Koniec 11-letniej hossy na Wall Street

Na rynkach akcji doszło do silnych spadków spowodowanych rozprzestrzenianiem się epidemii koronawirusa, a także potężnymi spadkami cen ropy naftowej. Główne indeksy w USA doznały spadków przekraczających 20%, co oznacza zakończenie hossy trwającej od marca 2009 roku.

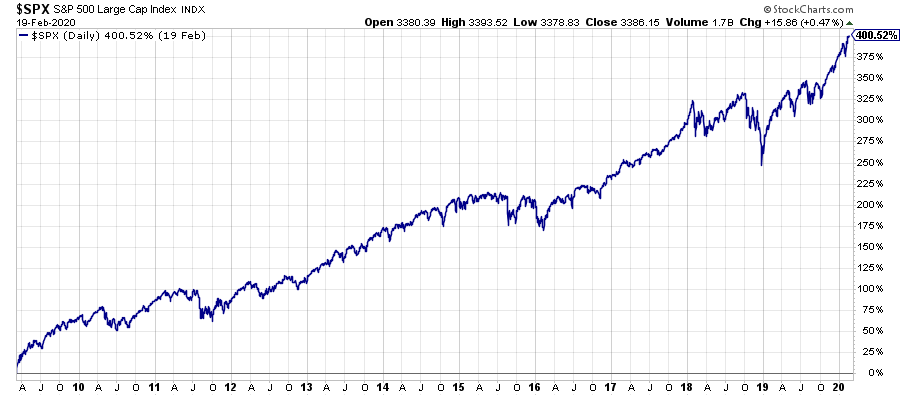

Licząc od dołka z 2009, do szczytu z 19 lutego 2020 roku, indeks S&P 500 wygenerował zwrot rzędu 400%.

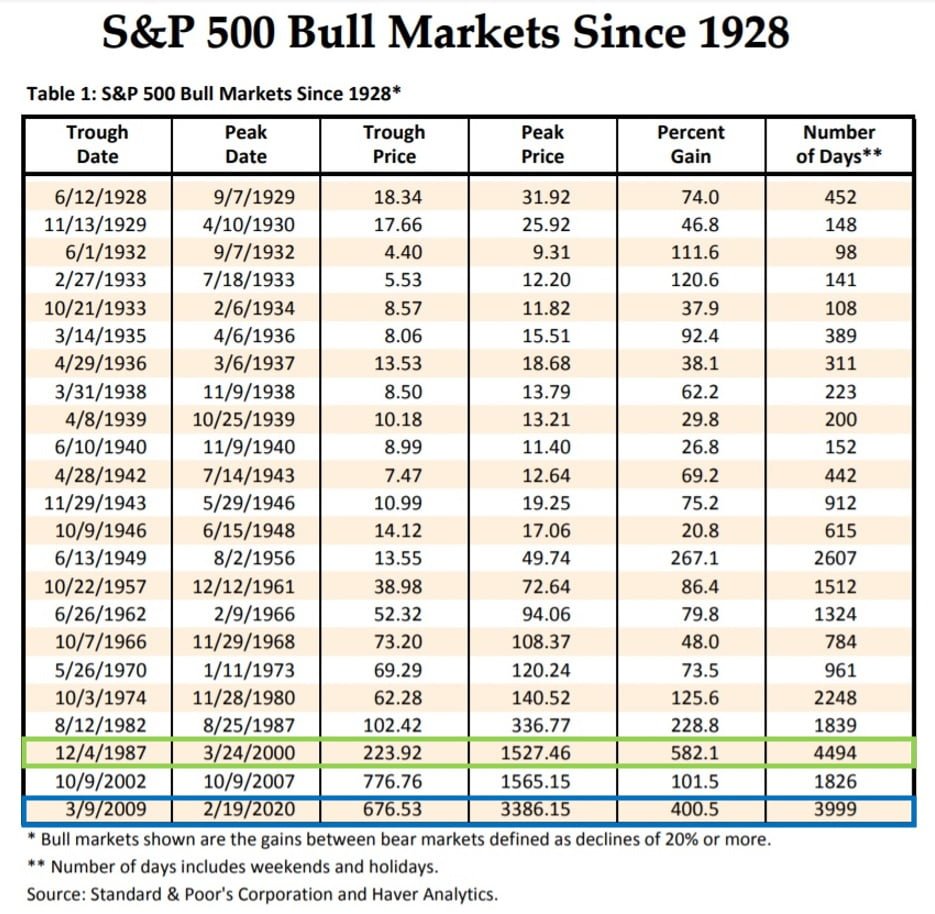

W trakcie ostatnich 100 lat tylko jedna hossa była dłuższa – chodzi o okres między 1987 a 2000 rokiem, kiedy S&P 500 dał zarobić 582% (zielona ramka).

Ostatnie 11 lat to czas całkowitej dominacji giełdy amerykańskiej nad resztą rynków. Z podobną sytuacją mieliśmy do czynienia w latach 1994-2000. Wówczas również uwaga inwestorów skupiała się na rynku amerykańskim, co doprowadziło do wykreowania potężnej bańki spekulacyjnej. Ktokolwiek kupił akcje w USA w 2000 roku miał ostatecznie do wyboru dwa rozwiązania:

A) sprzedać akcje ze stratą rzędu kilkudziesięciu procent,

B) czekać na odrobienie strat mniej więcej przez dekadę.

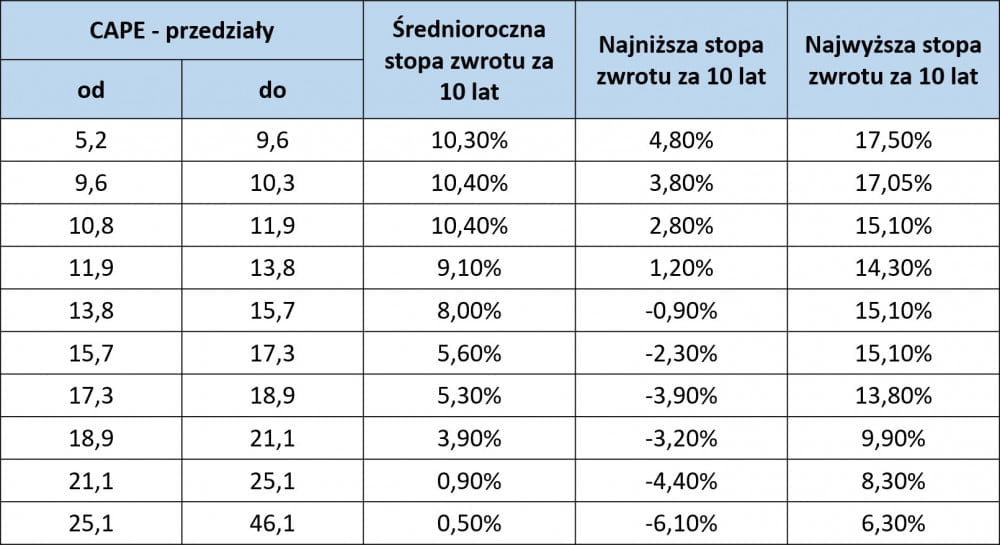

Naszym zdaniem podobnie będzie wyglądała sytuacja osób, które zainwestowały w główne indeksy amerykańskie w lutym 2020 roku. Argumenty? Po pierwsze na szczycie wskaźnik CAPE dla USA przekraczał 30. Na podstawie danych za 140 lat można stwierdzić, że tak drogo wyceniane rynki podczas kolejnej dekady przynosiły średnioroczny zysk 0,5%.

Po drugie po bardzo silnych spadkach w USA część inwestorów zacznie inaczej patrzeć na ten rynek – dotrze do nich, że akcje amerykańskie także mogą sporo tracić.

Po trzecie, aby poradzić sobie z obecnym kryzysem, banki centralne i rządy z całego świata uruchomiły różne rodzaje dodruku. Po przejściowym okresie deflacji, przyjdzie pora na bardzo wysoką inflację. Tymczasem w okresach rosnącej inflacji najlepiej radzą sobie metale szlachetne i surowce, z kolei osłabia się dolar. Dlatego też kapitał będzie przenosił się do gospodarek i walut surowcowych, a także na rynki wschodzące. W tym czasie giełda w USA w najlepszym wypadku będzie zaliczała wzloty i upadki, ale po uwzględnieniu inflacji okaże się, że zaliczyła potężne straty.

Warto przypomnieć, że zakończona niedawno hossa opierała się w dużej mierze na tzw. Inżynierii finansowej. Mamy na myśli, że wzrost gospodarczy w tym okresie był stosunkowo wolny, a na wzrost notowań duży wpływ miały interwencje banków centralnych oraz skupowanie akcji własnych przez same spółki.

Krach na rynku ropy naftowej

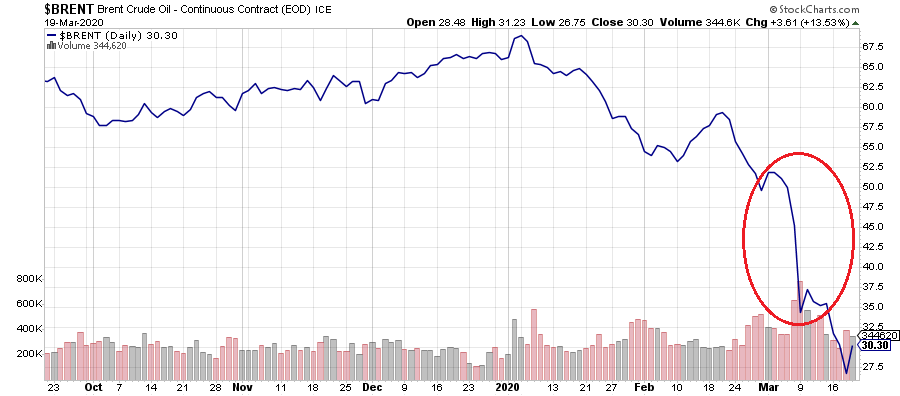

W weekend 7-8 marca doszło do spotkania na którym producenci ropy naftowej mieli ustalić szczegóły ograniczeń w produkcji. Porozumienia nie osiągnięto, Rosja nie była chętna do zmniejszenia wydobycia. W efekcie cena ropy Brent z dnia na dzień spadła o ponad 30%.

Kolejne dni przyniosły decyzje Arabii Saudyjskiej dotyczące zwiększenia wydobycia – Saudowie postanowili dosłownie zalać świat ropą i obniżyć cenę na tyle mocno, aby Rosja sama chciała wrócić do negocjacji. Tak przynajmniej brzmi oficjalna teoria. Jest również inne wyjaśnienie, zgodnie z którym oba kraje wspólnie przeprowadziły całą akcję, aby uderzyć w amerykański sektor łupkowy. Wydobycie ropy z łupków w USA może być rentowne jeśli cena surowca wynosi minimum 50 USD za baryłkę. Dziś jesteśmy znacznie niżej.

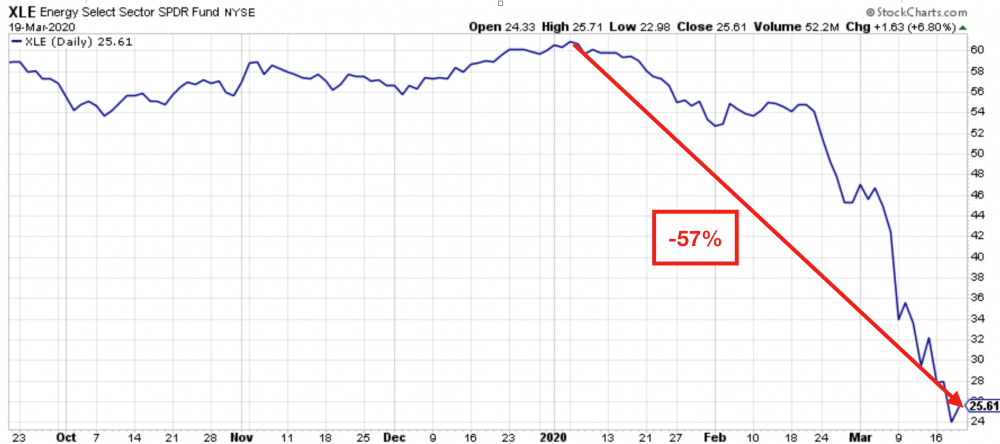

W związku z załamaniem ceny ropy, silnej przecenie uległy także akcje wielu spółek energetycznych. ETF na cały sektor stracił od początku roku aż 57%.

Trzeba pamiętać, że nie chodzi tutaj wyłącznie o problem jednego sektora. Kilka lat temu, kiedy stopy procentowe w wielu krajach obniżono do zera, inwestorzy zaczęli szukać aktywów, które będą przynosiły stałe, wysokie odsetki. Okazało się, że zadowalające oprocentowanie oferowały obligacje spółek z sektora energetycznego. Spora część rynku zdecydowała się na ich zakup.

Gdyby dziś spółki energetyczne zaczęły bankrutować, mielibyśmy do czynienia z podobnym efektem domina jak w 2008 roku. Amerykański rząd nie może do tego dopuścić, więc już niebawem usłyszymy zapewne o specjalnej pomocy dla tego sektora. Zresztą przedstawiciele branży energetycznej szybko zawitali do Białego Domu, tuż po tym jak zaczęły się kłopoty.

Sytuacja wokół długu łupkowego wydaje się znajoma. Po raz kolejny duża grupa osób decyduje się na ryzyko dla sporych korzyści, a kiedy sytuacja się pogarsza – okazuje się, że wszyscy muszą ratować ryzykantów.

Możliwy rozjazd cen na rynku metali

Oficjalna cena złota spadła w ostatnich dniach o ok. 10% i oscyluje dziś wokół 1500 dolarów. Z kolei notowania srebra poleciały dużo mocniej i jedna uncja jest dziś warta ok. 13 dolarów.

Tak twierdzi rynek na którym odbywa się handel certyfikatami.

W praktyce popyt zarówno na złoto, jak i srebro jest ogromny. Dealerzy metali mają pełne ręce roboty. Czas oczekiwania na dostawę stale się wydłuża, a zakup srebrnego liścia klonowego graniczy z cudem. Opisujemy to na podstawie wydarzeń z Polski, natomiast wpisy w sieci sugerują, że podobnie sprawy mają się m.in. w Niemczech.

Ta sytuacja dobitnie pokazuje, że rynek certyfikatów na złoto i srebro jest totalnie oderwany od rzeczywistości. Wygląda na to, że wyśmiewana przez niektórych teoria o rozjeździe ceny pomiędzy rynkiem papierowym, a fizycznym staje się czymś realnym.

W związku ze sztucznymi spadkami ceny złota i srebra, mocno obniżyły się również notowania spółek wydobywczych. Wnioski każdy może wyciągnąć samodzielnie.

Bankierzy zaproszeni do Białego Domu

Kiedy tylko sprawy w Stanach Zjednoczonych zaczęły przybierać zły obrót, prezydent USA podjął decyzję, że pora działać. Zaprosił więc do siebie najważniejszą grupę. O kogo chodzi? Jak myślicie?

Trafiliście, chodzi oczywiście o przedstawicieli kilku najbardziej wpływowych banków, z których większość została wyratowana z pieniędzy podatników podczas poprzedniego kryzysu.

Nie znamy dokładnego przebiegu tego spotkania, natomiast zdaje się, że dla bankierów było ono dość owocne. Kilka dni później Rezerwa Federalna ogłosiła ponowne wprowadzenie Primary Dealer Credit Facility, który oznacza nieograniczony dostęp do płynności dla największych banków „przez okres 6 miesięcy lub dłużej, w zależności od sytuacji”. Poprzednio to samo narzędzie było zastosowane podczas kryzysu w 2008 roku.

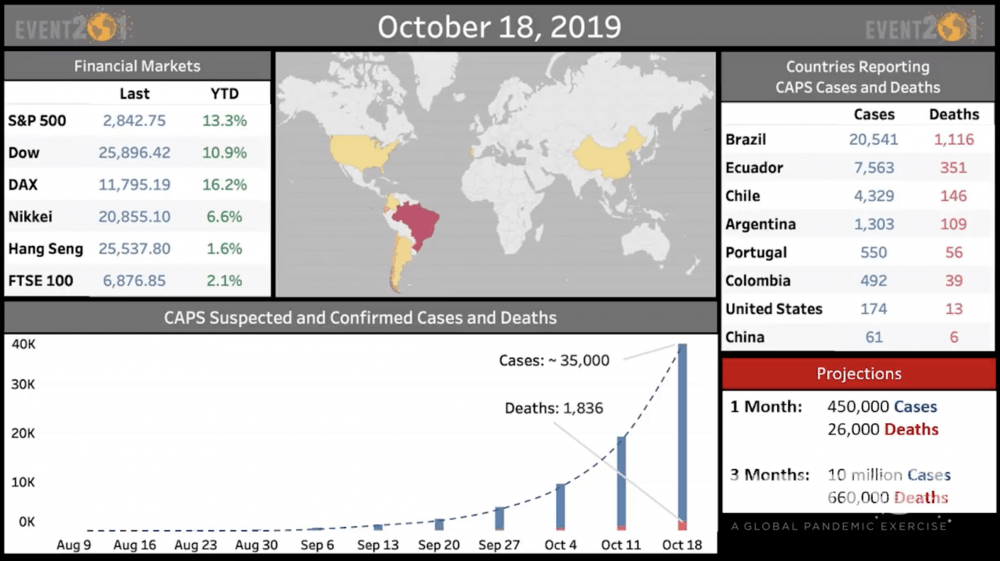

To się już wydarzyło – symulacja pandemii koronawirusa z 2019 roku

Ta informacja nie pojawia się w mainstreamowych mediach, ale warto wiedzieć, że w październiku 2019 roku w Baltimore odbyła się symulacja pandemii koronawirusa. Współorganizatorami wydarzenia byli m.in. instytut Johna Hopkinsa oraz fundacja Gatesów.

Podczas symulacji zespół składający się z przedstawicieli agencji rządowych i wybranych branż (banki, ubezpieczenia, linie lotnicze) musiał zmierzyć się z pandemią koronawirusa. Jej początek miał miejsce w Brazylii, gdzie wirus przeniósł się z nietoperza na świnię, a następnie na farmera.

Oglądając wycinki z symulacji można dojść do wniosku, że była ona wyjątkowa realistyczna. Przykładem może być odgrywana rozmowa dziennikarki z ekonomistą, w trakcie której ten drugi mówi, że „warto rozważyć czy odwoływanie lotów i zamykanie szkół nie przyniesie więcej szkód niż pożytku”. Przypominamy, że to wszystko miało miejsce pół roku temu.

Również telewizyjna plansza, która pojawiła się podczas symulacji, wygląda bardzo znajomo.

Symulacja miała oczywiście wiele wątków, my skupimy się na liczbach oraz rozwiązaniach dot. finansów. Pandemia ostatecznie rozprzestrzeniła się na cały świat. W ciągu 18 miesięcy na całym świecie zmarło 65 mln osób. Globalne PKB miało skurczyć się w pierwszym roku o 11%, natomiast skumulowany spadek za dwa lata wyniósł 24%.

W trakcie symulacji w panelu dotyczącym podziału środków pojawiło kilka uwag nt. potrzebnych działań. Wśród nich znalazły się:

– pożyczki dla poszczególnych krajów z MFW i BŚ,

– ratowanie spółek, które mogą pociągnąć globalną gospodarkę na dno (w 2008 roku mieliśmy bailout AIG, tym razem zapewne będą to linie lotnicze i spółki energetyczne),

– uruchomienie wszelkich mechanizmów zapewniających płynność na rynkach,

– przeznaczenie środków na służbę zdrowia, ale również na spółki walczące z problemem poprzez poszukiwanie szczepionki.

Chiny radzą sobie z wirusem

Moglibyśmy w ramach przeglądu najważniejszych wydarzeń zapełnić ten wpis newsami o zakażonych osobach. Warto jednak przynajmniej od czasu do czasu zerknąć na pozytywne wieści. Jak wiadomo epidemia rozpoczęła się w chińskim Wuhan i było to pierwsze miasto, gdzie wirus rozprzestrzenił się na dużą skalę. Tymczasem od 2 dni w Wuhan nie pojawił się ani jeden nowy przypadek koronawirusa.

Dodatkowo Chiny zamknęły ostatni ze szpitali dedykowanych leczeniu wirusa, ich dalsze utrzymywanie nie ma sensu.

Koncern Apple otworzył na nowo wszystkie 42 sklepy w Chinach.

Znacząco zmniejszyła się skala zachorowań w Korei Południowej.

Sukcesy widać też w Polsce – prof. Drąg z Politechniki Wrocławskiej rozpracował enzym, który pozwala wirusowi przetrwać. Stanowi to podstawę do opracowania leku na koronawirusa.

Pamiętajcie by nie karmić się wyłącznie negatywnymi informacjami, bo wówczas będziecie wiecznie sparaliżowani strachem. To uniemożliwia rozsądne działanie.

P.S. W tym wpisie powinna się też znaleźć informacja o reakcjach banków centralnych i poszczególnych rządów, ale to temat na osobny artykuł. Taki tekst z pewnością niebawem się pojawi.

Independent Trader Team