Zgodnie z niedawną zapowiedzią, przechodzimy do przedstawienia naszych trendów na 2023 rok. Przy tej okazji raz jeszcze przypominamy, że odeszliśmy od prognozowania konkretnych poziomów cenowych. Wszystko z powodu działań banków centralnych, które za sprawą dodruku są w stanie doprowadzić do gigantycznych wzrostów cen na giełdzie, jak w latach 2020-2021. Z drugiej strony brak dodruku może oznaczać bardzo słaby rok, czego przykładem było ostatnie 12 miesięcy.

A zatem precyzyjne prognozy nie wchodzą w grę, jednak podejmujemy się wskazania trendów, jakie będziemy mogli zaobserwować w kolejnych miesiącach. Przygotowaliśmy spory materiał, który podzieliliśmy na dwie części. W pierwszej z nich przyjrzymy się globalnej gospodarce, działaniom banków centralnych oraz perspektywom rynku akcji i obligacji.

Niepokojące perspektywy gospodarcze

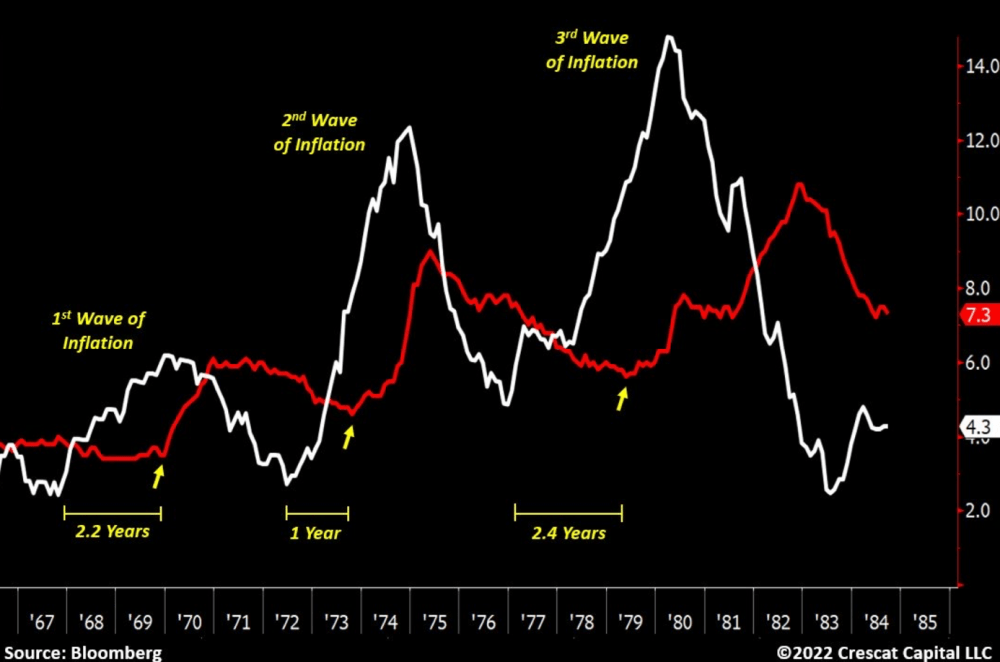

W 2022 roku niewiele było słów używanych częściej niż „inflacja”. Wartość papierowych walut topniała w oczach. Inflacja osiągnęła poziomy najwyższe od kilku dekad. Nie będziemy tutaj wracać do przyczyn – tym razem naszym zadaniem jest zastanowić się co dalej. Wciąż uważamy, że w długim terminie inflacja będzie wysoka. Z drugiej strony nie spodziewamy się, aby rosła liniowo. Wręcz przeciwnie – uważamy, że w skali globalnej będzie można zaobserwować kilka fal inflacji. Pierwsza fala (2021-2022) już za nami, teraz czeka nas spadek inflacji. Pamiętajcie: spadek inflacji nie oznacza, że ceny będą spadać (choć w niektórych przypadkach tak się stanie), ale że będą rosnąć w wolniejszym tempie.

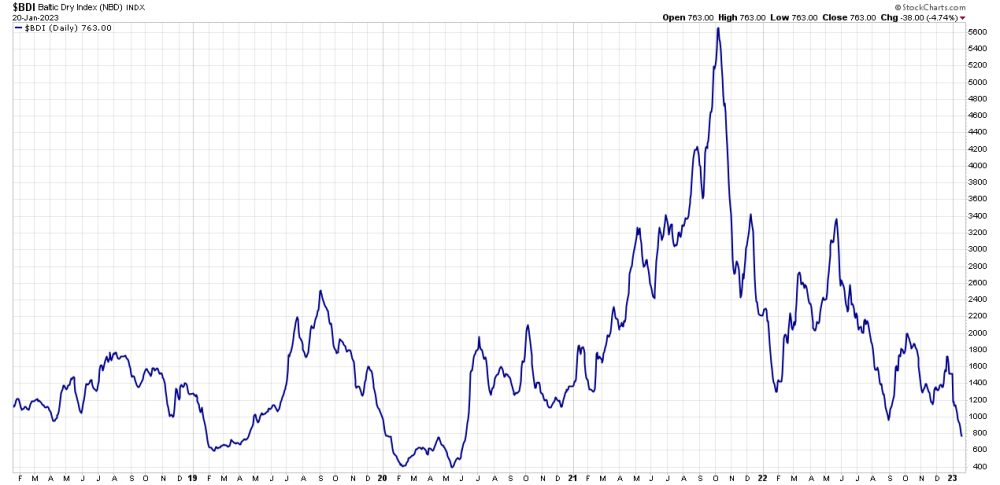

Skąd bierze się ten spadek inflacji? Przede wszystkim jest on wynikiem pogarszającej się koniunktury gospodarczej. Z jednej strony wysokie ceny wydrenowały kieszenie zwykłych ludzi (oszczędności Amerykanów są na skrajnie niskich poziomach). Z drugiej zaś firmy i gospodarstwa domowe odczuwają problemy związane z rosnącymi kosztami kredytu. Jeśli mielibyśmy pokazać jeden wykres, który pokazuje różnice między obecną koniunkturą, a tym co działo się kilkanaście miesięcy temu, to byłby to Baltic Dry Index. Odzwierciedla on koszt transportu morskiego, a zatem w pewnym sensie pokazuje także ogólny popyt.

Oczywiście skrajnie wysokie ceny transportu morskiego były efektem lockdownów, ale tak czy inaczej spadek jest gigantyczny. Wystarczy porównać obecne poziomy do tych sprzed pandemii.

Wykres Baltic Dry Index to kolejny sygnał, że globalna gospodarka weszła w recesję, a w 2023 roku właśnie słowo „recesja” będzie bardziej popularne niż „inflacja”. Przynajmniej w rozwiniętych krajach.

Jeśli chodzi o kolejne miesiące, to wiele zależy od tego czy w ramach tej recesji będziemy mieć wydarzenie pokroju upadku banku Lehman Brothers czy nie. W każdym razie rządy w końcu zareagują na trudną sytuację gospodarczą i wrócą do rozsyłania czeków bądź wprowadzania specjalnych ulg. Takie działania będą mieć miejsce albo w 2023 albo 2024 roku i będą jednym z czynników, które napędzą drugą falę inflacji.

A co takiego stanie się pomiędzy pierwszą i drugą falą inflacji?

Dojdzie do wzrostu bezrobocia (czerwona linia), podobnie jak w latach 70-tych. Zauważcie, że na wykresie można zaobserwować 3 fale inflacji, a także 3 fale wzrostu bezrobocia. Każda fala zwolnień i bankructw firm zaczynała się dokładnie w sytuacji, gdy inflacja zaczynała spadać.

Jeśli chodzi o 2023 rok, to pierwsze oznaki wzrostu bezrobocia już widać, gdyż regularnie pojawiają się newsy o masowych zwolnieniach w dużych firmach, nawet z sektora technologicznego. Naszym zdaniem ten trend utrzyma się co najmniej przez kilka miesięcy.

Wracając jeszcze na moment do inflacji – z naszej perspektywy najbardziej prawdopodobny jest scenariusz, w którym spada ona w skali globalnej przez kolejne 6-12 miesięcy. Istnieje jednak możliwość, że ten okres będzie krótszy, jeśli zaogni się sytuacja geopolityczna i wystąpią problemy z dostawami kluczowych surowców.

Banki centralne, czyli klucz do sukcesu inwestora

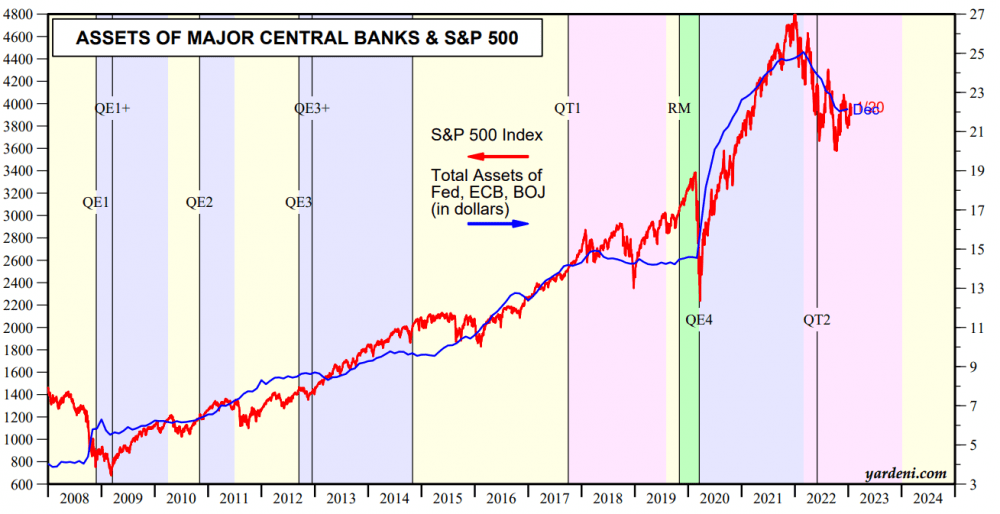

Stali czytelnicy już to wiedzą, natomiast nowym wyjaśniamy, że jeśli banki centralne prowadzą dodruk (np. skupują obligacje) to wprowadzają na rynki finansowe dodatkowy kapitał. To sprawia, że ceny wielu aktywów rosną. Mamy na myśli głównie akcje, obligacje czy REIT-y. Właśnie za sprawą dodruku w latach 2009-2021 wygenerowano potężną bańkę na wielu rynkach.

Kiedy dodruku nie ma, to wzrosty są wolniejsze bądź też zaczynają się spadki. A kiedy banki centralne decydują się wyprzedawać to, co skupiły – robi się naprawdę niebezpiecznie.

W 2022 roku najważniejsze banki centralne najpierw wygasiły dodruk, a następnie FED rozpoczął stopniową wyprzedaż aktywów. Nie powinien zatem nikogo dziwić fakt, że rok był bardzo słaby w wykonaniu rynku akcji. Sytuację pogarszała wysoka inflacja.

Co czeka nas w 2023 roku? FED planuje dalsze wyprzedawanie aktywów. Z kolei EBC obecnie ściąga od banków komercyjnych środki, które udostępnił im pod udzielanie tanich kredytów, a już niebawem pójdzie w ślady FED-u i także będzie wyprzedawać obligacje. Bank Japonii należy traktować jako niewiadomą – z jednej strony deklaruje nieco ostrzejszą politykę, a z drugiej Japonia jest zbyt uzależniona od dodruku, aby pozwalać sobie na jakieś drastyczne zmiany w tym zakresie.

Pozostajemy zatem przy planach FED-u i EBC. Jeśli oba te banki miałyby faktycznie zrealizować swoje plany, to ich bilanse powinny skurczyć się w 2023 roku łącznie o ok. 2 bln USD. Dużo czy mało? Zamieszczamy wykres, który powinien pomóc. Pokazuje on z jednej strony łączny bilans największych banków centralnych (niebieska linia), a z drugiej strony notowania indeksu akcji S&P 500.

Jak widać występuje ścisła korelacja między akcjami w USA a bilansami banków centralnych. Przyjmując, że FED i EBC wycofają łącznie ok. 2 bln USD, a Bank Japonii i Bank Chin nie dokonają znaczących zmian, to indeks S&P 500 powinien zejść w okolice 3600 (czyli spadek o 10% względem dzisiejszego stanu).

Problem polega na tym, że bankom centralnym bardzo trudno będzie prowadzić taką politykę do końca 2023 roku. W poprzednich 12 miesiącach sytuacja była nieco łatwiejsza, gdyż wiele gospodarek wciąż rozwijało się w dobrym tempie, a inwestorzy mieli w pamięci świetny 2021 rok. Teraz dużo mocniej da o sobie znać recesja, wzrośnie bezrobocie, a nastroje społeczne ulegną pogorszeniu. Dlatego też uważamy, że bankierzy centralni będą realizować swoje plany jedynie przez kilka miesięcy. Następnie dojdzie do odwrotu – przestaną wyprzedawać aktywa, a jeśli sytuacja będzie bardzo trudna to wznowią dodruk.

Czy dojdzie do obniżek stóp procentowych? Jeśli dojdzie do wydarzenia pokroju Lehmana, to główne banki centralne sprowadzą stopy procentowe z powrotem w pobliże zera. A co, jeśli takiego wydarzenia nie będzie? W takim wypadku wiele będzie zależało od samej inflacji i tempa przebiegu recesji. Im niższa inflacja i gorsza koniunktura, tym większa szansa, że banki centralne będą wyraźnie obniżać stopy procentowe.

Akcje

Jak pokazał powyższy wykres, wydarzenia na najważniejszym rynku akcji (USA) są bardzo mocno uzależnione od poczynań FED-u. Warto jednak przeanalizować kilka innych czynników, które mogą ciągnąć notowania w górę lub w dół.

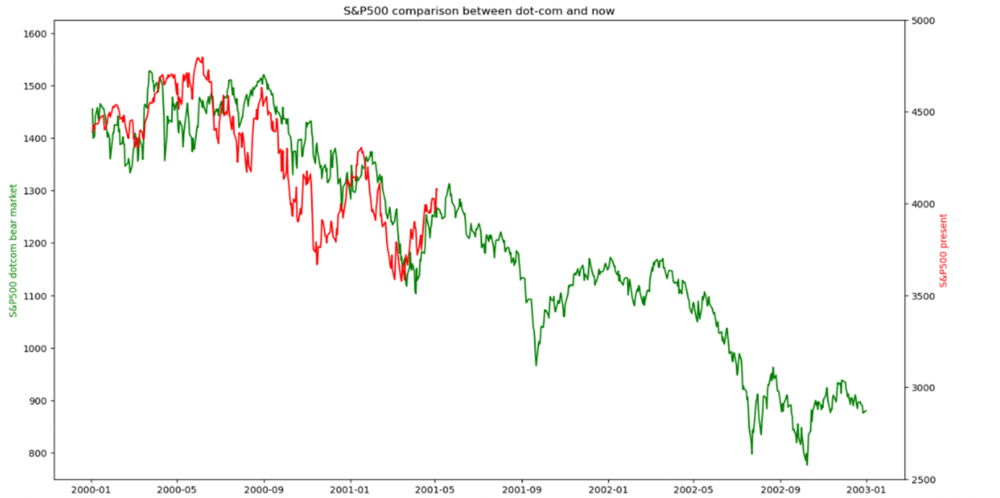

Na samym początku warto przypomnieć sobie jak wyglądała ostatnia prawdziwa bessa w USA, której nie zahamował dodruk z banku centralnego.

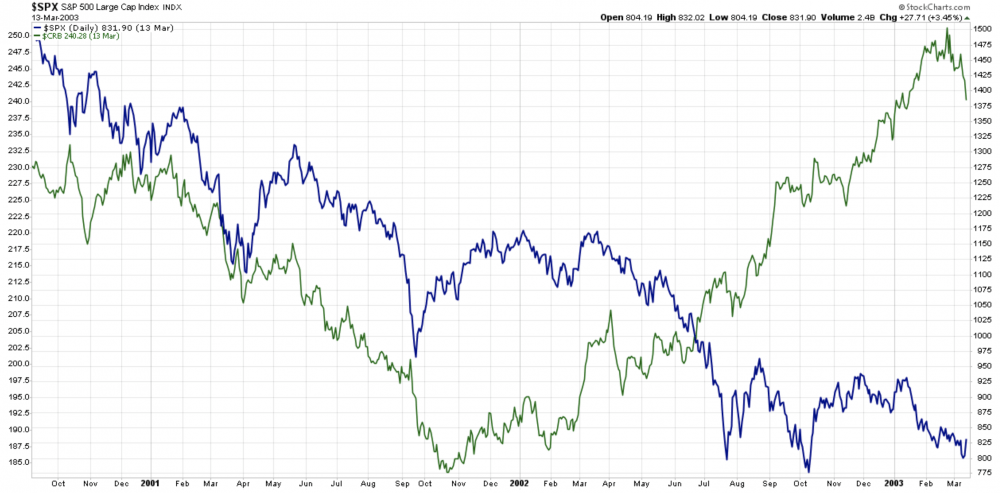

Poniższy wykres pokazuje pełną bessę 2000-2003 w wykonaniu indeksu S&P 500 (zielony kolor), a dodatkowo nałożony został przebieg trwających obecnie spadków.

Naszym zdaniem nie doświadczymy ponownie takich 3-letnich spadków jak na początku XXI wieku, właśnie ze względu na banki centralne, które w pewnym momencie wznowią dodruk. Wspominamy jednak o tamtej bessie, ponieważ mieliśmy wówczas stosunkowo podobną sytuację jak obecnie – przynajmniej pod kątem wycen aktywów. Akcje były bardzo drogie i zaczynały spadać z wysokich poziomów. Dla odmiany, metale szlachetne i surowce miały za sobą kiepskie lata.

W efekcie akcje spadały aż do początku 2003 roku, z kolei surowce… rozpoczęły swój rajd już pod koniec 2001 roku.

W długoterminowej perspektywie jesteśmy dużo lepiej nastawieni do surowców (przynajmniej sporej części z nich) i traktujemy akcje spółek surowcowych jako osobną grupę – napiszemy o niej więcej w cz. 2 artykułu. Was również zachęcamy by stawiać wyraźną granicę między szerokim rynkiem akcji a spółkami surowcowymi.

Wracając do głównych indeksów – warto zerknąć na poziomy gotówki w portfelach inwestorów. Obecnie są one zdecydowanie wyższe niż w 2021 roku, ale nie aż tak wysokie jak choćby w trakcie paniki covidowej. A to oznacza, że inwestorzy nie są w tej chwili skrajnie wystraszeni czy zrezygnowani. Istnieje więc potencjał do dalszych spadków. Można wręcz powiedzieć, że wielu inwestorów wierzy, że lada moment indeks S&P 500 wyjdzie z trendu spadkowego. Niestety, na przeszkodzie stoją banki centralne, które wycofują płynność z rynków. Naszym zdaniem właśnie z tego powodu jeszcze przez kilka miesięcy wspomniany trend spadkowy będzie kontynuowany. W efekcie poziom gotówki w portfelach inwestorów może jeszcze nieco wzrosnąć.

Z drugiej strony uważamy, że do odbicia jednak w tym roku dojdzie. Pierwszy argument już podaliśmy – w pewnym momencie banki centralne będą zmuszone do wycofania się ze swojej polityki, a to będzie dobra informacja dla akcji. Warto jednak pamiętać o jeszcze jednej bardzo ważnej kwestii, a mianowicie: rynek wyprzedza to, co dzieje się w gospodarce.

A zatem jeśli nawet banki centralne będą (wbrew naszym przewidywaniom) dość konsekwentne w swoich działaniach, to pogłębią recesję. Będziemy mieć wzrost bezrobocia, spadek konsumpcji i pogorszenie wyników spółek. Akcje zaliczą wówczas kolejne spadki, a nastroje staną się skrajnie pesymistyczne. Nie będzie potencjału do dalszych spadków. W takiej sytuacji indeksy zaczną „ubijać dno” i będą gotowe do ponownych wzrostów.

Jeśli chodzi o konkretne rynki, to uważamy, że w tym roku giełda w Wietnamie może prezentować się dobrze na tle reszty. Szczegółową argumentację możecie usłyszeć w tym nagraniu.

Jeśli zaś mowa o konkretnych typach spółek, to warto pamiętać, że czeka nas okres wzrostu bezrobocia, a realne wynagrodzenia w wielu krajach wciąż będą spadać. Dlatego też zwykli obywatele będą ograniczać wydatki do niezbędnego minimum. W takim otoczeniu dobrym wyborem powinny być spółki produkujące dobra pierwszej potrzeby. Lepiej od głównego indeksu powinni radzić sobie dywidendowi arystokraci.

Uwaga: Trendy na kolejne 12 miesięcy opisujemy na bazie dzisiejszych danych gospodarczych, zapowiedzi banków centralnych, a także naszego doświadczenia. Z czasem sytuacja może się jednak zmieniać. Dla przykładu: na początku 2022 roku przewidywaliśmy słaby rok i powiększaliśmy pozycję gotówkową w portfelu. Uważaliśmy jednak, że w pewnym momencie banki centralne złagodzą politykę i jesienią będzie można zacząć skupować akcje. Ostatecznie jednak polityka banków centralnych pozostała bez zmian, więc nie przeprowadziliśmy żadnych większych zakupów, co było dobrym wyborem. O naszych działaniach informujemy na bieżąco w ramach Portfela Tradera.

Obligacje

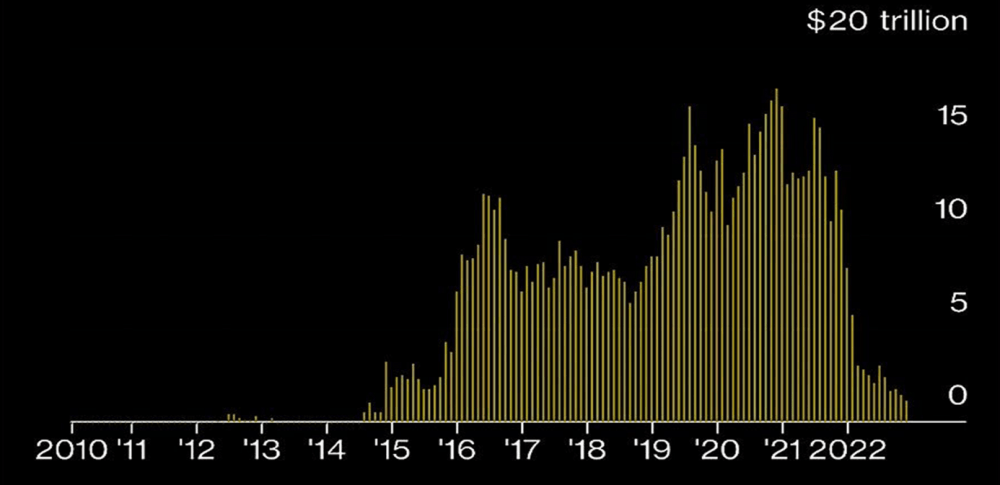

Najważniejszym wątkiem w kontekście rynku obligacji jest to, co stanie się z inflacją. Niewiele osób o tym pamięta, ale ok. 1,5 roku temu na rynku było sporo obligacji, które miały ujemną rentowność. Łączna wartość takiego długu w pewnym momencie przekraczała 15 bln USD.

Źródło: Twitter.com

Dziś po tym długu nie ma już śladu. Dlaczego? Potężny wystrzał inflacji sprawił, że rynek zaczął uciekać od obligacji np. niemieckich, które miały rentowność poniżej zera.

Z wcześniejszej treści artykułu wiecie, że spodziewamy się przynajmniej kilkumiesięcznego spadku inflacji. To dobre wieści dla obligacji, które zresztą już pod koniec 2022 roku zaczęły nieco odzyskiwać wigor. Jeśli ktoś nie do końca rozumie, dlaczego tak się dzieje to wyjaśnimy na prostym przykładzie. Załóżmy, że mamy w portfel obligacje, które przez kolejne 10 lat mają płacić nam odsetki 5% rocznie. Jednocześnie inflacja wynosi 7%. Jeśli rynek spodziewa się, że inflacja będzie rosnąć, to nie brzmi to dobrze pod kątem naszych obligacji, gdyż odsetki będą coraz mniej warte. Jeśli jednak rynek spodziewa się, że inflacja będzie maleć (tak jak obecnie), to perspektywy naszych obligacji się poprawiają. Z kolei ich cena rośnie.

Od razu zaznaczymy, że w tej chwili na poważnie bierzemy pod uwagę jedynie obligacje USA. Co prawda spadająca inflacja jest dobra dla całego rynku, ale jednak mówimy o okresie recesji. W tym czasie wiele krajów może znaleźć się w finansowych tarapatach, a w przypadku USA zawsze wchodzi w grę dodruk, który ratuje sytuację. Wbrew pozorom, nie każdy kraj może sobie na coś takiego pozwolić.

A zatem, w ramach podsumowania:

– mamy spadającą inflację, która jest pozytywna dla obligacji,

– słabnąca koniunktura oraz gorsze wyniki spółek będą odstraszać od akcji, więc część kapitału może popłynąć do obligacji,

– jeśli sytuacja gospodarcza bardzo mocno się pogorszy, to banki centralne obniżą stopy procentowe, co będzie pozytywne dla obligacji,

– ostatecznie banki centralne zawsze mogą powrócić do dodruku, co będzie wspierało różne aktywa, w tym także obligacje.

Zapewne widzicie już w jakim kierunku zmierzamy. O ile 2022 rok był dramatyczny dla obligacji, to kolejne miesiące mogą być w ich wykonaniu całkiem udane i może to być jedna z lepszych klas aktywów w trakcie kolejnych 12 miesięcy. Jednocześnie do momentu ponownego odpalenia dodruku, najbezpieczniejszym wyborem są obligacje USA.

Czy te pozytywne perspektywy dla obligacji mogą się nagle zmienić? Owszem. Wystarczy, że na arenie geopolitycznej dojdzie do istotnych wydarzeń, które sprawią, że inflacja zacznie ponownie rosnąć. I właśnie dlatego prawdziwym zabezpieczeniem w portfelu nie są obligacje, lecz złoto. Z tego też względu uważamy, że metale szlachetne powinny zajmować dużo większą część portfela niż obligacje.

Koniec części pierwszej.

Independent Trader Team