Drodzy Czytelnicy,

zgodnie z zapowiedzią kontynuujemy temat nieruchomości, który stanowi jeden z wielu rozdziałów w mojej książce. Dziś zajmiemy się głównie kredytami hipotecznymi i rentownością z najmu.

Wysokość stóp procentowych vs. wysokość rat kredytu hipotecznego

Niestety, ale absolutna większość osób zaciągając kredyt na zakup nieruchomości nie dopuszcza do świadomości, że wysokość rat może się zmienić. Raz już to przerabialiśmy, kiedy to przed laty ludzie masowo zaciągali kredyty denominowane we frankach nie licząc się ze zmianą kursu. W momencie pisania książki frank kosztuje prawie 4 zł, czyli prawie dwa razy tyle co w 2008 roku i o 60% więcej niż w 2006. Gdybyście przed laty powiedzieli komuś, uważaj na franka bo może wzrosnąć do 4 zł, kazałby Wam popukać się w czoło. Ostatecznie frank taniał przez lata i czemu nie miałby tanieć nadal. Przecież polska gospodarka świetnie się rozwijała, a pani w banku mówiła, że z czasem szwajcarska waluta zrówna się ze złotówką.

Absolutnie nie chcę Was straszyć, ale warto mieć świadomość, że historycznie niskie stopy procentowe niekoniecznie muszą zawsze pozostawać na takim samym poziomie. Co się stanie jeżeli wzrosną do długookresowej średniej czyli 6%? Co jeżeli inflacja wymknie się spod kontroli i aby ratować kurs złotówki RPP podniesie stopy do 10 czy 15%? Jak to mówią, warto być przygotowanym na najgorszy scenariusz i jednocześnie mieć nadzieję, że się nie zrealizuje.

Aby jednak uświadomić Wam jak zmienia się wysokość rat kredytowych w zależności od stóp procentowych, przygotowałem pewną symulację w kilku wariantach.

Przyjąłem, że zaciągamy kredyt w wysokości 300.000 zł na okres 25 lat. Obecnie wysokość stóp procentowych w Polsce to 1,5% do czego musimy dodać marżę banku wynoszącą 2%. Oprocentowanie kredytu wynosi zatem 3,5% rocznie. Marża banku jest niezmienną częścią oprocentowania przez cały okres kredytowania. Przy takich złożeniach wysokość raty to 1500 zł.

To co może się zmienić to wysokość stóp procentowych:

a) Stopy spadają do zera. W Japonii, Szwajcarii czy UE mamy minimalnie ujemne stopy procentowe. Zastosowanie takiej polityki w kraju, który przez inwestorów nadal jest postrzegany jako rozwijający się, jest skrajnie nieprawdopodobne, ale przyjmijmy, że RPP obniża stopy procentowe do zera.

W takim scenariuszu wysokość naszej raty spadnie do 1270 zł. Nieźle, wysokość rat spadła nam o 15%.

b) Teraz coś bardziej realnego. Inflacja powoli rośnie zarówno w Polsce jak i na świecie. Realny wzrost cen przekracza 10% lecz RPP podnosi stopy wyłącznie do długoterminowej średniej czyli 6%.

Niestety ale wysokość naszej raty wzrosła z 1500 zł do 2315 zł czyli o 54%. Wzrost stóp z 1,5% do 6% spowodował wzrost raty o ponad 50%. Jeżeli taka zmiana nie nadszarpnie waszego budżetu domowego to nie macie się czego obwiać.

c) Dość skrajne założenie. W efekcie rozdawnictwa pieniędzy na lewo i prawo budżet się nie spina. Co gorsza, w wyniku spowolnienia gospodarczego masowo spadają dochody budżetowe. Największe agencje ratingowe obniżają oceny kredytowe dla Polski. Doprowadza to do ucieczki inwestorów, wyprzedaży akcji, obligacji oraz waluty. Złotówka gwałtownie tanieje co przekłada się na skokowy wzrost inflacji. Aby ratować sytuację RPP podnosi stopy do 12% lecz bez rezultatu. Kolejnym ruchem jest wzrost stóp do 19%. Nierealne? Jeszcze w 2001 roku mieliśmy stopy na takim właśnie poziomie. Co gorsza niedawno na Ukrainie podniesiono stopy do 30%, w Turcji do 24%. Uczyniono to, aby zatrzymać paniczny odpływ kapitału.

Na potrzeby analizy przyjmijmy, że stopy podniesiono wyłącznie do 19%. Natychmiast przełożyłoby się to wzrost rat kredytowych do 5280 zł. Taka sytuacja zazwyczaj doprowadza do totalnego spustoszenia na rynku nieruchomości. Mało kogo bowiem stać na spłacanie rat 2,5 krotnie wyższych, niż pierwotnie zakładano. Osoby bez oszczędności nie mając wyjścia wystawiają mieszkania na sprzedaż. Brakuje jednak kupujących, gdyż wszystkie transakcje realizowane są wyłącznie za gotówkę. W takim otoczeniu ceny dyktuje wąska grupa osób z kapitałem. Efekt jest taki, że ceny transakcyjne mogą łatwo obniżyć się o 50%.

Jak napisałem wcześniej, jest to scenariusz dość skrajny. Warto jednak posiadać oszczędności pozwalające na pokrycie dużo wyższych rat od kredytu przez okres przynajmniej 12 miesięcy. Poduszka finansowa zwłaszcza w walucie obcej jak CHF, pozwala nam zachować stabilizację finansową w sytuacji, w której polska waluta ulega silnej dewaluacji.

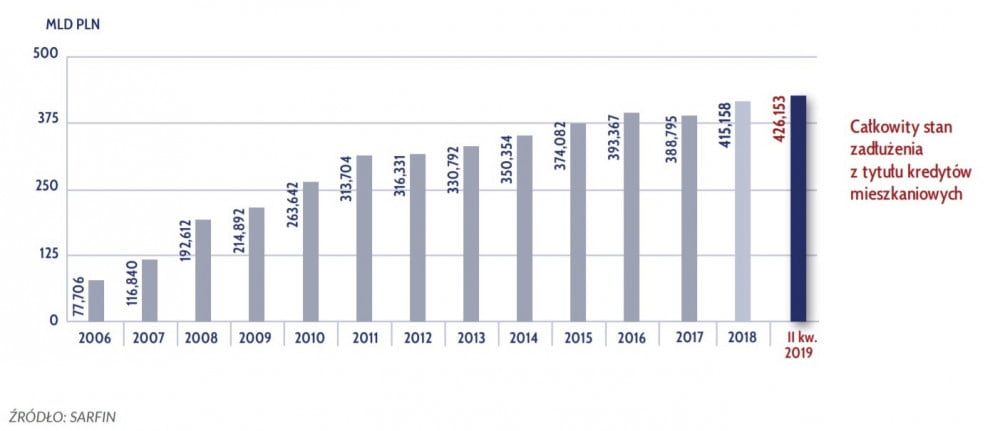

To co napisałem na temat stóp procentowych może wydawać się Wam nierealne. Pomyślicie, przecież jest dobrze, zarobki rosną, bezrobocie jest bardzo niskie. Co może pójść nie tak? Otóż z inflacją jest tak, że przez jakiś czas jest niska i niska pozostaje. Później powoli rośnie. Politycy i bankierzy chcą wyższego nominalnego wzrostu gospodarczego, więc utrzymują stopy procentowe zbyt długo na zbyt niskich poziomach. Nagle dochodzi do momentu, kiedy to inflacja zaczyna przyśpieszać, co niepokoi inwestorów. W tym momencie zazwyczaj jest już za późno aby delikatnie podnosić stopy procentowe. Inflacja rośnie, waluta się dewaluuje wywołując ucieczkę inwestorów, co tylko podkręca skalę problemów. Jedynym rozwiązaniem pozostaje gwałtowne podniesienie stóp. Zwracam na to uwagę, gdyż w ciągu ostatniej dekady podwoiła się wartość zadłużenia Polaków z tytułu kredytów mieszkaniowych. Im wyższy poziom zakredytowania, tym większa zależność cen od wysokości stóp procentowych.

Dostępność mieszkań za przeciętne wynagrodzenie

Porównywanie cen z przeszłości i na ich podstawie określanie, czy obecnie są one wysokie, neutralne czy niskie ma kilka wad. Zastanówcie się nad czymś. Przyjmijmy, że cena 1 m2 nieruchomości w danej lokalizacji wzrosła o 150% w ciągu kilku lat. Czy koniecznie musi to oznaczać, że mamy wysokie ceny. Co, jeżeli w analogicznym okresie inflacja CPI wyniosła 130% podczas gdy nasze zarobki wzrosły o 200%, ceny żywności czy energii o 180%? Nagle się okazuje, że ceny mieszkań w relacji do zarobków czy kosztów życia w ujęciu realnym się obniżyły. Urealnianie cen o wskaźnik inflacji także nie ma dużego sensu, gdyż jak wiecie jest ona liczona w taki sposób, aby wskazywać wartości jak najniższe i absolutnie nie oddaje realnego wzrostu cen.

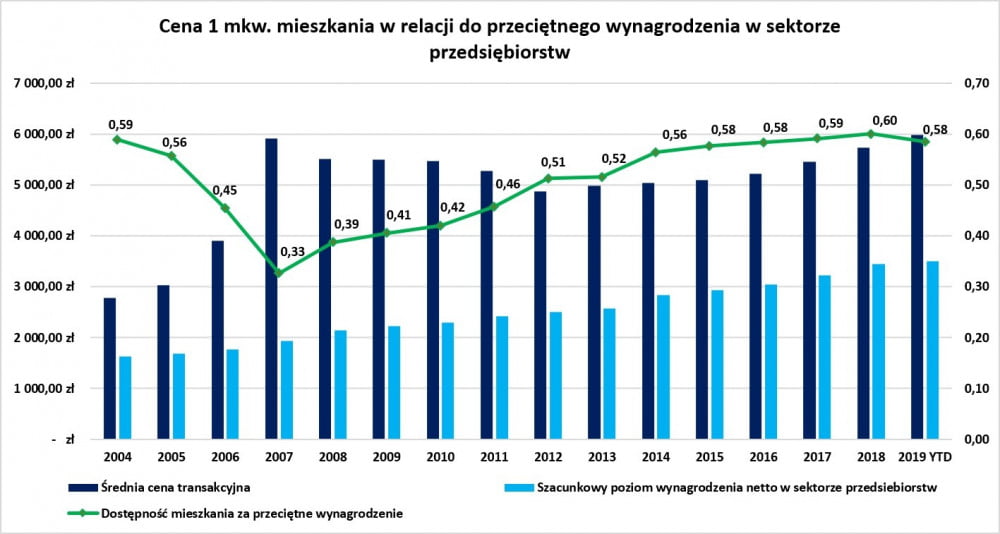

Pewnym rozwiązaniem jest porównanie średnich cen 1 m2 mieszkania do średnich zarobków w gospodarce. Nie jest to może wskaźnik idealny, ale jest to kolejny czynnik dający nam pewien obraz sytuacji. Zobaczcie jak kształtowały się średnie ceny 1 m2 w relacji do przeciętnego wynagrodzenia netto w sektorze przedsiębiorstw.

W latach 2004 – 2007 dostępność 1 m2 mieszkań w relacji do zarobków spadła z 0,59 do 0,33. Ceny nieruchomości rosły w tak szalonym tempie, że w ciągu raptem 4 lat za przeciętne wynagrodzenie mogliśmy kupić prawie dwa raz mniej m2. Sytuację tą zawdzięczamy oczywiście „tanim kredytom frankowym”.

Gdy już bańka pękła ceny mieszkań spadały, aż do 2012 roku, a jednocześnie rosły wynagrodzenia, dzięki czemu zwiększyła się siła nabywcza Polaków. Kolejne lata to jednoczesny powolny wzrost cen nieruchomości jak i znaczący wzrost wynagrodzeń. Dzięki temu w roku 2018 za przeciętne wynagrodzenie netto mogliśmy nabyć 0,6 m2, co jest najwyższym poziomem na przestrzeni 15 lat. Teoretycznie powinniśmy się cieszyć. Problem jest natomiast taki, że w latach 2000 – 2003 siła nabywcza wynagrodzeń w relacji do cen mieszkań była wyższa niż jest to obecnie, a przecież postęp technologiczny zwłaszcza w tak długim okresie, powinien przełożyć się na dużo większą dostępność.

W ostatnich miesiącach ceny nieruchomości rosły ponownie dużo szybciej niż wynagrodzenia w efekcie czego indeks dostępności mieszkań spadł o kilka procent. Sytuacja co prawda jest lepsza niż na przestrzeni ostatnich lat, ale to że na zakup mieszkania o powierzchni 50m2 musimy nadal pracować ponad 7 lat raczej nie napawa optymizmem.

Patrząc na relację cen nieruchomości do przeciętnego wynagrodzenia moglibyśmy przyjąć, że ceny mieszkań nadal mogą silnie rosnąć podobnie jak w latach 2005 – 2007. Moim zdaniem jednak tak nie będzie. Uważam, że silne spowolnienie gospodarcze zarówno na świecie, jak i w Europie, dotknie także Polskę. Zresztą pierwsze oznaki spowolnienia pojawiły się już kilka miesięcy temu. Efekt będzie taki, że wynagrodzenia nie będą już rosły tak silnie jak w ostatnich latach. Uważam, że najbardziej prawdopodobny jest scenariusz, w którym minimalnie rosną zarówno ceny nieruchomości jak i wynagrodzenia. Wzrost będzie jednak wynikał z rosnącej inflacji, a nie poprawy sytuacji w realnej gospodarce.

Ceny mieszkań w poszczególnych miastach

Do tej pory bazowałem na danych dla całego rynku nieruchomości w Polsce. Teraz jednak czas przyjrzeć się poszczególnym regionom. Ostatecznie każdy kto inwestuje na rynku nieruchomości powie Wam, że liczą się trzy rzeczy: lokalizacja, lokalizacja i jeszcze raz lokalizacja.

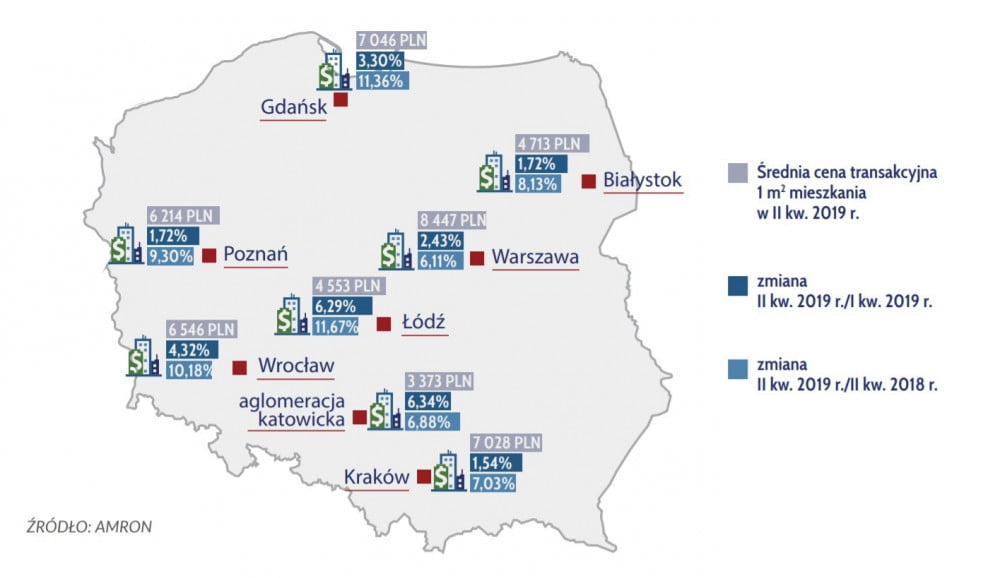

Pod względem cen za m2 Polskę możemy podzielić na kilka regionów. Pierwszym, zdecydowanie najdroższym pozostaje od lat stolica, gdzie średnia cena transakcyjna w II kwartale 2019 roku wyniosła 8447 zł / m2 i była wyższa o 6,1% niż jeszcze rok wcześniej.

Drugą grupę stanowią Gdańsk, Kraków, Poznań i Wrocław gdzie ceny oscylują pomiędzy 6300 – 7000 zł /m2, w ciągu ostatnich 12 miesięcy w tej grupie ceny rosły od 7% do 11%.

Kolejną grupę wśród dużych miast tworzy Łódź oraz Białystok, gdzie ceny transakcyjne wahają się w przedziale 4500 – 4800 zł/m2. Co ważne, to w właśnie w Łodzi ostatnio najsilniej wzrosły ceny bo o ponad 11% licząc rok do roku.

Na szarym końcu pozostaje od lat aglomeracja katowicka, gdzie ceny transakcyjne nie przekraczają 3400 zł / m2.

Ktoś z Was być może się teraz zastanawia gdzie kupić nieruchomość pod wynajem. Czy powinna to być Warszawa, do której ludzie i kapitał napływają najsilniej, ale gdzie jednocześnie mamy najwyższe ceny? Może Kraków czy Gdańsk – ośrodki akademickie, do których ciągle masowo napływają turyści. A może powinniśmy szukać okazji w aglomeracji katowickiej czy Łodzi, gdzie ceny są na zdecydowanie najniższych poziomach.

Nie ma tutaj jednej dobrej odpowiedzi. Ważne jest to gdzie mieszkamy i jak mobilni jesteśmy. Ostatecznie, co jakiś czas musimy się w wynajmowanym mieszkaniu pojawić. Dobrze abyśmy nie musieli jechać na drugi koniec Polski. Dla mnie najważniejszym czynnikiem jest rentowność inwestycji. Przypuśćmy, że mam do wydania 800 tys. zł. Czy powinienem kupić jedno duże mieszkanie w Warszawie, a może dwa mniejsze? A może jeszcze lepszym wyborem będzie zakup 6 kawalerek w Katowicach czy w Łodzi? Która z inwestycji da nam większy zwrot z najmu? Z mojego doświadczenia wynika, iż mniejsze nieruchomości mają w większości przypadków większą rentowność (wyższy dochód w relacji do ceny mieszkania). Choć równie dobrze w waszej okolicy może trafić się okazyjna duża nieruchomość, którą możecie wynajmować nie jako całość, lecz na pokoje. Liczy się Wasza inwencja. Nie zmienia to jednak faktu, że różne regiony Polski cechują się różnymi cenami nieruchomości, różnymi cenami najmu i tym samym różną rentownością.

Ile możemy zarobić na wynajmie nieruchomości?

Dla mnie rentowność inwestycji jest jednym z głównych czynników decydujących o zakupie. Jest to jednocześnie czynnik, który dość dobrze pokazuje czy mamy do czynienia z drogimi, czy tanimi nieruchomościami.

Co do samej rentowności, w internecie możecie znaleźć mnóstwo wyliczeń pokazujących jak fantastyczne stopy zwrotu uzyskuje się z najmu. Problem jest jednak taki, że wiele artykułów publikowana jest albo przez deweloperów, albo na zlecenie deweloperów, dla których „podkręcenie” wyniku jest zwyczajnym zabiegiem marketingowym ułatwiającym sprzedaż. Na dość przyzwoity raport natknąłem się na stronie Home Broker.

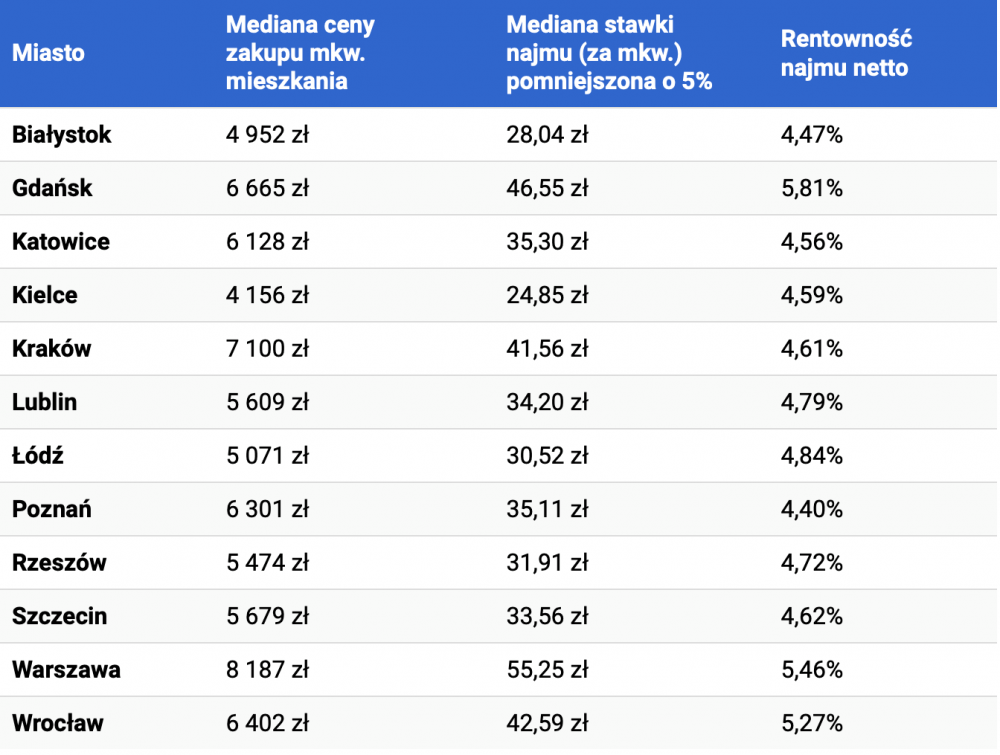

Oszacowano tam średnią rentowność z najmu na poziomie około 5% rocznie.

Przy wyliczaniu dochodu netto uwzględniono 8,5% zryczałtowany podatek od dochodu z najmu, czynsz płacony do wspólnoty czy spółdzielni w wysokości 4 – 7 zł/m2 oraz okres wynajmu 10,5 miesiąca w roku. Dość realne założenia.

Jak widzicie mediana ceny zakupu mieszkania może nieznacznie się różnić od podawanych przeze mnie wcześniej średnich cen z raportu Sarfin. Po pierwsze mediana zazwyczaj różni się od średniej. Po drugie różne raporty bazują na różnych źródłach. Co więcej dane z II kwartału będą inne niż za III kwartał. Czym innym są też ceny ofertowe, a czym innym transakcyjne. Nawet jeżeli weźmiemy pod uwagę wyłącznie ceny transakcyjne, to i tak nie będą one oddawać w pełni sytuacji, gdyż wiele nowych mieszkań sprzedawanych jest w stanie deweloperskim. Nim będziemy je mogli wynająć, musimy je urządzić, co może kosztować nas ekstra 600 – 1000 zł / m2.

W każdym razie w mojej ocenie dane z raportu z powyższej tabeli dają nam w miarę rzetelną informację pod dalsze analizy. Teraz może zastanawiacie się co tu dalej analizować? Mamy rentowność wahającą się od 4,4% w Poznaniu do 5,81% w Gdańsku. Jest to dużo więcej niż na lokatach czy w obligacjach skarbowych. Nic tylko kupować mieszkanie pod wynajem. Czego jednak tu nie policzono? Jakich kosztów nie wzięto pod uwagę w raporcie, które w rzeczywistości obniżają nasz wynik z inwestycji?

Wyobraźmy sobie, że mamy nieruchomość w Krakowie o powierzchni 50 m2. Przyjmując średnią cenę 7100 zł jej wartość to 355.000 zł. Zakładając obłożenie 10,5 miesiąca w roku, opłaty związane z czynszem do wspólnoty oraz 8,5% zryczałtowany podatek z tytułu wynajmu, po roku pozostaje nam 16.365 zł dochodu netto (4,61% rentowności).

a) Koszty nabycia nieruchomości

Kupując w Polsce jakąkolwiek nieruchomość musimy się liczyć z kosztami minimum 3% na co składają się: 2% PCC (podatek od czynności cywilnoprawnej) oraz koszty notariusza. W relacji do ceny nieruchomości wydatek rzędu 10 tys. zł może nie jest porażający, ale jednocześnie jest to ekwiwalent kilku miesięcy najmu.

Jeżeli mieszkanie nabyliśmy za pośrednictwem agencji, do kosztów nabycia musimy doliczyć drugie tyle wynagrodzenia pośrednika.

b) Koszty remontów

Mało kto dziś kalkuluje koszty remontów. Tymczasem sprzęt AGD jak pralka czy lodówka jest tak robiony, że wymaga często naprawy czy wymiany co kilka lat. O wynajmowane mieszkanie nigdy nie dba się tak jak o swoje, w efekcie czego przynajmniej raz na trzy lata musimy dokonać drobnych napraw, czy po prostu musimy mieszkanie odświeżyć aby uzyskiwać za nie odpowiednio wysoki czynsz. Na potrzeby kalkulacji przyjąłem, iż koszt drobnych napraw czy wymiany sprzętu AGD czy RTV wyniesie 1500 zł / rok.

c) Starzenie się budynku / dzielnicy

Poza ścisłym centrum najbardziej atrakcyjne nieruchomości znajdują się w nowych, często zamkniętych osiedlach. To co jednak dziś jest na topie nie pozostanie tam wiecznie. Wyobraźcie sobie, że macie do wyboru wynająć mieszkanie w nowym bloku lub wybudowane w latach 80-tych. Większość z was zapewne wybierze nowe. Analogicznie, za kilkanaście lat wasze mieszkanie nie będzie tak atrakcyjne jak dziś. Co więcej za dwadzieścia czy trzydzieści lat będzie ono wymagało już nie tyle odświeżenia, co gruntownego remontu. Koszty związane ze starzeniem się budynku są niczym innym jak amortyzacją. Ostrożnie licząc przyjąłem amortyzację tylko na poziomie 1% co sprawia, że nasz zysk automatycznie kurczy się o kolejne 3500 zł rocznie.

d) Inne koszty

Do innych kosztów, które mało kto bierze pod uwagę podczas liczenia rentowności musimy dodać ubezpieczenie. Nie jest to duży koszt, zazwyczaj 250 zł rocznie. Ostatecznie nigdy nie wiemy czy pęknięta rura nie zniszczy nam podłóg, zalewając przy okazji sąsiadów.

Koszt związany z wynajęciem mieszkania (ogłoszenia) nie jest wysoki i raczej zmieścimy się w kwocie 200 zł zakładając, że najemcy zmieniają się nam co roku.

Kosztem, z którego nikt nie zdaje sobie sprawy jest czas jaki potrzebujemy na zamieszczenie ogłoszeń w mediach, znalezienie najemców, czy organizację drobnych napraw – czyli po prostu na zarządzanie najmem.

Jak zatem wygląda rzeczywista rentowność z najmu jeżeli uwzględnimy wszystkie wymienione, policzalne koszty?

365.000 zł – cena nabycia nieruchomości uwzględniająca koszty notarialne

16.365 zł rocznie – dochód netto z wynajmu

1.500 zł rocznie – drobne naprawy oraz odświeżenia mieszkania

3.500 zł rocznie – duży remont raz na dwadzieścia lat oraz starzenie się budynku i dzielnicy

450 zł rocznie – ubezpieczenie oraz marketing

Po uwzględnieniu kosztów, które zazwyczaj całkowicie pomijamy wyliczając rentowność, szacowany roczny zysk spada nam z 16.365 zł do niecałych 11.000 zł, w efekcie czego rentowność spada nam z 4,61% do 3%.

Właśnie roczny zysk w okolicy 3% rocznie jest najczęściej podawaną wartością w gronie znajomych, których poprosiłem o rzetelne policzenie wynajmowanych mieszkań.

Co zrobić aby zwiększyć rentowność z inwestycji?

Rzeczywistą rentowność na poziomie 3%, o której napisałem powyżej jesteśmy w stanie uzyskać bez większych problemów kupując po prostu mieszkanie i znajdując na nie najemców. Prawda jest taka, że 3% to żaden zwrot. Są jednak sposoby, dzięki którym możemy co najmniej podwoić rentowność.

a) Zakup nieruchomości znacznie poniżej ceny rynkowej

Jednym z ważniejszych czynników wpływających na waszą rentowność jest to, ile faktycznie wydacie na zakup nieruchomości. Najłatwiej jest oczywiście przejrzeć internet czy udać się do agencji nieruchomości. W pierwszej kolejności natkniecie się zapewne na ładne mieszkania, ale ich wadą jest cena. Kluczem jest kupić coś tanio. Czasami rozwiązaniem jest kupno mieszkania do totalnego remontu, wyglądającego jak chlew. Ceny takich nieruchomości zazwyczaj oscylują znacznie poniżej średniej rynkowej, gdyż już na pierwszy rzut oka odstrasza ono potencjalnych kupców. Takie mieszkanie możecie przebudować stricte pod wymagania rynku. Z jednej strony tracicie czas na zaplanowanie oraz przeprowadzenie remontu. Z drugiej strony może się okazać, że dzięki temu nabyliście mieszkanie włączając w to koszt remontu 15-20% poniżej ceny rynkowej. Jeszcze kilka lat temu ofert tanich i zapuszczonych mieszkań było mnóstwo. Ostatnio jednak bardzo popularne stały się flipy, czyli kup – wyremontuj – sprzedaj, w efekcie czego dziś dużo trudniej natknąć się na takie okazje.

b) Znajdź swoją niszę

Napływ Ukraińców do Polski w połączeniu z silnym wzrostem czynszów sprawił, że coraz więcej osób woli wynająć pokój niż kawalerkę. Co więcej duże mieszkania, w przeliczeniu na m2 zawsze były znacząco tańsze. Ludzie posiadający kapitał dostrzegli niszę. Ostatnio dużym popytem cieszą się mieszkania o powierzchni przekraczającej 100 m2. Są one przerabiane w taki sposób, aby z określonej powierzchni uzyskać jak najwięcej pokoi. Komfort mieszkania z 7 obcymi osobami pod jednym dachem jest żaden, lecz niższa cena w wielu przypadkach rekompensuje niedogodności. Jednocześnie łączny dochód z wynajmu kilku pokoi jest nieporównywalnie większy niż dochód z wynajmu całego mieszkania. Przyzwoity przychód z wynajmu pokoi w połączeniu z niską ceną zakupu dużego mieszkania sprawia, że rentowność z takiej inwestycji może przekroczyć 7% – 8% w ujęciu rocznym.

Innym rozwiązaniem z jakim się spotkałem był podział dużego mieszkania na dwa mniejsze w taki sposób, aby każde z nich miało osobne wejście. Tym sposobem zamiast uzyskiwać 4.000 zł z wynajmu jednego mieszkania ich właściciel uzyskuje 2 x po 2700 zł od każdego, co znacząco podniosło rentowność z najmu i o to chodzi.

Kolejny przykład dotyczył inwestycji perfekcyjnie dopasowanej do rynku. Mianowicie, mój kolega chciał cześć kapitału ulokować w mieszkaniach na wynajem. Po dwóch tygodniach czytania różnych raportów doszedł do wniosku, że najwyższą rentowność uzyska w aglomeracji katowickiej. Podczas poszukiwań okazało się, że większość mieszkań przeznaczonych pod wynajem jest nijaka. Brakuje mieszkań wykończonych w najwyższym standardzie. W ciągu kilku tygodniu udało mu się znaleźć nieruchomości dwupokojowe o powierzchni 40-45 m2, dobrze nasłonecznione, z bardzo dobrym układem pokoi i jednocześnie do remontu. Nie były one specjalnie tanie, ale nie można mieć wszystkiego. W każdym razie każda z 3 nieruchomości została wyremontowana w bardzo wysokim standardzie. Szybko znaleźli się najemcy gotowi zapłacić dużo więcej niż średnia cena rynkowa, gdyż podobnych mieszkań po prostu nie było na rynku. Mimo wzrostu cen w ostatnich latach każde z nich generuje rentowność z najmu pomiędzy 7 – 8% i co ważne, do dziś nie zmielili się najemcy, dzięki czemu mieszkania są wynajęte 12 miesięcy w roku i są praktycznie bezobsługowe.

c) Tarcza podatkowa

Jest jeszcze inny czynnik, który może znacząco podnieść naszą rentowność poprzez tzw. tarczę podatkową. Mianowicie, kupujecie mieszkanie w ramach prowadzonej przez Was działalności gospodarczej. Bardzo ważne aby było ono starsze niż 5 lat, gdyż dzięki temu możecie zastosować stawkę amortyzacji 10% rocznie zamiast 1,5% lub 2,5%, jak to jest w przypadku nowych mieszkań.

Jak to działa? Załóżmy, że kupiona przez Was nieruchomość kosztowała 300.000 zł. Generuje ona jednocześnie 16.000 przychodu z najmu rocznie. Czy zapłacicie od tego podatek? Nie gdyż zastosowanie 10% stawki amortyzacji sprawia, że macie koszt księgowy w wysokości 30.000 zł. Po pierwsze od najmu nie zapłacicie ani grosza podatku, gdyż wasz przychód (16.000 zł jest niższy od kosztu z tytułu amortyzacji (30.000 zł). Po drugie różnica czyli 14.000 zł sprawia, że od innych dochodów nie zapłacicie podatku. Innymi słowy amortyzacja sprawiła, że możecie zarobić 30.000 zł w ciągu roku czy to z najmu, czy innych źródeł w ramach prowadzonej działalności i nie zapłacicie od tego ani grosza podatku. W analizowany przykładzie środki zaoszczędzone na podatku to 5700 zł (30.000 zł x 19%). Realna różnica jest trochę mniejsza. Kupując bowiem mieszkanie jako osoba fizyczna zapłacilibyście zryczałtowany podatek w wysokości 8,5% od przychodu, czyli łącznie do fiskusa trafiłoby 1.360 zł. Wasza tarcza podatkowa, czyli tak naprawdę dodatkowy zysk wynosi zatem 4340 zł (5700 zł – 1.360 zł), co przy założeniu, że przychód z najmu wynosi 16.000 zł podnosi nam rentowność o 1/4. Tarcza podatkowa jest kolejnym czynnikiem, który znacząco podnosi nasz wynik z inwestycji. Jak widzicie sposobów na uzyskanie przyzwoitych zwrotów jest mnóstwo.

Kupując mieszkanie na wynajem większość osób niestety idzie po najmniejszej linii oporu. Udają się do agencji nieruchomości, dokonują zakupu po czym szukają najemcy. W wielu przypadkach rentowność takiej inwestycji jest na poziomie 4% – 5%. Gdy uwzględnimy remonty i koszt starzenia się budynku, okaże się, że realny zysk spada do 3%. Tego typu podejście oczywiście odradzam tak samo jak odradzam wizytę w banku w celu zakupu funduszy akcji bo „te akurat drożeją”. Idąc po najmniejszej linii oporu bardzo ograniczamy nasze szanse na przyzwoity zarobek. Inwestycja w mieszkanie pod wynajem jest jak z każdy inny biznes. Jeżeli w pierwszej kolejności poświęcimy kilkadziesiąt godzin na naukę, zbadanie rynku, wyszukanie niszy, znacząco podniesiemy rentowność. Z dużym prawdopodobieństwem i tak popełnimy błędy, ale takie jest życie. Ostatecznie błędów nie popełnia tylko ten, kto nic nie robi. Dopiero kupując trzecie, czwarte czy piąte mieszkanie, będziemy mądrzejsi dzięki doświadczeniom zdobytym w międzyczasie. Najgorsze co możemy zrobić, to kupić mieszkanie bo „te nigdy nie tracą na wartości” albo dlatego, że nie mamy co zrobić z pieniędzmi na lokacie, a później się je wynajmie. Tego typu podejście niestety, ale cechuje większość osób, dlatego też w większości przypadków realna zyskowność z najmu oscyluje na niskich poziomach.

Trader 21

PS. Ostatnia, trzecia części analizy rynku nieruchomości, pojawi się za dwa dni. Opiszę w niej demografię w Polsce oraz kwestie związane z migracją ludności (napływ Ukraińców). Znajdziecie tam również moje prognozy dotyczące rynku nieruchomości mieszkalnych na kolejne lata.