Czytając artykuły na tym blogu z pewnością zauważyliście że jesteśmy zwolennikami spółek typu value czyli takich, które charakteryzują się tzw. wartością wewnętrzną. Unikamy natomiast spółek typu growth – modnych i o nieugruntowanej pozycji na rynku. Różnic pomiędzy spółkami value i growth jest sporo i możecie o nich poczytać w artykule – „Wartość czy perspektywa dużych zysków? Jakie akcje wybierać?” Dziś skupimy się na dywidendach.

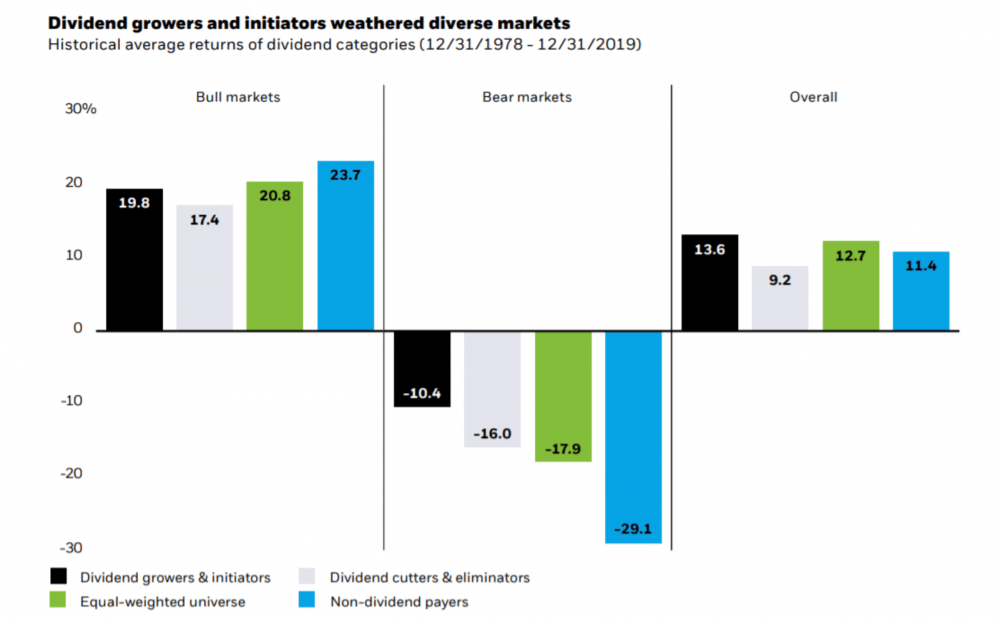

Spółeki typu growth z reguły nie wypłacają żadnej dywidendy. Spółki value, najczęściej dzielą się systematycznie swoim zyskiem z akcjonariuszami. Na poniższym wykresie widzicie średnie zwroty różnego typu spółek w okresach hossy (bull markets) bessy (bear markets) i ogólnie. Modne spółki (kolor niebieski) radzą sobie nieco lepiej gdy mamy na giełdzie wzrosty, lecz wiele tracą podczas spadków. Od 1978 – 2019 roku to spółki płacące z roku na rok coraz wyższą dywidendę wypadają lepiej (kolor czarny). Najgorzej w zestawieniu radzą sobie spółki, które co prawda dywidendę wypłacają, lecz w trudnych czasach decydują się ją uszczuplić lub wyeliminować (kolor szary). Nie można jednak zapominać, że jesteśmy na szczycie przewartościowania spółek growth (kolor niebieski), wiec najprawdopodobniej za 3 lata to właśnie te spółki przyniosą najgorsze wyniki.

Źródło: Refinitiv

Wynika z tego, że inwestorzy długoterminowi, dla których stały dochód ma kluczowe znaczenie nie tolerują wpadek. Spółki zmienne pod względem dywidend nie mogą liczyć na ich uznanie. Jeśli więc interesuje Was inwestowanie w długich okresach również powinniście szukać wartościowych spółek, które podzielą się z Wami wypracowanym zyskiem niezależnie od rynkowej koniunktury.

Są spółki, które mają znakomitą historię wypłaty dywidend. Ich marką i tradycją jest to, że od dawna dzielą się swoim zyskiem z akcjonariuszami. Kierownictwo tego typu spółek doskonale wie, że jeśli zawiedzie zaufanie inwestorów i w pewnym momencie zredukuje dywidendy lub całkowicie zrezygnuje z ich wypłacania akcjonariusze się od nich odsuną. Znakomitym przykładem jest General Electric (GE), który wypłacał rosnącą dywidendę nieprzerwanie od ponad 30 lat. Informacja z 13 listopada 2017 roku, że spółka zredukowała dywidendę o połowę doprowadziła do ponad 7% spadku notowań w jeden dzień. To doskonały przykład na to, że spółki, które przyzwyczaiły akcjonariuszy do wysokiej i regularnie wypłacanej dywidendy, sporo tracą gdy zmieniają swoją politykę. Dlatego większość spółek dywidendowych stara się tego nie robić, a najlepsze z nich nazywa się Arystokratami Dywidendy (Dividend Aristocrats)

Arystokraci Dywidendy

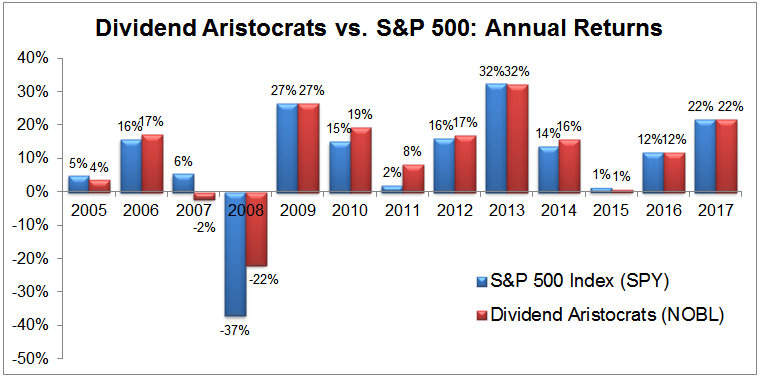

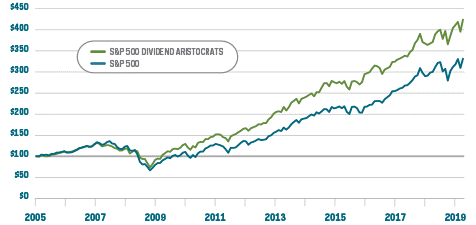

Tym pojęciem określa się wszystkie spółki wchodzące w skład indeksu S&P 500, które od ponad 25 lat nieprzerwanie wypłacają rosnącą dywidendę. Nabywając którąkolwiek z nich mamy pewność, że inwestujemy w aktywo z doskonałą historią wypłaty dywidendy, mało tego inwestujemy w spółkę, która zwiększała dywidendę nawet podczas recesji w 2000 i 2008 roku. W 2005 roku powstał „S&P 500 Dividend Aristocrat Index”(czerwony kolor na wykresie). Na jego przykładzie widzimy, że w trakcie hossy spółki dywidendowe osiągały zwroty zbliżone do S&P 500 przy czym znacznie łagodniej przeszły przez bessę z 2008 roku.

Źródło: SimplySafeDividends.com

Stało się tak z 3 powodów:

1. Inwestujący w spółki z grona „Dividend Aristocrats” tak łatwo się ich nie pozbywają. Wykorzystują bessę by reinwestować dywidendy i dokupywać tanie aktywa.

2. Rosnąca niezależnie od cyklu na rynku dywidenda istotnie wpływa na zwrot z inwestycji w tego typu spółki.

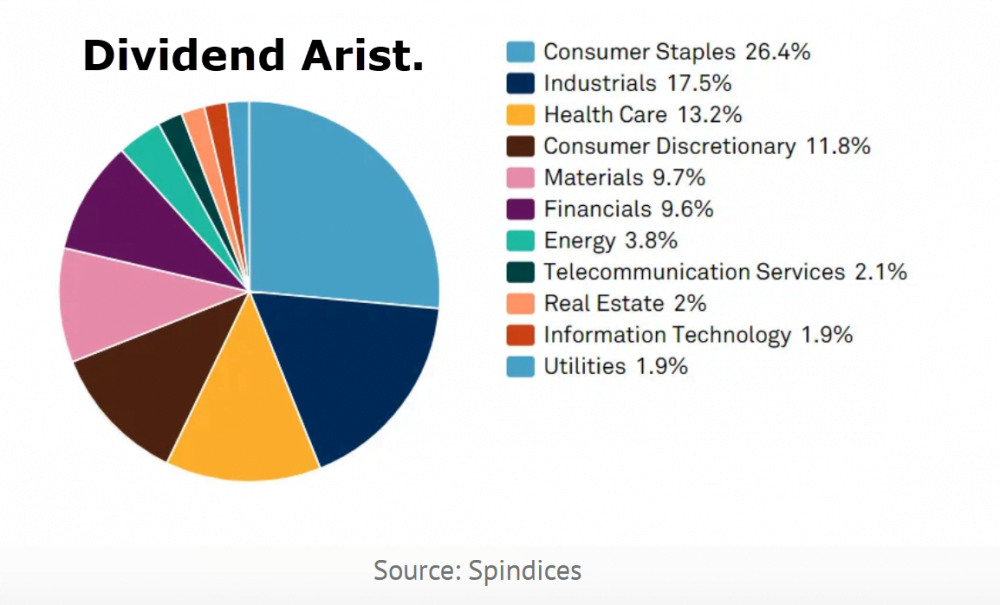

3. W gronie „Dividend Aristocrats” jest bardzo mało spółek modnych np. technologicznych. Dominują przedsiębiorstwa zajmujące się produkcją (Industrials), a także dostarczaniem produktów potrzebnych w każdym gospodarstwie domowym jak np. detergenty (Consumer Staples). Na produkty tych ostatnich popyt jest zawsze, niezależnie od koniunktury gospodarczej.

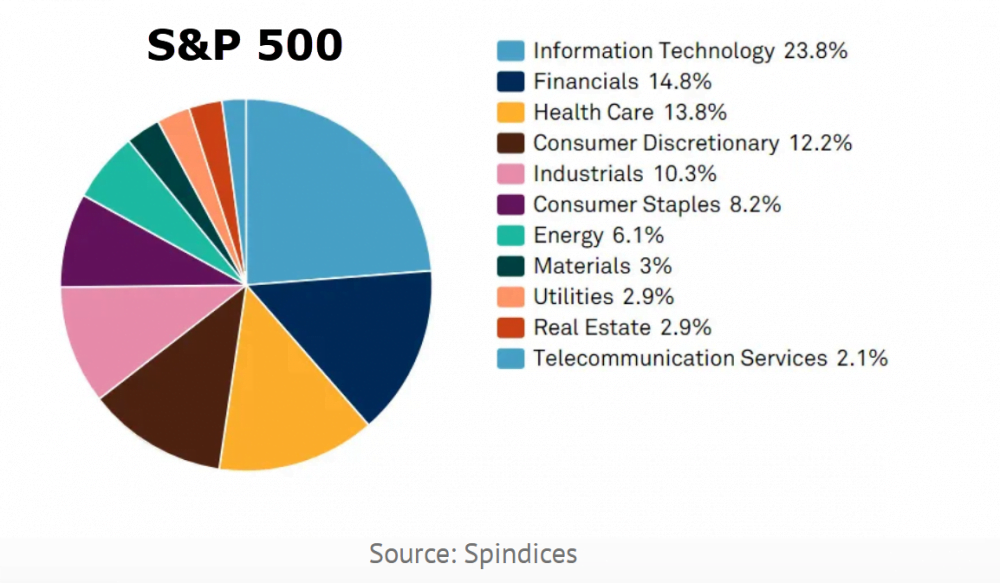

Poniższe wykresy przedstawiają indeks S&P 500 oraz „Dividend Aristocrats” z podziałem na sektory. W przypadku S&P widać dominację spółek technologicznych i finansowych (łącznie ponad 38%).

W przypadku „arystokratów” sektor technologiczny stanowi zaledwie 2%.

Mimo, że wśród spółek dywidendowych nie ma popularnego FAANG’u (Facebook, Apple, Amazon, Netflix, Google) nie przeszkadza im to w uzyskiwaniu średniorocznie ponad 11% zwrotu przy ok. 9% zwrocie z S&P 500. Od początku swojego istnienia, przez ponad 95% czasu „S&P 500 Dividend Aristocrat Index” osiągał lepsze rezultaty niż standardowy S&P 500.

Źródło: Proshares

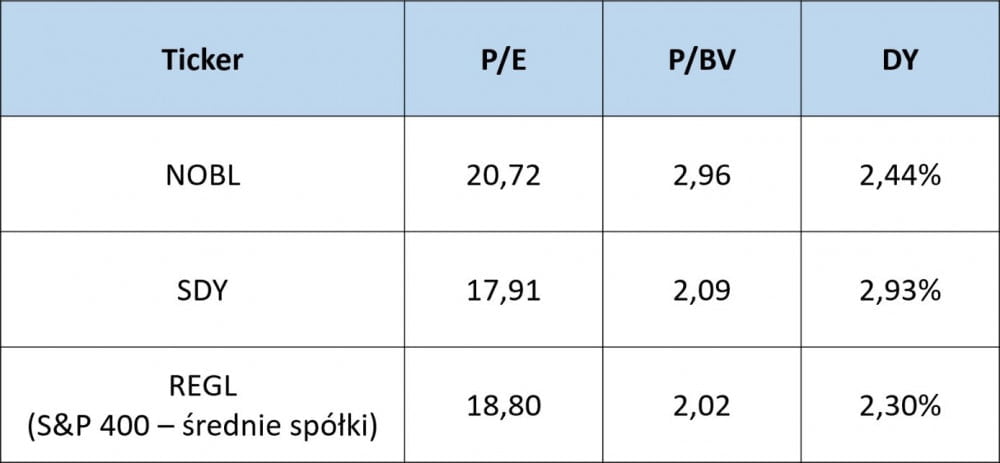

Pomimo, że „arystokraci dywidendy” dają sporą gwarancję dobrej długoterminowej inwestycji, nie koniecznie rekomendujemy ich zakup właśnie teraz. Spółki z tego grona działają głównie na terenie USA i podobnie jak większość akcji w Stanach Zjednoczonych są przewartościowane. Jeśli weźmiemy pod uwagę najpopularniejsze ETF’y dające na nie ekspozycję okaże się, że wszystkie mają kiepski zarówno współczynnik P/E, jak i P/BV, a ich stopa dywidendy również nie jest szczególnie wysoka (patrz tabela – Dividend Aristocrats z tickerem NOBL, spółki z wysoką stopą dywidendy z S&P 500 z tickerem SDY i spółki dywidendowe średniej wielkości REGL).

Źródło: opracowanie własne

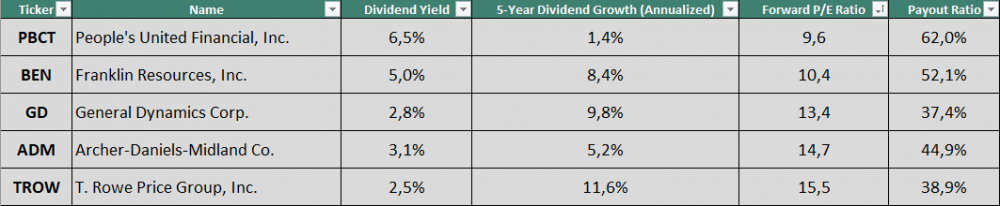

Sytuacja może ulec jednak znacznej poprawie, jeśli dojdzie do istotnej korekty na rynku akcji, o spadkach ponad 30% jak w marcu nie wspominając. Nawet dziś, gdy akcje w USA są niebywale drogie, a indeksy giełdowe totalnie oderwane od realnej gospodarki da się znaleźć tanich „arystokratów”, choć jest ich niewielu.

Źródło: suredividend.com

Oczywiście nie zachęcamy do bezkrytycznego zakupu w/w spółek bez głębszej analizy. Chcemy jednak pokazać, że nawet w tak ekskluzywnym gronie jakim niewątpliwie są Arystokraci Dywidendy niemal zawsze można znaleźć niedowartościowane spółki.

Co jeszcze oprócz przyzwoitych zwrotów oferują dywidendowi arystokraci?

Historia wypłaty dywidendy

Historia wypłaty dywidendy nie jest żadnym konkretnym wskaźnikiem i nie da się jej wyrazić wzorem. Inwestorzy stosujący strategię „buy&hold”, czyli tacy, którzy kupują aktywa o dobrych fundamentach i trzymają je latami, zwracają uwagę od jak dawna spółka nieprzerwanie dzieli się zyskiem z akcjonariuszami i czy wartość wypłacanej przez nią dywidendy rośnie rok do roku. Istotne jest również, czy spółka wypłacała dywidendę w trakcie bessy.

Na polskim rynku akcji, który działa dopiero od 1991 roku trudno doszukiwać się dywidendowych arystokratów. Na nowojorskiej giełdzie nie brakuje jednak spółek, których dywidenda rośnie nieprzerwanie od ponad 50 lat. Ich zarządy zrobią naprawdę wiele, by nie zawieść swoich akcjonariuszy i tym samym nie popaść w niełaskę jak kierownictwo General Electric w 2017 roku.

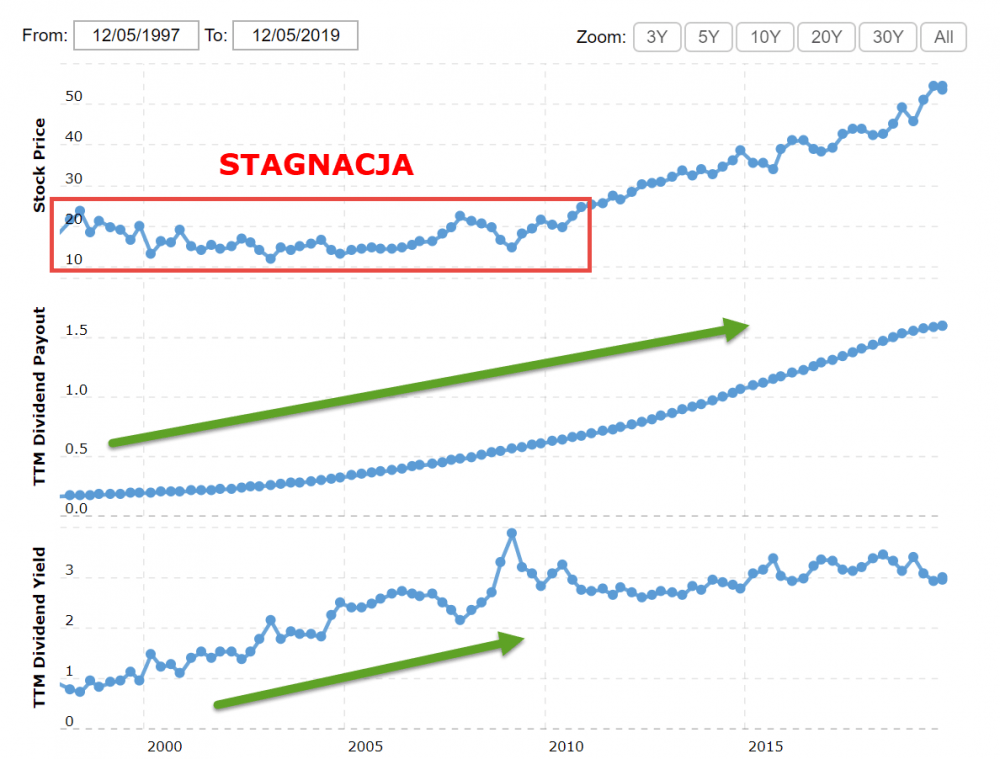

Historię dywidend spółek notowanych w USA znajdziemy w wielu miejscach, jednym z lepszych jest macrotrends.net. Na przykładzie Coca Coli, możemy sprawdzić na czym w praktyce polega siła spółki dywidendowej.

Na poniższym wykresie widzimy: w górnej części notowania akcji Coca Coli, w środkowej wypłacaną dywidendę w przeliczeniu na jedną akcję, a w dolnej stopę dywidendy.

Źródło: megatends.net

Dla przypomnienia – stopa dywidendy (Dividend Yield ; DY) – to porównanie rocznej dywidendy przypadającej na jedną akcję do ceny akcji. Wynik jest wyrażony w procentach. Jeśli kurs akcji wynosi 100$, a wartość dywidendy przypadającej na 1 akcję 3$ to stopa dywidendy wynosi 3%.

Wróćmy jednak do Coca Coli. Pomimo recesji z 2000 i 2008 roku spółka nadal wypłacała coraz wyższą dywidendę. W 2000 roku było to zaledwie 0,68 $ na akcję, w 2019 już 1,60 $. W okresie 1999 -2009 jej wycena, podobnie jak większości spółek notowanych na nowojorskiej giełdzie, pozostawała na podobnym poziomie. Pod tym względem była to stracona dekada. Jednak w przypadku Coca Coli cały czas mieliśmy do czynienia ze wzrostem dywidendy, a stopa dywidendy rosła od 1% do 4% w skali roku. Warto również zauważyć, że konsekwentne wypłacanie coraz wyższej dywidendy podnosiło stopę dywidendy również po 2009 roku gdy wycena akcji poszła ostro w górę.

Powyższy przykład pokazuje, że trzymanie w portfelu spółki, która płaci coraz wyższą dywidendę z czasem procentuje. Pamiętajmy, że indeksy giełdowe nie zawsze idą w górę. Bywają okresy, w których musimy czekać latami nim osiągną nowe szczyty. Wtedy znacznie łatwiej odbierać corocznie kilkuprocentową dywidendę niż czekać, aż notowania spółek wreszcie ruszą z miejsca.

Podsumowanie

Mając 100% portfela w spółkach niewypłacających dywidend jesteśmy całkowicie uzależnieni od ich notowań. Jeśli mamy w portfelu spółki dywidendowe:

1. Powiększamy systematycznie stan gotówki zarówno w trakcie hossy jak i bessy.

2. Zysk z dywidendy możemy skonsumować, ale możemy go również reinwestować. Rosnąca dywidenda pozwala nam kupować coraz więcej akcji i to niezależnie od fazy w jakiej znajduje się rynek. To właśnie z tego powodu inwestorzy długoterminowi tak chętnie wybierają spółki z dobrą historią wypłaty dywidendy.

3. Jesteśmy w pewnym sensie niezależni. Możemy zrobić z dywidendą co nam się podoba. I jeśli uznajemy, że rynek akcji jest w kiepskiej formie, możemy pozostawić dywidendy w pozycji gotówkowej lub zainwestować je w inne klasy aktywów (metale szlachetne, surowce, obligacje itp.)

Mamy nadzieję, że dostrzegacie zalety spółek dywidendowych podobnie jak my. W końcu do właśnie od dywidend zaczęło się inwestowanie. Przecież po to kupujemy kawałek przedsiębiorstwa by partycypować w jego zyskach, a nie śledzić słupki na wykresie. Jeśli więc mamy nazywać się inwestorami, to dywidenda powinna mieć dla nas kluczowe znaczenie.

Independent Trader Team

PS. Wczoraj zamieściliśmy półtoragodzinny film będący kontynuacją artykułu „Wielki reset = Wielka inflacja„. Omówiliśmy w nim w którą stronę zmierzają rynki finansowe i jakie będą tego konsekwencje. Pokazaliśmy jak przygotować portfel inwestycyjny na nadchodzące miesiące i lata. Link do filmu wysłaliśmy każdej osobie która dokonała zakupu książki Tradera21 przez stronę www.inteligentnyinwestor.pl. Jeśli go nie otrzymaliście najprawdopodobniej wpadł on do „spamu” lub zakładki „oferty”. Możliwe również, że podaliście jako adres dostawy inny mail niż ten użyty do zakupu książki.