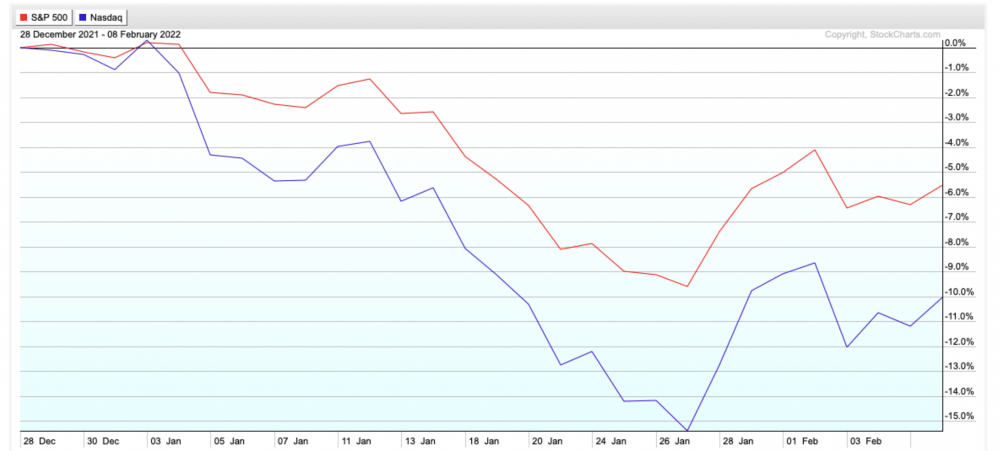

Mniej więcej miesiąc temu w artykule zatytułowanym „Trendy na 2022 rok – Cz. 1” zwracaliśmy Waszą uwagę na fakt, że w kolejnych miesiącach polityka głównych banków centralnych znacząco się zmieni. Ostrzegaliśmy wówczas, że plany ograniczenia dodruku oraz podnoszenia stóp procentowych mogą przełożyć się na gorsze wyniki akcji.

Jak się okazało, w chwili publikacji tekstu, rynek akcji zaczynał właśnie najpoważniejszą od 2 lat korektę. Ostatecznie indeks S&P 500 stracił ok. 10%, natomiast Nasdaq – ponad 15%.

W ostatnich dniach indeksy stopniowo odrabiały straty. Oczywiście może się okazać, że końcówka stycznia była idealnym momentem, aby skupić przecenione akcje czy ETFy. Chcemy jednak zwrócić Wam uwagę na pewien aspekt, który nas mocno niepokoi i nakazuje zachować pewną ostrożność. Chodzi o sygnały docierające z rynku długu.

Ostrzeżenie z rynku obligacji

Dla nowych Czytelników dosłownie jeden akapit wprowadzający. Mimo że rynek akcji budzi bardzo duże zainteresowanie, nie jest on najważniejszy. Na pierwszym miejscu znajduje się rynek obligacji, zwany też rynkiem długu. Ewentualne spadki cen akcji nie mają tak dużego znaczenia dla systemu jak spadające ceny obligacji. Dla inwestorów ważna jest jeszcze jedna kwestia – nadchodzące problemy są zazwyczaj dostrzegane szybciej przez rynek długu niż przez rynek akcji.

Generalnie, tak długo jak bank centralny skupuje obligacji rządowe, tak długo sytuacja wydaje się pod kontrolą, a wykresy wyglądają pięknie. Dodruk sprawia, że rentowności obligacji spadają, a co za tym idzie – ich ceny rosną. Jeśli ktoś nie zna tej zależności, powinien zajrzeć do SŁOWNICZKA.

Pokażmy to teraz na uproszczonym przykładzie. Załóżmy, że 10-letnie obligacje rządowe USA mają rentowność 2%. Z kolei obligacje najstabilniejszych przedsiębiorstw (IG – investment grade) o takim samym okresie zapadalności płacą średnio 4%. W przypadku mniej stabilnych spółek (HY – high yield) jest to 6%. Zachowana jest logika – teoretycznie najbezpieczniejsze papiery płacą najmniejsze odsetki.

Załóżmy następnie, że pojawia się kupiec z nieograniczonym budżetem i zaczyna skupować obligacje rządowe USA oraz niektóre obligacje korporacyjne. Dokładnie tak FED postąpił w marcu 2020. Skoro pojawia się dodatkowy popyt na rynku, to rząd USA może stopniowo oferować coraz mniejsze odsetki, a obligacje i tak znajdą nabywcę. Przyjmijmy, że w efekcie rentowność 10-letnich obligacji rządowy spada do 1%. Dla części inwestorów takie odsetki są mało atrakcyjne, więc przenoszą się na inne rynki, m.in. na rynek obligacji korporacyjnych. Generują dodatkowy popyt, więc rentowności obligacji korporacyjnych spadają. Załóżmy, że ostatecznie za sprawą dodruku rentowności obligacji rządowych spadły z 2% do 1%, obligacji korporacyjnych IG z 4% do 3%, a obligacji korporacyjnych HY z 6% do 5%.

I nagle bank centralny ogłasza (dokładnie tak, jak ma to miejsce teraz), że będzie normalizował politykę. Po pierwsze, zaprzestanie dodruku, co oznacza, że nie będzie wspierał rynku obligacji w taki sposób jak opisaliśmy to wyżej. Ceny obligacji nie będą zatem sztucznie pompowane.

Po drugie, bank centralny zapowiada serię podwyżek stóp procentowych, aby walczyć z inflacją. Gdy bank centralny podwyższa stopy procentowe to tym samym podwyższa rentowność nowych obligacji. Z tego powodu stare obligacje, które są już na rynku, tracą na wartości (płacą niższe odsetki, więc są mniej atrakcyjne od nowych papierów). Z taką sytuacją będziemy mieć do czynienia obecnie. Ponadto lokaty w bankach będą stopniowo przynosić coraz wyższe odsetki, czyli coraz mniej osób będzie miało motywację, żeby inwestować w akcje czy obligacje. Podsumowując, rentowności obligacji rządowych i korporacyjnych muszą rosnąć, a ich ceny spadać. Tym samym rosną koszty zadłużenia zarówno dla rządów, jak i przedsiębiorstw.

Jak to się ma do obecnej sytuacji? FED zapowiedział całkowite wygaszenie dodruku już w marcu 2022, a dodatkowo rozważa wyprzedawanie skupionych aktywów. Poza tym, jeszcze w tym roku bank centralny chce przeprowadzić kilka podwyżek stóp procentowych – prawdopodobnie od 4 do 7, każda po 0,25%.

W obliczu takich planów banku centralnego, rynki zaczynają reagować. Większość z Was wie już, że mniejszy dodruk, to słabszy rynek akcji i stąd chociażby ta korekta, o której wspomnieliśmy na początku artykułu. Po styczniowych spadkach, obecnie notowania spółek idą w górę. Spora część inwestorów śpi zatem spokojnie. Jeśli jednak zerkniemy na rynek obligacji to sytuacja wygląda inaczej. Obligacje rządowe stale tracą – rentowność 10-letnich wzrosła już do 1,93%, podczas gdy w połowie 2020 roku wynosiła zaledwie 0,53%. Innymi słowy: ich ceny spadają. Podobnie wygląda sytuacja na rynku obligacji korporacyjnych. Na poniższym wykresie możecie zobaczyć, jak zachowuje się ETF inwestujący w obligacje korporacyjne o wyższym poziomie ryzyka (tzw. obligacje śmieciowe), oznaczony jako HYG. Został on porównany z indeksem akcji S&P 500.

Pamiętajcie, że przez większość czasu aktywa typu HYG zachowują się bardzo podobnie jak rynek akcji. Czasem jednak zdarza się, że dochodzi między nimi do rozjazdu. Z taką sytuacją mamy do czynienia właśnie teraz.

Źródło: zerohedge.com

Jak widać, ETF na obligacje korporacyjne spada już od kilku miesięcy, podczas gdy na akcjach mieliśmy raczej do czynienia z huśtawką nastrojów.

Bardzo podobnie sytuacja wyglądała w dwóch poprzednich przypadkach, kiedy FED starał się w jakimś stopniu normalizować politykę. Najpierw na przełomie 2014/2015, kiedy bank centralny odchodził od dodruku.

Źródło: zerohedge.com

Była to zapowiedź słabego roku – jeśli uwzględnimy inflację to zarówno akcje, jak i obligacje korporacyjne przyniosły w 2015 roku stratę.

Następnie podobna sytuacja miała miejsce na przełomie 2017/2018, kiedy to FED przygotowywał się do wyprzedaży skupionych aktywów, a także planował szybsze tempo podwyżek stóp procentowych.

Źródło: zerohedge.com

Jakie są nasze spostrzeżenia?

Z jednej strony, to co dzieje się na rynku całkowicie pokrywa się z naszymi zapowiedziami na 2022 rok. Zarówno w 2015, jak i 2018 roku rynek akcji spisał się słabo i przewidujemy, że tym razem będzie podobnie.

Z drugiej strony, musimy też uczciwie przyznać, że po spadkach na początku 2018 roku, rynek obligacji korporacyjnych przez kilka miesięcy spisywał się lepiej i dopiero w drugiej połowie roku dochodziło do ponownej paniki, zarówno na rynku akcji jak i obligacji korporacyjnych. To mogłoby sugerować, że mamy teraz przed sobą jakieś pół roku hossy, a kolejne spadki cen przyjdą jesienią.

Taki scenariusz faktycznie jest realny, jednak musimy Wam zwrócić uwagę na dwa aspekty, które nakazują zachowanie większej czujności. Po pierwsze, obecna sytuacja różni się od tej z 2015 i 2018 roku pod jednym, kluczowym względem. Zarówno w 2015, jak i 2018 roku bank centralny mógł „odpuścić” plany dotyczące podwyżek stóp procentowych, bądź je ograniczyć. Inflacja była wówczas umiarkowana, więc nie było żadnej presji. Dzisiaj inflacja w USA jest najwyższa od dekad! I dużo wyższa niż w 2015 czy 2018 roku.

Źródło: zerohedge.com

To sprawia, że jeśli działania FEDu doprowadzą do spadków na rynkach, bank centralny może znaleźć się w trudnym położeniu. No bo jak wytłumaczyć sytuację, w której inflacja wynosi 7%, a FED boi się podwyższyć stopy z 0,5% na 0,75%?

Rynki zdają sobie z tego sprawę i dlatego 2022 rok może mieć nieco bardziej nerwowy przebieg, niż podobne do niego lata 2015 i 2018.

Druga niepokojąca kwestia to sygnały z Europy. Tutaj na rynku długu także dzieje się całkiem sporo. Przypomnijmy, że Europejski Bank Centralny, podobnie jak FED, stara się normalizować politykę, z tymże robi to dużo ostrożniej. EBC postanowił znacząco ograniczyć dodruk, ale nie zamierza go całkowicie zakończyć. Dodatkowo, nie było mowy o żadnych podwyżkach stóp procentowych… aż do niedawnej wypowiedzi szefowej banku Christine Lagarde, która stwierdziła, że nie może wykluczyć, iż w tym roku jakaś podwyżka będzie.

Przypominamy: inflacja w strefie euro wynosi 5,1%, a stopy procentowe są na poziomie 0. W takim momencie zacieśnianie polityki monetarnej wydawałoby się naturalnym ruchem. Niestety, Europa jest już tak mocno uzależniona od taniego pieniądza i dodruku, że jedna sugestia Lagarde zdołała doprowadzić do bardzo nerwowej reakcji inwestorów.

Rentowność niemieckich obligacji rządowych bardzo mocno wzrosła, jednak jeszcze większy skok zaliczył dług europejskich bankrutów.

Źródło: zerohedge.com

Nerwowo zrobiło się także na rynku obligacji korporacyjnych. ETFy zapewniające ekspozycję na ten obszar w ostatnich dniach zanotowały stosunkowo duże spadki.

Jest to kolejne ostrzeżenie. Rynek obligacji korporacyjnych w przeszłości wyprzedzał wydarzenia na rynku akcji. Jeśli rentowności długu korpo będą dalej szły w górę to będzie to oznaczało coraz wyższe koszty zadłużenia dla przedsiębiorstw. To z kolei będzie przekładało się na niższe zyski silnie zadłużonych spółek (np. z sektora technologicznego), co może mocno wystraszyć inwestorów. Jeśli zaś chodzi o obligacje rządowe, to są one mimo wszystko postrzegane jako bezpieczniejsze aktywo. A zatem jeśli doszłoby do znaczącej paniki, to akurat ceny obligacji rządowych USA, Niemiec czy Szwajcarii powinny rosnąć.

Podsumowanie

Biorąc pod uwagę wydarzenia jakie mają miejsce na rynku obligacji rządowych i korporacyjnych, widzimy dwa główne scenariusze. Pierwszy jest taki, że po krótkiej poprawie nastrojów, akcje ponownie zaczną spadać, czyli pójdą w ślad za obligacjami korporacyjnymi. Wówczas wśród inwestorów pojawi się panika i spora część kapitału przeniesie się na rynek obligacji rządowych, zwłaszcza amerykańskich.

Drugi scenariusz zakłada, że sytuacja na rynku obligacji korporacyjnych uspokoi się. Jeśli ich ceny nie będą rosły, to przynajmniej utrzymają obecne notowania. Obligacje rządowe USA będą w tym czasie stopniowo tracić. Akcje będą rosły przez jakiś czas. Po kilku miesiącach działania banków centralnych sprawią jednak, że rynki zaczną odczuwać brak dodruku i coraz wyższe stopy procentowe. Zobaczymy znaczące spadki cen akcji i obligacji korporacyjnych. Obligacje rządowe USA będą wtedy świetnym rozwiązaniem, by ukryć się przed spadkami. Oczywiście będzie to rozwiązanie nr 2, bo rozwiązaniem nr 1 jest cały czas złoto. Dlaczego? Dlatego, że ostatecznie banki centralne będą musiały ponownie zrezygnować z normalizacji swojej polityki, tak jak to opisaliśmy we wspomnianych trendach na 2022 rok. Jeśli ominęliście tamten artykuł, to warto teraz go przeczytać.

Chcemy zwrócić uwagę na jeszcze jedną kwestię. Wysoka inflacja może sprawić, że banki centralne nie będą mogły zrezygnować z podwyżek stóp procentowych, niezależnie od sytuacji na rynkach finansowych. Możliwe, że podejmą wówczas decyzje, aby jednocześnie podnosić stopy procentowe i wrócić do skupowania obligacji rządowych. W takiej sytuacji:

-

koszty długu dla rządu i korporacji zostaną ponownie sztucznie zaniżone,

-

koszty długu dla przeciętnego Kowalskiego będą szły w górę.

Będziemy wówczas stopniowo zmierzać do systemu, w którym rządy i korporacje zadłużają się po zupełnie innym koszcie niż obywatele. O takim rozwiązaniu jakiś czas temu wspominał już Martin Armstrong.

Warto zwrócić uwagę, że wzrost stóp procentowych w USA nie odbije się od razu na wszystkich kredytobiorcach, gdyż np. większość kredytów hipotecznych ma stałe oprocentowanie. Jeśli jednak dojdzie do serii podwyżek stóp procentowych w USA, to może to wymusić podobne działania na rynkach rozwijających się, np. w Polsce. A w naszym przypadku dominują kredyty o zmiennej stopie, czyli wspomniane podwyżki przełożyłyby się na kolejne wzrosty rat kredytowych i osłabiłyby rynek nieruchomości.

Pamiętajcie, że nasz bank centralny może także pójść podobną drogą. Podwyższać stopy procentowe, a jednocześnie po raz kolejny odpalić dodruk, który napędzi zwłaszcza obligacje i akcje. Możemy na tej podstawie dojść do wniosku, że polski inwestor, który dziś rozważa zainwestowanie większej kwoty, powinien mimo wszystko przychylniejszym okiem zerkać na rynek akcji niż na rynek nieruchomości. Zwłaszcza biorąc pod uwagę fakt, że w ostatnich latach w Polsce to właśnie nieruchomości drożały najsilniej.

P.S. Tuż przed publikacją artykułu podano, że inflacja w USA wzrosła do 7,5%. Ta informacja oznacza, że kwestie poruszone w powyższym artykule mają jeszcze większe znaczenie, a inwestorzy z uwagą powinni śledzić rozwój wydarzeń na rynku obligacji.

Independent Trader Team