Na przestrzeni dekad giełda kojarzona była z miejscem gdzie spotykali się inwestorzy oraz spekulanci. Pierwsi szukali najlepszego sposobu na to, by wartość ich oszczędności rosła z roku na rok. Drudzy starali się wyłapywać najlepsze okazje, działając raczej krótkoterminowo.

Proporcje pomiędzy obiema grupami zmieniały się. Spekulantów przybywało zwłaszcza w okresach manii, kiedy jakieś aktywo bądź też cały rynek osiągały wyjątkowo dobre rezultaty.

Z podobną sytuacją mamy do czynienia obecnie. Jest jednak pewna różnica. Na przestrzeni stu lat notowania giełdowe nigdy nie były tak silnie oderwane od realnej gospodarki. Zastanówcie się – skoro 2020 rok jest tak ciężki dla wielu branż, a giełda idzie w górę przez 7 miesięcy niemal bez przerw, to wejście na rynek akcji kusi większą liczbę osób niż zazwyczaj. Przy normalnie funkcjonującej gospodarce miliony ludzi byłyby zajęte swoją pracą i nie miałyby czasu zerknąć na indeksy giełdowe. Tym razem jednak sytuacja jest inna, niektóre branże są zamknięte lub działają na pół gwizdka. Więcej „przypadkowych osób” koncentruje uwagę na giełdzie. Nie są to inwestorzy. Są to ludzie rozpaczliwie poszukujący zysku. Ich wejście na giełdę będzie się wiązało z pewnymi skutkami ubocznymi.

The Everything Bubble

To tytuł całkiem niezłej książki Grahama Summersa. Tłumacząc na język polski: „Bańka wszechczasów”. Termin odnosi się do kilku baniek spekulacyjnych, które powstawały w ostatnich latach jednocześnie na rynkach akcji, obligacji i nieruchomości.

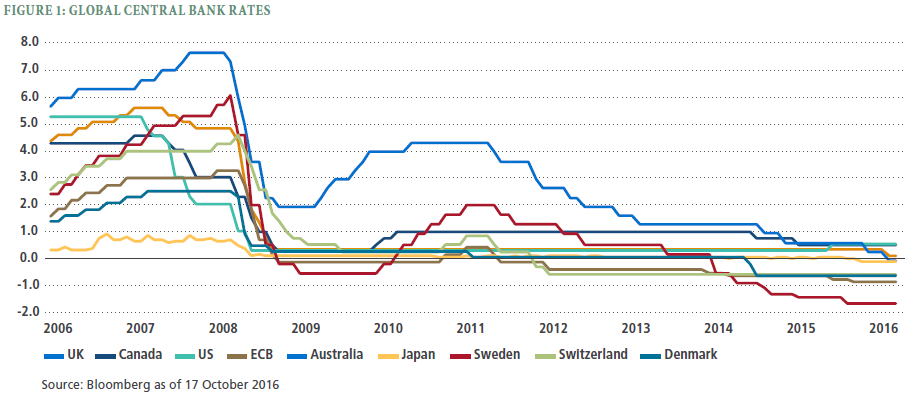

Warto wspomnieć o wyjątkowych okolicznościach, które sprzyjały wzrostom notowań. Tuż po kryzysie z 2008 roku w niemal wszystkich głównych gospodarkach stopy procentowe zostały obniżone do zera lub w okolice zera.

Początkujące osoby muszą zrozumieć specyfikę działania stóp procentowych – to tak jakbyśmy określali koszt zaciągnięcia kredytu. Jeśli jest on na rozsądnym poziomie, to firmy i obywatele wykorzystują go w optymalny sposób. Jeśli zaś stopy procentowe sprowadzi się zbyt nisko, to coraz większa liczba kredytów będzie zaciągana nie na istotne przedsięwzięcia (inwestycje), ale także na mniej ważne wydatki (konsumpcja).

Druga strona medalu jest taka, że im niższe stopy procentowe, tym niższe odsetki z lokat. To szczególnie niebezpieczne dla starszych osób, które chcą jedynie trzymać oszczędności w banku, a odsetki z lokat mają rekompensować im inflację. Banki centralne uniemożliwiły wielu takim osobom zachowanie majątku. Ostatecznie czego nie zrobi się dla wywołania wzrostów na rynkach, prawda?

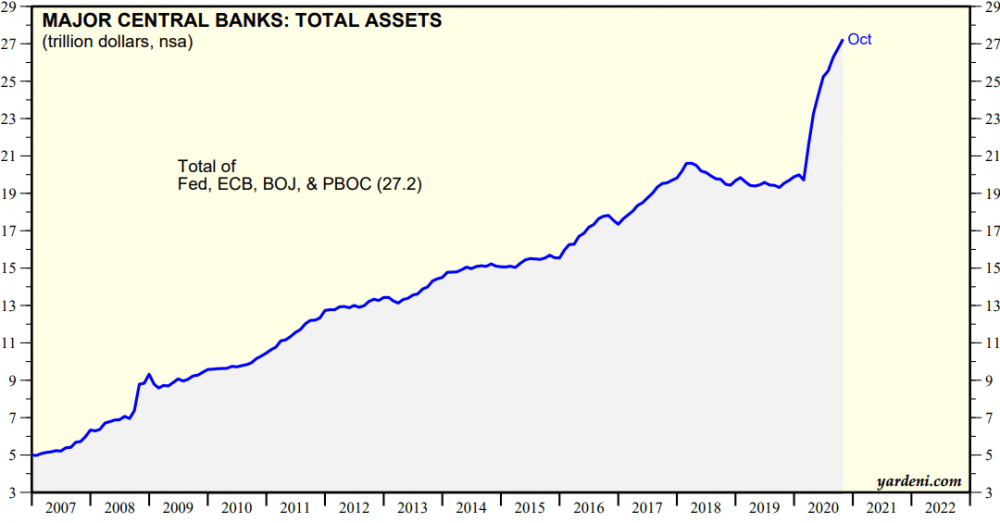

Po 2008 roku na masową skalę zaczęto wykorzystywać jeszcze jedno narzędzie – skup aktywów ze strony banków centralnych. Według wstępnych założeń banki centralne miały nabywać duże ilości obligacji rządowych, aby jednocześnie utrzymać ich niską rentowność i wysoką cenę (dlaczego niższe rentowności oznaczają wyższe ceny – CZYTAJ TUTAJ). Dzięki niskiemu oprocentowaniu obligacji kraje będące na skraju bankructwa mogły przetrwać trudną sytuację.

Warto w tym miejscu dodać, że skupowanie obligacji pośrednio wpływało także na wzrost cen akcji (kapitał przepływał z obligacji do akcji). Dodatkowo to, co miało być skupem obligacji rządowych, z czasem przybrało dużo większą skalę. Bank Japonii zaczął skupować REIT-y oraz akcje (robił to za pośrednictwem ETF-ów), Europejski Bank Centralny wziął się za skup obligacji korporacyjnych, a Szwajcarski Bank Narodowy wszedł na… amerykański rynek akcji.

Ogółem, licząc jedynie do 2019 roku, bilanse głównych banków centralnych wzrosły naprawdę znacząco:

W ten sposób przekonano całe pokolenie „inwestorów”, że nic złego nie może się wydarzyć, bo bankierzy centralni czuwają. Aby zapewnić poczucie bezpieczeństwa, banki centralne nie cofnęły się przed niczym. W strefie euro ceny obligacji zostały napompowane tak silnie, że rentowność długu wielu krajów… spadła poniżej zera. Czyli to inwestorzy zaczęli płacić państwom za to, że pożyczają im pieniądze. Tych absurdów było więcej, pisaliśmy o nich przez lata.

Patrząc z drugiej strony, jedno trzeba przyznać. W latach 2009-2019 było kilka regionów, które miały swoje dobre okresy jeśli chodzi o rozwój gospodarczy (Azja, Europa Środkowo-Wschodnia, w pewnym momencie także Stany Zjednoczone). Na tym tle zupełnie inaczej prezentuje się 2020 rok, kiedy to bankierzy do spółki z politykami wywrócili wszystko do góry nogami.

Hazardziści wchodzą na giełdę

Nie będziemy streszczać co działo się w lutym i marcu 2020 roku, bo każdy to pamięta. W efekcie zamknięcia 1/3 globalnej gospodarki, dziesiątki milionów osób straciły pracę, a indeksy giełdowe spadały w bardzo szybkim tempie. Tak naprawdę weszliśmy w okres bessy, bo S&P500 czy Dow Jones straciły więcej niż 20%. W tym momencie politycy rozpoczęli wprowadzanie pakietów stymulacyjnych, a bankierzy centralni mieli pretekst aby znacząco podnieść dodruk. Na czym polega różnica? Pakiety stymulacyjne dotyczyły milionów zwykłych obywateli, a dodruk dotyczył głównie najbogatszych. Dlaczego? Bo zdecydowana większość akcji i obligacji znajduje się w rękach 10% najbogatszych osób.

Ta różnica jest bardzo ważna – zapamiętajcie dla kogo jest dodruk, a dla kogo pakiety stymulacyjne czy inne tarcze antykryzysowe.

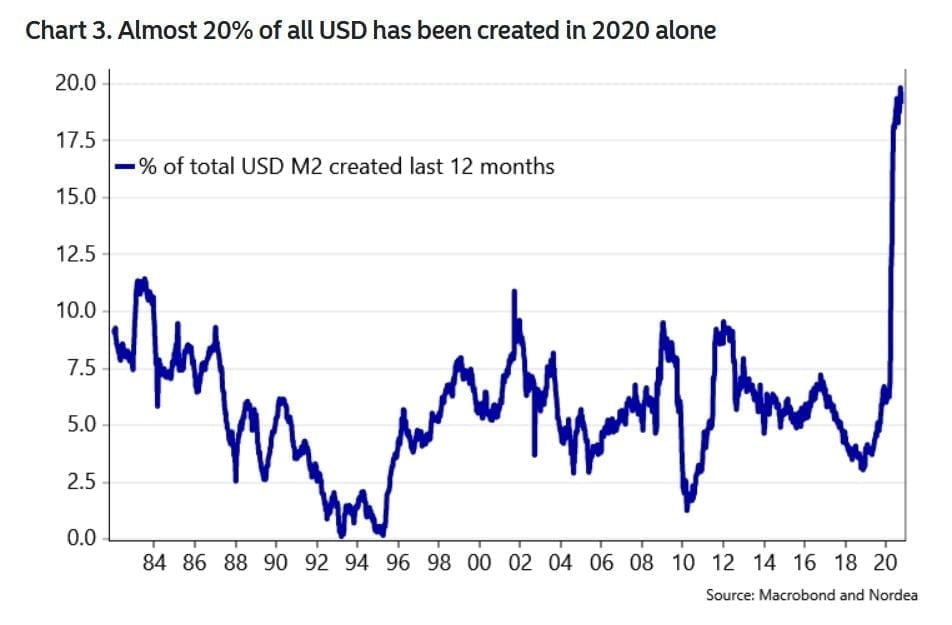

Przez dodruk w 2020 roku nie mamy na myśli kontynuacji tego, co działo się w poprzednich 11 latach. Mamy na myśli drukarki chodzące na 3 zmiany w tempie nie widzianym nigdy wcześniej w historii! Wszystko głównie po to, by uspokoić rynek obligacji, podciągnąć ceny długu (a pośrednio także akcji i nieruchomości).

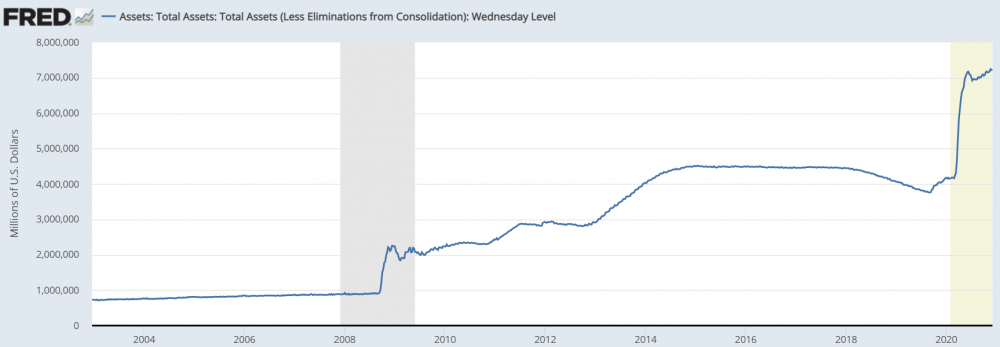

Aby oddać skalę tego, co działo się w ostatnich miesiącach, wystarczą nam tak naprawdę dwa wykresy.

Pierwszy pokazuje wzrost bilansu Rezerwy Federalnej, czyli tak naprawdę skalę dodruku w 2020 roku.

Z kolei drugi wykres pojawił się niedawno na naszym blogu. Pokazuje on, że niemal 20% wszystkich dolarów będących w obiegu wykreowano w ciągu ostatniego roku (!).

Warto też dodać, że w tym roku w dodruk zaangażowano nowe banki centralne, m.in. Narodowy Bank Polski. W tej kwestii obowiązuje jedna zasada: jeśli raz zdecydujesz się na dodruk, to Twój bilans nigdy nie wróci do pierwotnej wielkości (FED szybko poległ próbując wyprzedawać aktywa).

Ok, a teraz konkretnie, na przykładach pokażmy jak mocno wzrosła zmienność w 2020 roku, i to nie tylko w okresie pierwszej fali zachorowań, ale także później – w efekcie działań bankierów i polityków.

W trakcie 2020 roku:

a) Giełdy zaliczyły najkrótszą bessę w historii, po ponad 20% spadkach szybko doszło do odbicia napędzanego najsilniejszym w historii dodrukiem.

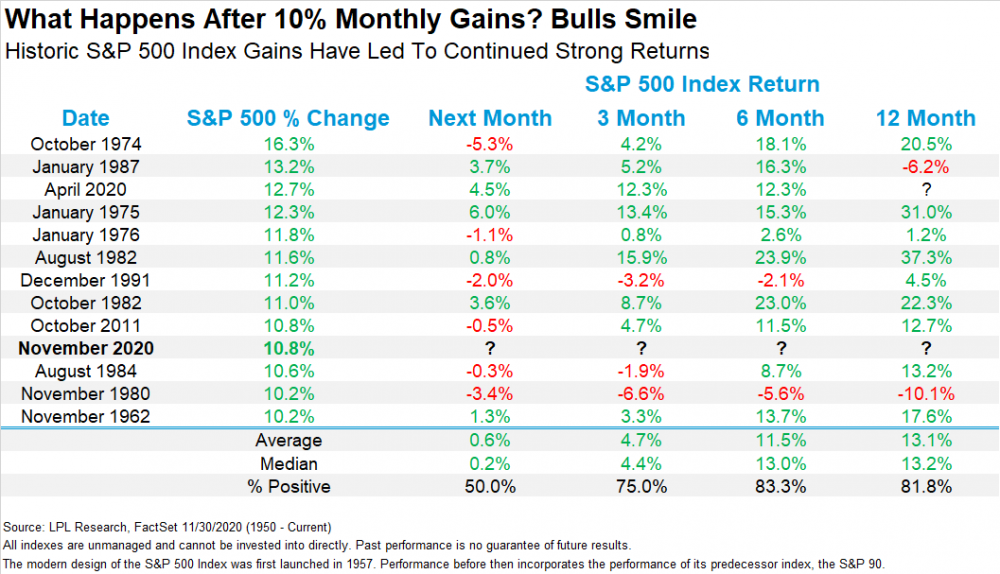

b) Amerykańska giełda zaliczyła dwa miesiące w których akcje rosły po ponad 10% (!) (jak widać na poniższej grafice, wcześniej takie miesiące zdarzały się bardzo rzadko).

c) Przykład z polskiego podwórka – akcje w Polsce zaliczyły potężne odbicie wiosną, z kolei listopad był dla nich najlepszym miesiącem od niemal 20 lat.

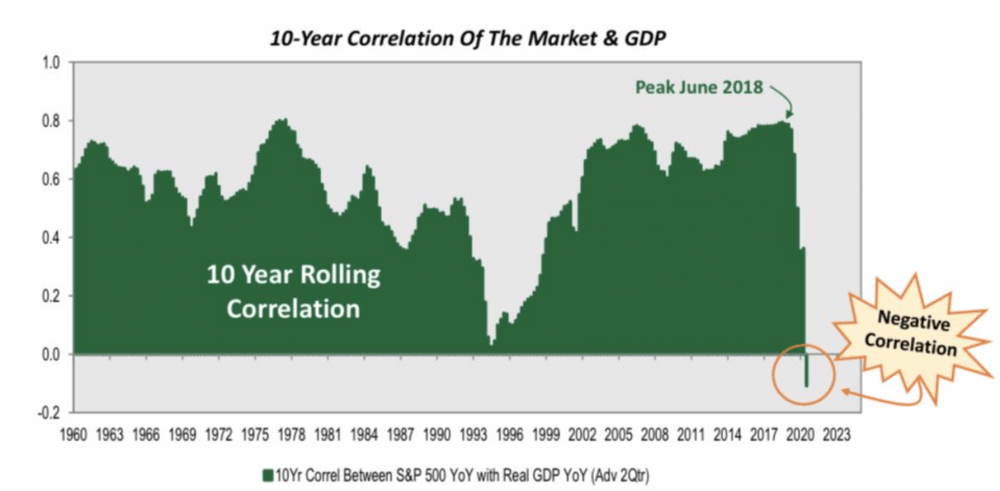

d) Zachowanie akcji na świecie stało w kompletnej sprzeczności z realną gospodarką. Do tej pory mieliśmy dodatnią korelację, czyli wzrost gospodarczy oznaczał wzrost notowań akcji. W tym roku korelacja została złamana.

Źródło: Cornerstone Macro

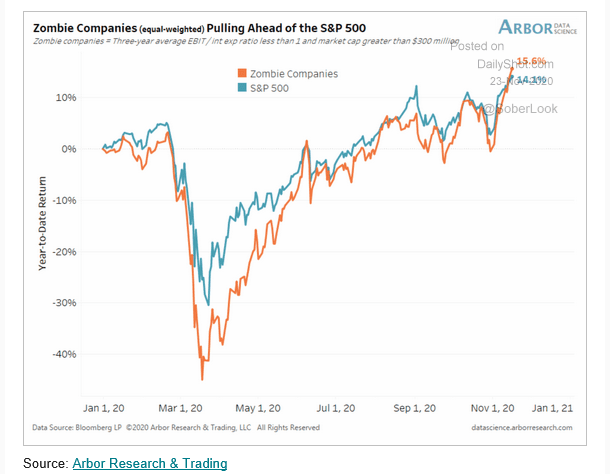

e) Beneficjentem polityki dodruku i niskich stóp procentowych stały się zombie companies, czyli spółki od lat nie będące w stanie wypracowywać zysków, zmuszone do ciągłego rolowania długów. Co więcej, w ostatnim czasie spółki zombie radziły sobie lepiej niż te z indeksu S&P 500.

Spodziewamy się, że w tym miejscu pojawią się dwie uwagi mające bronić bankierów i polityków.

Uwaga nr 1: „Przecież gdyby banki centralne nie uruchomiły gigantycznej fali dodruku, skutki mogłyby być opłakane.”

Odpowiedź: Gdyby dodruk był na podobnych poziomach jak w poprzednich latach, to utrzymanoby w ryzach rynek obligacji. Co najwyżej doczekalibyśmy się głębszych spadków na rynkach akcji. Jednocześnie rządy poszczególnych krajów dużo rozsądniej wydawałyby pieniądze. Tymczasem mając nieograniczoną „linię kredytową” w banku centralnym, szastają nimi na lewo i prawo, uzasadniając wszystkie wydatki obecnością koronawirusa.

W Polsce najlepszym przykładem jest szpital, który powstał na Stadionie Narodowym. Koszty tego przedsięwzięcia wezmą na siebie podatnicy, natomiast sam szpital w żaden sposób nie pomaga w walce z koronawirusem.

Uwaga nr 2: „Przecież koronawirus był czymś nowym, więc nie można mieć pretensji do polityków, że wprowadzili obostrzenia. Chcieli ratować sytuację.”

Odpowiedź: Taki argument mógłby co najwyżej dotyczyć wydarzeń z wiosny. Później o skali problemu wiedzieliśmy coraz więcej i mnóstwo ekspertów (w tym profesorowie z Oxfordu czy Stanforda) stwierdziło, że lockdowny nie są rozwiązaniem. A mimo to w wielu krajach jesienią ponownie pozamykano gastronomię, hotele i wiele innych branż.

Kup Teslę za pieniądze z zasiłku

Rozwiązaniem problemów zwykłych osób miały być zasiłki czy też dopłaty (w zależności od kraju). W przypadku Stanów Zjednoczonych mieliśmy do czynienia z tysiącami osób które w 2020 roku straciły kontrolę nad swoją sytuacją, otrzymały zasiłki i jednocześnie widziały jak akcje (napędzane dodrukiem) w szybkim tempie idą w górę.

Tłum postanowił więc podłączyć się do trendu wzrostowego. Gigantyczną popularnością cieszyły się nie tylko te firmy, które potrafiły utrzymać dobre wyniki, ale także te, które normalnie już by zbankrutowały, ale zostały uratowane specjalnymi programami i ich akcje odbiły.

Jeśli myślicie, że to tylko kwestia Stanów Zjednoczonych, to się mylicie. W jednym z niedawnych newsletterów Marc Faber opisywał sytuację w jakiej znaleźli się młodzi Koreańczycy z Południa. Ceny nieruchomości w ich kraju są tak wysokie (efekt zerowych stóp procentowych), że większość z nich nawet się nie łudzi, iż ciężka praca umożliwi zakup mieszkania. Pokutuje przekonanie, że aby być naprawdę bogatym, trzeba albo wygrać na loterii albo zarobić na akcjach.

Rosnące akcje, napędzane tworzonymi z powietrza walutami, nie są problemem dla naszej strategii inwestycyjnej. My shortów pozbyliśmy się w marcu, a w kolejnych miesiącach nasz portfel przyniósł bardzo przyzwoite wyniki – mieliśmy przecież wybicie złota i srebra, wzrosty kryptowalut, a ostatnio także rajd surowców. Jesteśmy jednak przekonani, że działania banków centralnych i polityków przyniosą opłakane skutki. Tylko w oparciu o ostatnie miesiące możemy zauważyć, że:

1. Miliony osób zostało uzależnionych od pomocy państwa, czyli tak naprawdę od decyzji polityków i stojących za nimi bankierów.

2. Tysiące osób, szukając dodatkowego źródła dochodów, zdecydowało się wejść na giełdę aby zarobić. Nie są to jednak inwestycje, a czysta spekulacja. Te osoby nie mają doświadczenia i większość z nich w końcowym rozrachunku straci środki, bo tak działa giełda.

3. Prawdziwi inwestorzy są niemal niewidoczni, większość stanowią spekulanci, którzy wzmacniają przekonanie w społeczeństwie, że giełda to miejsce gdzie można „coś wygrać”.

4. To, co się dzieje, może wręcz doprowadzić niektórych do przekonania, że „praca jest dla frajerów”. Po co pracować, skoro państwo da Ci kasę, a Ty jeszcze podwoisz to w rok na akcjach Tesli?

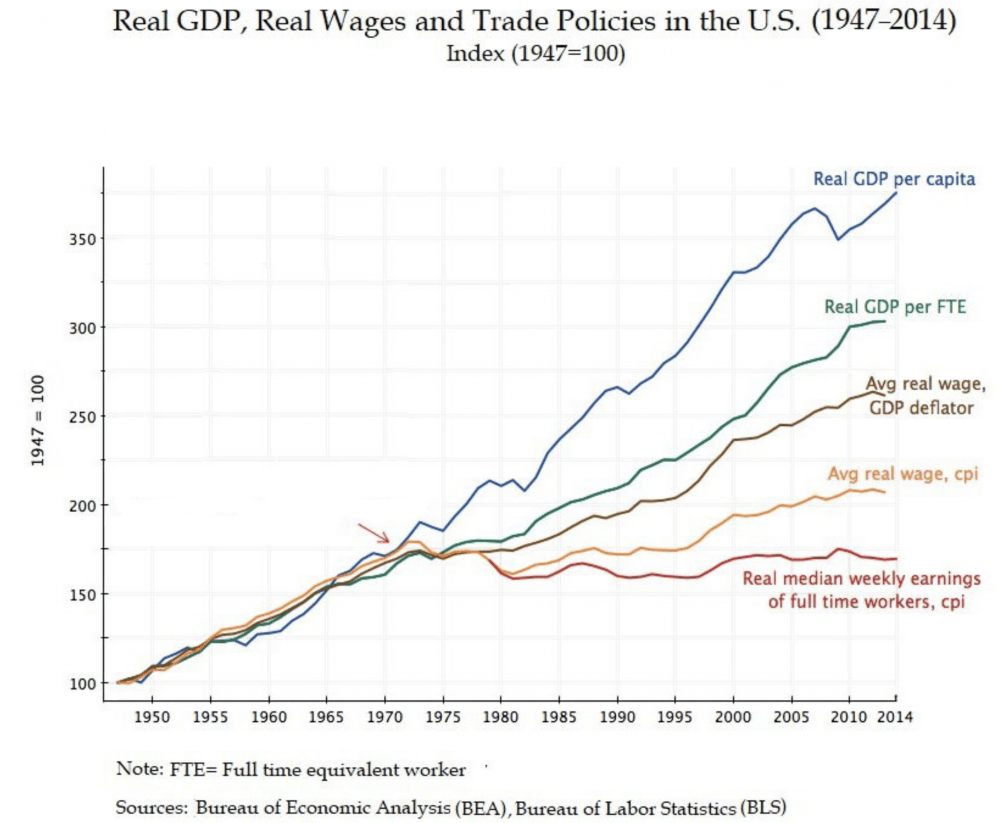

Zwłaszcza ta ostatnia kwestia zasługuje na osobny akapit. Wystarczy wcielić się w rolę zwykłego pracownika fizycznego, który zarabia 2000 dolarów miesięcznie. Widzi, że jego koledzy po zwolnieniu z pracy otrzymali zasiłki większe niż jego pensja, a potem jeszcze zarobili kilkadziesiąt procent na akcjach spółek technologicznych. Widzi też, że kiedy zasiłki są ograniczane, momentalnie pojawia się problem (spada konsumpcja), więc politycy wprowadzają nowe dopłaty. Wspomniany pracownik nie widzi powodów, by dalej pracować, bo mimo że jego pensja wzrosła przez te 20 lat, to wcale nie stać go na więcej (co potwierdza poniższa grafika).

Zauważcie, że polityka banków centralnych najpierw zniechęciła ludzi do oszczędzania (zerowe stopy procentowe), a teraz zniechęca w ogóle do pracy.

Euforia może przynieść… jeszcze większą euforię

Skoro już jesteśmy w temacie sztucznie napędzanych wzrostów na giełdach, warto wspomnieć jeszcze o ciekawym spostrzeżeniu autora Sentiment Trader. Statystyki za poprzednie dekady potwierdzają, że wchodzenie na giełdę w momencie kiedy panuje duży optymizm, kończy się słabszymi wynikami. To coś, o czym pisaliśmy wielokrotnie.

Autor Sentiment Trader zwraca jednak uwagę, że ta prawidłowość nieco traci na znaczeniu w obecnych warunkach. Skrajny optymizm jego zdaniem nie jest już argumentem za natychmiastową wyprzedażą aktywów. Wysoki optymizm, inaczej niż w przeszłości, jest w stanie utrzymywać się tygodniami a nawet miesiącami.

Naszym zdaniem wynika to w dużej mierze z powodów o których wspomnieliśmy wyżej. Ostatecznie:

– do 2008 roku akcje rosły na tyle wysoko, na ile pozwalały środki inwestorów (w tym zaciągnięte przez nich kredyty),

– w latach 2009-2019 wzrosty akcji były wypadkową dodruku banków centralnych oraz zakupów inwestorów,

– od 2020 roku akcje mogą być dodatkowo napędzane poprzez helicopter money, czyli pieniądze rozdawane obywatelom, którzy następnie pakują się na giełdę, by spekulować.

W takim układzie hurraoptymizm może trwać dłużej i dłużej. Zdaniem autora Sentiment Trader w tej sytuacji dużo lepszym sposobem na wyznaczenie momentu do ucieczki z akcji jest chwila w której indeksy spadają poniżej średniej 20-dniowej.

Skutki uboczne

Wzrosty notowań wprawiają we wspaniały humor miliony inwestorów. Niestety, sztucznie napędzany rajd akcji ma lub będzie miał swoje skutki uboczne.

1. Osoby kierujące się zdrowym rozsądkiem i działające zachowawczo będą wyśmiewane przez „ekspertów”, którzy korzystają z dodruku banków centralnych. W tej drugiej grupie znajdzie się mnóstwo osób, które nigdy nie przeżyły prawdziwego krachu. A mimo to właśnie oni będą znajdować posłuch wśród mas.

2. Ze względu na historie o „wspaniałych wzrostach” coraz więcej osób będzie traktowało giełdę jak kasyno. A przecież pomimo wszystkich tych absurdów, wciąż da się budować portfele, które w długim terminie przynoszą stabilne 7-10% zysku. Problem w tym, że do większości osób ta wiedza nie dotrze.

3. Chłodne analizy i długoterminowe spojrzenie będą coraz częściej ustępować miejsca krzykliwym newsom o „rekordowych zyskach”, „skupach aktywów” itp.

4. Ze względu na rosnącą rolę banków centralnych, komunikaty FEDu czy EBC stają się kluczowymi wydarzeniami. Z kolei ich prezesi prezentowani są jako półbogowie, którzy jednym słowem mogą wpłynąć na los milionów. Jednocześnie Ci sami prezesi to w najlepszym wypadku profesorowie, którzy nigdy nie działali w realnej gospodarce, a w najgorszym wypadku – skazani prawomocnym wyrokiem kryminaliści (Christine Lagarde).

5. Z roku na rok coraz silniej utrwala się przekonanie o niezawodnym dodruku, który może nam zapewnić wieczny dobrobyt. W praktyce ten dobrobyt dotyczy maksymalnie 10-15% społeczeństwa, reszta go nie odczuje. Reszta przeżywa właśnie gorszy rok, boi się ryzykować środkami na giełdzie i próbuje jakoś wiązać koniec z końcem. Nie powinny zatem dziwić coraz częstsze protesty i zamieszki.

Kto wygra na pompowaniu cen aktywów?

Jeśli kolejny rok będzie wyglądał tak, jak druga połowa 2020 roku, to wygranym będzie spora część branży finansowej. W pierwszej kolejności oczywiście wysoko postawieni bankierzy, którzy sterują tymi wydarzeniami poprzez:

– decyzje odnośnie dodruku,

– decyzje odnośnie stóp procentowych,

– decyzje odnośnie treści komunikatów (one też wpływają na rynki).

Drugim wygranym będą brokerzy. Im więcej osób widzi rosnące notowania indeksów, tym więcej zakłada się kont i więcej da się zarobić na prowizjach.

Trzecim wygranym będą same giełdy w przypadku których sytuacja wygląda podobnie, jak w przypadku brokerów. Im większe zainteresowanie rynkiem, tym większe zyski. W Polsce byłaby to spółka GPW. Co prawda jest to spółka z udziałem Skarbu Państwa, ale nie jest to zbyt łakomy kąsek dla polityków (małe zyski na tle np. KGHM).

Independent Trader Team