Na kurs waluty składa się wiele czynników. W teorii wymienia się elementy takie jak np. zadłużenie, bilans handlowy, sytuacja na rynku pracy czy też struktura demograficzna danego kraju. Niemniej jednak istnieje pewna rozbieżność między tym co oficjalnie wmawia nam się od lat, a tym jak wygląda to w rzeczywistości.

Pierwsza część artykułu odpowiada na pytanie jakie czynniki mają wpływ na kursy walut. Osoby, które doskonale znają ten rynek mogą przejść od razu do przedostatniej części tekstu, gdzie analizujemy sytuację wokół złotego.

Kursy walut od strony teoretycznej

Na początku prześledźmy podstawowe czynniki, które mają pewien wpływ na kursy walut.

- Zadłużenie kraju, ryzyko niewypłacalności

W przeszłości waluty krajów nadmiernie zadłużonych sukcesywnie taniały. Wynikało to z rosnącego ryzyka niewypłacalności. Im większe było zadłużenie, tym jego koszt obsługi (odsetki) też były większe. Wyższe zadłużenie powodowało, że zobowiązania trudniej było spłacić. W takiej sytuacji inwestorzy zazwyczaj wycofywali się z danego rynku w obawie o dewaluacje waluty czy bezpośrednie bankructwo. Niestety, aktualnie nie działa to w ten sposób.

Zmieniło się to w ciągu ostatniej dekady, kiedy to banki centralne na potęgę zaczęły skupować obligacje za wykreowaną z powietrza walutę. Poziom zadłużenia kraju przestał mieć jakikolwiek wpływ na kursy walut poszczególnych krajów. Jako przykład może posłużyć nam Rosja. W 2014 roku jej zadłużenie w stosunku do PKB wynosiło tylko 14,4%. W tym samym czasie przeprowadzono atak spekulacyjny na rubla. Efekt był taki, że waluta zdewaluowała się o prawie 50%.

Innym przykładem może być Turcja. Dług kraju w stosunku do PKB utrzymywany jest stale na niskich poziomach, a jedynie mała część zadłużenia denominowana jest w obcych walutach. Ataki spekulacyjne, chociażby w postaci wyprzedaży tureckich obligacji, przekładają się na spadek notowań liry. Turecka waluta od lat sukcesywnie traci na wartości względem walut obcych takich jak dolar czy frank szwajcarski.

Z drugiej strony możemy spojrzeć na Kanadę, której zadłużenie w 2019 roku wynosiło 86,8% PKB. W następnym roku wzrosło do 117,8%, czyli aż o 30 punktów procentowych. Jak zachowała się waluta po tak dużym wzroście zadłużenia w tak krótkim czasie? W teorii dolar kanadyjski powinien się osłabić, jednak kurs stabilnie utrzymuje swoją wartość.

Dodajmy jeszcze, że w gronie najsilniej zadłużonych krajów świata znajdują się USA i Japonia (odpowiednio 128% i 266% zadłużenia w stosunku do PKB). Mimo to, waluty obu tych krajów nadal są traktowane jako bezpieczne przystanie, a kapitał napływa do nich w momentach paniki.

- Wysokość deficytu budżetowego

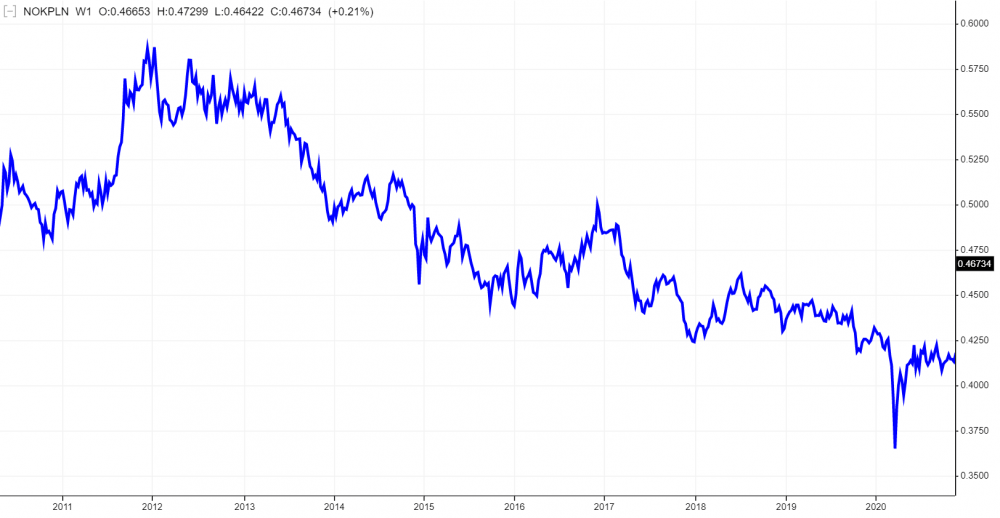

Wysokość deficytu budżetowego to następny czynnik, który w teorii powinien wpływać na kurs waluty danego kraju. Ekonomia akademicka twierdzi, że skoro kraj nie notuje deficytu budżetowego to jego waluta powinna zyskiwać (umacniać się), bądź przynajmniej utrzymywać swoją wartość. Brak deficytu to przecież świetny dowód na to, że kraj jest dobrze zarządzany, a z podatków zbiera tyle pieniędzy, ile faktycznie potrzebuje. Mimo to, w dzisiejszych czasach brak deficytu bardzo rzadko przekłada się na umocnienie waluty. Przykładem kraju, który w poprzednich latach regularnie notował nadwyżki jest Norwegia. Dla odmiany w tym samym czasie Polska co roku notowała deficyt, a jej zadłużenie stopniowo się powiększało. Mimo to, kurs norweskiej korony nieustannie osłabiał się względem polskiego złotego.

Źródło: stooq.pl

Od czasu wprowadzenia euro, deficyty krajów posługujących się wspólną walutą mają jeszcze mniejszy wpływ na jej kurs. Dla przykładu Niemcy przed pandemią regularnie notowały nadwyżkę budżetową, ale nie miało to większego wpływu na kurs europejskiej waluty. Chociażby dlatego, że jednocześnie kilka innych krajów np. Włoch czy Hiszpanii bardzo negatywnie wpływało na jej kurs.

- Eksport i import

Eksport i import to kolejny czynnik, który często łączony jest z siłą waluty danego kraju. Teoria mówi, że jeżeli eksport jest większy niż import to kraj ma przewagę w bilansie handlowym, a co za tym idzie – waluta będzie się umacniać. Dlaczego? Jeżeli towar jest eksportowany to ostatecznie ktoś musi kupić go za lokalną walutę kraju gdzie produkowane jest dane dobro. Tym samym rośnie na nią popyt. W praktyce jest to czynnik, który nieznacznie wpływa na siłę waluty.

- Demografia oraz sytuacja na rynku pracy

Demografia w długim terminie powinna wpływać na kursy walutowe. Niemniej jednak, to co dzieje się z nią jest bardzo odległe w czasie (rozkłada się na dekady). Ostatecznie czynnik ten nie ma wpływu na to jak obecnie zachowuje się waluta. Jako przykład może posłużyć nam Iran. Kraj ma świetnie wyedukowane społeczeństwo, obiecującą strukturę demograficzną. Liczba młodych osób w wieku produkcyjnym jest znacznie wyższa niż liczba starszych obywateli pobierających świadczenia socjalne. W praktyce jednak Iran jest tzw. pariasem, często atakowanym przez globalistów. Głównie dlatego, że staje w opozycji do Stanów Zjednoczonych i Izraela. W efekcie waluta tego kraju nieustannie osłabia się względem walut krajów z fatalną demografią jak np. Japonia.

Podobnie jest z sytuacją na rynku pracy. To kolejny czynnik, który rzekomo wpływać ma na siłę waluty. Często media informują nas, że bezrobocie danego kraju maleje. W teorii mniej bezrobotnych oznacza, że gospodarka dobrze się rozwija. Mimo to jest to jeden z elementów, które mają niewielki wpływ na kurs waluty. Dodatkowo, metodologia liczenia bezrobocia w poszczególnych krajach jest zróżnicowana. Dla przykładu w Stanach Zjednoczonych statystyki dotyczące bezrobocia nie obejmują 100 mln osób, które są poza tzw. siłą roboczą.

Naszym zdaniem w kolejnych latach stopa bezrobocia będzie miała jeszcze mniejszy wpływ na kurs waluty. Stanie się tak ze względu na szeroko zakrojony proces automatyzacji. W jego efekcie wiele osób straci pracę, a część z nich otrzymywać będzie podstawowy dochód gwarantowany.

Kursy walut od strony praktycznej

Przejdźmy teraz do czynników, które w rzeczywistości mają większy wpływ na to co aktualnie dzieje się z walutami.

- Stopy procentowe i inflacja

Banki centralne poprzez stopy procentowe mają możliwość wpływania na to co dzieje się w gospodarce. Określają one poziom oprocentowania, a tym samym koszt kredytu. Co dzieje się w momencie, gdy stopy procentowe są obniżane? Lokaty płacą nam mniej, więc wśród społeczeństwa spada motywacja do oszczędzania. Jednocześnie koszt kredytu maleje, a co za tym idzie – więcej osób postanawia się zadłużyć (jest to możliwe, ponieważ rośnie zdolność kredytowa). W gospodarce pojawia się więcej waluty, wzrasta konsumpcja, społeczeństwo inwestuje oszczędności w bardziej ryzykowne aktywa (ostatecznie mają one większą stopę zwrotu niż lokaty).

Wraz z przyrostem waluty w obiegu oraz jej coraz szybszą cyrkulacją, rośnie poziom inflacji. Czym dokładnie jest inflacja – zajrzyj do słowniczka.

Z kolei podwyższanie stóp procentowych daje odwrotny efekt. Lokaty płacą więcej, więc społeczeństwo widzi, że oszczędzanie ma coraz większy sens. Koszt kredytu rośnie, a co za tym idzie – udziela się mniej kredytów (spada zdolność kredytowa). Trudniejszy dostęp do pieniądza sprawia, że jego wartość rośnie.

Jak to wszystko przekłada się na kurs waluty? Jeśli bank centralny obniża stopy procentowe, to waluta jest łatwiej dostępna, a co za tym idzie „mniej cenna”. Zazwyczaj taka sytuacja przekłada się na osłabienie waluty.

Nie jest to żelazna reguła. Dlaczego? Może dojść do sytuacji, w której pomimo obniżki stóp procentowych w danym regionie, będzie on nadal atrakcyjny dla inwestorów, masowo przyciągając kapitał zagraniczny. O tym w następnym podpunkcie.

- Migracja kapitału między EM i DM

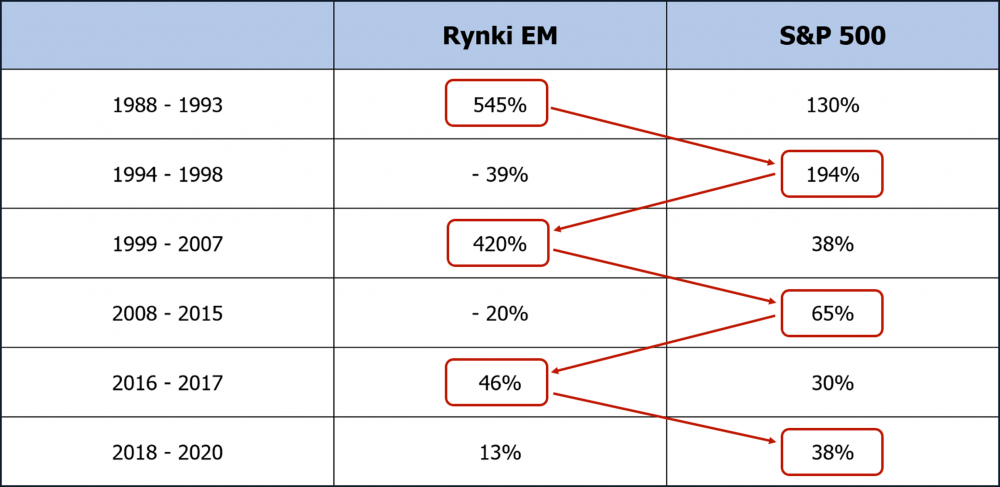

Czym są migracje kapitału? Dla przykładu, jeśli mamy duże różnice pomiędzy wycenami akcji w krajach rozwiniętych i rozwijających się, to dostrzegają to inwestorzy i różnego rodzaju fundusze. Z czasem kapitał przepływa na atrakcyjniejsze rynki. Zobrazować to pomoże nam poniższa tabela.

Jak widać kapitał chętnie napływał na rynek amerykański w latach 1994 – 2000, 2008 – 2015, 2018 – 2020. Jednocześnie amerykański dolar umacniał się niemalże dokładnie w tych samych okresach. W efekcie migracji kapitału powstało coś co potocznie nazywamy 16-letnimi cyklami na dolarze.

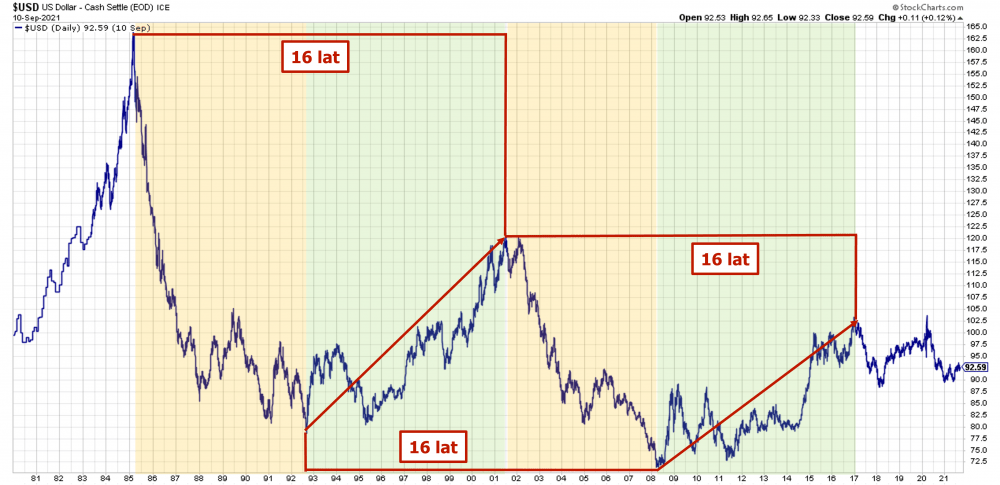

- 16 letnie cykle na dolarze

Podobnie jak kapitał migruje od rynków rozwiniętych do rozwijających się i na odwrót, tak niemal identycznie sytuacja wygląda na rynku walut. Kiedy kapitał płynie do aktywów w krajach rozwiniętych (głównie USA) powoduje to również umocnienie dolara. Z kolei wraz z początkiem kolejnej hossy dolar zaczyna słabnąć, na czym zyskują surowce, metale, ale również waluty krajów emerging markets (w większości powiązane z surowcami). Na poniższym wykresie indeksu dolara zaznaczone zostały wspomniane 16 letnie cykle. Indeks dolara nieco szerzej opisywaliśmy w naszym słowniczku.

Szczyty indeksu, które widać w roku: 1985, 2001 oraz 2017 oddzielone są od siebie co 16 lat. Analogicznie jest z kolejnymi dołkami na indeksie. Kolorem żółtym zaznaczone są okresy spadków (dolar się osłabia), natomiast kolorem zielonym – wzrostów (dolar się umacnia). Oznacza to, że licząc od szczytu, spadki trwają mniej więcej 8 lat, później następuje podobny okres wzrostów. Oczywiście każdy z tych okresów nie trwa idealnie, „z góry” ustaloną ilość czasu. Czynników, które mogą mieć wpływ na to co dzieje się w gospodarce jest zbyt wiele. Niemniej jednak jest to pewna cykliczność, która kieruje rynkami i tym samym ma wpływ na kurs walut.

- Wpływ strachu na rynek walut

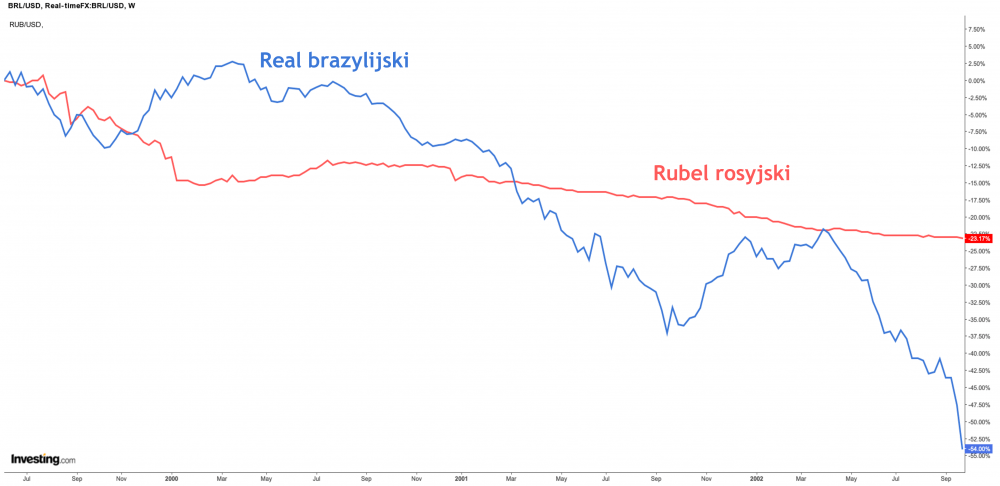

Cykle pomagają określić nam, gdzie z dużym prawdopodobieństwem może płynąć kapitał w najbliższych latach. Nie oznacza to, że przez jakiś czas nie będzie pewnych anomalii i chwilowego odwrócenia sytuacji. Zobrazować mogą to przedstawione poniżej kursy walut: reala brazylijskiego oraz rubla rosyjskiego względem dolara. Na początek okres 2000 – 2002, kiedy to na rynkach panowała bessa, a inwestorom towarzyszyła ogromna niepewność.

W takim momencie na rynkach pojawia się strach, a co za tym idzie – kapitał ucieka do bezpiecznych aktywów takich jak dolar. Właśnie dlatego w latach 2000 – 2002 mieliśmy spadki obydwu walut surowcowych, należących do krajów rozwijających się. Kurs rosyjskiej waluty spadł w tamtym okresie o ponad 23%, natomiast brazylijskiej aż o 54%.

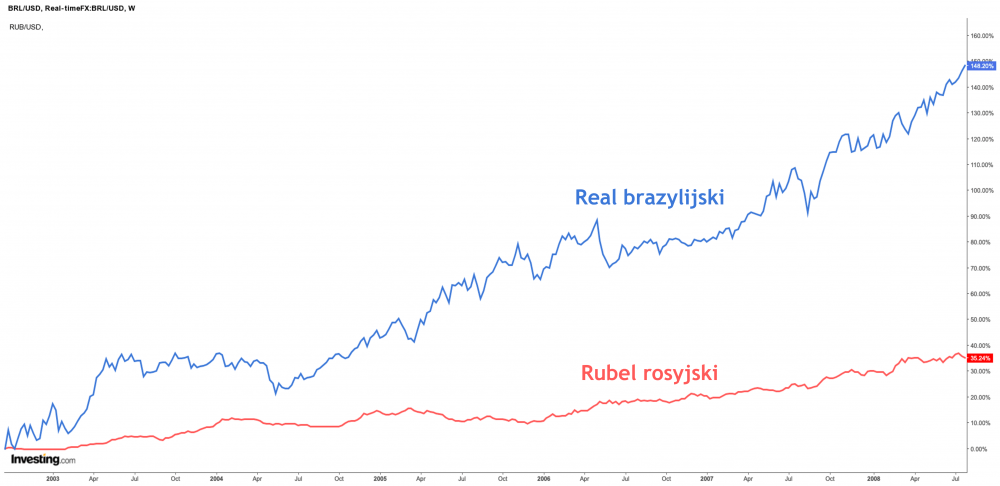

Ta sytuacja jest w pewnym stopniu normą dla rynków, które postrzegane są przez zagranicznych inwestorów jako niebezpieczne. Gdy pojawia się strach, inwestorzy migrują ze swoim kapitałem do obligacji krajów postrzeganych jako bezpieczne (tzw. safe haven). Są to rynki takie jak: Niemcy, Szwajcaria, Austria, Holandia czy Stany Zjednoczone. W naturalny sposób umacnia to waluty tych krajów, jednocześnie osłabiając waluty krajów postrzeganych jako bardziej ryzykowne (rozwijające się). Co działo się później? Trzymając się tego samego przykładu zerknijmy na poniższy wykres. Są to notowania tych samych walut w okresie 2003 – 2008, czyli hossy na rynku akcji z rozwijających się oraz surowców.

W tym okresie kapitał migrował do bardziej ryzykownych aktywów, które oferowały atrakcyjne zyski. Kurs rosyjskiej waluty wzrósł o ponad 35%, natomiast brazylijskiej aż o 150%. W końcowym okresie tej hossy, real brazylijski był tak przewartościowany względem innych walut, że rząd wprowadził podatek od napływającego kapitału zagranicznego. Miał on chronić walutę przed „spekulantami” i tym samym przed dalszym jej umacnianiem.

- Ceny surowców vs kursy walut

Rubel rosyjski to przykład waluty skorelowanej z tym co dzieje się na rynku surowców. Dlaczego? Duża część rosyjskiej gospodarki to wydobycie, przetwarzanie i sprzedaż gazu oraz ropy. Istnieje pewna prosta zależność. Jeżeli mamy wysokie ceny ropy to do Rosji automatycznie napływa więcej kapitału z zagranicy i zwiększa się popyt na tamtejszą walutę. W efekcie prowadzi to do jej umocnienia. Dodatkowym czynnikiem, są spekulacyjne zagrania na rynku. Analitycy, którzy zajmują się rynkiem walutowym (największym i najbardziej płynnym) widząc, że ceny surowców (gazu, ropy) rosną, zajmują długie pozycje na rosyjskiej walucie grając na wzmocnienie rubla. Tym samym, przyczyniają się do jeszcze silniejszego wzrostu notowań rosyjskiej waluty.

- Ataki spekulacyjne

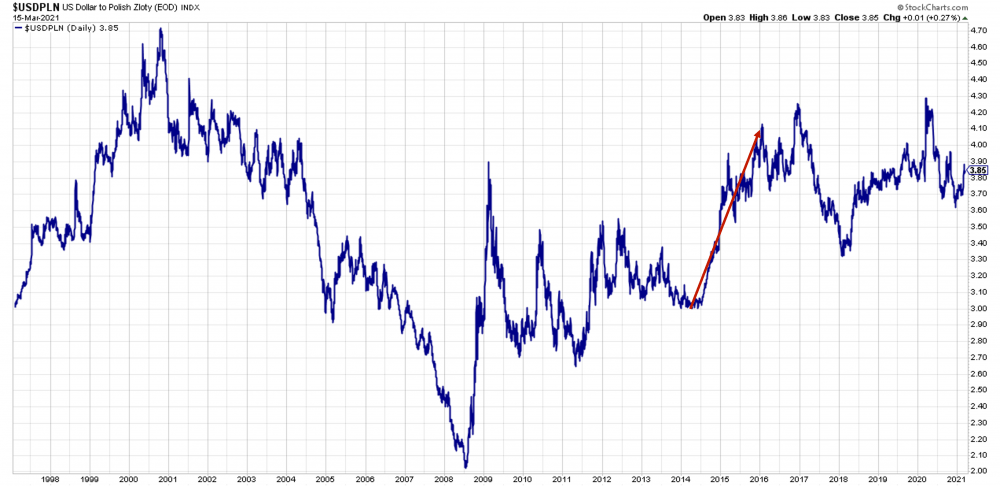

Kolejnym czynnikiem, który ma wpływ na to co dzieje się z kursami walut są ataki spekulacyjne. W 2017 roku, w Polsce instytucje finansowe sprzedawały opcje walutowe. Opcje te zyskiwały w momencie, gdy rosły kursy walut obcych. Kupując ten instrument finansowy inwestorzy zyskiwali, gdy rósł kurs euro, dolara czy franka szwajcarskiego. Docelowymi odbiorcami takiego produktu byli importerzy oraz osoby posiadające kredyty denominowane w walutach obcych. Osoby te z jakiegoś powodu chciały zabezpieczyć się przed wzrostem kursu. Dodatkowo pomiędzy rokiem 2014 a 2017 kurs złotówki potaniał względem innych walut o ok. 30%. Jeszcze w pierwszej połowie 2014 roku mogliśmy kupić dolara za ok. 3 PLN. Na przestrzeni kilku kolejnych lat ten sam dolar kosztował już ponad 4 PLN.

Taka kolej rzeczy oznaczała wyższe odsetki dla osób posiadających kredyty w walutach obcych, a importerzy musieli płacić więcej za kupowane dobra. Kupujący opcje mieli zyskiwać na wzroście kursu złotówki, czyli w teorii miało to być dla nich pewnego rodzaju zabezpieczeniem, gdyby polska waluta nadal osłabiała się. Popularne opcje stawały się jednak bezwartościowe w momencie, gdy USD przekroczy 4,16 PLN.

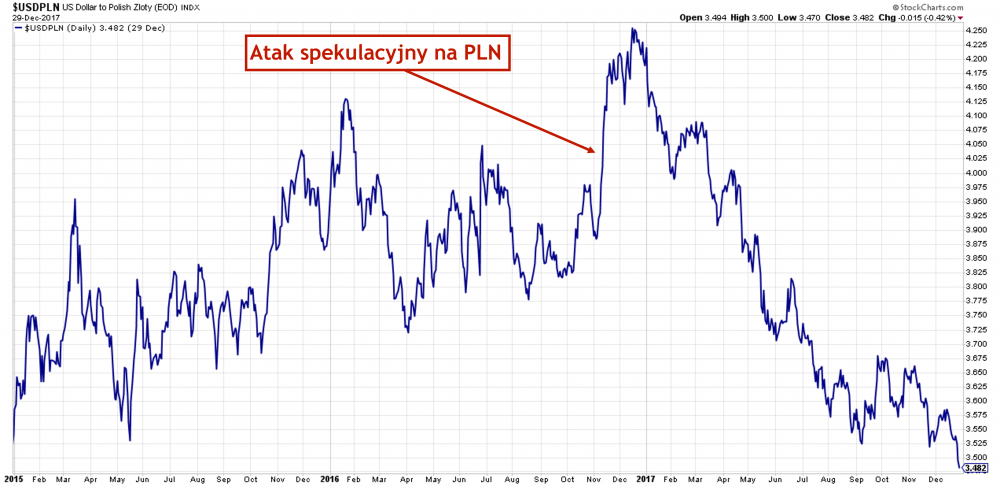

Jak wyglądał ten atak spekulacyjny? Pod koniec 2016 roku duże instytucje finansowe i banki inwestycyjne zaczęły mocno shortować (sprzedawać) polską walutę. Tym samym przebito poziom cenowy, który sprawiał, że opcje stały się bezwartościowe. Ostatecznie bankierzy zadbali o swój interes.

W tamtym momencie polski złoty był mocno zdołowany, a jednocześnie akcje na polskiej giełdzie przyciągały swoimi wycenami. To sprawiło, że w oczach międzynarodowego kapitału GPW stała się jeszcze atrakcyjniejsza. W efekcie w kolejnych miesiącach do Polski masowo napływał zagraniczny kapitał. Doprowadziło to do umocnienia polskiej waluty, która w ciągu roku zyskała ponad 20%. Warto dodać, że na przestrzeni analizowanego okresu w samej gospodarce nic się specjalnie nie zmieniło.

- Zmiany ratingów

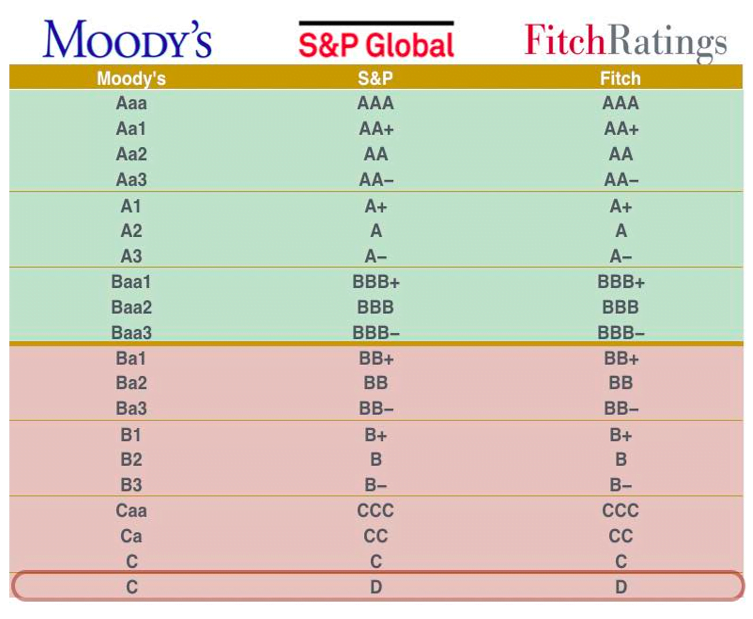

Kolejnym czynnikiem, który ma wpływ na to co dzieje się z poszczególnymi kursami walut jest rating, a w zasadzie jego wzrost lub spadek. O co chodzi? Firmy ratingowe to prywatne przedsiębiorstwa, które oceniają ryzyko jakie wiąże się z ulokowaniem kapitału w danym miejscu na rynku. Każda z nich posiada własne oznaczenia.

Większość funduszy dobiera aktywa inwestycyjne (np. akcje lub obligacje) m.in. sugerując się wspomnianym ratingiem. Dla przykładu fundusz emerytalny może wpisać do statutu, że nie będzie inwestował w aktywa z ratingiem poniżej AA- bądź też Aa3.

Co dzieje się w przypadku, gdy rating dla danego podmiotu zostaje obniżony? Niektóre instytucje zobligowane są do wyprzedania aktywów tylko dlatego, że rating znalazł się poniżej określonego poziomu. Możemy mieć zatem do czynienia z sytuacją, w której agencje ratingowe obniżają ocenę dla danego kraju, a to natychmiast przekłada się na odpływ kapitału (ucieczka funduszy). W takiej sytuacji waluta danego kraju wyraźnie traci. Swoją drogą agencje ratingowe są często używane, aby wywrzeć presje na dany kraj i tym samym osiągnąć wcześniej założony cel polityczny.

- Zapowiedzi i faktyczne decyzje banków centralnych

Zdarza się, że bank centralny zakomunikuje: „nasza waluta zbyt mocno się osłabiła, mamy duże rezerwy walutowe, zaczynamy interweniować”. Po takich słowach spekulanci odpowiednio ustawiają swoje pozycje na rynku. W ostateczności bank centralny nie musi tak naprawdę przeprowadzać żadnych działań. Wystarczy, że na rynek trafi odpowiedni komunikat.

W skrajnym przypadku, jeżeli sama zapowiedź nie spotka się z odpowiednią reakcją rynku, bank centralny może faktycznie zacząć sprzedawać swoje rezerwy walutowe (np. EUR czy USD), aby skupić lokalną walutę (np. PLN). Jeżeli rezerwy są wystarczająco duże, efektem jest umocnienie się danej waluty.

Bank centralny może również świadomie osłabiać własną walutę. Wszystko wskazuje na to, że takie działania pod koniec 2020 roku prowadził Narodowy Bank Polski. Więcej na ten temat pisaliśmy w tym artykule.

- Wypowiedzi polityków

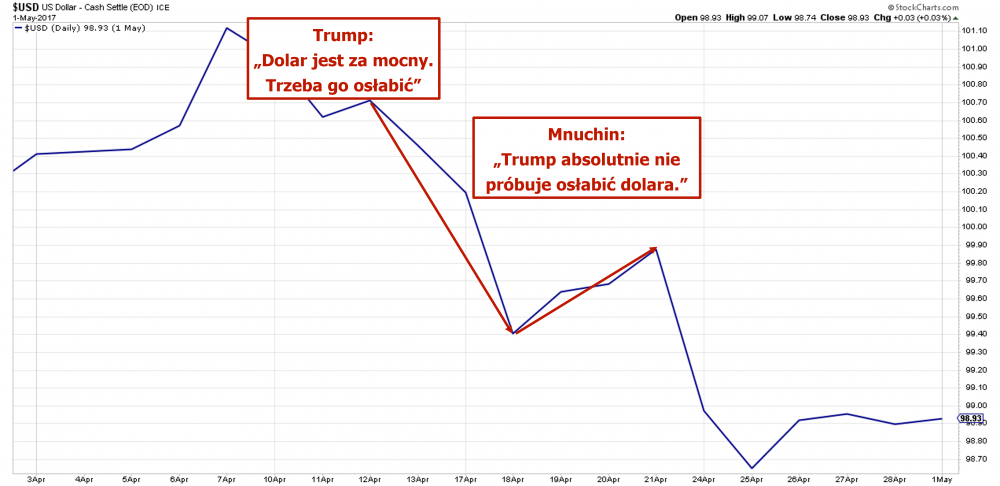

Podobnie wygląda to w przypadku polityków. Poprzez swoje wypowiedzi mogą manipulować kursem danej waluty. Poniżej znajduje się wykres indeksu dolara. Zaznaczone na nim zostały wypowiedzi osób, które w tamtym momencie pełniły funkcje publiczne.

Jak widać 12 kwietnia prezydent USA Donald Trump, za pośrednictwem mediów społecznościowych przekazał prosty komunikat: dolar jest za mocny. Po tej wypowiedzi indeks dolara spadł o ponad 1%. Czemu? Inwestorzy odczytali przekaz jako: „Zmuszę FED, aby dodrukiem czy obniżką stóp doprowadził do osłabienia dolara”. By skorzystać na działaniach banku centralnego, inwestorzy natychmiast zaczęli shortować amerykańską walutę, wywołując tym samym pożądany efekt bez najmniejszych działań ze strony rządu czy banku centralnego. Czy 1% to dużo? Zmiany na kursach walutowych nie są tak spektakularne jak w przypadku innych aktywów. Mimo to, mając dostęp do informacji o planowanej wypowiedzi oraz korzystając z odpowiedniej dźwigni (lewara) np. 1:40, na takiej zmianie ceny jesteśmy w stanie zarobić ponad 40%. Kilka dni po wypowiedzi Trumpa do całej sytuacji odniósł się były sekretarz skarbu Stanów Zjednoczonych – Steven Mnuchin twierdząc, że Trump nie próbuje osłabić waluty. Zaraz po jego słowach dolar odbił się. Jak widać same wypowiedzi mają znaczenie na to co dzieje się z danym kursem.

- Wpływ wojny na rynek walut

Kolejnym, a zarazem ostatnim czynnikiem, który wpływa na rynek walut jest wojna. W przypadku takich krajów jak Stany Zjednoczone czy Wielka Brytania, które nieustannie prowadzą działania militarne, operacje tego typu nie mają żadnego wpływu na kurs walut. Natomiast jeżeli inny kraj wpada w konflikt zbrojny zazwyczaj jego waluta drastycznie się osłabia. Przykładem może być Ukraina. Po wojnie w Donbasie Ukraina straciła Krym na rzecz Rosji. Inwestorzy, bojąc się o przyszłość kraju pozbywali się zarówno aktywów (akcji, obligacji) jak i samej hrywny. Koniec końców, po co nam lokalna waluta kraju, który zmaga się z konfliktem, a jego gospodarka ma dość słabe perspektywy. W wyniku obaw o przyszłość ukraińska waluta gwałtownie się załamała. Ostatecznie, jeżeli rośne niepewność wobec danego kraju, inwestorzy pozbywają się ulokowanych tam aktywów, a tym samym waluty. Prowadzi to do gwałtownego osłabienia się kursu.

Aktualna sytuacja wokół złotego, czyli jak to wszystko wygląda w praktyce?

W zdecydowanej większości przypadków na kurs waluty nie wpływa tylko jeden wybrany czynnik, ale swoją rolę odgrywają różne elementy. Opiszemy to na przykładzie polskiej waluty, która w tej chwili jest najsłabsza od lat.

Zacznijmy od tego, że przez długi okres zaniedbywano podwyżki stóp procentowych w Polsce. W międzyczasie mocno rosła inflacja. Doszliśmy do momentu, w którym to jednym z „liderów” wśród państw z negatywnymi rzeczywistymi stopami procentowymi jest właśnie Polska. Wyprzedza nas tylko kilka państw, wśród których jest np. Argentyna czy Wenezuela.

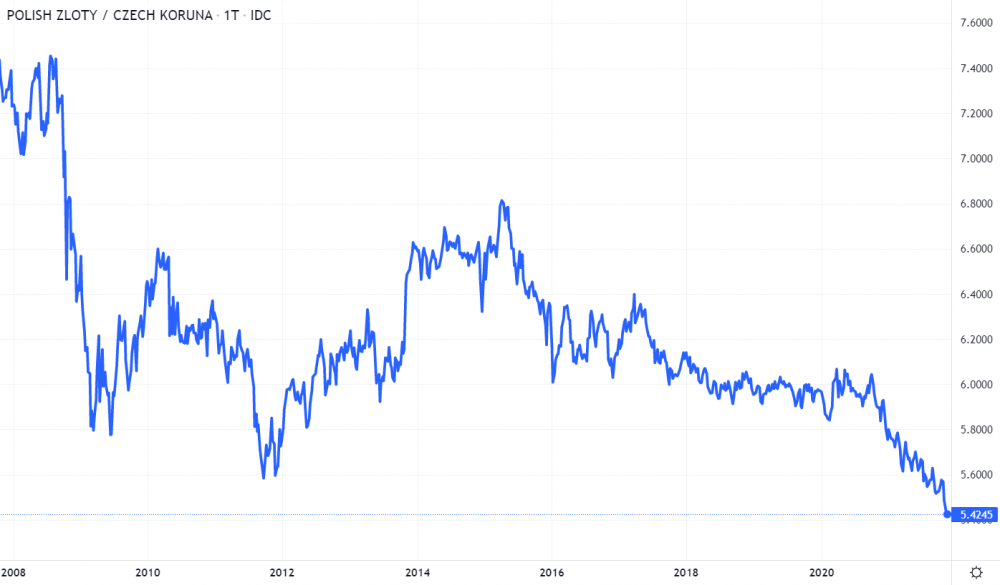

To właśnie silnie negatywne stopy procentowe są jednym z głównych czynników osłabiających naszą walutę. Pod tym względem wyglądamy słabiej od innych państw w naszym regionie (z wyjątkiem Rumunii). Przykładem może być poniższy wykres, pokazujący jak polski złoty traci względem korony czeskiej.

Dokładniejsze porównanie względem innych krajów z regionu publikowaliśmy w niedawnym artykule „Co czeka kredytobiorców?„. Wygląda to następująco:

– W Czechach wynoszą one 2,75%, czyli po uwzględnieniu inflacji wychodzi -3,05%,

– Na Węgrzech to 1,8%, czyli po uwzględnieniu inflacji -4,7%,

– W Rumunii to 1,75%, czyli po uwzględnieniu inflacji -6,15%.

Tymczasem realne stopy procentowe w Polsce to -5,55%. A zatem gorzej od nas wypada w regionie jedynie Rumunia.

Swoją drogą odpowiedzialna jest za to Rada Polityki Pieniężnej z Adamem Glapińskim na czele. Szef NBP został niedawno oceniony przez międzynarodowych ekonomistów i analityków za jednego z najgorszych bankierów centralnych w Europie. Podczas oceny wzięto pod uwagę czynniki tj. polityka monetarna, nadzór nad bankami komercyjnymi, programy skupu aktywów, trafność prognoz, transparentność, realizacja celu banku centralnego, niezależność od polityków czy też reputacja w kraju i poza granicami. Naszym zdaniem ta ocena jest zasłużona chociaż trzeba przyznać, że dobrym posunięciem NBP są ostatnie zakupy złota i plany co do zwiększenia ekspozycji na kruszec.

Na kurs waluty mają wpływ również aspekty polityczne. W ostatnim czasie Polska dość często konfrontowała się z Brukselą. Dodatkowo, zamieszanie na granicy negatywnie przekłada się na zachowanie polskiej waluty. Powoduje to swego rodzaju niepewność wobec tego co potencjalnie może się wydarzyć. Przy okazji całego zamieszania można zaobserwować efekty kilkuletniej beznadziejnej polityki zagranicznej w wykonaniu Polski. W sprawie wydarzeń na granicy przywódcy Białorusi i Rosji rozmawiają z Angelą Merkel, ignorując przy tym polskie władze.

Polskiej walucie nie pomagają także słabsze dane makroekonomiczne, zapowiadające spowolnienie w globalnej gospodarce. Tak jak wspomnieliśmy wcześniej – kapitał ucieka w takich momentach do bezpieczniejszych walut, jak dolar czy frank.

Kolejnym czynnikiem mogą być świadomie działania NBP osłabiające polską walutę. Historia pokazuje, że bank centralny jest w stanie na tym zarobić i przekazać zysk do budżetu państwa. Taka sytuacja miała miejsce pod koniec 2020 roku co poruszyliśmy w tym artykule.

Podsumowanie

Pod koniec października usłyszeliśmy, że inflacja w Polsce wynosi już prawie 7%. Kurs EURPLN wynosił wówczas 4,61, a USDPLN 3,99. Obecnie te kursy są odpowiednio na poziomie 4,69 oraz 4,15. Z perspektywy Polaków można powiedzieć, że wiele importowanych dóbr, które przed chwilą były drogie, staną się jeszcze droższe. To szczególnie istotne zważywszy na fakt, że ceny żywności oraz surowców energetycznych utrzymują się na wysokich poziomach.

Złoty jest już nisko i potencjał do dalszych spadków wydaje się być stosunkowo niewielki, ale… chwilowo trudno nam znaleźć optymistyczne sygnały. Końcówka roku to czas w którym polska waluta wielokrotnie spisywała się słabo. Znając sposób działania polskiego rządu oraz NBP nie zdziwimy się jeśli złoty ponownie zostanie „poświęcony”, aby wypracować dodatkowy zysk. A potem pieniądze zasilą budżet państwa.

Jednocześnie wraz z osłabianiem się polskiej waluty, w coraz trudniejszej sytuacji znajdują się osoby spłacające kredyt w obcych walutach. Mowa tutaj głównie o frankowiczach – CHFPLN dobija do poziomu 4,5, a to oznacza, że szwajcarska waluta jest rekordowa droga w stosunku do złotego.

Pozytywny scenariusz? Jeśli zamieszanie na granicy ucichnie, a RPP zdecyduje się na znaczące podwyżki stóp procentowych to złoty może zacząć odbijać. Inwestorzy powinni z uwagą wyczekiwać momentu w którym do tego dojdzie. Dlaczego? Dlatego, że kiedy już złoty ubije dno, będzie to idealny moment dla kapitału zagranicznego by wejść na GPW. Wiele spółek na polskiej giełdzie wciąż może uchodzić za tanie. Jeśli dodatkowo polska waluta będzie skrajnie osłabiona, z pewnością niejeden fundusz mocniej zaangażuje się w skupowanie akcji na warszawskiej giełdzie.

Na koniec warto zauważyć jeszcze jedną kwestię – dolar amerykański umacnia się nie tylko względem polskiego złotego, ale wielu innych walut. Indeks dolara jest na najwyższym poziomie od połowy 2020 roku. Drogi dolar uderza w budżety wielu krajów, zwiększa nerwowość na amerykańskim rynku akcji. Może zatem okazać się, że przełomowym momentem dla złotego nie będzie jakaś decyzja RPP, ale działania podjęte w najważniejszych krajach. Dla przykładu, już niebawem przywódcy USA czy niektórych krajów Europy Zachodniej mogą wrócić do rozdawania pieniędzy (dosłownie), aby rozruszać konsumpcję. Będzie to napędzało inflację i przyczyni się do osłabienia dolara czy euro względem złotego. Takiego scenariusza nie spodziewamy się jednak szybciej niż za 2-3 miesiące, gdyż w tej chwili inflacja w USA i strefie euro znajduje się również na najwyższych poziomach od lat. Chwilowo priorytetem jest więc jej zatrzymanie. W tym celu Stany Zjednoczone starają się namówić producentów do uwolnienia zapasów ropy, co przełoży się na spadek jej cen.

Independent Trader Team