Program skupu aktywów przez Europejski Bank Centralny (tzw. quantitive easing – QE) został zapoczątkowany w marcu 2015 roku. Miał być odpowiedzią na rzekomy spadek cen i ryzyko recesji gospodarczej. Głównym założeniem europejskiego QE było wyjście z deflacji i utrzymywanie oficjalnego wskaźnika inflacji na poziomie zbliżonym do 2%. EBC chciał osiągnąć ten efekt na 2 sposoby:

1. Redukując stopy procentowe do zera, a następnie sprowadzając je do ujemnych poziomów. Dzięki temu ludzie i firmy mogą tanio wziąć kredyt. To z kolei miało zwiększyć konsumpcję oraz inwestycje i napędzić rozwój gospodarczy.

2. Skupując z rynku aktywa, których nikt inny nie chce kupić np. obligacje nadmiernie już zadłużonych państw i korporacji.

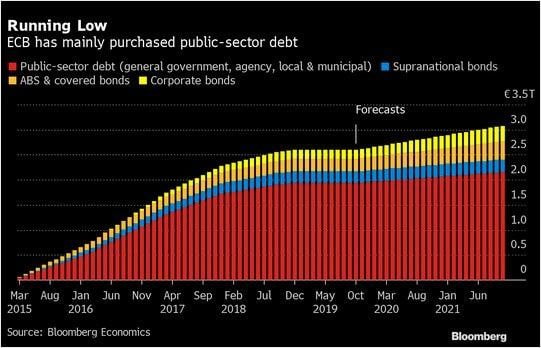

Tempo w jakim bank centralny skupował aktywa było zastraszające. Poniższa grafika prezentuje ich strukturę wraz z prognozą na kolejne lata.

Przez ostatnie 4 lata EBC wydrukował z powietrza ponad 2,6 biliona euro, kupując za nie głównie obligacje skarbowe państw strefy euro (kolor czerwony), międzynarodowych organizacji finansowych np. Banku Światowego czy MFW (niebieski) , ale również dług korporacyjny (pomarańczowy i żółty). By lepiej wyobrazić sobie skalę dodruku uznajmy, że EBC kupował obligacje w tempie 1,3 mln euro na minutę. Łącznie skupiono ekwiwalent 7600 euro w przeliczeniu na 1 mieszkańca strefy euro.

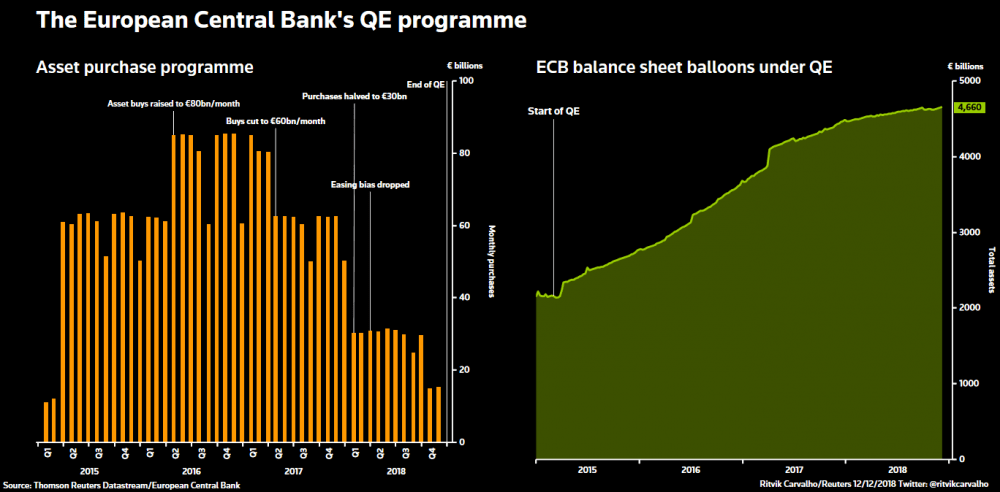

Szczyt dodruku przypadł na rok 2016 (80 mld euro miesięcznie), potem bank centralny nieco zwolnił by pod koniec 2018 roku dumnie ogłosić, że gospodarka jest uratowana i nie ma potrzeby kontynuowania QE. Do tego czasu bilans EBC wynosił już ponad 4,6 bln euro. Na przestrzeni ostatnich lat tylko Bank Japonii drukował w szybszym tempie.

Japoński bank centralny, prowadzi skrajnie luźną politykę monetarną i dodruk na ogromną skalę od ponad dekady, a mimo to Japonia jest pogrążona w stagnacji gospodarczej. Niepowodzenie japońskiej polityki powinno dać europejskim bankierom centralnym do myślenia. Mimo to EBC pod przewodnictwem Mario Draghiego zdecydował się zrobić „co tylko konieczne” by wywołać inflację. Niestety z mizernym skutkiem.

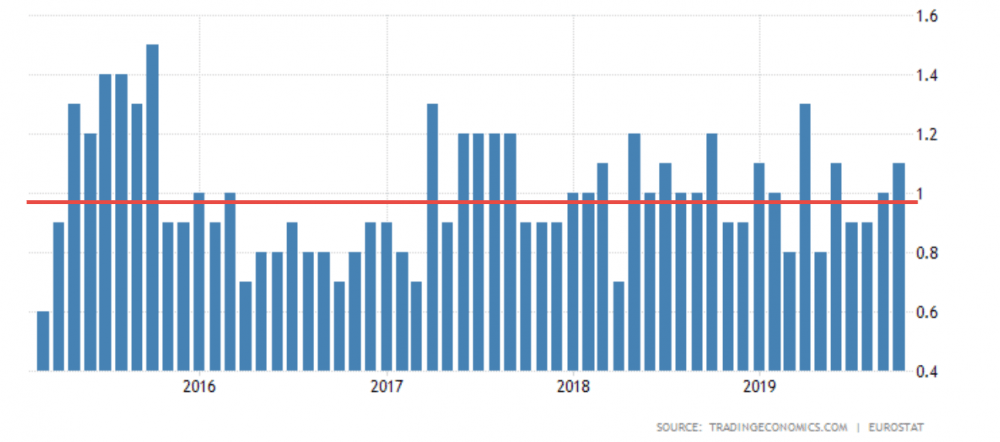

W rzeczywistości zakładanej 2% inflacji nigdy nie udało się osiągnąć. Od początku QE do dnia dzisiejszego średnia inflacja dla strefy euro pozostaje na poziomie poniżej 1%. To, że oficjalny wskaźnik inflacji ma niewiele wspólnego z realnym wzrostem cen pozostaje kwestią bezsporną. Tym niemniej skoro EBC odnosiło skuteczność swojej polityki do danych oficjalnych to na potrzeby artykułu na nich powinniśmy się opierać.

Pomimo, że eksperyment się nie powiódł już wiemy, że QE będzie nadal kontynuowane. Tym razem nie znamy jednak ani skali dodruku ani ostatecznego terminu zakończenia. Swoją drogą jak można wierzyć, że EBC zmieni politykę skoro pod koniec 2018 roku Draghi twierdził, że kończy z QE, a zaledwie 3 tygodnie później ogłasza decyzję o jego kontynuacji. Wygląda na to, że EBC jest już uzależnione od dodruku i nie potrafi stymulować gospodarki w inny sposób. Skoro jednak wiemy, że luźna polityka monetarna jedynie podnosi wyceny aktywów na rynku kapitałowym, a ma znikomy (jeśli jakikolwiek) wpływ na realną gospodarkę, sprawdźmy jakie są jej efekty uboczne.

Niska rentowność obligacji skarbowych

Skup obligacji przez kupca z nieograniczonym kapitałem, jakim są bez wątpienia banki centralne, podnosi ich cenę. Dzieje się tak nie tylko poprzez bezpośrednie kupowanie obligacji z rynku wtórnego, ale również poprzez nagłośnienie, że oto banki centralne rozpoczęły kolejną fazę QE. Inwestorzy dołączają do trendu zapoczątkowanego przez EBC i również kupują obligacje pomimo ich wysokiej ceny. Liczą na to, że za jakiś czas sprzedadzą je jeszcze drożej. Gdy rośnie cena obligacji to spada ich rentowność (oprocentowanie) – pisaliśmy o tym szerzej w artykule: „(nie)Bezpieczne obligacje cz. 1.” Dodatkowo bank centralny może obniżać stopy procentowe redukując rentowność obligacji jeszcze bardziej. W konsekwencji doprowadza to do takich absurdów z jakimi mamy do czynienia obecnie.

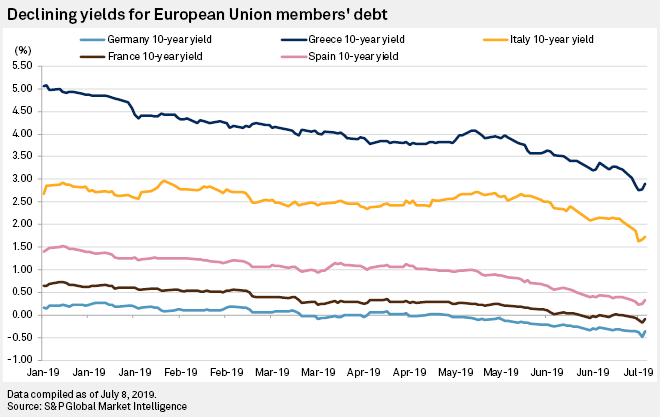

Na wykresie widzimy jak aktualnie są oprocentowane 10-letnie obligacje skarbowe Niemiec, Francji, Hiszpanii, Włoch oraz Grecji. Pierwsze 4 z wymienionych państw będą po Brexicie największymi gospodarkami UE. Grecję autorzy wykresu umieścili celowo, by pokazać jak niskie oprocentowanie obligacji może mieć kraj, który niedawno zbankrutował i dopiero od niedawna odrabia straty.

Dlaczego to takie istotne?

Generalnie im gorsza kondycja finansowa danego kraju, tym oprocentowanie obligacji powinno być wyższe. W końcu w przypadku tego typu państw ryzyko niewypłacalności jest spore. Polityka EBC doprowadziła jednak do tego, że zadłużone po uszy Włochy z 0,3% wzrostem PKB i 10% stopą bezrobocia mają obligacje oprocentowane podobnie, jak uważane za najbezpieczniejsze na świecie papiery skarbowe USA.

Dla Hiszpanii i Francji, których poziom zadłużenia wynosi ponad 90% PKB rentowność obligacji jest bliska 0, a dla Niemiec poniżej zera. Ujemna rentowność oznacza, że kupując obligacje niemieckie i trzymając je do momentu wykupu tracimy pieniądze.

Przypadek Niemiec

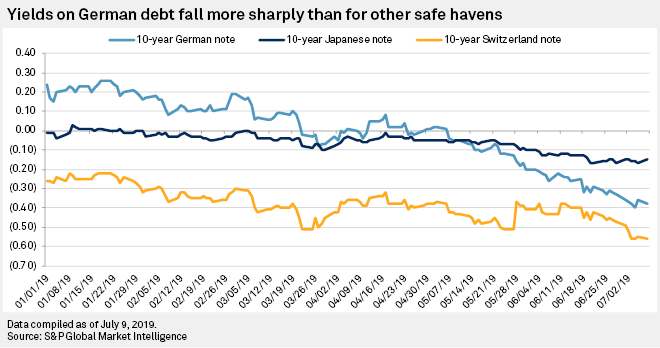

Można by uznać, że Niemcy są bezpiecznym krajem i dlatego rentowność ich obligacji jest tak niska. Jeśli porównamy oprocentowanie obligacji 3 krajów uchodzących za „bezpieczną przystań” Niemiec, Szwajcarii i Japonii to okaże się, że we wszystkich przypadkach mamy do czynienia z ujemnym oprocentowaniem. Mimo to utrata rentowności obligacji niemieckich (błękitny) jest znacznie szybsza niż ma to miejsce w przypadku Japonii (granatowy) i Szwajcarii (pomarańczowy) – krajów nie będących w strefie euro. To pokazuje, że negatywny efekt QE zmniejszający rentowność obligacji jest najsilniejszy właśnie w UE.

Kolejnym problemem z jakim borykają się Niemcy to wpływ ujemnych stóp na oprocentowanie lokat. Banki muszą je uwzględnić, w przeciwnym razie same ponosiłyby stratę. Już ok. 60 procent niemieckich banków narzuca ujemne stopy procentowe w depozytach klientów korporacyjnych, a ponad 20 procent robi to samo w przypadku klientów detalicznych. Ujemne oprocentowanie lokat dotknęło przeciętnego Niemca, przyzwyczajonego do tego, ze oszczędzanie ma sens.

Tabloid ”Bild” nie pozostawił na polityce EBC suchej nitki określając Mario Draghiego wampirem wysysającym oszczędności. Trudno nie przyznać im racji. Wieloletni dodruk i obniżanie stóp procentowych pozbawił oszczędzanie jakiegokolwiek sensu. Skoro nie da się oszczędzać, a obligacje skarbowe są gwarantem straty to pozostaje jedynie konsumpcja. Są jeszcze inwestycje, ale nie powinno się za nie zabierać 95% ludzi, bo nie są do tego przygotowani.

Christian Sewing, dyrektor operacyjny Deutsche Banku, zauważył, że „patrząc długoterminowo, negatywne stopy procentowe rujnują system finansowy”. Efekt niskiego kosztu zaciągnięcia kredytu nie jest tego wart i nie przynosi dobrych rezultatów. Wprost przeciwnie obniża konkurencyjność i utrzymuje na rynku nierentowne przedsiębiorstwa.

Obniżenie konkurencyjności

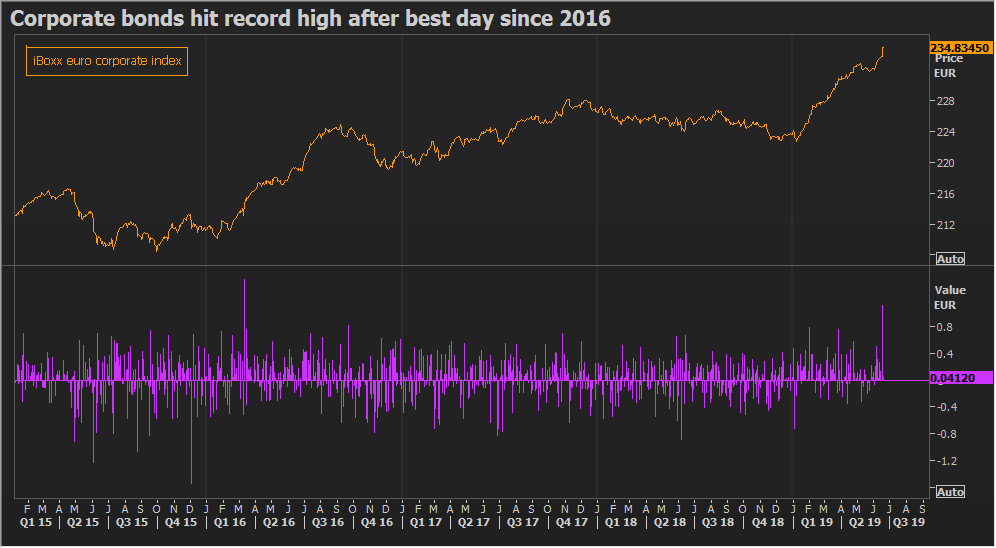

EBC oprócz obligacji skarbowych skupuje również dług korporacji. Prowadzi to do tego, że część firm zamiast zbankrutować jest sztucznie utrzymywana przy życiu. Działanie EBC jest sygnałem dla inwestorów, że trzeba robić to samo. W konsekwencji strumień chętnych na zakup obligacji emitowanych przez źle zarządzane spółki nie maleje. Informacja o tym, że EBC zamierza kontynuować QE wywołała w 2019 rekordowe zakupy obligacji korporacyjnych w strefie euro. Kondycja spółek emitujących te obligacje jest nadal zła, ale inwestorzy i tak je kupują wierząc, że za jakiś czas EBC je od nich odkupi po znacznie wyższej cenie.

W ten sposób nie tylko pozwala się nierentownym spółkom funkcjonować, ale nie dopuszcza się również na rynek tych nowych – lepiej zarządzanych. Przecież startupy nie emitują obligacji i najczęściej nie są też notowane na giełdzie. Mimo to mają szansę w warunkach zdrowej konkurencji być w przyszłości drugim Applem czy Microsoftem. Stojąc naprzeciwko konkurencji dotowanej z banku centralnego i biurokracji typowej dla UE nie mają szans i wybierają inne miejsca do prowadzenia działalności. Innowacje pojawiają się gdzie indziej – w USA lub Azji, omijając szerokim łukiem Europę.

Holandia – świadczenia emerytalne

W Holandii dojdzie w przyszłym roku do obniżenia świadczeń emerytalnych. Rząd podjął taką decyzję by uniknąć większych cięć w przyszłości. Fundusze emerytalne zmuszone w pewnym stopniu inwestować w obligacje skarbowe ucierpiały z powodu negatywnych stóp procentowych. Pomimo, że Holandia jest jednym z bogatszych krajów UE dotknął ją światowy kryzys systemów emerytalnych. Rozwiązaniem miały być fundusze emerytalne, które w imieniu przyszłych emerytów inwestują powierzony im kapitał. Niestety tego typu fundusze muszą znaczną część środków trzymać w aktywach o niskim ryzyku, a za takie są uważane obligacje krajów rozwiniętych. Malejąca rentowność obligacji w całej strefie euro negatywnie wpłynęła na ich wyniki. W Holandii jeśli fundusze mają zwrot poniżej ustawowego minimum przez pięć kolejnych lat muszą ograniczyć wypłaty. Od czasu rozpoczęcia QE stopy zwrotu holenderskich funduszy emerytalnych nie osiągają zakładanego minimum.

Innymi słowy, garstka europejskich decydentów z Mario Draghim na czele, zagroziła emeryturom setek milionów Europejczyków, a Holandia jest tego najlepszym przykładem. Rząd Holandii planuje wzrost składek o ok. 30% by system mógł związać koniec z końcem. Dobrze, że nie jesteśmy w strefie euro.

Podsumowanie

Sześciu byłych bankierów centralnych z ECB skrytykowało politykę Draghiego – szkoda, że po fakcie. Bankierzy centralni mają jednak to do siebie, że mówią prawdę dopiero wtedy gdy ich kadencja dobiegnie końca. Więcej na ten temat znajdziecie w artykule „Kiedy bankierzy centralni mówią prawdę?„. Określili oni politykę dodruku jako nieefektywną i obliczoną jedynie na to by zadłużone państwa i korporacje mogły tanio zaciągać nowe długi. Podsumowanie działań byłego prezesa EBC na niecały miesiąc przed objęciem tego stanowiska przez Christine Lagarde nie mogło mu już jednak zaszkodzić.

Istotniejszy jest jednak fakt, że głosy sprzeciwu pochodzą głównie z: Niemiec, Francji, Austrii i Holandii, które łącznie odpowiadają za ponad 60% PKB strefy euro. W trakcie ostatniej decyzji o wznowieniu QE 1/3 zasiadających w EBC była temu przeciwna. Państwa bogate obawiają się, że ich obywatele, tracąc emerytury i oszczędności w końcu wyjdą na ulicę. Jest również obawa, że kapitał zacznie migrować poza granice UE. Pozostaje mieć nadzieję, że następnym razem w trakcie głosowania wygra rozsądek.

Problem strefy euro polega na tym, że za jej pomocą sztucznie próbuje się prowadzić taką samą politykę monetarną wobec krajów z solidnymi finansami jak Austria czy Niemcy jak i krajów, które raz za razem zadłużają się ponad miarę by ostatecznie zbankrutować – Włochy, Grecja, Hiszpania. W przyszłości może się okazać, że ta solidniejsza część strefy, przyzwyczajona do konserwatywnej polityki monetarnej, zechce się oddzielić i przejść na własne waluty. Niemcy już w 2012 roku mieli wydrukowane marki na wypadek upadku euro. Jeśli pod rządami Lagarde polityka EBC się nie zmieni, być może już za kilka lat będziemy mieli nie tylko Unię Europejską dwóch prędkości, ale dodatkowo część konserwatywnych krajów przejdzie na własne waluty, a w strefie euro pozostaną jedynie bankruci, uzależnieni od nieustannego dodruku.

Independent Trader Team