W ostatnich latach wenezuelski boliwar stał się bezwartościowym kawałkiem papieru. Ten przypadek nie jest jednak czymś nadzwyczajnym. Do kryzysów walutowych dochodzi regularnie.

Warto jednak zauważyć, że przyczyny takich sytuacji mogą bardzo się od siebie różnić. W tym artykule postaramy się pokazać jakie czynniki mogą prowadzić do kryzysów walutowych. Wcześniej jednak opiszemy krótko w jaki sposób rząd i bank centralny mogą wpływać na siłę waluty.

Polityka fiskalna a siła waluty

W dużym uproszczeniu polityką fiskalną można nazwać wszystkie działania związane z zarządzaniem budżetem państwa. Mamy tutaj dwie strony:

– planowanie wpływów (określanie wysokości podatków, emisja długu)

– planowanie wydatków (podział środków zebranych w ramach budżetu państwa).

Polityką fiskalną zajmuje się rząd. Nie siląc się na skomplikowane teorie, napiszemy, że polityka fiskalna może być prowadzona lekkomyślnie lub odpowiedzialnie (oczywiście to duże uproszczenie).

Zacznijmy od tego, co nazywamy lekkomyślną polityką. Dwa przykłady:

1. Polityka rozdawnictwa – wprowadzanie różnego rodzaju zasiłków i dopłat dla obywateli, które w rzeczywistości mają zapewnić rządzącym dobry wynik w kolejnych wyborach. Tego typu działania w wielu przypadkach obniżają motywację ludzi do wydajnej pracy (czy też w ogóle do jej podejmowania). Problem polega na tym, że rozdawane pieniądze nie pochodzą z kieszeni polityków, ale z kieszeni podatników.

Skoro więc coraz mniej ludzi pracuje, a potrzeba środków na zasiłki, to należy albo podwyższyć podatki pozostałym pracującym albo się zadłużyć. Jedno i drugie rozwiązanie prowadzi do osłabienia waluty. Jeśli podwyższamy podatki, to osłabiamy gospodarkę (zagraniczni inwestorzy omijają kraj szerokim łukiem (chyba, że dostaną specjalne ulgi), a przedsiębiorczy ludzie wyjeżdżają). Z kolei drugie rozwiązanie (zapożyczanie się) pogarsza sytuację finansów państwa. Jeszcze gorzej jeśli dług jest zaciągany w obcej walucie – wówczas kraj staje się zależny np. od agencji ratingowych. Jeśli obniżą one rating, waluta danego kraju słabnie, a sam kraj musi płacić jeszcze więcej za spłatę zagranicznego zadłużenia.

Przy okazji od razu zaznaczamy, że wprowadzanie ulg podatkowych nie zalicza się do polityki rozdawnictwa. Z ulg mogą skorzystać głównie osoby pracujące, więc taka polityka nie zachęca do przebywania na bezrobociu i żerowania na pracy innych.

2. Polityka interwencjonizmu – wprowadzenie dopłat dla przedsiębiorstw, podejmowanie interwencji na rynku. Powód ponownie ten sam: rządzący chcą zjednać sobie grupę wyborców. W tym celu interweniują w tych branżach, gdzie wiele firm zagrożonych jest bankructwem. Takimi dopłatami rząd ingeruje w wolnorynkowe procesy. W efekcie gospodarka nie może oczyścić się z nierentownych podmiotów, na miejsce których mogłyby przyjść nowe, bardziej efektywne firmy. Takie działania osłabiają wzrost gospodarczy, a więc i uderzają w walutę.

Wiemy, że ten punkt budzi w Polsce spore emocje. Pamiętajcie jednak, że gdybyśmy zaczęli prowadzić taką politykę „ratowania” przedsiębiorstw na szeroką skalę, to z kolei przedsiębiorcy nie mieliby żadnych bodźców do tego, by racjonalnie zarządzać zasobami. To prowadziłoby do kompletnej nieefektywności gospodarki. Jak funkcjonuje taka gospodarka, gdzie żadna firma nie może upaść, przekonali się na żywo Polacy mający dziś 40 lub więcej lat.

To dwa klarowne przykłady lekkomyślnej polityki fiskalnej, natomiast moglibyśmy tutaj dopisać jeszcze system podatkowy, który demotywuje najbardziej przedsiębiorczych i kreatywnych ludzi. Przykład? Utrzymywanie podatku dochodowego. Działa on na zasadzie „kto efektywniej pracuje, ten płaci wyższy haracz”.

Niestety, podatek dochodowy jest obecny w większości znanych nam krajów. Pod tym względem rządy prowadzą niesprawiedliwą, ale opłacalną dla nich politykę.

Rząd może również prowadzić politykę fiskalną w odpowiedzialny sposób. Rozumiemy przez to:

– zrównoważenie wpływów i wydatków budżetu państwa (a najlepiej wpisanie do konstytucji zakazu uchwalania budżetu z deficytem),

– ograniczenie do minimum wszelkiego rodzaju zasiłków czy dopłat, oraz zero jakiegokolwiek wsparcia socjalnego dla imigrantów przynajmniej przez pierwsze 5 lat ich pobytu w kraju. W ten sposób eliminuje się imigrantów chcących żyć z socjalu (tak popularny dziś sposób życia w Niemczech czy Francji) a przyciąga wyłącznie tych, którzy będą napędzać gospodarkę,

– maksymalne uproszczenie systemu podatkowego oraz całkowite zlikwidowanie podatku dochodowego, co doprowadziłoby do dużo szybszego rozwoju gospodarczego i napływu inwestycji zagranicznych. W ramach ciekawostki dodamy, że około 80% aparatu administracji państwa zajmuje się kontrolą podatku dochodowego, podczas gdy wpływy do budżetu z tego podatku nie przekraczają 20%. Realne szkody są znacznie większe, gdyż przedsiębiorcy tracą dużo czasu na bzdurną biurokrację.

Tego typu działania stabilizują sytuację finansów publicznych. Jeśli zadłużenie jest na niskim poziomie, to nie ma konieczności podwyższania podatków. Dodatkowo, uzależnienie od agencji ratingowych również jest stosunkowo niskie, co oznacza, że rząd może prowadzić bardziej niezależną politykę.

Polityka monetarna a siła waluty

Kolejnym elementem bardzo silnie wpływającym na siłę waluty jest polityka monetarna. Jej prowadzeniem zajmuje się bank centralny. Polityka monetarna wiąże się przede wszystkim z operowaniem stopami procentowymi.

Stopy procentowe oznaczają tak naprawdę koszt kredytu. Określają one także poziom oprocentowania. Sterując stopami procentowymi, bank centralny tak naprawdę steruje gospodarką. Obniżanie stóp procentowych możemy porównać do naciskania pedału gazu (niższy koszt kredytu, więcej udzielanych kredytów, wzrost konsumpcji i inwestycji, mniejsze oprocentowanie lokat, mniejsza motywacja do oszczędzania).

Z kolei podwyższanie stóp procentowych można porównać do naciskania hamulca (droższy kredyt, ograniczenie akcji kredytowej, mniej środków na konsumpcję i inwestycję, wyższe oprocentowanie lokat, większa skłonność do oszczędzania).

Jak to wpływa na siłę waluty? Dajmy na to, że zostajemy w Polsce i rozmawiamy o polskim złotym. Jeśli Narodowy Bank Polski obniża stopy procentowe, to waluta jest łatwiej dostępna, a co za tym idzie „mniej cenna”. Dodatkowo, spadają odsetki z lokat, co oznacza, że część osób szuka miejsca dla swojego kapitału w innych krajach, oferujących wyższe odsetki. Koniec końców, obniżanie stóp procentowych osłabia walutę.

Nie jest to jednak żelazna reguła. Dlaczego? Może dojść do sytuacji w której NBP obniża stopy procentowe, ale inne banki centralne robią to na jeszcze większą skalę. W takiej sytuacji kapitał będzie chętniej trzymał się złotego.

Drugi przykład: możemy mieć akurat do czynienia z migracją kapitału na rynki wschodzące. W takiej sytuacji NBP będzie obniżał stopy procentowe, ale ogromny kapitał napływający do Polski będzie sprawiał, że złoty jednak się umocni.

Teraz przyjmijmy odwrotną sytuację i załóżmy, że NBP podwyższa stopy procentowe. W takiej sytuacji waluta jest trudniej dostępna, a trzymanie środków na lokatach jest bardziej opłacalne (oferują one wyższe odsetki). Taka zmiana generalnie przyciąga kapitał i prowadzi do umocnienia waluty. Z drugiej strony, podobnie jak wyżej, nie jest to żelazna reguła.

Warto w tym miejscu zauważyć, że banki centralne są zależne od Banku Rozrachunków Międzynarodowych, a nie od rządów poszczególnych krajów. Wyjątków jest tutaj niewiele, jednym z nich jest Iran. Tak czy inaczej, poddaństwo banków centralnych wobec międzynarodowych instytucji oznacza, że sama odpowiedzialna polityka rządu nie daje gwarancji utrzymania stabilności waluty.

Czym jest kryzys walutowy?

W najprostszych słowach to sytuacja w której dana waluta doznaje mocnej dewaluacji, a zatem osłabia się względem innych walut.

Załóżmy, że przez ostatnie lata za złotówkę możemy kupić 0,25 USD (kurs USDPLN wynosi 4,00) lecz nagle w krótkim okresie wartość złotego dramatycznie spada i obecnie za 1 PLN można kupić zaledwie 0,10 USD (kurs USDPLN wynosi 10,00). Oznacza to, że siła nabywcza złotego względem dolara (i innych walut) drastycznie zmalała. Taką sytuację możemy nazwać kryzysem walutowym.

Jak to się przekłada na gospodarkę? Kilka przykładów:

a) Produkty polskich eksporterów są teraz tańsze w oczach zagranicznych kontrahentów. Z drugiej strony polskie przedsiębiorstwa mają utrudniony dostęp do zagranicznego kapitału oraz ograniczone możliwości wejścia na zagraniczne rynki.

b) Ze względu na słabość polskiej waluty, importowane dobra i usługi stają się dużo droższe, co prowadzi do silnego wzrostu inflacji. Polaków stać na coraz mniej.

c) Ze względu na brak stabilności, zagraniczne firmy wycofują się z Polski, a planowane inwestycje nie dochodzą ostatecznie do skutku. Rośnie bezrobocie.

d) Kapitał ucieka z Polski, trwa wyprzedaż polskiego długu, co sprawia, że Polska, by się zadłużyć, musi płacić dużo wyższe odsetki.

e) Wysoko opłacani specjaliści oraz specjaliści mobilni przenoszą się do krajów z droższą walutą.

Jak widać, niezbyt przyjemny scenariusz. Zastanówmy się teraz co może do niego doprowadzić.

Przyczyny kryzysów walutowych

Kryzys walutowy może zostać wywołany przez wiele różnych czynników, więc czym prędzej przejdźmy do ich omówienia:

1. Nieodpowiedzialna polityka banku centralnego – załóżmy, że gospodarka jest rozpędzona, inflacja zaczyna rosnąć, jednak bank centralny nie działa z wyprzedzeniem i utrzymuje stopy procentowe na niezmienionym poziomie. W ten sposób pozwala inflacji rozpędzić się jeszcze mocniej. Jeśli sytuacja wymknie się spod kontroli, może nastąpić masowa ucieczka od waluty. Strach potęguje się, jeśli bank centralny dysponuje niewielkimi rezerwami walutowymi (zagraniczne rezerwy walutowe są trzymane po to, by w razie konieczności skupować własną walutę, doprowadzając do jej umocnienia).

2. Lekkomyślna polityka rządu – ten temat omówiliśmy już w części poświęconej polityce fiskalnej.

3. Skoordynowany atak na walutę – stosunkowo częsty przypadek w ostatnich latach. Do takich ataków dochodzi najczęściej, kiedy któryś z krajów prowadzi politykę będącą nie po myśli Stanów Zjednoczonych bądź też powiązanych z USA instytucji finansowych. Może to być np. porzucanie sojuszu z USA, na rzecz bliższej współpracy z Rosją czy Chinami. Czasem z kolei przyczyny nie ma, a wina danego kraju polega jedynie na tym, że posiada on duże złoża ropy. Jak dokładnie wygląda taki skoordynowany atak? W kolejnej części artykułu pokażemy kilka scenariuszy.

4. Sankcje nakładane przez inne kraje – mówimy tutaj o poważnych sankcjach, uniemożliwiających danemu państwu prowadzenie normalnej wymiany handlowej. Przykładem może być obecna sytuacja wokół Iranu (Stany Zjednoczone zabroniły innym krajom nabywać irańską ropę).

5. Konflikty zbrojne – wojna sprawia, że kapitał ucieka z danego kraju. Przykład mieliśmy kilka lat temu na Ukrainie. Aby zatrzymać ucieczkę kapitału, tamtejszy bank centralny zmuszony był podnieść stopy procentowe do 30%! Dla porównania, w Polsce wynoszą ona 1,5%, a w strefie euro minimalnie poniżej zera.

6. Nieoczekiwana zmiana władzy niosąca za sobą daleko idące zmiany, np. przejęcie rządów przez fanatyków religijnych.

7. Inne nieoczekiwane wydarzenia – np. katastrofy naturalne mające gigantyczny wpływ na gospodarkę kraju.

Przykłady kryzysów walutowych wraz z ich przyczynami

Opisując kryzysy walutowe, media zwracają najczęściej uwagę na ich efekty. Słyszymy, że „akcje spadają”, „waluta traci”, „inflacja rośnie” itd. Dużo trudniej jest dowiedzieć się co doprowadziło do samego kryzysu walutowego.

a) Turcja

Jedną z przyczyn kryzysów walutowych jest nieposłuszeństwo rządu danego kraju. Takim nieposłuszeństwem w ostatnich latach wykazała się Turcja. To druga największa armia NATO, jednak rządzącym tym krajem prezydent Erdogan uznał, że będzie prowadził wielokierunkową politykę, robiąc biznesy zarówno z USA, jak i z Rosją. W ten sposób wywołał gniew Zachodu, a jego efektem był skoordynowany atak na turecką lirę. W ramach takiego ataku mieliśmy:

– ostrzejszą narracją amerykańskich polityków względem Turcji, co już samo w sobie prowadziło do wycofywania się niektórych funduszy z tamtejszego rynku i porzucania liry,

– groźby wprowadzenia sankcji wobec Turcji,

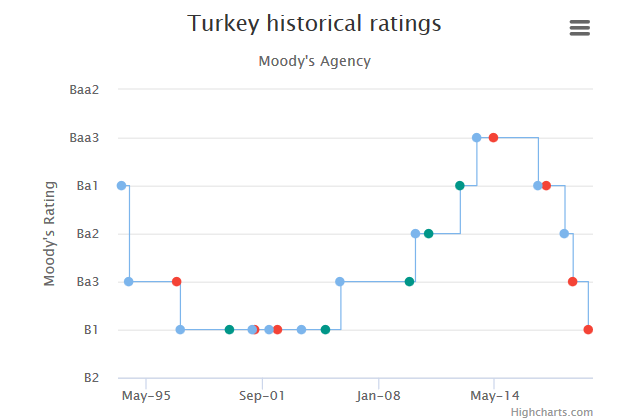

– kilkukrotne obniżanie ratingu Turcji przez agencje ratingowe (im wyżej, tym lepszy rating),

– medialną nagonkę na turecką walutę.

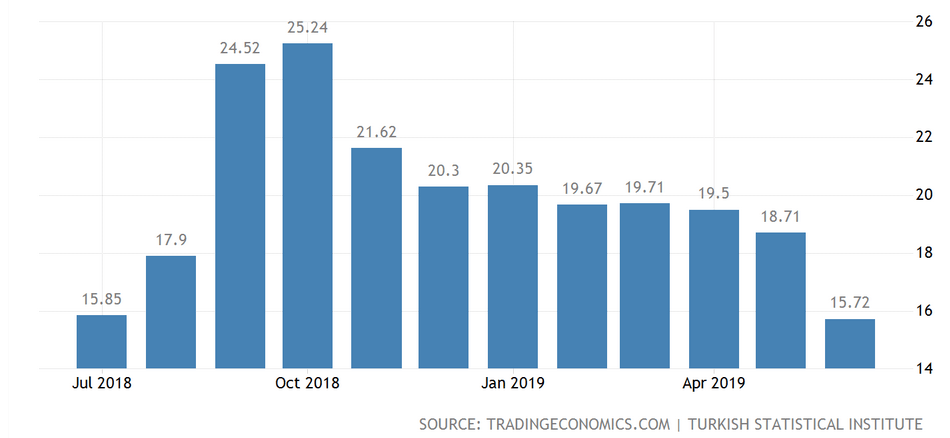

Ostatecznie panika wokół tureckiej waluty doprowadziła do silnego wzrostu inflacji, na co bank centralny Turcji odpowiedział podwyżką stóp procentowych aż do 24%. Ostatnie dane sugerują, że sytuacja powoli wraca do normy, a inflacja w Turcji wyraźnie spada.

Swoją drogą, ta historia mogła zakończyć się dla Turcji dużo gorzej, gdyby nie fakt, że to państwo ma bardzo niski poziom długu do PKB (około 30%). Dodatkowo, jedynie mała część zadłużenia denominowana jest w obcych walutach.

b) Argentyna

W przypadku Turcji przyczyną były rozgrywki geopolityczne. Inaczej sytuacja wygląda w przypadku Argentyny. Tam kryzysy walutowe zdarzają się z dużą częstotliwością, jednak Argentyńczycy zawdzięczają to głównie sobie samym. W trakcie ostatnich 2-3 dekad krajem rządzili głównie socjaliści, a ich polityka kilkukrotnie doprowadzała do upadku gospodarki.

Aby ratować finanse państwa, chwytano się różnych zagrywek: nacjonalizowano oszczędności i spółki kolejowe czy też wprost dodrukowywano walutę. Koniec końców, argentyńskie peso i tak mocno obrywało. Przy okazji pokazuje to, że mamy podwójne standardy. Najwięksi gracze (UE, USA, Japonia) mogą prowadzić dodruk, jednak robi się wszystko, by nie doprowadził on do upadku waluty. Problemy euro czy jena miałyby poważne konsekwencje, a sytuacja mogłaby wymknąć się bankierom spod kontroli. Z kolei kiedy dodruk prowadzi kraj rozwijający się (np. Argentyna), to jego waluta szybko upada. Po prostu duży może więcej.

c) Wenezuela

O dramatycznej zapaści gospodarczej Wenezueli słyszeli już chyba wszyscy. Według Międzynarodowego Funduszu Walutowego tamtejsza gospodarka od 2013 roku skurczyła się o 60%. Dramat.

Wenezuela jest o tyle ciekawym przypadkiem, że jej obecna sytuacja jest efektem zarówno własnych błędów (wiara w gospodarkę centralnie planowaną), jak i ataku z zewnątrz. Co do pierwszej kwestii, nie musimy chyba nikogo przekonywać. Jeśli zaś chodzi o atak z zewnątrz, to w artykule „Jak Stany Zjednoczone dokonują przewrotów?” opisaliśmy amerykańską operację „Masterstroke” mającą pogorszyć sytuację w Wenezueli. Poniżej fragment:

Wśród sposobów działania wymieniono:

– nasilenie odpływu walut zagranicznych z Wenezueli, wzmacnianie tendencji inflacyjnych,

– utrudnianie importu, zniechęcanie inwestorów zagranicznych tak długo, by sytuacja stała się nie do zniesienia dla samych Wenezuelczyków,

– zaostrzenie podziałów wśród osób będących u władzy,

– ośmieszanie Maduro i przedstawienie go jako maskotki Kuby, ostatecznie zmuszenie do negocjacji lub odejścia,

– powiązanie władz Wenezueli z handlarzami narkotyków, co osłabiłoby ich wizerunek na świecie,

– nawiązanie kontaktu z potencjalnymi sojusznikami w Wenezueli, w celu wywołania protestów, zamieszek, aktów kradzieży, napadów. Doprowadzenie do wydarzeń, które przyniosą ofiary śmiertelne, a następnie obarczenie lokalnego rządu winą za śmierć obywateli,

– wywołanie sytuacji w której wszelkiej maści specjaliści i fachowcy będą uciekać z kraju, co jeszcze bardziej osłabi wewnętrznie Wenezuelę,

– zdestabilizowanie sytuacji na granicy wenezuelsko-kolumbijskiej.

Działania, które zostały wypisane, miały ostatecznie doprowadzić do przejęcia władzy przez Juana Guaido, maskotkę USA.

Wenezuelczykom wypada życzyć, by to oni sami przejęli władzę w kraju, zamiast zamieniać obecnego nieudolnego prezydenta na osobę podporządkowaną Stanom Zjednoczonym.

d) Polska 2008 i 2016

Poza samymi kryzysami walutowymi, mamy również krótkotrwałe ataki na walutę. O nich również warto wspomnieć, tym bardziej, że czasem dochodzi do nich w Polsce. Ostatnie dwa przypadki to rok 2008 i 2016. W 2008 roku dokonano ataku na polską walutę, która była wówczas niesamowicie droga.

Z kolei w 2016 roku doprowadzono do skrajnego zdołowania złotego. Kilka miesięcy wcześniej polscy przedsiębiorcy zakupili ogromną ilość opcji, które drożały wraz z umacnianiem się euro i dolara. Problem polegał na tym, że po przekroczeniu określonego poziomu (w przypadku USDPLN było to 4,16) wartość opcji spadała do zera. Odpowiednio przeprowadzony atak pozwolił doprowadzić do wybicia USD i EUR, a posiadacze opcji zostali z niczym.

O tym, jak wyglądają same ataki, już kilka lat temu pisał Trader21. Wklejamy cytat, zaznaczając jednak, że ostatni punkt stosowany jest jedynie w niektórych przypadkach:

1. W pierwszej kolejności globalne instytucje finansowe kontrolowane przez USA zajmują krótkie pozycje na walucie kraju będącego celem ataku. Dla dużych inwestorów jest to sygnał, że coś się będzie działo. Lepiej poinformowani (commercials) zapewne coś wiedzą, a skoro zazwyczaj mają rację, to może warto skopiować ich ruchy.

Tym sposobem wywołuje się na rynkach walutowych samonapędzającą się presję na daną walutę.

2. Gdy już jesteśmy przygotowani aby zarobić na ataku parę groszy służalcze media zaczynają nagonkę na gospodarkę danego kraju. Zważywszy, że 6 największych koncernów medialnych kontroluje około 1500 stacji telewizyjnych, akcja nie jest zbyt trudna do przeprowadzenia.

3. W tym momencie zaczyna się bardzo poważny odpływ kapitału z danego kraju. Inwestorzy sprzedają akcje zaniżając ich ceny. Pozbywają się obligacji windując ich rentowność. Krajową walutę natychmiast zamieniają na waluty uznane jako oazy bezpieczeństwa (CHF, USD) zaniżając tym samym kurs lokalnej waluty.

4. Gdy sytuacja nabiera tempa do akcji włączają się agencje ratingowe straszące groźbą bankructwa kraju i zazwyczaj obniżają rating zarówno największych korporacji, jak i kraju do poziomu śmieciowego.

Podsumowanie

Kryzysy walutowe wynikające z nieodpowiedniej polityki rządu czy banku centralnego to w ostatnim czasie rzadkość. Dlaczego? Przede wszystkim dlatego, że zdecydowana większość banków centralnych i rządów zgodnie współpracuje z międzynarodowymi instytucjami finansowymi. Wszystko jest koordynowane, a posłuszeństwo poszczególnych rządów daje im możliwość korzystania z niskich kosztów kredytu. Dlatego też niezależnie od szaleństw polityków, państwa są w stanie odwlekać moment nadejścia poważnych problemów.

Dużo częstszą przyczyną kryzysów walutowych w ostatnich latach są skoordynowane ataki na daną walutę. W zależności od tego czy powód ataku jest poważny (geopolityka – Turcja, Rosja, Iran) czy mniej istotny (zarobek dla bankierów – Polska 2016), wykorzystuje się do niego różny arsenał. W przypadku kiedy jest zamiar wywołania kryzysu walutowego, wprowadza się m.in. sankcje wobec danego kraju. Jeśli chodzi jedynie o zwykły atak mający na celu wywołanie ruchów kursu walutowych, to dokonuje się go przez medialną nagonkę i ruchy dużych funduszy.

Skoro już mowa o walutach, to warto dodać jedną ważną rzecz. Spowolnienie gospodarcze o którym piszemy od kilku miesięcy, jest coraz powszechniej dostrzegane. Nie ma przypadku w tym, że pomimo odwrócenia polityki przez FED, dolar dalej drożeje. Po prostu kapitał ucieka do walut uważanych za najbezpieczniejsze. To sytuacja tym bardziej niebezpieczna, im większe jest zadłużenie zagraniczne (denominowane w walutach obcych) danego kraju. Dlatego unikamy obecnie walut krajów rozwijających się (poza małą ekspozycją na najtańsze rynki), a gotówkę trzymamy w dolarze i franku szwajcarskim. Jeśli sytuacja gospodarcza jakimś cudem nagle się nie poprawi, kolejne miesiące mogą być naprawdę ciężkie dla walut krajów rozwijających się.

Na koniec słowo o „ekspertach”, którzy tłumaczą nam jak ważne jest osłabianie własnej waluty. Rzekomo ma to być klucz do napędzenia gospodarki, ponieważ eksporterom łatwiej wtedy sprzedawać produkty i usługi. Naszym zdaniem waluta powinna być odpowiednio wyważona. Stabilność waluty (a nie jej ciągłe dewaluowanie za wszelką cenę) sprawia, że tworzy się lepsze środowisko do inwestycji, a dana gospodarka przyciąga fachowców. To w oparciu o stabilną walutę, swój potencjał gospodarczy po II Wojnie Światowej odbudowały Niemcy. Nie dajcie się zatem zwieść typ pseudo mądrościom ekspertów, ponieważ w rzeczywistości są one produkowane po to, by uzasadnić wysoką inflację. A inflacja to nic innego, jak podatek.

Independent Trader Team