Za nami ponad 10 lat hossy na światowych rynkach. W tym czasie wyróżniały się przede wszystkim akcje (zwłaszcza amerykańskie), obligacje oraz nieruchomości. Był to również okres, kiedy spółki growth (nastawione na szybki rozwój) totalnie zdominowały spółki typu value (przedsiębiorstwa o ugruntowanej pozycji na rynku).

Trudno jednak nie zauważyć, że sytuacja powoli zaczyna się komplikować. Akcje w USA od lutego 2018 roku praktycznie nie wzrosły (pamiętajmy o inflacji). Spadają ceny nieruchomości w wielu liczących się krajach. Globalna gospodarka ewidentnie zwalnia, o czym dobitnie przekonują dane makroekonomiczne. Banki centralne, mając świadomość powagi sytuacji, najpierw zmieniły retorykę, a teraz obniżają stopy procentowe i wznawiają dodruk.

Spadki na giełdzie w ciągu kolejnego roku są bardzo prawdopodobne. Nie będziemy dywagować w jaki sposób dokładnie przebiegać będzie bessa, bo wiele zależy tutaj od działań banków centralnych. Tym razem interesuje nas fakt, iż najwięcej stracą akcje w USA (ze szczególnym uwzględnieniem spółek technologicznych), gdyż są one najsilniej przewartościowane. Nie sposób stwierdzić czy spadki będą podobne do tych z pęknięcia bańki internetowej w latach 2000-2002, ale z pewnością inwestorzy mocno je zapamiętają. To z kolei oznacza, że w trakcie kolejnej hossy królować będą zupełnie inne aktywa. Jakie? Odpowiedź wskazują nam cykle migracji kapitału.

Czym są cykle migracji kapitału?

Rynki finansowe cechują się pewnymi prawidłowościami. Należą do nich m.in. przepływy kapitału między rynkami rozwiniętymi i rozwijającymi się.

W najprostszych słowach: jeśli podczas jednej hossy kapitał płynie na rynki rozwinięte (głównie USA), to w trakcie kolejnego cyklu tendencja się odwróci i inwestorzy będą kupować aktywa z rynków wschodzących. Czy ta teoria ma jakieś przełożenie na rzeczywistość, czy może to tylko nasze wymysły? Spójrzcie na poniższą tabelę, pokazującą wyniki rynków wschodzących oraz amerykańskiego indeksu S&P 500.

Kiedy na przełomie lat 80-tych i 90-tych niektóre kraje otworzyły się gospodarczo na świat, mieliśmy hossę na rynkach wschodzących. Z kolei akcje w USA radziły sobie nieźle, ale jednak wyraźnie gorzej niż EM.

W trakcie następnej hossy (1994-2000) doczekaliśmy się totalnej dominacji USA. Dolar umacniał się, a inwestorów ogarnęła mania na punkcie spółek technologicznych. Nikogo nie obchodziło złoto czy surowce. Liczyło się inwestowanie w spółki mające fantastyczne perspektywy. Brzmi znajomo, prawda?

Pęknięcie tej bańki sprawiło, że inwestorzy zniechęcili się do inwestowania w spółki technologiczne. Kapitał skierował się ponownie w stronę rynków emerging markets. Osłabiał się dolar, co napędzało wzrosty cen surowców i złota. Niesamowicie rosły giełdy w Polsce, Brazylii czy Rosji. Mania skończyła się tak, jak zawsze, czyli pęknięciem bańki.

Po kryzysie z 2008 roku, kapitał ponownie skierował się w stronę USA. Także i tym razem wszystko przebiegało w otoczeniu umacniającego się dolara, co zaniżało cenę surowców (a więc uderzało w uzależnione od nich gospodarki krajów rozwijających się).

Dziś rynki wschodzące tak naprawdę dalej są w miejscu, w którym były w 2008 roku. W niektórych krajach EM indeksy do tej pory nie zbliżyły się do szczytów sprzed kilkunastu lat (polscy inwestorzy coś o tym wiedzą).

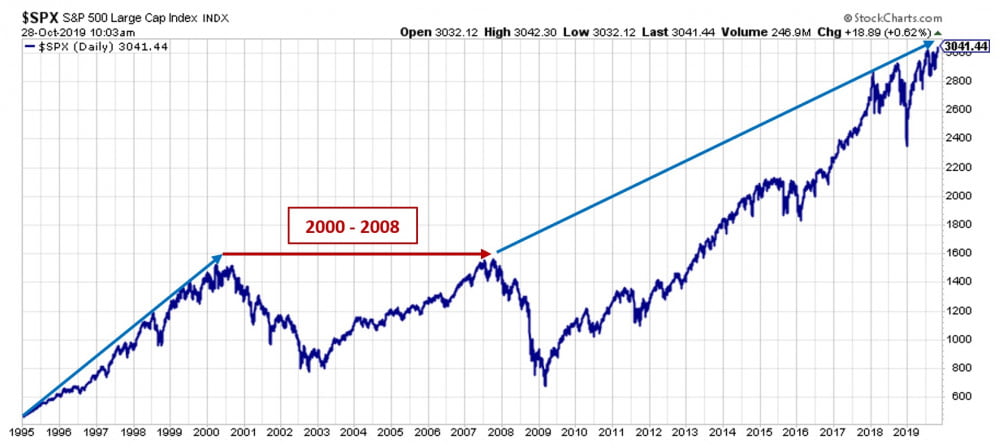

Migracje kapitału są zatem faktem, a nie wymysłem. Można wręcz powiedzieć, że kiedy rynek w USA rośnie, to giełdy w krajach rozwijających się stoją w miejscu, i na odwrót. Dosłownie. Widać to na poniższych wykresach amerykańskiego S&P500…

…i polskiego WIGu.

Obecna sytuacja jest łudząco podobna do tej z 2000 roku, kiedy to:

– kończyły się wzrosty na spółkach technologicznych,

– spółki growth były przewartościowane względem value,

– rynek w USA był przewartościowany względem reszty świata,

– dolar był drogi względem walut krajów EM,

– metale i surowce były tanie względem akcji i obligacji.

Biorąc pod uwagę te wszystkie aspekty, można dojść do wniosku, że kolejna hossa będzie całkiem podobna do tej z lat 2003-2008. Pora więc wymienić kilka grup aktywów, które powinny zdominować kolejny cykl i zdobyć gigantyczną popularność wśród inwestorów.

Giełdy akcji w krajach emerging markets

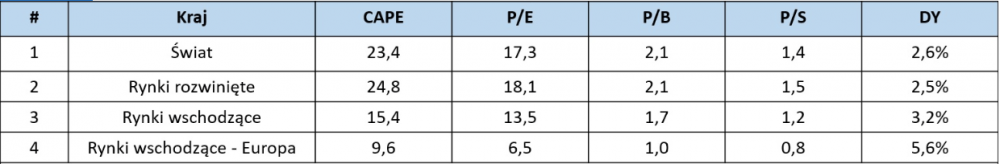

Kierując się wycenami, już dziś chciałoby się zainwestować 1/3 portfela w rynki rozwijające się. Przekonuje o tym poniższa tabela. Mamy tutaj wskaźniki takie, jak CAPE, cena/zysk, cena/wartość księgowa, cena/sprzedaż oraz stopa dywidendy. W przypadku pierwszych czterech obowiązuje zasada: im niższy wskaźnik, tym lepiej. Z kolei w przypadku stopy dywidendy jest odwrotnie.

Jak widać, pod względem wycen rynki EM wyglądają nieporównywalnie lepiej od rynków rozwiniętych.

Pojawia się jednak pewne „ale”. Rynek w USA jest przewartościowany i ma spory potencjał do spadku. Tymczasem kiedy w Stanach dochodzi do spadków, rynki rozwijające się również tracą. Dlatego z tą inwestycją lepiej poczekać do odpowiedniego momentu, który przyjdzie albo po spadkach w USA, albo po ogłoszeniu gigantycznego skupu aktywów przez banki centralne.

Podczas kolejnego cyklu bardzo tanio wycenione rynki (Polska, Rosja, Turcja, Czechy) powinny przynosić wspaniałe wyniki. W przypadku wymienionych giełd wskaźnik CAPE oscyluje w granicach 7-11. Z kolei dane historyczne pokazują, że tak nisko wycenione rynki zazwyczaj przynosiły w kolejnej dekadzie zyski rzędu 9-10% rocznie.

Podsumowując, za rajdem rynków EM podczas kolejnej hossy przemawiają zarówno migracje kapitału, jak i obecne wyceny. Sprzyjają im też cykle dolarowe, o których powiemy teraz parę słów.

Waluty krajów EM

Podobnie jak kapitał migruje od rynków rozwiniętych do rozwijających się i na odwrót, tak niemal identycznie sytuacja wygląda na rynku walut. Kiedy kapitał płynie do aktywów w krajach rozwiniętych (głównie USA) powoduje to również umocnienie dolara. Z kolei wraz z początkiem kolejnej hossy dolar zaczyna słabnąć, na czym zyskują surowce, metale, ale również waluty krajów emerging markets (w większości powiązane dość mocno z surowcami).

Efektem tych przepływów kapitału są tzw. 16-letnie cykle dolarowe.

Zauważcie, że pierwszy szczyt przypadł na 1985 rok. Był to czas, kiedy amerykańska giełda była mocno rozpędzona. Następnie w 1987 roku doszło do ostrych spadków, a w kolejnych latach to rynki EM mocno zyskiwały. Indeks dolara zaliczył dno w 1992 roku, a następnie stopniowo się umacniał. Na fali opisanej hossy internetowej, do dolara płynął coraz większy kapitał. Szczyt osiągnięto w roku 2001. Był to punkt kulminacyjny, po którym pojawiła się recesja, która zawsze napędza dodatkowo dolara (ze względu na niepokój na rynkach, ludzie wybierają główne waluty).

W kolejnych latach, już po pęknięciu bańki, uwagę zaczęły zwracać aktywa materialne. W tym miejscu warto wyjaśnić jedną kwestię: skoro rosną np. surowce, wydobywane w dużej mierze w krajach EM, to znaczy, że te gospodarki znajdują się w coraz lepszej sytuacji (rosną zyski przedsiębiorstw). Kraje rozwijające się przyciągają inwestorów, a więc rośnie popyt na ich walutę.

Tak właśnie było w latach 2003-2008. Warto podkreślić, że dotyczyło to nie tylko gospodarek surowcowych, ale w ogóle rynków EM. Były to kraje, gdzie międzynarodowy kapitał szukał okazji na wypracowanie ponadprzeciętnych zysków, co automatycznie przekładało się na siłę lokalnych walut. Świetnym przykładem jest tutaj złoty. Jeszcze w 2001 roku kurs USDPLN wynosił 4,5. Z kolei w 2007 roku dotarł do 1,96.

Oczywiście potem doszło do bessy, a następnie w marcu 2009 roku zaczęła się hossa, którą zdominowały Stany Zjednoczone i ich dolar. Kolejny szczyt na indeksie dolara został osiągnięty w 2017 roku. Potem USD zaczął tracić. Nie trwało to jednak długo i dziś znowu widzimy jego umocnienie. Czy to oznacza, że cykle dolarowe nagle stały się mrzonką? Nie, po prostu dolar obecnie jest napędzany niepewnością na rynkach finansowych. Ten etap może jeszcze potrwać, co oznaczałoby dalsze umacnianie się dolara w kolejnych miesiącach. Później jednak przyjdzie nowa hossa i, biorąc pod uwagę historię, przyniesie ona powtórkę lat 2003-2008.

Cykle dolarowe przedstawiliśmy na przykładzie indeksu dolara, który pokazuje siłę amerykańskiej waluty w odniesieniu do kilku głównych walut (np. euro czy funta). Warto jednak dodać w tym miejscu, że jeśli dolar będzie tracił 10 czy 15% w stosunku do chociażby euro, to jego spadek w stosunku do walut krajów rozwijających się będzie znacznie większy. W skrajnym przypadku możliwa jest powtórka z lat 2001-2008, kiedy dolar osłabił się o ponad 50% w stosunku do złotego.

Teraz spójrzmy na całość z perspektywy doświadczonych, międzynarodowych inwestorów. Mają oni świadomość, że rynek w USA jest drogi, a rynki EM w większości są tanie. Wiedzą też, że kiedy zacznie się nowa hossa, waluty krajów rozwijających się będą rosły w siłę. Tymczasem wynik z inwestycji na rynkach EM zależy od dwóch rzeczy – wyników lokalnej giełdy oraz kondycji lokalnej waluty. Nie ma wątpliwości, że najbardziej doświadczeni inwestorzy już szykują się do wspaniałej okazji, jaką będą inwestycje w krajach EM.

Surowce

Skoro dolar ma się osłabiać w trakcie kolejnego cyklu, to warto przyjrzeć się aktywom, które są odwrotnie skorelowane z USD. Pierwszą tego typu grupą są surowce.

Dla osób, które rzadziej czytają o surowcach, zamieszczamy wykres na którym na zielono oznaczony został indeks dolara, a na niebiesko surowcowy indeks CRB. Odwrotna korelacja jest wyraźna.

Które surowce zyskają najsilniej? Tak naprawdę należałoby przeprowadzić dogłębną analizę popytu i podaży w każdym z przypadków, więc zwrócimy uwagę wyłącznie na wybrane. W kolejnych latach powinniśmy być świadkami rozpędzania się rewolucji motoryzacyjnej. Mamy na myśli przejście od silników spalinowych do elektrycznych. To oznacza zwiększony popyt na surowce używane do produkcji baterii, takie jak nikiel, kobalt czy lit. Jeśli wszystkiemu towarzyszyć będzie osłabienie dolara, to wystrzał cen będzie jeszcze większy.

Potencjał do wzrostu wymienionych surowców jest znaczący. Zarówno nikiel, jak i kobalt, kosztują mniej więcej tyle co 30 lat temu. Sytuacja wygląda trochę gorzej w przypadku litu (wzrost o ok. 130% od początku lat 90-tych), ale akurat ten ostatni surowiec może najsilniej skorzystać na rewolucji w motoryzacji.

Biorąc pod uwagę wszystkie surowce, największe nadzieje wiążemy z uranem. W przypadku tego surowca cena wciąż utrzymuje się poniżej kosztów wydobycia. Kilka bardzo trudnych lat sprawiło, że z rynku wypadło 90% firm. Najwięksi producenci (Cameco oraz rząd Kazachstanu) stopniowo ograniczają produkcję, nie chcąc sprzedawać surowca po zaniżonych cenach. Z kolei przywódcy wielu krajów z całego świata decydują się na uruchomienie nowych reaktorów. To oznacza, że zbliżamy się do momentu w którym spadająca podaż surowca „zderzy się” z rosnącym globalnym popytem. Efekt może być tylko jeden – znaczący wzrost ceny uranu.

Skoro już mówimy o prawdopodobnej powtórce hossy z lat 2003-2008, to dodajmy, że po raz ostatni tak trudna sytuacja na rynku uranu miała miejsce w latach 2001-2002. Wówczas surowiec kosztował niecałe 10 USD za funt. W 2003 roku zaczęły się wzrosty, które trwały przez 5 lat. Hossa doprowadziła uran do poziomu 140 USD za funt!

Jeśli sam surowiec wzrósł 13-krotnie, to producenci musieli skorzystać dużo bardziej. Tak też się stało. Akcje spółek wydobywających uran rosły od kilkuset do nawet kilku tysięcy procent. Biorąc pod uwagę obecną sytuację, powtórka tego scenariusza jest całkiem możliwa.

Metale szlachetne

W pierwszej kolejności przychodzi na myśl złoto, które nie bez powodu jest określane mianem „antydolara”. Poniższe porównanie cen kruszcu i indeksu dolara mówi samo za siebie.

Warto zaznaczyć, że oprócz prawdopodobnego osłabiania się dolara, cenę złota napędzać powinny również działania banków centralnych. Po pierwsze, FED czy EBC zaczynają ponowne luzowanie polityki, które będzie wiązało się m.in. z obniżkami stóp procentowych. Oznacza to, że będą one dużo niższe niż inflacja. W takim otoczeniu złoto zawsze spisywało się świetnie, gdyż było (i wciąż jest) postrzegane jako aktywo gwarantujące ochronę majątku.

Po drugie, bankierzy centralni regularnie dają do zrozumienia, że ich celem jest wykreowanie wysokiej inflacji. Członkowie FED mówią jasno, że cel inflacyjny wynosi 2%, ale ich zdaniem lepiej byłoby gdyby inflacja znajdowała się powyżej, a nie poniżej celu.

Dlaczego wykreowanie wyższej inflacji jest takie ważne? Ponieważ globalna gospodarka jest dławiona gigantycznym zadłużeniem. Z perspektywy bankierów i rządów inflacja jest najlepszym rozwiązaniem, ponieważ może ona doprowadzić do dewaluacji zadłużenia. Oczywiście będzie to też oznaczało dalsze niszczenie walut, co tylko przysporzy popularności złotu.

W ślad za złotem niezmiennie podąża srebro. Ono także mocno skorzysta na osłabieniu dolara. Pojawia się zatem pytanie: co lepiej wybrać, złoto czy srebro? Najlepiej jeśli w portfelu znajdują się oba metale, natomiast proporcje faktycznie nie powinny być równe. Świadczy o tym poniższy wykres, który pokazuje ile uncji srebra można kupić za jedną uncję złota. Generalnie poziom powyżej 70 wskazuje, że srebro jest tanie w stosunku do złota.

Jak widać, wciąż jesteśmy na etapie, kiedy srebro wydaje się być dużo lepszą inwestycją niż złoto.

Nie zmienia to faktu, że zarówno jeden, jak i drugi metal mają przed sobą świetlane perspektywy.

Polska giełda

Co prawda napisaliśmy już wcześniej o atrakcyjnych wycenach rynków EM, ale krajowej giełdzie wypada jednak poświęcić kilka słów więcej.

Wiele mówi się o tym, że GPW zostanie wzmocniona kapitałem napływającym w ramach Pracowniczych Planów Kapitałowych. Kilka miesięcy temu postanowiliśmy zadać sobie trud obliczenia potencjalnego wpływu PPK na polską giełdę i porównania go z ew. napływem kapitału zagranicznego.

Co się okazało? W wariancie optymistycznym, już po 2021 roku, PPK będą przynosić giełdzie 13 mld złotych rocznie. Z kolei w samym 2017 roku kapitalizacja GPW (w dużej mierze za sprawą inwestorów zagranicznych) wzrosła o 265 mld złotych!

Jak się okazuje, PPK nie będą odgrywać aż tak istotnej roli. To napływ kapitału zza granicy jest tym czynnikiem, który może się okazać kluczowy dla wzrostów na GPW. Patrząc z tej perspektywy, jeszcze bardziej istotna staje się kwestia migracji kapitału.

Na GPW jest dziś tanio, jednak warto zauważyć spore dysproporcje między dużymi i małymi spółkami. Wskaźnik cena/zysk dla WIG20 wynosi ponad 17, z kolei dla sWIG80 niecałe 10! To właśnie średnie i małe spółki są dziś gigantyczną okazją inwestycyjną. Czy to oznacza, że nie mogą się stać tańsze? Nie. Powód już znacie: jeśli akcje w USA będą spadać, to również Polska giełda dozna przeceny. Trzeba jednak podkreślić, że na mniejszych spółkach w Polsce jest już bardzo tanio i potencjał do spadków jest naprawdę niewielki.

Z kolei kiedy polska giełda dozna takiego napływu kapitału, jak w latach 2003-2007, to 3- lub 4-krotny wzrost wycen w trakcie kolejnej hossy jest jak najbardziej realny.

Spółki value

Zanim przejdziemy do szczegółów, bardzo ważne jest zrozumienie różnic w specyfice spółek growth i value. Te pierwsze skupione są na dynamicznym rozwoju. Zazwyczaj działają w sektorze nowych technologii. Mocno stawiają na marketing. Nie wypłacają dywidend, bo wolą dokonywać przejęć. Czasem ich historia kończy się dobrze, a czasem przelatują przez rynek jak meteoryty i słuch po nich ginie.

Ze spółkami value jest zupełnie inaczej. Są to przedsiębiorstwa, które mają ugruntowaną pozycję na rynku. Ich działaniom towarzyszy ograniczona zmienność. Prowadzą oczywiście badania, ale nie wydają ogromnych sum na marketing, rzadziej dokonują przejęć. Cenią sobie stabilność, a wiernym akcjonariuszom wypłacają zazwyczaj regularną dywidendę. W wielu przypadkach spółki value wydają się inwestorom „nudne”, ponieważ działają w branżach, które nie budzą żadnych emocji bądź są wręcz pomijane w dyskusjach.

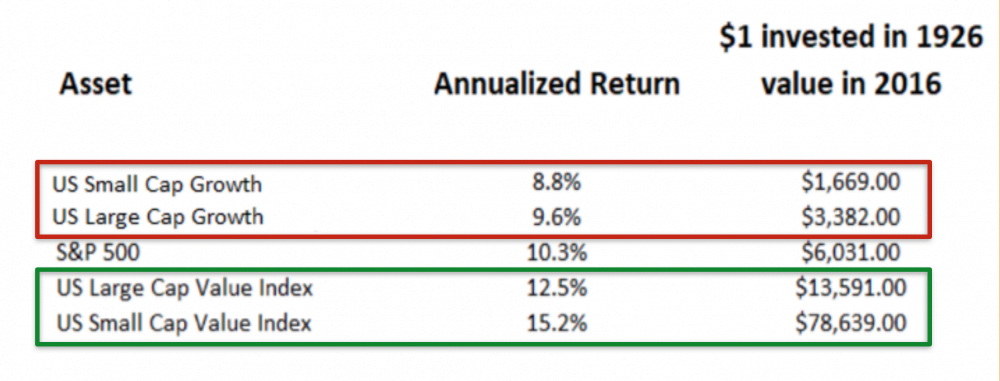

Nie zmienia to jednak faktu, że na przestrzeni ostatnich 90 lat, to właśnie spółki value przynosiły rezultaty lepsze od spółek growth.

Źródło: Dimensional Fund Research

Z drugiej strony, ostatnia hossa została całkowicie zdominowana przez spółki growth, które zdobyły ogromną popularność (Netflix, Tesla, Amazon, Apple, Google, Facebook). Skala przewartościowania growth względem value osiągnęła ostatecznie wartości porównywalne z tymi z lat 2000-2001.

Sami widzicie, że trudno uniknąć ciągłych porównań do początku XXI wieku.

Naszym zdaniem spółki value w kolejnych latach będą odrabiać straty do spółek growth. Zresztą obecne dysproporcje są tak duże, że niektóre solidne, dywidendowe spółki są do kupienia za stosunkowo małe pieniądze. Przykładami mogą być Gazprom czy Arcellor Mittal (wskaźniki cena/zysk na poziomie 4). Na polskim parkiecie za taką spółkę można uznać PZU (cena/zysk = 9, dywidenda na poziomie niemal 8%).

Podsumowanie

Powyższy artykuł dotyczy kolejnej hossy, więc oczywiście dość mocno wybiega w przód. Z drugiej strony, wiedza na temat niedowartościowanych aktywów do których skieruje się kapitał, jest bardzo ważna. Dzięki niej możemy śledzić odpowiednie aktywa w trakcie bessy i skupować je w odpowiednich momentach, tzn. w okresie skrajnego pesymizmu czy też po ważnych decyzjach banków centralnych.

W przypadku większości wymienionych aktywów z zakupami należy poczekać. Surowce oraz waluty i giełdy krajów EM mogą jeszcze doznać przecen w efekcie pogorszenia koniunktury gospodarczej i ucieczki kapitału do aktywów „Safe haven”. Jest jednak pewien wyjątek. Są nim metale szlachetne. Złoto i srebro powinny znaleźć się w portfelach inwestorów jak najszybciej, ponieważ każda kolejna decyzja banków centralnych będzie tylko wzmacniać zainteresowanie kruszcami.

Independent Trader Team