Jednym z głównych efektów globalnego lockdownu było pogłębienie się deficytów rządowych. Politycy zaczęli zadłużać obywateli na dużo większą niż do tej pory skalę. W obiegu pojawiły się sporo świeżo wykreowanej waluty, co przyniosło wyraźny wzrost inflacji. Problem polega na tym, że niektóre banki centralne wydają się ten temat ignorować.

Rola banku centralnego

Na początek małe przypomnienie jak to wszystko działa i co wspólnego ma bank centralny z inflacją. Otóż bankierzy centralni mają do dyspozycji potężne narzędzie jakim są stopy procentowe. Poprzez ich podwyższanie lub obniżanie mogą wpływać na to, co dzieje się w gospodarce.

Jeśli bank centralny obniża stopy procentowe, to tym samym obniża koszt kredytu. Więcej firm oraz gospodarstw jest w stanie otrzymać kredyt, który następnie mogą przeznaczyć na inwestycję, budowę domu czy konsumpcję. Kto na tym traci? Osoby trzymające środki w banku, gdyż niższe stopy procentowe oznaczają także niższe odsetki z lokat.

Jeśli natomiast bank centralny podwyższa stopy procentowe, to tym samym sprawia, że kredyt jest droższy. Kredytobiorcy muszą wówczas liczyć się z wyższymi ratami kredytowymi. Wyższe stopy procentowe mają też swoje pozytywne strony, ale to osobny wątek.

W każdym razie ktoś niezorientowany mógłby powiedzieć: skoro niskie stopy procentowe tak napędzają gospodarkę, to czemu nie utrzymywać ich stale na najniższym poziomie?

Główne banki centralne wychodzą właśnie z takiego założenia. W efekcie od początku XXI wieku stopy procentowe znajdują się na wyjątkowo niskich poziomach.

Źródło: twitter.com

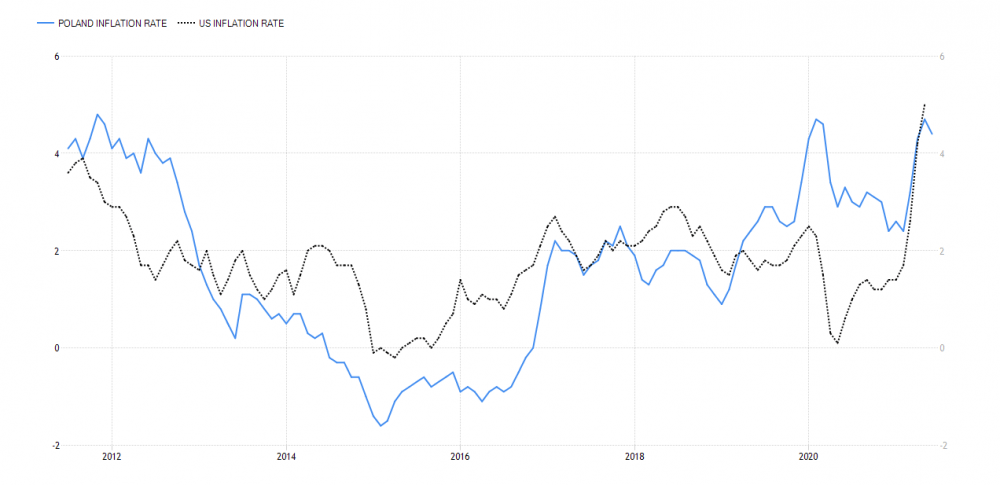

Gdzie jest haczyk? Niskie stopy procentowe oznaczają więcej kredytu, a więcej kredytu to z kolei więcej waluty krążącej w gospodarce. Jeśli ta waluta dodatkowo dość szybko zmienia właścicieli (ludzie chętnie wydają pieniądze), to zaczyna rosnąć inflacja. I właśnie z takim przypadkiem mamy do czynienia obecnie. Niebieska linia przedstawia inflację w Polsce, natomiast czarna w USA.

Źródło: tradingeconomics.com

I tutaj dochodzimy do odpowiedzi na pytanie: jaka jest rola banku centralnego? Musi on uważnie śledzić jak zachowuje się inflacja, a w razie jej wzrostu, powinien podnieść stopy procentowe, aby „schłodzić gospodarkę”. Podwyżka stóp sprawia, że kredyt jest trudniej dostępny, mniej waluty pojawia się w obiegu, a oprocentowanie lokat rośnie więc niektórzy odkładają środki w banku zamiast od razu je wydawać.

Wzrost inflacji

Większość z Was zauważyła pewnie, że inflacja w Polsce dobiła do 5%. Podobnie wielu zainteresowanych tematem zdążyło przeczytać, że w przypadku Stanów Zjednoczonych wskaźnik także znajduje się blisko 5% i jest to najwyższy wynik od ponad 13 lat. Warto jednak dodać, że wzrost inflacji nie dotyczy wyłącznie kilku krajów.

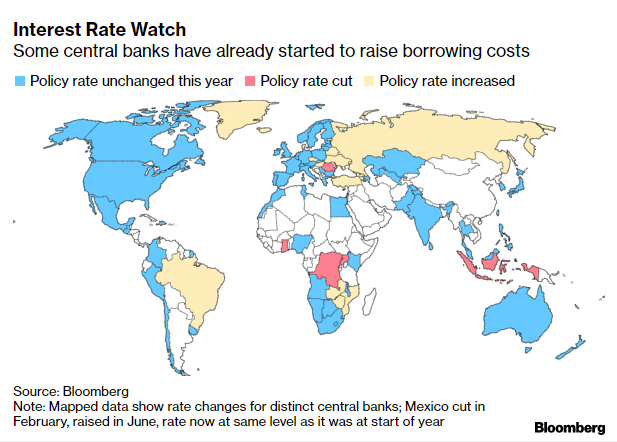

Analizując dane z MFW można zauważyć, że 2020 rok przyniósł znaczącą inflację w niemal każdym rejonie świata. Jak zareagowały banki centralne? Zerknijmy na poniższą mapę.

Niebieskim kolorem oznaczono kraje w których bank centralny nie zmienił jeszcze stóp procentowych w tym roku. Na czerwono zaznaczono państwa w których doszło do obniżek stóp, natomiast na żółto – kraje w których bank centralny podwyższył stopy procentowe. Do tej ostatniej grupy należą m.in. Brazylia, Rosja czy Czechy. Co zmusiło tamtejsze banki do podjęcia działań?

W Brazylii inflacja wzrosła do 8%, więc stopy procentowe podniesiono do 4,25%. Daje nam to realny wynik -3,75%. Co najmniej tyle traci Brazylijczyk trzymający środki w banku.

W Rosji inflacja wzrosła do 6%, więc stopy procentowe podniesiono do 5,5%. Realnie stopy wynoszą więc -0,5%.

W Czechach inflacja wzrosła do 3%, więc stopy podniesiono do 0,5%. Realnie -2,5%.

A w Polsce?

U nas inflacja rośnie sobie od wielu miesięcy i dotarła już do poziomu 4,7%. Jednocześnie stopy procentowe wynoszą 0,1%.

I co?

I nic. Prezes NBP Adam Glapiński najpierw mówił, że kompletnie nie rozumie obaw związanych z inflacją. Teraz mówi, że tak wysoka inflacja jest „przejściowa”. To wszystko jest oczywiście unikaniem tematu i ignorowaniem problemu. Znacznie ciekawiej obecną sytuację wyjaśniła profesor Grażyna Ancyparowicz z Rady Polityki Pieniężnej. Oto jej zdumiewająca wypowiedź:

W najbliższych miesiącach inflacja będzie utrzymywać się powyżej 3,5 proc., ze względu na efekt bazy i kwestie regulacyjno-podatkowe, ale potem nastąpi jej spadek. W dłuższym okresie, do końca tego roku, ceny wrócą do pasma odchyleń. Wyższa inflacja nie ma jednak najmniejszego związku z polityką pieniężną, a gdybyśmy podnieśli stopy, to wygenerowalibyśmy dodatkowy impuls inflacyjny – ceny byłyby jeszcze wyższe, bo wzrosłaby cena kredytu).

Najwyraźniej każdy z Was, po przeczytaniu tych kilku akapitów, wie więcej o stopach procentowych niż pani profesor.

Zgodnie z jej słowami, gdyby bank centralny podniósł stopy procentowe (wyższy koszt kredytu) to wygenerowałby jeszcze wyższą inflację.

Z drugiej strony, pani profesor w tej wypowiedzi użyła bardzo trudnych sformułowań takich jak „pasma odchyleń” czy „efekt bazy”, więc musimy zakładać, że doskonale wie o czym mówi.

Teraz już na poważnie. Są w Radzie Polityki Pieniężnej takie osoby, które otwarcie optują za podwyżkami stóp procentowych. Póki co jednak jest ich za mało. Mamy więc do czynienia z ewidentnym zaniżaniem stóp procentowych, które realnie wynoszą dziś -4,6%. Tyle oficjalnie traci osoba, która cały rok trzyma środki w banku.

Skutki zaniżania stóp procentowych

Zaniżanie stóp procentowych niesie za sobą długą listę negatywnych skutków.

1. Okradanie części społeczeństwa

Inflację słusznie określa się mianem „ukrytego podatku”. Jeszcze do niedawna, jeśli ktoś nie chciał inwestować, mógł po prostu wrzucić środki na lokatę. Inflacja wynosiła 2-3%, ale lokaty rekompensowały to za sprawą odsetek.

Obecnie znalezienie lokaty powyżej 0,5% graniczy z cudem, a to oznacza, że spora część społeczeństwa nie ma szans by ochronić się przed inflacją. W najgorszej sytuacji są starsze osoby, które przecież nie zaczną inwestować środków zgromadzonych z myślą o emeryturze (tym bardziej, że wielu z nich nie ma pojęcia o rynkach finansowych). Jeśli więc zastanawiasz się jak to możliwe, że Twoje mieszkanie tak pięknie podrożało przez ostatni rok, to mamy informacje: stało się to kosztem tych osób, które muszą trzymać środki w banku.

2. Wymuszanie inwestycji

Dalszy ciąg poprzedniego wątku. O ile starsze osoby nie wejdą na rynek, to Polacy w młodym i średnim wieku nie mają już wyjścia – jeśli tylko zgromadzili pewne środki, to muszą je teraz zainwestować. Problem polega na tym, że większość inwestuje w to, co jest im najlepiej znane, a niekoniecznie w to, co jest najbardziej opłacalne. I takim sposobem na rynek nieruchomości płynie potężny kapitał, który podbija ceny mieszkań i działek. Doszło już do tego, że w Łodzi za metr kwadratowy mieszkania w bardzo dobrej lokalizacji płaci się 10 tys. złotych. W wielu średniej wielkości miejscowościach płaci się 7-8 tys. zł za metr kwadratowy mieszkania w centrum miasta. Mieszkania kupowane są bardzo często pod wynajem, a duże zainteresowanie sprawia, że realna rentowność spada w okolice 3-4%. Oznacza to, że inwestycja spłaci się po jakichś 30 latach.

W międzyczasie gdzieś z boku funkcjonuje polska giełda, gdzie możemy znaleźć co najmniej kilkanaście solidnych spółek, które są w wyceniane na 5-10-krotność swoich rocznych zysków. Wiele przedsiębiorstw z GPW wypłaca dywidendę rzędu 5-8%. Póki co jednak rządzą nieruchomości, a tam formuje się bańka i to między innymi za sprawą działań bankierów centralnych.

Nie ma jednak nic dziwnego w tym, że tyle osób pcha się w drogie aktywa. Prawda jest taka, że większość ludzi nie nadaje się do bycia inwestorem, a bank centralny nie powinien na siłę wypychać takich osób na rynki. Więcej o tym mówił Trader21 w poniższym wywiadzie z września 2019 roku.

3. Pompowanie rynku nieruchomości

Zaniżanie stóp procentowych naturalnie przekłada się na wzrosty cen domów, mieszkań i działek. Oczywiście z perspektywy ich posiadaczy wszystko wygląda świetnie. Warto jednak zauważyć, że z perspektywy zwykłego Kowalskiego nie ma w tym nic pozytywnego. Bardzo wysokie ceny nieruchomości sprawiają, że ludzie stają przed wyborem: brać kredyt na 30 lat czy może wstrzymać się z zakupem?

Wielu osobom wydaje się, że nie ma na co narzekać, bo kredyt nigdy nie był tańszy. Prawda jest jednak taka, że kredyt szybko może stać się drogi za sprawą nagłych, wymuszonych podwyżek stóp (patrz – punkt 5). Dzisiaj w Polsce możliwe jest zapewnienie sobie stałych rat kredytu maksymalnie na 5 lat. Nikt nie wie co będzie potem, czy raty kredytowe wzrosną czy zostaną w miejscu. Dlatego wiele ostrożnych osób chce uniknąć brania kredytu i wcale się im nie dziwimy.

Dodamy jeszcze jedno – wysokie stopy procentowe, czyli drogi kredyt, nie muszą wcale oznaczać, że zwykłemu Kowalskiemu trudniej o mieszkanie. Możemy podać wiele przykładów sprzed kilku dekad, kiedy to stopy procentowe były na dużo wyższych poziomach, a co za tym idzie rynek nieruchomości nie był tak napompowany. Mike Maloney wspominał o swoim ojcu, który w latach 60-tych pracował jako kierownik w sklepie i był w stanie w ciągu 4 lat odłożyć środki na zakup domu. Ile lat dziś musiałby pracować przeciętny Amerykanin czy Brytyjczyk aby odłożyć na dom? W przypadku tych krajów mediana ceny domu jest 7-8 razy wyższa niż mediana zarobków. Zakładając więc, że przykładowy Brytyjczyk czy Amerykanin odkładałby co miesiąc połowę zarobków (optymistyczny scenariusz) to uzbierałby na dom po 14-16 latach.

Podkreślimy tutaj jeszcze jedną kwestię – im droższe nieruchomosci, tym mniej pozostaje nam pieniędzy na inne wydatki. W efekcie dochodzi do sytuacji w których przeciętni obywatele wydają połowę środków na zaspokojenie podstawowej potrzeby, jaką jest mieszkanie. Dla porównania, Mark Faber rozpoczynając karierę zawodową w latach 70-tych, przeznaczał na swoje 3-pokojowe mieszkanie w Zurychu zaledwie 7% zarobków.

4. Pułapka długu

Warto zauważyć, że część osób kupuje nieruchomości za gotówkę, jednak są i tacy, którzy widząc bezczynność RPP biorą kredyt pod zakup nieruchomości – nie dla siebie, tylko typowo pod inwestycję. I nie dlatego, że mają jakąś potężną poduszkę finansową lub 30 uncji złota jako zabezpieczenie. Robią to bo dzięki luźnej polityce monetarnej są w stanie załapać się na kredyt, a skoro inflacja jest dużo wyższa niż oprocentowanie, to kredyt będzie im się pięknie dewaluował.

Jak wspomnieliśmy wyżej, taka strategia brzmiałaby całkiem nieźle, gdyby w Polsce było możliwe wzięcie kredytu ze stałą ratą na 25-30 lat. Trader21 wspominał, że rozważa tego typu rozwiązanie właśnie dlatego, że w Hiszpanii może taki kredyt dostać. W Polsce oferty banków wyglądają zdecydowanie mniej atrakcyjnie.

Tymczasem biorąc kredyt na 25-30 lat wystawiamy się na wiele różnego rodzaju zagrożeń. I nie są one związane jedynie z tym, co będzie się działo w Polsce. Wystarczy, że w USA inflacja pójdzie szybko w górę i FED będzie musiał reagować poprzez podwyższanie stóp procentowych. Jeśli ostatecznie podniesie je w okolice 3-4%, to podobnie zrobi wiele innych krajów (inaczej kapitał odpłynąłby z ich lokalnych banków do USA). Polska nie będzie mogła pozwolić sobie na bycie wyjątkiem. RPP także podniesie wtedy stopy procentowe, a to będzie oznaczało wzrost rat kredytowych.

Dodajmy też, że polskie banki mają na głowie sporo problemów, takich jak kredyty frankowe, podatek bankowy czy zerowe stopy procentowe. Jeśli krajowe banki popadną w tarapaty, to wiele z nich może na pewien czas ograniczyć akcje kredytową, co przyczyniłoby się do wyhamowania hossy w nieruchomościach lub jej całkowitego zakończenia. W tym wypadku uczciwie dodamy jednak, że kilka polskich banków należy do Skarbu Państwa i można zakładać że będą one rozdawać kredyty na lewo i prawo niezależnie od tego, co będzie się działo u konkurencji.

5. Napędzanie dalszej inflacji

Co prawda Euro 2020 skończyliśmy na fazie grupowej, ale w jednym aspekcie miażdżymy większość europejskich krajów. Chodzi o inflację. W przypadku Unii Europejskiej jesteśmy zdecydowanym liderem z wynikiem w okolicach 5%. Warto jednak pamiętać, że brak działań ze strony RPP może sprawić, że te 5% szybko zamieni się w 10%. W takim scenariuszu tempo wzrostu wystraszy Polaków, zaczną oni szybko pozbywać się waluty i wszystko zacznie się dziać na zasadzie „domina”. Wtedy do ugaszenia pożaru nie wystarczy podniesienie stóp procentowych z 0,1% do 1,5%. Konieczne będzie raczej skokowe podwyższenie głównej stopy procentowej do minimum 5%, aby zapobiec odpływowi kapitału z kraju. Co to oznacza dla osoby, która niedawno wzięła kredyt na 30 lat na kwotę 400 tyś. złotych przy marży banku wynoszącej 2%?

Że w takiej sytuacji rata kredytowa wzrasta o 77%, z 1500 zł na 2660 zł.

Z kolei w skrajnie pesymistycznym scenariuszu z podwyżką stóp do 10%, rata kredytowa wzrosłaby o 174%, z 1500 na 4115 zł.

Biorąc pod uwagę wszystkie powyższe aspekty dochodzimy do pytania: dlaczego zatem po prostu nie podnieść stóp procentowych? Odpowiedź jest prosta. Ich utrzymywanie na niskim poziomie jest bardzo korzystne dla rządzących, przynajmniej na krótką metę. Negatywne realne stopy procentowe nie tylko zachęcają, ale wręcz zmuszają do inwestowania lub konsumpcji. A zatem w górę idzie popyt wewnętrzny, w górę idą ceny domów i mieszkań, w górę idą ceny działek. Wszystko hula na całego i można się tymi wynikami chwalić w rządowej telewizji.

Co gorsza, rząd planuje jeszcze nieco „dołożyć” od siebie, tak aby bańka puchła nadal.

Plany rządzących

Wszystkie zapowiedzi dotyczące „Nowego Ładu” należy traktować z dystansem, bo, jakby nie było, to wciąż jedynie zapowiedzi. Możemy jednak wywnioskować z nich w którą stronę chcą iść rządzący.

Z poszczególnych elementów programu jesteśmy w stanie wyciągnąć następujący wniosek: PiS nie chce dopuścić do zakończenia hossy na rynku nieruchomości i przy okazji tworzy raj dla deweloperów. Na dzień dzisiejszy stopy procentowe (m.in. za sprawą presji politycznej) są na rekordowo niskim poziomie, a banki wymagają wkładu własnego rzędu 10% by otrzymać kredyt. Co na to partia rządząca? Planuje doprowadzić do sytuacji, w której część Polaków nie będzie musiała myśleć o jakimkolwiek wkładzie własnym.

We wstępnych założeniach wymieniono dwie grupy, które mogłyby uzyskać tego typu pomoc. Pierwszą są rodziny wielodzietne – tutaj dopłata do wkładu własnego byłaby uzależniona od liczby dzieci. Druga grupa to młode małżeństwa myślące o zakupie pierwszego mieszkania.

Przypominamy, że pomoc dla obu grup pochodziłaby z pieniędzy pozostałych podatników.

Na dzień dzisiejszy nie wiemy jeszcze dokładnie, które punkty programu wejdą w życie, jednak w dużym uogólnieniu można stwierdzić, że dostęp do kredytu będzie jeszcze łatwiejszy. Coraz wyraźniej widać, że idziemy ścieżką, którą wytyczyły państwa zachodnie. Stosujemy wszelkie możliwe narzędzia, które pompują rynek – począwszy od tych podstawowych (stopy procentowe) aż do tych wyrafinowanych (dopłaty, gwarancje itd.).

Czym to się skończy?

Zaniżanie stóp procentowych przez RPP, mania w niektórych obszarach rynku nieruchomości oraz działania rządu, które dodatkowo zachęcają do inwestowania w domy i mieszkania. Co może przynieść ta wybuchowa mieszanka?

Pierwszy scenariusz, który przychodzi nam do głowy to powtórka z USA z roku 2008. Wszystko może zacząć się od sytuacji w której RPP w końcu podnosi stopy procentowe, raty kredytu rosną, a część kredytobiorców nie jest już dłużej w stanie ich spłacać. Banki zaczynają notować straty i w ostateczności muszą zacząć prowadzić bardziej konserwatywną politykę (czytaj: wprowadzają bardziej surowe kryteria, kredyt jest trudniej dostępny). To blokuje rynek nieruchomości i ostatecznie doprowadza do spadku cen.

Po wszystkim okazuje się, że wiele osób po prostu straciło domy na rzecz banków, a te ostatnie poradziły sobie jakoś z kryzysem, po części korzystając z pomocy rządu.

Czy jednak rynek nieruchomości faktycznie musi czekać taki kryzys? Niekoniecznie. Równie dobrze przez kilka kolejnych lat możemy obserwować dalszy wzrost cen, który będzie napędzany dotychczasowymi czynnikami (sztucznie niskie stopy procentowe, przenoszenie kapitału z lokat do nieruchomości, zachęty rządowe). Czyż nie brzmi to pięknie?

Tak – odpowiedzą inwestorzy, którzy odpowiednio szybko weszli na rynek.

Nie – odpowiedzą osoby, które pomimo pracy na pełen etat nie będą w stanie odłożyć na budowę domu.

I w taki właśnie sposób tworzą się podziały wewnątrz społeczeństwa. Długotrwałe wzrosty cen nieruchomości aż do absurdalnych poziomów mają miejsce chociażby w Kanadzie. W artykułach dostępnych w sieci możemy przeczytać o młodych Kanadyjczykach, którzy pomimo pracy na pełen etat mogą pomarzyć o zakupie mieszkania w ich rodzinnym mieście. Powoduje to wzrost niezadowolenia wśród najmłodszych pokoleń. Dla odmiany starszym pokoleniom jest dobrze – ceny posiadanych przez nich mieszkań idą w górę.

A zatem drugi scenariusz o którym mówimy nie zakłada wcale dramatu na rynku nieruchomości, ale zakłada pogłębiającą się przepaść między tymi, którzy mają mieszkanie, a tymi którzy chcą na nie zapracować. To zresztą podobnie jak w przypadku skupowania aktywów przez FED – bank centralny podniósł ceny akcji i obligacji na czym skorzystali ich posiadacze, czyli mniejsza część amerykańskiego społeczeństwa.

W tym miejscu musimy zwrócić uwagę na jeszcze jedną kwestię. Ceny nieruchomości mogą rosnąć, ale nie oznacza to, że przyniosą świetne wyniki, zwłaszcza po uwzględnieniu inflacji. Przykładem niech będzie wypowiedź Tradera21 z sierpnia 2019 kiedy porównywał on inwestycję w nieruchomość oraz zakup 100 kg srebra.

Co działo się od tamtego czasu aż do końca I kwartału 2021?

Ceny transakcyjne nieruchomości faktycznie wzrosły: w Warszawie o 13% (z 9000 na 10 200), a w aglomeracji katowickiej o 22% (z 3700 na 4500). Pewnie znaleźlibyśmy lepsze przykłady, gdzie konkretne mieszkanie podrożało o 30-40%.

Mimo wszystko jednak srebro poradziło sobie lepiej – oficjalnie podrożało o 50%. Dlaczego oficjalnie? Bo opieramy się na cenach giełdowych. Gdyby brać pod uwagę ceny u dealerów to wzrost był jeszcze większy.

Podsumowanie

Zważywszy na opisane wyżej pułapki i zagrożenia, dalej twierdzimy, że będąc na miejscu osoby biorącej kredyt hipoteczny w Polsce, celowalibyśmy w taki który zapewnia stałe raty kredytowe na 5 lat.

Jeśli na rynku wystąpią jakiekolwiek komplikacje, to naszym zdaniem banki będą ratowane z pieniędzy podatników. Bardzo możliwe, że powstanie kolejna spółka państwowa, a la Polski Holding Hotelowy, która za pieniądze z naszych podatków będzie kupować nieruchomości, niespłacone przez kredytobiorców. Wydaje się to Wam nierealne? Obecnie 7% wszystkich nieruchomości w USA jest w posiadaniu FEDu, który po kryzysie 2007-2008, za sprawą MBSów, skupił je od banków komercyjnych.

Dziś kredyt jest bardzo tani i łatwo dostępny. Tak jednak nie musi być zawsze. Pamiętajcie o tym, zwłaszcza, że obecnie jednym z głównych haseł globalistów (Światowe Forum Ekonomiczne) jest „nie będziesz miał nic i będziesz szczęśliwy”.

Independent Trader Team