Stany Zjednoczone uznały Jerozolimę za stolicę Izraela

Prezydent Donald Trump poinformował o uznaniu Jerozolimy za stolicę Izraela. Stany Zjednoczone stały się pierwszym krajem, który zdecydował się na taki ruch. Podjęta została również decyzja o przeniesieniu amerykańskiej ambasady z Tel Awiwu właśnie do Jerozolimy.

W reakcji na działania USA lider Hamasu, Ismail Hanije, wezwał Palestyńczyków do powstania przeciw Izraelowi. Na piątek 8 grudnia zaplanowano już protesty przeciwko decyzji Stanów Zjednoczonych. Hanije określił tą datę jako „dzień gniewu”.

Od decyzji Trumpa minęło raptem kilka dni i w tym momencie trudno jest przewidywać dalszy bieg wydarzeń. Jeśli jednak dojdzie do zaognienia sytuacji, to naszym zdaniem może się ona dla Izraela zakończyć bardzo źle. Warto w tym miejscu przypomnieć słowa Henry’ego Kissingera, który w 2012 roku stwierdził, że w ciągu najbliższych 10 lat Izrael przestanie istnieć.

Banki centralne kończą rekordowy rok

Do końca grudnia pozostało jeszcze trochę czasu, natomiast już teraz możemy stwierdzić, że 2017 rok okaże się rekordowym z perspektywy banków centralnych. Sumując dodruk waluty przez Europejski Bank Centralny, Bank Japonii i Szwajcarski Bank Centralny okazuje się, że te 3 instytucje wykreowały w tym roku 1,5 bln dolarów. Takiej skali dodruku nie było nigdy w historii! Co więcej, wszystko to dzieje się w okresie kiedy globalna gospodarka radzi sobie stosunkowo dobrze.

Działania banków centralnych doprowadziły do powstania bańki, która w kolejnych dekadach będzie określana mianem „Everything Bubble” (jednoczesna bańka w akcjach, obligacjach, nieruchomościach i kryptowalutach).

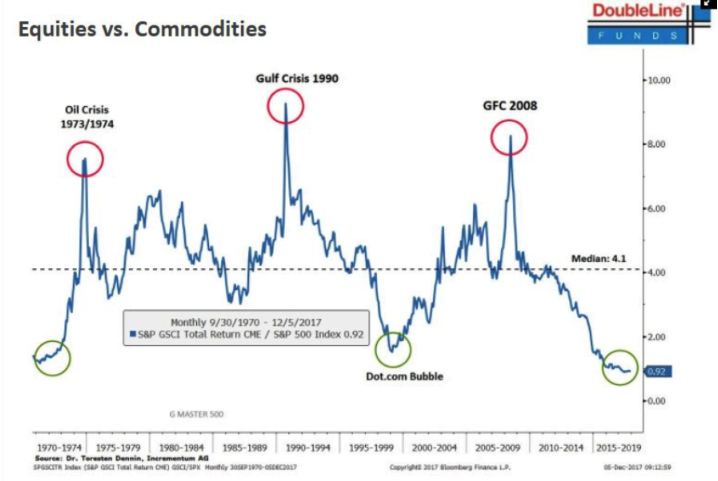

Wprowadzony przez bankierów centralnych skup aktywów doprowadził do silnego rozjazdu pomiędzy wycenami aktywów finansowych (akcje czy obligacje) oraz aktywów materialnych. Dobrym zobrazowaniem obecnej sytuacji jest poniższy wykres przedstawiający porównanie ceny akcji (indeks S&P 500) i surowców. Wynika z niego, że akcje są jeszcze droższe względem surowców niż było to podczas „bańki internetowej” w 2000 roku!

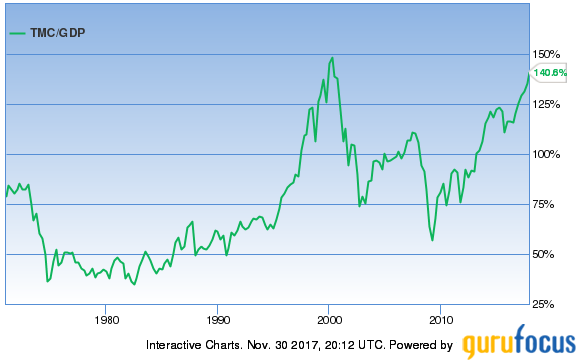

Oceniając sytuację na rynku akcji regularnie analizujemy również Wilshire 5000, czyli tzw. „wskaźnik Buffetta”. Porównuje on wartość rynku akcji oraz PKB Stanów Zjednoczonych. Obecnie Wilshire 5000 wynosi 140,6%, co oznacza, że jesteśmy już naprawdę blisko rekordowych poziomów z 2000 roku (wówczas załamanie nastąpiło na poziomie 148,5%).

Z pewnością tak wysoki poziom wskaźnika jest jednym z powodów dla których Warren Buffett dość mocno trzyma się gotówki. Na początku października wolne środki stanowiły aż 36% portfela Buffetta.

Jeśli dla kogoś trzymanie aż tak dużej ilości gotówki nie wchodzi w grę, to w oparciu o dwa powyższe wykresy mamy tylko jedną radę: trzymanie się surowców jest dziś lepsze od inwestowania w zdecydowaną większość aktywów finansowych.

Amerykański odwrót od globalizacji

Departament Handlu Stanów Zjednoczonych rozpoczął śledztwo ws. aluminium importowanego z Chin (wartość 600 mln USD). Oczywiście wartość surowca nie jest wysoka, ale nie to w tym przypadku jest najważniejsze.

Chodzi o to, że amerykański organ rozpoczął śledztwo z własnej inicjatywy. Żadna amerykańska firma nie złożyła w tej sprawie jakiegokolwiek wniosku. Po raz ostatni takie zdarzenie miało miejsce w 1991 roku.

To kolejny znak, że Stany Zjednoczone zaczynają odchodzić od globalizmu i idą w kierunku wojny handlowej z Chinami, realizując w ten sposób wizję Trumpa z okresu kampanii wyborczej. Skąd taka postawa? Dla USA stało się jasne, że największym beneficjentem globalizmu jest Pekin. Utrzymywanie takiego stanu przez Stany Zjednoczone było zatem nieopłacalne.

Rok 2017 jest jedynie początkiem. Naszym zdaniem wojna handlowa na linii USA – Chiny będzie przybierać na sile i przełoży się na wzrost cen metali ziem rzadkich oraz metali strategicznych o których pisaliśmy w artykule „Metale ziem rzadkich – marginalizowane aktywo”. Warto wspomnieć, że niemal natychmiast po tamtej publikacji ETF REMX zaczął rosnąć i ostatecznie zaliczył skok o ponad 60%. Nie oznacza to jednak, że dziś nie ma już potencjału do wzrostu.

Kazachstan ogranicza wydobycie uranu

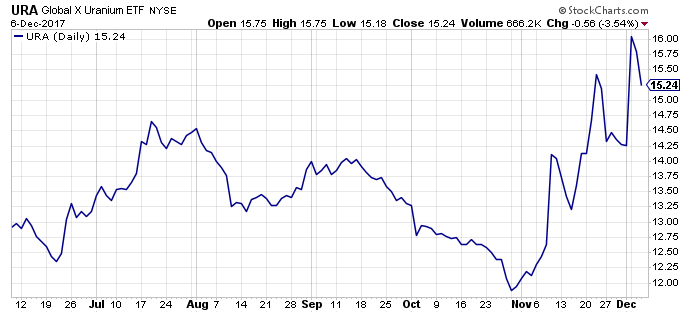

Koncern KazAtomProm podjął decyzję o ograniczeniu produkcji uranu o 20%. Cięcia zostaną wprowadzone z początkiem 2018 roku. Przypomnijmy, że wcześniej o ograniczeniu wydobycia uranu poinformowało Cameco Corp, czyli największy producent na świecie.

Obie decyzje zwiastują koniec tendencji spadkowej w branży. Od czasu awarii w japońskiej elektrowni Fukushima cena uranu spadała, a obecnie znajduje się poniżej kosztów wydobycia. W trakcie tych 6 lat spośród 500 producentów uranu, ponad 85% musiało zakończyć swoją działalność.

Wszystko wskazuje na to, że branża doszła do pewnej granicy. Ostatecznie cięcia wprowadzone przez Cameco ograniczą globalną podaż surowca o 10%, natomiast decyzja Kazachów oznacza obniżenie wydobycia o dalsze 7,5%. Spadająca podaż z czasem doprowadzi do wzrostu ceny uranu, a co za tym idzie zyskiwać zaczną również producenci.

Oczywiście ostatnie zmiany zdążyły się już przełożyć na notowania spółek z branży. Najbardziej reprezentatywny dla tego sektora ETF URA znajduje się dziś 28% wyżej niż podczas dołka z końca listopada.

Naszym zdaniem jest to dopiero początek wzrostów, co nie oznacza, że będzie to ciągły rajd w górę.

Zespół Independent Trader