Jak rząd USA wspiera konsumpcję?

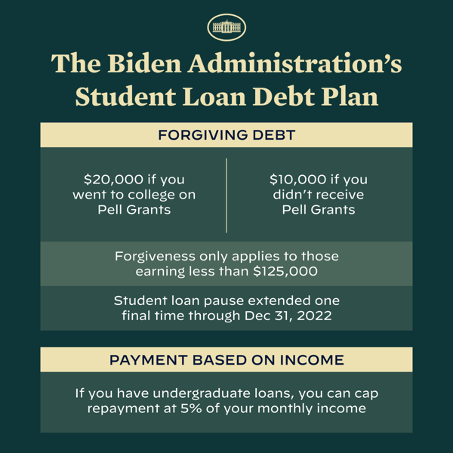

Administracja Joe Bidena postanowiła ostatnio pójść na rękę zadłużonym studentom w USA. Zarówno wysoka inflacja, jak i rosnące stopy procentowe dotykają obywateli w każdym wieku i przedstawione rozwiązania mają na celu odciążyć przynajmniej część z nich. Do grona osób najmocniej wspieranych będą należeli studenci z biednych rodzin oraz osoby z dochodami nieprzekraczającymi 125 tys. USD rocznie.

W ramach programu, każdemu kto będzie zaliczał się do tej grupy, zostanie umorzone 10 tys. USD długu. Dodatkowo do końca roku pożyczkobiorcy nie mają obowiązku spłacania swojego zadłużenia. W przypadku osób, które przynależą do programu Pell Grant kwota umorzenia jest nawet dwukrotnie wyższa niż wspomniane 10 tys. USD. Łącznie aż 43 mln osób w USA może skorzystać z tej ulgi.

Pell Grant to dotacja rządowa, która już z założenia nie musi być spłacona. Skorzystać z niej mogą biedne rodziny, których nie stać na pokrycie pełnych kosztów studiów. Z danych przedstawionych przez administrację Bidena wynika, że aż 60% wszystkich pożyczkobiorców, którym zostanie umorzony dług, to właśnie beneficjenci tego programu.

Nie jesteśmy zwolennikami anulowania długów, szczególnie gdy w danej grupie faworyzuje się tych, którzy zarabiają mało, a ignoruje osoby, które efektywnie wykorzystały zaciągnięty kredyt oraz czas na studiach. Ostatecznie kto jest najefektywniejszy – dostaje największą karę. Już teraz osoby nieobjęte programem skarżą się, ponieważ zostały nieuczciwie potraktowane.

Ostatnio zwracaliśmy uwagę na to, że konsumpcja w USA będzie mocno słabnąć po tym, jak poziom oszczędności u Amerykanów drastycznie spadł. Przez to, że od wielu miesięcy nie otrzymywali oni żadnego dodatkowego wsparcia od rządu (jak to miało miejsce po wybuchu pandemii), większości z nich do dyspozycji pozostało jedynie podstawowe wynagrodzenie, które coraz częściej nie wystarcza nawet na podstawowe wydatki.

Tłumaczyliśmy, że żeby wesprzeć konsumpcję oraz złagodzić nastroje, rządzący będą wprowadzali dodatkowe rozwiązania i to jest właśnie jeden z takich ruchów. Biorąc pod uwagę założenia tego programu, deficyt Stanów Zjednoczonych powiększy się po raz kolejny, co będzie oznaczało jeszcze większą ilość waluty w obiegu. Oczywiście takie działania w długim terminie będą skutkowały napędzaniem inflacji.

Pierwsze efekty spotkania w Jackson Hole

W dniach 25-27 sierpnia miało miejsce jedno z najważniejszych spotkań w świecie finansów. Raz do roku od przeszło 40 lat, przedstawiciele banków centralnych zbierają się w Wyoming w Jackson Hole, aby przedyskutować aktualną sytuację ekonomiczną na świecie oraz by zaplanować przyszłe działania.

Te spotkania są niezwykle ważne dla inwestorów, ponieważ nakreślają globalny kierunek nadchodzących zmian. Szczególnie istotne są wypowiedzi poszczególnych bankierów, które mają miejsce w trakcie sympozjum. Tym, które przyciągnęło największą uwagę, było wystąpienie Jerome Powella – prezesa FED-u, po którym cały rynek w USA zaświecił się na czerwono.

Rok temu, gdy Powell powiedział, że inflacja będzie przejściowa – jego słowa były cytowane przez wiele następnych miesięcy. Na początku, żeby uspokoić rynek, a następnie, aby wskazać jak bardzo jego słowa były dalekie od prawdy.

W tym roku jego narracja zawróciła o 180 stopni na co inwestorzy zareagowali od razu. Ze słów, które padły można wnioskować, że:

– celem bankierów od teraz jest przywrócenie stabilności cen – bez względu na koszty,

– ich działania doprowadzą do osłabienia sytuacji na rynku pracy oraz wzrostu bezrobocia,

– czeka nas teraz spowolnienie gospodarcze (o czym na blogu pisaliśmy od kilku tygodni),

– nadchodzące miesiące mogą być bardzo trudne dla gospodarstw domowych w USA.

Po wypowiedzi Powella w piątek, gdy inwestorzy usłyszeli, że w najbliższym czasie nie ma mowy o złagodzeniu polityki pieniężnej, doszło do gwałtownych spadków na rynkach akcji i obligacji. Naszym zdaniem narracja prezesa FED-u była tak zdecydowana, ponieważ w ostatnich tygodniach akcje radziły sobie dość dobrze. Natomiast gdy rynek zaliczy kolejną falę spadków, złagodzi on swoją narrację bądź też całkowicie ją odwróci. Uważamy, że do takiej kolejnej fali spadków dojdzie w okresie wrzesień – listopad.

Dużych zasady nie obowiązują

Po raz kolejny możemy się przekonać, że jeśli chodzi o egzekwowanie sprawiedliwości, to w przypadku „dużych graczy” odbywa się to na zupełnie innych zasadach. Tym razem mowa o sporze, do którego doszło między kanałem na platformie YouTube – Business Casual, który posiada 1,1 mln subskrybentów oraz grupą rosyjskich kanałów propagandowych.

Konflikt dotyczy ewidentnego plagiatu, który został jakiś czas temu dostrzeżony przez twórców odpowiedzialnych za materiały Business Casual. Kilka kanałów, należących do rosyjskiej telewizji Russia Today wykorzystywało nagminnie treści oraz nagrania należące do Business Casual na dodatek usuwając ich logo oraz wstawiając własne.

Po zgłoszeniu tego procederu YouTube początkowo zablokował wskazane konta. Nie minęło jednak kilka dni, a już mogły one ponownie w pełni funkcjonować. Przedstawiciele platformy YT uargumentowali swoją decyzję podkreślając, że właściwie wszystko jest w porządku i nikt nie łamał tutaj regulaminu.

W każdej innej sytuacji takie działania zakończyłyby się całkowitym usunięciem konta (w tym wypadku kont) wraz ze wszystkimi materiałami i byłoby to nieodwracalne. W przypadku, gdy chodzi o wielką państwową, rosyjską firmę – to zasady się zmieniają.

Jeśli mamy do czynienia z mniejszym kanałem na YT, który jest uważany za sprzyjający Rosji, to nie ma problemu, żeby go usunąć. W przeszłości wielokrotnie mieliśmy także przypadki usuwania dużych kanałów, w których wypowiedzi były sprzeczne ze spojrzeniem mainstreamowych mediów – np. kanał z 12-letnią historią, należący do Stefana Molyneuxa.

Cała historia od początku do końca została przedstawiona na kanale Business Casual. Jej zwieńczeniem jest skierowanie pozwu w kierunku firmy Alphabet – właściciela platformy YouTube.

Problemy w gospodarce Chin

Według władz w Chinach, tamtejsze społeczeństwo powinno funkcjonować jak wielka maszyna, w której da się odpowiednio ustawić cele, podrasować parametry i wszystko działało zgodnie z planem. Podejście to jest tak głęboko zakorzenione w tamtejszej kulturze, że na każdym szczeblu najważniejsze są wyniki, a to, w jaki sposób zostaną osiągnięte – jest kwestią poboczną

W związku z narzuconym tempem i wymogami „z góry”, branża finansowa napotyka coraz to większe problemy. Z każdej strony widać wyhamowanie gospodarcze, a jednak rząd stale naciska na banki, aby te udzielały pożyczek na dużą skalę.

Mając przed sobą taką perspektywę, chińskie banki zaczęły stosować kreatywną księgowość. Celowo zawyżają łączną wartość zaciąganych kredytów. Aby tego dokonać dopuszczają się działań takich jak:

– namawianie klientów do zawierania krótkoterminowych umów finansowych między sobą, za pośrednictwem banku, które w sprawozdaniach wyglądają jak pożyczki

– udzielanie wybranym klientom kredytów po to, by po otrzymaniu środków zdeponowali je na lokatach z takim oprocentowaniem, które pokrywa koszty tych kredytów.

Takie działania ewidentnie wskazują, że chętnych do zaciągania długów jest coraz mniej i tamtejszy rynek finansowy zaczyna napotykać pierwsze problemy związane z wyhamowaniem wzrostu gospodarczego. Przez panujące tam przekonanie, że wyznaczone poziomy trzeba osiągać za wszelką cenę – dochodzi do absurdalnych sytuacji, gdzie nie liczy się nic innego, jak wyrobienie norm. Banki ze względu na słabą koniunkturę nie są w stanie zapewnić takich wyników w uczciwy sposób, więc zaczynają się problemy z kreatywną księgowością. Swoją drogą największa liczba przypadków kreatywnej księgowości wychodzi na jaw w trakcie kryzysu, a zatem czeka nas jeszcze dużo podobnych informacji.

Problemy chińskiej gospodarki widać chociażby po rosnącym bezrobociu wśród młodzieży, które wynosi już 20%. Jednym z głównych problemów jest pękająca bańka na rynku nieruchomości. Świeży przyład: potężny chiński deweloper Country Garden Holdings, w ostatnim sprawozdaniu zaprezentował wyniki za pierwsze półrocze. Okazały się być niższe aż o 96% względem analogicznego okresu w zeszłym roku! Niektórzy analitycy przewidują, że PKB Chin w tym roku wzrośnie zaledwie o 3%, co oznaczałoby najgorszy wynik od 1976 roku (pomijając pandemiczny rok 2020).

Co planują globaliści?

„Tak samo jak okulary i aparaty wzrokowe są dziś częścią naszego życia, technologie implantów mogą stać się normą w przyszłości” – jest to zaledwie jedno z wielu stwierdzeń znajdujących się na blogu organizacji World Economic Forum. Tym razem tematyka kręci się wokół chipów umieszczanych pod skórą.

Globaliści po raz kolejny przedstawili swoją wizję przyszłości, w której ludzie będą traktowali implanty niczym nowy szyk mody. Argumentują swoją logikę na wiele sposobów i porównują tą technologię m.in. do smartfonów – w końcu i tak każdy posiada własnego i zabiera go wszędzie ze sobą.

Takie implanty miałyby być odpowiednim rozwiązaniem dla każdego – światowej klasy profesjonalistów, osób starszych oraz dzieci. Założenia są proste – chip miałby odczytywać funkcje życiowe organizmu, a także wspierać (lub blokować) funkcje poznawcze posiadacza.

W ich wizji jednymi z pierwszych odbiorców mieliby być rodzice troszczący się o swoje dzieci. Dzięki podskórnym implantom można by było np. pomagać w nauce dzieciom z dysleksją poprzez wspomaganie ich w czasie rzeczywistym albo poprzez blokowanie zewnętrznych bodźców i wspomaganie w ten sposób koncentracji. Kolejne z zastosowań jakie zostało wspomniane to funkcja namierzania dziecka za pomocą implantu. Autorzy tekstu podkreślili – że istnieje dużo racjonalnych argumentów, aby coś takiego wprowadzić. Powyższy opis do złudzenia przypomina odcinek Arkangel z seriali Black Mirror.

Temat okazuje się jeszcze bardziej niepokojący, gdyby wsłuchać się w wypowiedzi globalistów odnośnie tej technologii. Ostatnio na ten temat wypowiadał się CEO Pfizera Albert Bourla opisując ich nowe rozwiązania – tabletki z maleńkim chipem. Zgodnie z jego wizją taki chip miałby na bieżąco wysyłać informacje do odpowiednich służb, czy nawet instytucji ubezpieczeniowych – czy przyjmujemy tabletki, czy dobrze się odżywiamy itd. Jeśli chcecie wysłuchać jego wypowiedź, to znajdziecie ją pod tym linkiem.

Oczywiście dopuszczamy możliwość, że w przyszłości ludzie będą dobrowolnie stosować chipy. Niestety, czasem korporacje wolą wpłynąć na poszczególne rządy tak, aby dobrowolność zmienić w przymus. Jeśli ktoś uważnie śledził co działo się na świecie przez ostanie 2,5 roku, to doskonale wie co mamy na myśli.

Globalny wzrost kosztów

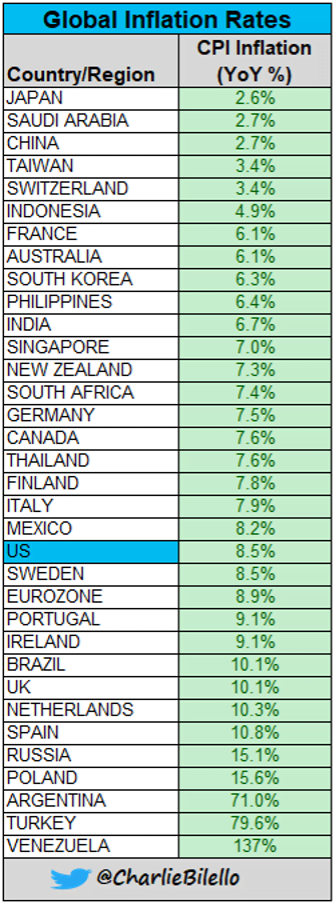

Koszty życia rosną w zawrotnym tempie. Na tle innych krajów, Polska obecnie wypada dość niekorzystnie. Aktualnie inflacja wynosi u nas 15,6%.

Jak się okazuje, z jeszcze większymi problemami w niedalekiej przyszłości może zmagać się Wielka Brytania (u nich aktualna inflacja wynosi 10,1%). Analitycy z Citigroup przewidują, że tamtejsze poziomy inflacyjne mogą wkrótce osiągnąć ponad 18% (byłby to najwyższy wynik od 1980 roku).

Spory udział mają w tym rosnące ceny energii. Dla inwestorów takie informacje oznaczają, że w najbliższym czasie spółki będą miały coraz większe problemy z utrzymaniem dotychczasowych marż.

Wysokie koszty energii sprawią, że ceny wielu dóbr wzrosną. To z kolei wywoła spadek popytu. Oczywiście wówczas niektóre firmy zaczną obniżać ceny, ale wiele z nich nie będzie miało zbyt dużego pola manewru (koszty produkcji nie będą im na to pozwalać). Rządy będą zapewne cyklicznie wspomagać konsumpcję różnymi programami (przykładem jest wspomniane wyżej anulowanie długów w USA). Nie zmienia to jednak faktu, że sytuacja będzie trudna.

Rozwinięte rynki z własnym dostępem do długiej listy surowców (jak np. USA) będą lepiej znosić kryzys. Natomiast kraje takie jak Wielka Brytania mogą mieć problemy, ponieważ nie są na tyle samowystarczalne. Dlatego inflacja w niektórych częściach świata może zaliczyć spore wzrosty, podczas gdy w innych będzie zachowywać się w miarę spokojnie.

Independent Trader Team