Wybory do europarlamentu w rękach USA

W maju 2019 roku odbędą się wybory do Parlamentu Europejskiego. Zarówno w trakcie kampanii, jak i po głosowaniu nieraz usłyszymy o wpływie rosyjskiej propagandy na wyniki głosowania. Media szczegółowo przeanalizują ten temat – jesteśmy o to spokojni.

Znacznie trudniej jest usłyszeć jaki wpływ na wynik wyborów do PE mają Stany Zjednoczone. Spójrzmy na wypowiedź nowego ambasadora USA w Niemczech Richarda Grenella. Wyraził on zachwyt wzrostem poparcia dla prawicowych ugrupowań i dodał, że zamierza „wspomagać inne konserwatywne ugrupowania w całej Europie”. Słowa Grenella nie wzbudziły większego zdziwienia na Starym Kontynencie, co dobrze pokazuje, że wpływ USA na wybory w Europie nie jest tematem podejmowanym przez media. Czy powinien być?

Kilkanaście miesięcy temu wspominaliśmy o fundacji George’a Sorosa zwanej Open Society. Światło dzienne ujrzała wówczas lista europosłów wspieranych przez ową fundację. Znalazło się na niej 226 nazwisk, czyli niemal 1/3 całego Parlamentu Europejskiego! Trudno oczekiwać, żeby większość z tych osób nie korzystała ze wsparcia Sorosa podczas nadchodzących wyborów.

Wszystko wskazuje na to, że w ślady Sorosa przynajmniej częściowo pójdzie Steve Bannon, były doradca Donalda Trumpa. W tym momencie zakłada on w Brukseli organizację non-profit pod nazwą The Movement. Jej celem będzie wspieranie prawicowych, antyunijnych ugrupowań w trakcie walki o miejsca w europarlamencie. Jedną z pierwszych partii, która zdecydowała się współpracować z Bannonem jest brytyjski UKIP, czyli ugrupowanie Nigela Farage’a, mające spory udział w zorganizowaniu referendum ws. Brexitu.

Zważywszy na działania Sorosa i Bannona, można spodziewać się, że ten pierwszy wciąż będzie wspierał lewicę i komunistów, natomiast drugi pomoże uzyskać lepszy wynik prawicy. Jeśli The Movement osiągnie swój cel i namówi do współpracy większą liczbę partii, to już niedługo większość europarlamentarzystów będzie głosować tak jak nakażą im amerykańscy przełożeni. Oczywiście mamy świadomość, że Europa od dawna jest wasalem USA, natomiast już niebawem możemy doczekać się przeniesienia amerykańskiej sceny politycznej do Brukseli. Podobnie jak w USA, będziemy obserwować walkę dwóch obozów sponsorowanych przez te same grupy interesu, a wszystko nakręcać będą mainstreamowe media.

Trump wprowadził cła na produkty z Chin

Prezydent Donald Trump ostatecznie zatwierdził cła na chińskie produkty o wartości 200 mld dolarów. W najbliższych dniach wszystkie produkty z listy ogłoszonej przez USA zostaną objęte taryfami rzędu 10%, a na początku 2019 roku poziom ten wzrośnie do 25%.

Odetchnęli zwykli ludzie, zmęczeni ciągłym wałkowaniem tego tematu. Pozytywnie zareagowały także same rynki. W górę powędrowały indeksy w Stanach Zjednoczonych, Azji oraz Europie.

Dlaczego tak się stało? Wszechobecna narracja strasząca skutkami wojny handlowej była na tyle silna, że kolejne cła między USA i Chinami były już uwzględnione w cenach aktywów. Wygląda na to, że były uwzględnione wręcz przesadnie – być może część rynku obawiała się jeszcze ostrzejszego zagrania w wykonaniu Trumpa.

Oczywiście taryfy wprowadzone przez prezydenta USA oznaczają wyższe koszty dóbr i usług dla zwykłych obywateli. Już po ogłoszeniu listy produktów objętych cłami 10%, amerykański sekretarz handlu Wilbur Ross przekonywał, że wzrosty cen będą, ale pozostaną nieodczuwalne dla obywateli USA. Przypomnijmy zatem, że kiedy zmywarki zostały objęte cłami 20% (niektóre 50%), ich ceny na amerykańskim rynku wzrosły o kilkanaście procent.

Nie ma wątpliwości, że inflacja wynikająca z wojny handlowej zostanie odpowiednio zaniżona w oficjalnych danych, ale w rzeczywistości mocno odbije się na portfelach Amerykanów. Okaże się, że chociaż nominalnie zarobki zwykłych obywateli rosną, to w rzeczywistości stać ich na coraz mniej. Będzie to podstawą do wejścia gospodarki w okres spowolnienia, a ostatecznie stagflacji (wysokiej inflacji połączonej ze stagnacją gospodarczą). W tym czasie dotychczasowe zadłużenie będzie dewaluowane inflacją. Jest to rozwiązanie łagodniejsze dla społeczeństwa niż typowy krach i recesja, ale też zapewne będzie trwać dłużej przez co finalnie będzie gorsze dla wzrostu gospodarczego. Niewykluczone, że podobny scenariusz przewiduje Jack Ma, współzałożyciel chińskiego giganta Alibaba Group. W niedawnym przemówieniu ostrzegł on rodaków, że wojna handlowa może potrwać nawet 20 lat.

Gigantyczny rozjazd w wycenach akcji

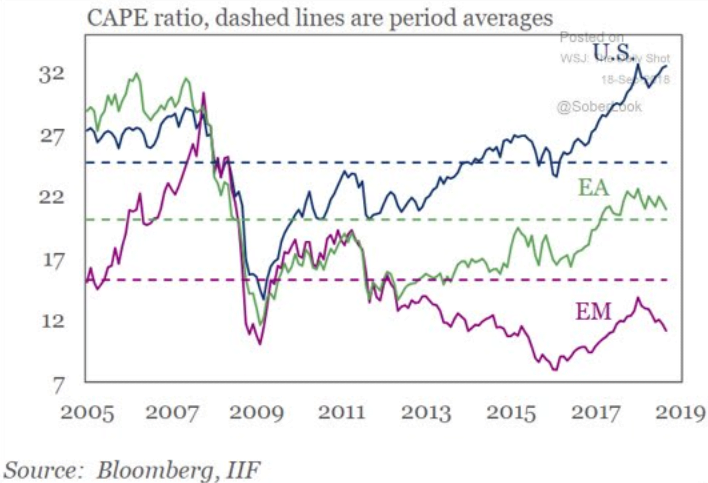

W efekcie kilkumiesięcznego umocnienia dolara oraz paniki wokół walut krajów rozwijających się, wyceny akcji w USA oraz na rynkach wschodzących mocno się rozjechały. Oczywiście różnica już wcześniej była dość spora, gdyż obecna hossa dawała o sobie znać głównie w Stanach Zjednoczonych, jednak obecnie mamy do czynienia z totalnym rozjazdem w wycenach. Świetnie pokazuje to porównanie wskaźnika CAPE dla giełdy w USA oraz dla krajów rozwijających się (EM). Przypomnijmy, że CAPE to uśredniony wskaźnik cena/zysk za ostatnie 10 lat.

Jak widać, CAPE dla USA przekroczył poziom 32. Na przestrzeni ostatnich 140 lat wyżej był jedynie przez krótki okres tuż przed pęknięciem bańki technologicznej w 2000 roku. Historycznie patrząc giełdy z tak wysokim stosunkiem ceny do zysku rosły na przestrzeni kolejnej dekady średnio o 0,5% rocznie (nominalnie, nie realnie).

Dla odmiany poziom dla krajów EM spadł poniżej 12 (podobnie jak na dnie ostatniej bessy), a nie brakuje w tej grupie rynków gdzie CAPE wynosi mniej niż 8, co oznacza po prostu bardzo tanie akcje.

W przeszłości bardzo duża różnica pomiędzy USA, a resztą giełd notowana była także pod koniec lat 60-tych. Wówczas w Stanach Zjednoczonych rządziła grupa popularnych spółek, których ceny miały rzekomo nigdy nie spaść. Kolejne kilkanaście lat przyniosło:

– ostry spadek cen najpopularniejszych spółek w USA,

– bardzo słabe wyniki dla całej giełdy, która w latach 1968-1982 nominalnie nie ruszyła się z miejsca, ale realnie (z uwzględnieniem inflacji) straciła 72%,

– silne wzrosty surowców i metali szlachetnych

– przejście do nowego systemu opartego na pustym pieniądzu.

Historia się nie powtarza, ale się rymuje. Mamy wrażenie, że w kolejnych miesiącach scenariusz z lat 70-tych będzie nam się często przypominał.

Małe chińskie QE

Główne amerykańskie indeksy wciąż krążą w pobliżu historycznych szczytów, natomiast dużo gorzej wyglądała ostatnio sytuacja na rynkach wschodzących. Z perspektywy międzynarodowych inwestorów (zwracających uwagę na wyceny w dolarze) wiele giełd z krajów rozwijających się weszło w bessę, tzn. spadło o ponad 20% od szczytów. Chiny nie są tutaj wyjątkiem.

Zauważalny jest fakt, że w trakcie II kwartału br. spadki na chińskiej giełdzie nie były aż tak ostre. Jak wynika z ostatnich doniesień, swój udział miała w tym specjalna grupa stworzona przez rząd w 2015 roku. Jej zadaniem jest skupowanie chińskich akcji, aby zapobiec gwałtownym wyprzedażom.

W trakcie II kwartału br. wspomniana grupa skupiła akcje za 116 mld juanów, czyli 17 mld dolarów. Łącznie wartość akcji w jej posiadaniu to 1,5 bln juanów, czyli 210 mld dolarów, co odpowiada za niemal 3% wartości całej giełdy w Chinach.

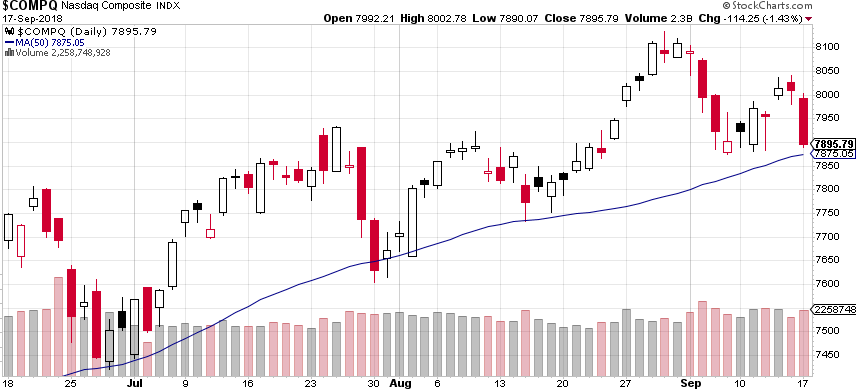

Należy mieć na uwadze, że podobny zespół, określany jako Plunge Protection Team, działa w Stanach Zjednoczonych. W tym wypadku nie posiadamy żadnych danych nt. interwencji PPT, natomiast są one widoczne np. po ruchach głównych indeksów. Świeżym przykładem jest uparte utrzymywanie indeksu Nasdaq Composite powyżej średniej 50-dniowej (spadek poniżej tego poziomu mógłby wywołać silną wyprzedaż). Poniższy wykres doskonale to potwierdza.

Pierwsze objawy nowej manii?

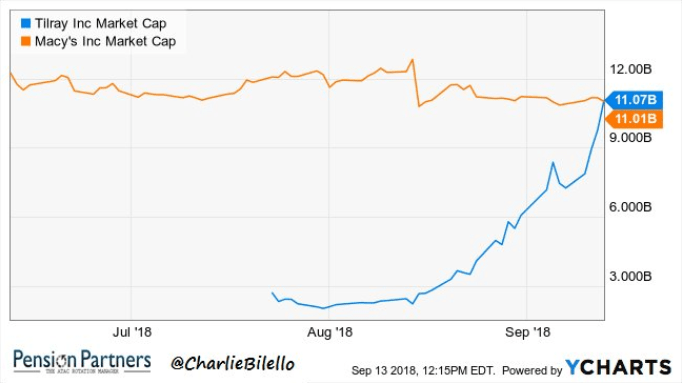

Legalizacja marihuany w kolejnych częściach Stanów Zjednoczonych doprowadziła do znacznego wzrostu zainteresowania inwestorów spółkami zajmującymi się uprawą konopi. W międzyczasie do pełnej legalizacji marihuany doszło także w Kanadzie i to właśnie w tym kraju powstała spółka Tilray, która jako pierwsza w tej branży zebrała kapitał poprzez IPO na giełdzie Nasdaq.

Wejście na giełdę miało miejsce 2 miesiące temu. Akcje Tilray zostały wycenione na 17 USD, co ogółem przyniosło spółce 153 mln USD. W ciągu kolejnych 2 miesięcy, wartość akcji wzrosła do 210 USD (ponad 1100% w górę!), a rynkowa kapitalizacja spółki wynosi dziś 19 mld dolarów.

Prawdziwa mania na spółki powiązane z uprawą, przetwórstwem czy transportem konopi doprowadziła do gigantycznych wzrostów większej liczby spółek. W przypadku Tilray wybicie było tak duże, że wartość spółki przebiła poziom znanej sieci sklepów Macy’s.

Powtórzmy:

Tilray został założony w 2013 roku, ma 330 pracowników i 28 mln USD przychodu.

Macy’s powstało w 1858 roku, ma 130 000 pracowników i 25 mld USD przychodu.

Nie po raz pierwszy potwierdza się, że kiedy na rynku dominuje mania, dla zdrowego rozsądku nie ma miejsca. Oczywiście do czasu. Tak czy inaczej, mania wokół spółek „marihuanowych” jest tak świeżym tematem, że z pewnością nie podjęlibyśmy się jakiegokolwiek shortowania. Prędzej spodziewamy się kilku kolejnych spółek, które wystrzelą podobnie jak Tilray.

Zespół Independent Trader