Słabe wyniki portfela 60/40

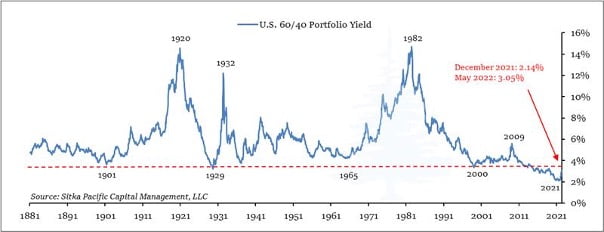

Poniżej przedstawiliśmy wykres, który pokazuje odsetki wypłacane na przestrzeni lat przez popularny portfel 60/40. Jego skład w 60% stanowi indeks 500 największych akcji z USA, a w 40% indeks tamtejszych obligacji rządowych i korporacyjnych.

Wykres sięga aż 140 lat wstecz do 1881 roku i niesie bardzo cenny przekaz. Im niżej znajduje się niebieska linia, tym większą mamy bańkę na rynku.

Założeniem takiego portfela jest przynoszenie regularnych zysków bez względu na koniunkturę gospodarczą. Zyski te mają pochodzić albo z dywidendy, albo z odsetek wypłacanych przez obligacje.

Im droższe są akcje, tym niższa jest stopa dywidendy. W przypadku obligacji im wyższa ich cena, tym niższa rentowność (odsetki). Jeśli chcecie w pełni zrozumieć relacje pomiędzy ceną, a rentownością obligacji, to powinniście zajrzeć do naszego Słowniczka Independent Trader.

Jeśli zatem mamy do czynienia z drogimi akcjami i drogimi obligacjami, to portfel 60/40 będzie przynosił nam bardzo niskie odsetki. Z powyższego wykresu wynika, że obecnie wynoszą one około 3%.

Jeśli spojrzymy na stopę dywidendy oraz rentowność obligacji, to pod tym kątem znajdujemy się w najgorszej sytuacji w historii. Wygląda to gorzej niż w trakcie krachów z 2008 czy 2000 roku. Pod tym względem lepiej było nawet w 1929 roku, kiedy rozpoczynał się Wielki Kryzys. W każdym z tych przypadków wspomniany portfel wypłacał odsetki wynoszące minimum 3,5%. Dzisiaj jest to zaledwie 3%, a przecież jesteśmy już po kilku miesiącach spadków cen akcji i obligacji.

W przeszłości portfel 60/40 cieszył się niezwykłą popularnością, do czego w dużej mierze przyczynił się Benjamin Graham. To on jako jeden z pierwszych uważał, że portfel składający się z akcji i obligacji powinno traktować się jako całość.

Za jego czasów było to świetne rozwiązanie inwestycyjne, które zapewniało stabilną i przewidywalną stopę zwrotu nawet w gorszych czasach. Tak przynajmniej było do początku lat 70-tych, kiedy to doszło do wzrostu inflacji, która z kolei zaszkodziła zarówno rynkowi akcji, jak i obligacji.

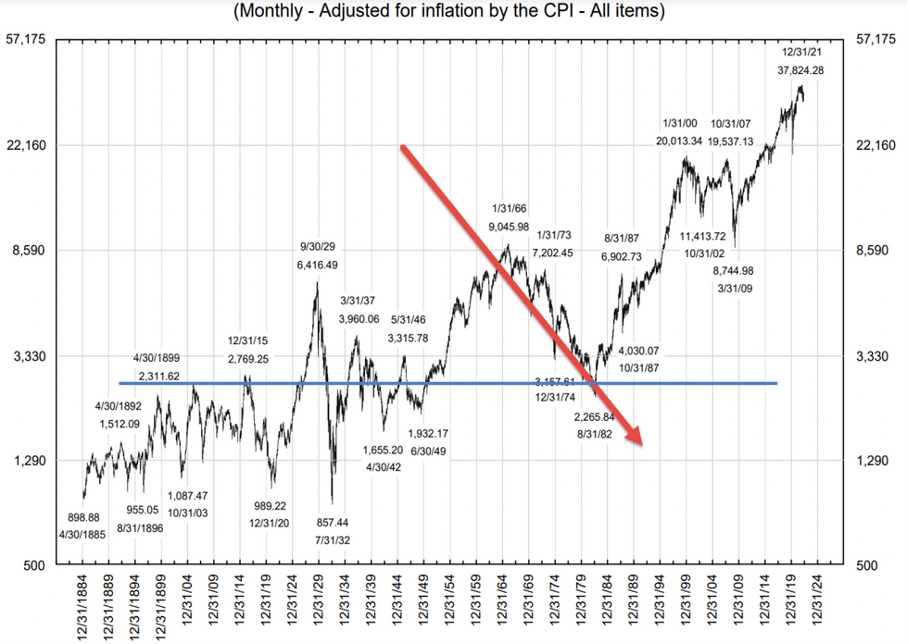

Na powyższym wykresie przedstawione zostały notowania indeksu Dow Jones Industrial Average z uwzględnieniem inflacji. Jak widać począwszy od 1966 roku, aż do dołka w 1982 roku w ujęciu realnym indeks stracił około 75%.

Na początku bieżącej dekady ostrzegaliśmy, że nadchodzący wzrost inflacji może ponownie uderzyć w portfele złożone z akcji i obligacji. Rok 2022 jest tego doskonałym przykładem.

Co nam mówią wydatki kapitałowe spółek?

O wskaźniku CAPEX wspomnieliśmy już w artykule Free Cash Flow, czyli metoda na niepewne czasy, jednak teraz chcielibyśmy bliżej mu się przyjrzeć.

CAPEX to skrót pochodzący od słów Capital Expenditure, czyli wydatki kapitałowe. Są to środki przeznaczane przez firmę na rozwój, czyli np. wdrożenie nowych systemów, budowę obiektów, zakupienie aktywów, ulepszenie technologii, przejęcia itd.

Na poniższym wykresie zostały porównane wydatki kapitałowe spółek z dwóch sektorów – technologicznego (szara linia) i surowcowego (niebieska linia), względem łącznych wydatków wszystkich spółek z indeksu S&P 500.

Na wykresie widzimy, że CAPEX spółek technologicznych wynosi ponad 40% wszystkich wydatków we wspomnianym indeksie, natomiast w przypadku spółek surowcowych jest to ok. 12%.

Z tak niskim udziałem spółek surowcowych mamy do czynienia po raz pierwszy od ponad 40 lat. Wynika to bezpośrednio z kilku czynników:

– inwestorzy w ostatnim czasie skupiali uwagę przede wszystkim na spółkach technologicznych,

– otrzymany kapitał właściciele tych spółek przeznaczali na rozwój,

– ceny większości surowców pozostawały na niskich poziomach, w związku z czym spółki z tego sektora miały ograniczone możliwości inwestycyjne.

Ze względu na bessę na tym rynku, spółki surowcowe wydawały mniej m.in. na badania lub odwierty, dostosowując wydobycie do warunków rynkowych.

Teraz sytuacja się odwraca. Przy rosnących stopach procentowych i rozpędzonej inflacji, inwestorzy coraz chętniej kierują swoje środki na rynek surowców. Ich rosnące ceny oraz wysoki popyt, zachęcają producentów do usprawnienia wydobycia.

To właśnie dzięki CAPEX-owi możemy ocenić na jakim etapie hossy aktualnie się znajdujemy. Spółki technologiczne mają za sobą wieloletnie wzrosty i są w stanie inwestować na ogromną skalę. Spoglądając na spółki surowcowe możemy stwierdzić, że w tym wypadku wzrost wydatków kapitałowych jest dopiero przed nami, a hossa nabiera rozpędu.

USA: Rośnie popyt na fizyczne złoto

W odpowiedzi na rosnącą inflację, już od kilku tygodni FED podnosi stopy procentowe. Inwestorzy zakładają, że to dopiero początek i stopy będą podwyższane na każdym posiedzeniu, przynajmniej do połowy 2023 roku. W tym czasie odbędzie się 10 takich spotkań.

Jako że dolar jest międzynarodową walutą, Amerykanie są ograniczeni w swoich działaniach. Każda podwyżka negatywnie wpływa na wypłacalność wszystkich podmiotów zadłużonych w dolarze. Dlatego nawet pomimo rosnącej inflacji, FED będzie działał ostrożnie i nie podniesie drastycznie stóp procentowych. Dzisiejsze nastawienie amerykańskiego banku centralnego jest zupełnie inne niż na początku lat 80-tych, kiedy to Paul Volcker podniósł stopy procentowe do 20%.

Skoro stopy będą niższe niż inflacja, oznacza to, że przez najbliższe lata ciągle będziemy mieć w USA do czynienia z realnie negatywnymi stopami procentowymi. Historycznie takie otoczenie bardzo sprzyjało notowaniom złota.

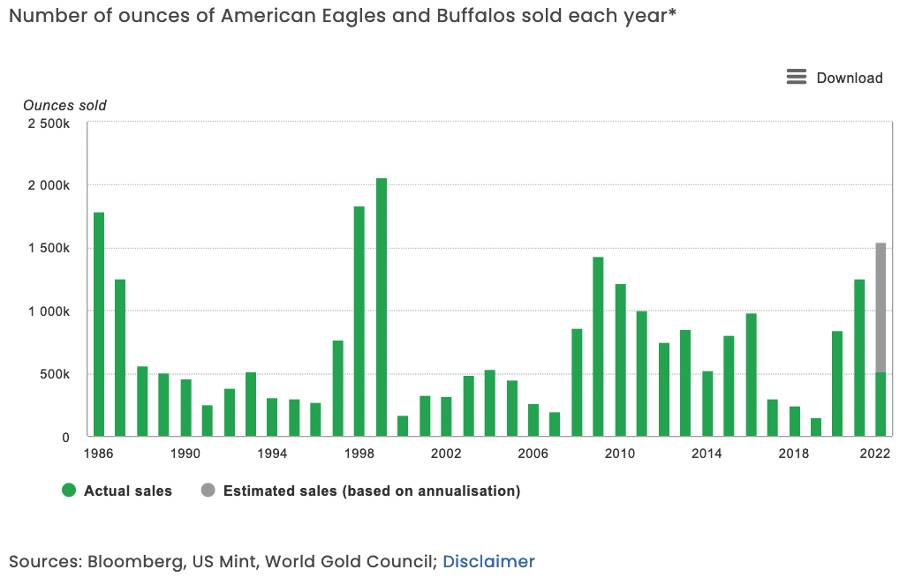

Poniższy wykres przedstawia jak kształtuje się sprzedaż typowych dla USA monet bulionowych – Amerykańskiego Orła oraz Bawoła.

Od początku pandemii znacząco wzrósł popyt na te monety. Na podstawie zakupów dokonanych przez inwestorów od początku bieżącego roku można zakładać, że tegoroczna sprzedaż będzie przewyższała nawet kryzysowy 2009 rok.

Bardzo często otrzymujemy od Was pytania odnośnie rynku złota. Zastanawiacie się, dlaczego jego cena nie rośnie, skoro otoczenie jest tak bardzo sprzyjające. Wpływa na to kilka czynników, które trzeba uwzględnić:

– złoto w poprzednich latach przynosiło bardzo dobre zwroty – w 2019 roku wzrosło o 18,3%, z kolei w 2020 zyskało 24,6%,

– kapitał zamiast w kierunku złota, jak miało to miejsce historycznie, wędrował w kierunku kryptowalut,

– rynek zakłada obecnie, że FED będzie w stanie bardzo wysoko podnieść stopy procentowe. Z podobnym założeniem mieliśmy do czynienia w 2018 roku, wówczas jednak FED musiał się wycofać ze swoich planów, a złoto rozpoczęło rajd, który trwał przez kolejne dwa lata.

Jeśli dojdzie do kolejnej paniki na rynkach lub pojawią się pierwsze informacje, że FED nie jest w stanie dalej podnosić stóp procentowych, będzie to zapewne oznaczało początek kolejnego rajdu złota. Swoją drogą kruszec i tak pokazał się z dobrej strony w ostatnich miesiącach.

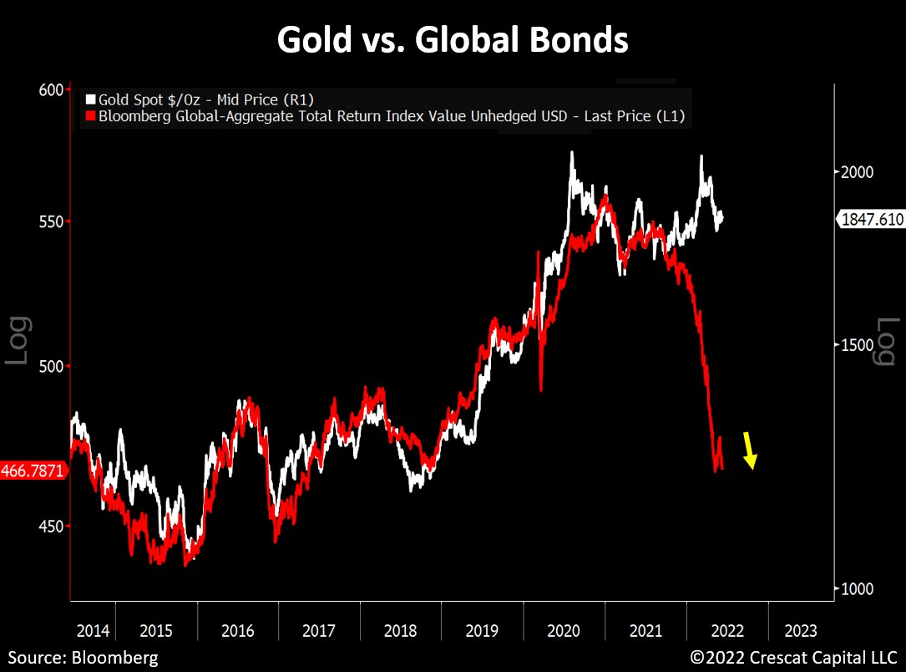

Do tej pory złoto (biała linia) było mocno skorelowane z ceną obligacji rządowych (czerwona linia). Tymczasem ostatnio doszło do rozjazdu – rynek długu zaliczył spore spadki, a złoto utrzymało swoją cenę.

Insiderzy ograniczają wyprzedawanie akcji

Insiderzy to grupa inwestorów, których ruchy należy czujnie obserwować. Do ich grona zaliczają się najważniejsze osoby w zarządzie spółki oraz takie, których udziały przekraczają 10% wszystkich akcji z prawem do głosowania.

Ze względu na bliski dostęp do informacji na temat spółki, ich działania (kupno / sprzedaż akcji danej firmy) są jawne. Ten zabieg ma na celu zapobiegać wykorzystywaniu swojej pozycji do manipulowania kursem akcji.

Charakterystyczne dla insiderów jest to, że znacznie częściej sprzedają, niż kupują akcje. Wynika to z faktu, że np. członkowie zarządu bądź managerowie wysokiego szczebla, bardzo często otrzymują wynagrodzenie w formie akcji lub opcji na akcje.

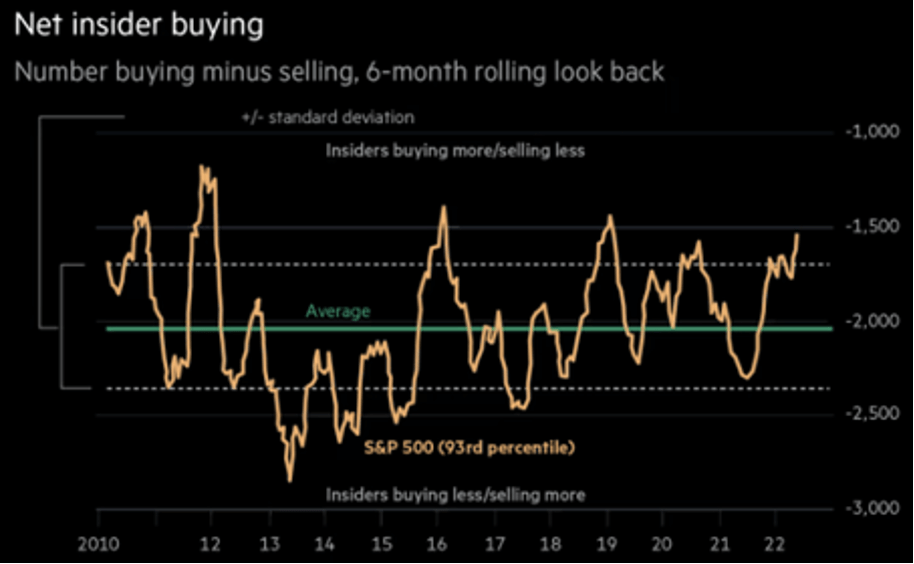

Na wykresie pomarańczowa linia pokazuje różnice między zakupami a sprzedażą akcji przez insiderów. Im wyżej się znajduje, tym pozytywniej są oni nastawieni do obecnych notowań.

W ostatnich miesiącach insiderzy postanowili w większej mierze kumulować akcje niż było to chociażby rok temu. Być może dla części osób wydaje się to zaskakujące, więc chcielibyśmy zwrócić uwagę, że akcje wielu spółek z S&P 500 spadają od wielu miesięcy. Nie ma zatem nic dziwnego w tym, że wyprzedaż akcji ze strony insiderów bardzo mocno wyhamowała. Prawdopodobnie czekają oni na kolejne silne wzrosty. Naszym zdaniem, w większości przypadków, będą musieli zaczekać, aż do momentu, kiedy FED znacząco złagodzi swoją politykę.

Jeśli na rynku dojdzie do jeszcze większych spadków i wśród inwestorów pojawi się panika, bank centralny USA będzie zmuszony do ponownego obniżenia stóp procentowych i wznowienia dodruku.

My ze swojej strony wciąż nie zmieniamy zdania i uważamy, że pozostaje nam czekać i obserwować sytuację z boku. Nastawiamy się na to, aby mieć w portfelu sporą pozycję gotówkową. W międzyczasie będziemy czekać na moment, kiedy FED zacznie ponownie obniżać stopy, a tak się w końcu stanie, ponieważ w dzisiejszych czasach globalna gospodarka jest uzależniona od taniego pieniądza.

Finansowanie zielonej energii

W przeszłości wielokrotnie podkreślaliśmy, dlaczego przejście na zieloną energię jest niemożliwe do osiągnięcia w tak krótkim czasie. Nie mamy wystarczającej infrastruktury, z kolei odnawialne źródła energii mają swoje ograniczenia.

Tak czy inaczej, będziemy odchodzili od paliw kopalnych w przyśpieszonym tempie, ponieważ takie są cele Agendy 2030. Wśród globalistów, którzy są autorami powyższej agendy, znajdują się m.in. wpływowi bankierzy, czy też właściciele potężnych koncernów z różnych sektorów.

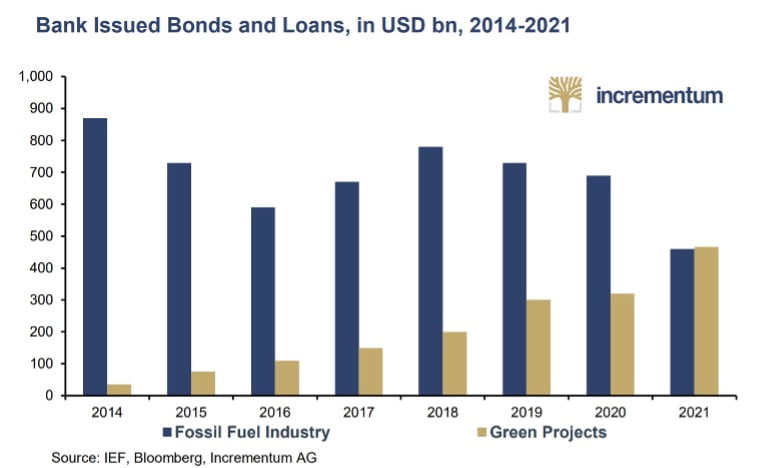

Na poniższym wykresie widać jaka była skala emisji obligacji dla przemysłu paliw kopalnych (węgiel, gaz, ropa) oraz dla „zielonych projektów” (energia słoneczna, wodna, wiatrowa) w latach 2014 – 2021.

Rok 2021 okazał się przełomowy, ponieważ po raz pierwszy zielone projekty pozyskały tą drogą więcej środków niż przedsięwzięcia związane z paliwami kopalnymi.

Przekierowanie kapitału do “zielonych” sektorów jest zaledwie jednym z wielu zabiegów, stosowanych przez globalistów. Drugim, popularnym ostatnio w świecie inwestycji jest wskaźnik ESG, o którym wielokrotnie pisaliśmy.

Mówiąc prościej: wszystkie podmioty, które chciałyby nadal korzystać z paliw kopalnych na dużą skalę, mogą spodziewać się ataków ze strony globalistów. Coraz więcej krajów zmuszonych jest do ulegania tej presji. Świetnym przykładem jest Polska, której obywatele będą w najbliższym czasie płacić za energię dużo więcej, mimo że mieszkają w kraju bardzo zasobnym w węgiel.

Jak Rosjanie rozwiązali problem sankcji?

Od wybuchu wojny minęły ponad 3 miesiące. W tym czasie spora część zachodniego świata mówiła o konieczności walki z Rosją bądź też wsparcia Ukrainy. Wśród celów rządzących znajdowało się przede wszystkim odcięcie Kremla od kapitału, aby uniemożliwić dalsze prowadzenie wojny. W związku z tym wprowadzane były sankcje i embarga na produkty pochodzące z Rosji. Takich pakietów sankcji było aż 6.

Jak się okazuje, eksport rosyjskiej ropy nie dość, że nie spadł, to jeszcze w ostatnim czasie wzrósł, co widać na poniższym wykresie. Ropa została oznaczona kolorem niebieskim, a czerwonym pozostałe eksportowane produkty.

Źródło: Twitter.com

Oczywiście zdajemy sobie sprawę, że część eksportu aktualnie wędruje na wschód i prawdopodobnie w przyszłości ta wartość będzie rosła. W odpowiedzi na sankcje Rosja stopniowo dogaduje się m.in. z Chinami i Indiami, aby zwiększyć ilość eksportowanej tam ropy.

Kiedy „przejściowa” inflacja będzie za nami?

Olbrzymi dodruk, lockdowny, wstrzymane łańcuchy dostaw i rozdawnictwo na niespotykaną dotychczas skalę, doprowadziły do gwałtownego wzrostu inflacji. Osoby za to odpowiedzialne i świadome konsekwencji zapewniały, że podwyższona inflacja pobędzie przez chwilę, a potem wróci do normy. Minęło już wystarczająco czasu, aby uznać określenie “przejściowa” za mocno nietrafione.

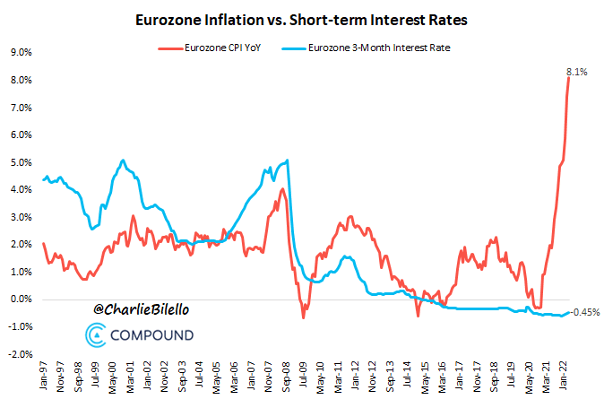

W Strefie Euro inflacja wynosi już 8,1% (czerwona linia) i jest to najwyższy poziom od początku jej istnienia, co widać na załączonym wykresie.

Politycy starają się zrzucić winę na Putina i używają w tym celu określenia “Putinflacja”. Rzeczywiście wybuch wojny ma znaczenie, jednak jest to po prostu kolejny czynnik proinflacyjny, który pojawił się po tym jak inflacja rosła już od wielu miesięcy.

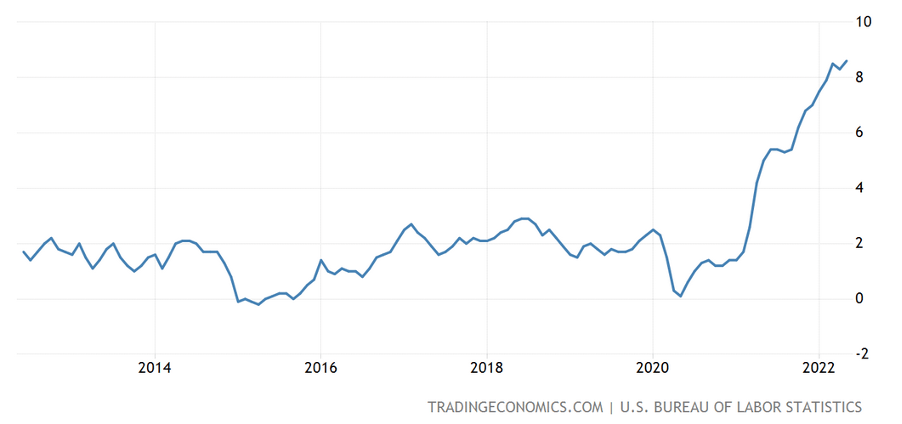

Wystarczy spojrzeć na poniższy wykres obrazujący inflację w USA. Stany Zjednoczone, znajdujące się po drugiej stronie kuli ziemskiej, daleka od konfliktu Rosja – Ukraina, borykają się z podobnym problemem, ponieważ u nich inflacja wynosi 8,6%.

Ostatnio ogłoszenie wzrostu inflacji nie obyło się bez echa i wzbudziło bardzo duże zaniepokojenie wśród inwestorów. Analitycy zapowiadali wyhamowanie i minimalny spadek wskaźnika do 8,3%, a tymczasem pojawił się nowy rekord na poziomie 8,6%, który negatywnie wpłynął na rynek akcji.

Gigantyczne spadki na rynku krypto

Ponownie zrobiło się głośno o rynku kryptowalut. Nie jest to jednak dobra informacja, ponieważ dyskusje dotyczą nowej fali spadków na dwóch najpopularniejszych walutach – Bitcoinie i Etherze.

Notowania Bitcoina, o którym jeszcze pod koniec zeszłego roku mówiono, że będzie warty po 100, 200, a nawet 500 tysięcy USD, aktualnie spadły w okolice 25 tysięcy USD. Oznacza to, że wszystkie zyski z 2021 roku zostały wymazane i wróciliśmy teraz do wycen z końca 2020 roku.

Znacznie mocniej oberwało Ethereum, którego kurs zachowuje się jeszcze bardziej dynamicznie. W tym wypadku mieliśmy spadki o 20% w ciągu 3 dni, a notowania aktualnie oscylują w okolicy 1300 USD.

Obie wspomniane kryptowaluty mają już za sobą olbrzymie spadki wynoszące od szczytu 64,5% w przypadku Bitcoina oraz ponad 74% w przypadku Ethereum. Na tym etapie większość uczestników rynku już nie wątpi, że hossa jest dawno za nami.

W ostatnich miesiącach Trader21 wspominał w wywiadach, że przygotowuje się na zakupy Bitcoina po korekcie rzędu 80%. Takie wypowiedzi wywoływały rozbawienie u wielu obserwatorów rynku krypto, którzy uważali, że takie spadki już się na tym rynku nie powtórzą. Dziś możemy powiedzieć, że założenia Tradera21 nie wydają się już takie abstrakcyjne.

Independent Trader Team