Obywatele uzależnieni od polityków

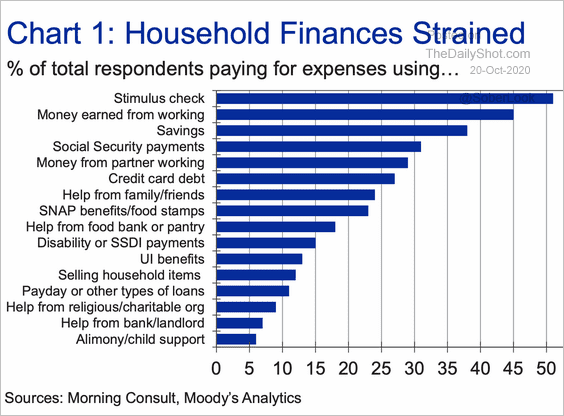

Skąd pochodzą pieniądze, które wydajemy na mieszkanie, auto czy żywność? W Familiadzie zapewne najwyżej punktowaną odpowiedzią byłaby „praca”. A jak wygląda to w rzeczywistości? Najnowsze badanie przeprowadzone w Stanach Zjednoczonych pokazało, że ponad 50% dorosłych obywateli wydaje na konsumpcję środki otrzymane w ramach specjalnych zasiłków (tzw. Stimulus checks). Z kolei mniej niż 50% odpowiedziało, że wykorzystuje środki zarobione przez samych siebie (w ankiecie można było wybrać kilka odpowiedzi).

Co prawda 28% wspomniało o środkach zarabianych przez partnera, ale jeszcze więcej, bo 31% podało „Social Security payment”, czyli kolejny rodzaj zasiłku.

Jeśli komuś wydaje się, że ta statystyka zmieni się drastycznie wraz z końcem epidemii, to przypominamy, że w Stanach Zjednoczonych liczba osób klasyfikowanych „poza siłą roboczą” przekroczyła 100 mln. Mowa o osobach, które albo nie zamierzają podejmować pracy albo jej szukały i nie znalazły zatrudnienia przez kilka tygodni. Kolejne miliony osób zalicza się do grupy bezrobotnych.

Tymczasem w trakcie 10 lat po kryzysie (2009-2019) w amerykańskiej gospodarce powstało 22 mln miejsc pracy. Tym razem będzie to szło jeszcze wolniej, gdyż w wielu branżach nastąpi automatyzacja, popularniejsze stanie się wykorzystanie robotów.

Podsumowując, pora przyzwyczajać się, że w zachodnich krajach osoby korzystające z zasiłków stanowią gigantyczną część społeczeństwa, przekraczającą nawet 50%. I będzie tak dopóki systemy finansów publicznych w poszczególnych krajach nie ugną się pod własnym ciężarem (albo do momentu jakiegoś kataklizmu na rynku obligacji).

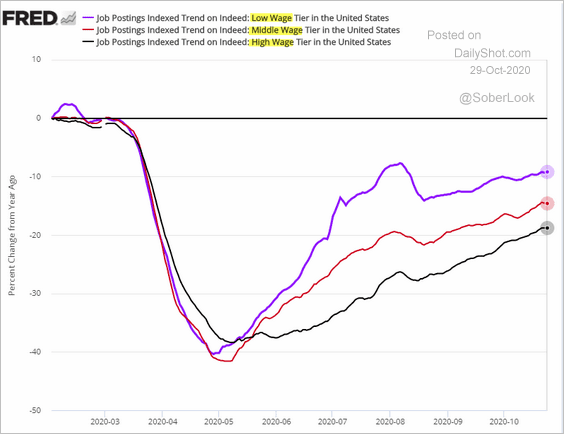

Co do odzyskiwania miejsc pracy, zwracamy uwagę na jeszcze jedną kwestię. Wiosną w USA zwalniano zarówno osoby pracujące za duże pieniądze, jak i tych którzy zarabiali niewiele. Kolejne miesiące pokazały natomiast, że odzyskiwane są głównie te najsłabiej płatne miejsca pracy. Z tymi dobrze płatnymi (kolor czarny) jest dużo gorzej.

To ważne, ponieważ o kondycji gospodarki nie świadczy jedynie stopa bezrobocia, ale też to ile jest dobrze płatnych miejsc pracy. Jeśli jedna osoba w gospodarstwie zarabia bardzo dobrze, to reszta może nie pracować wcale, a rodzina wciąż będzie mieć przyzwoitą sytuację finansową.

Chiny radzą sobie z wirusem

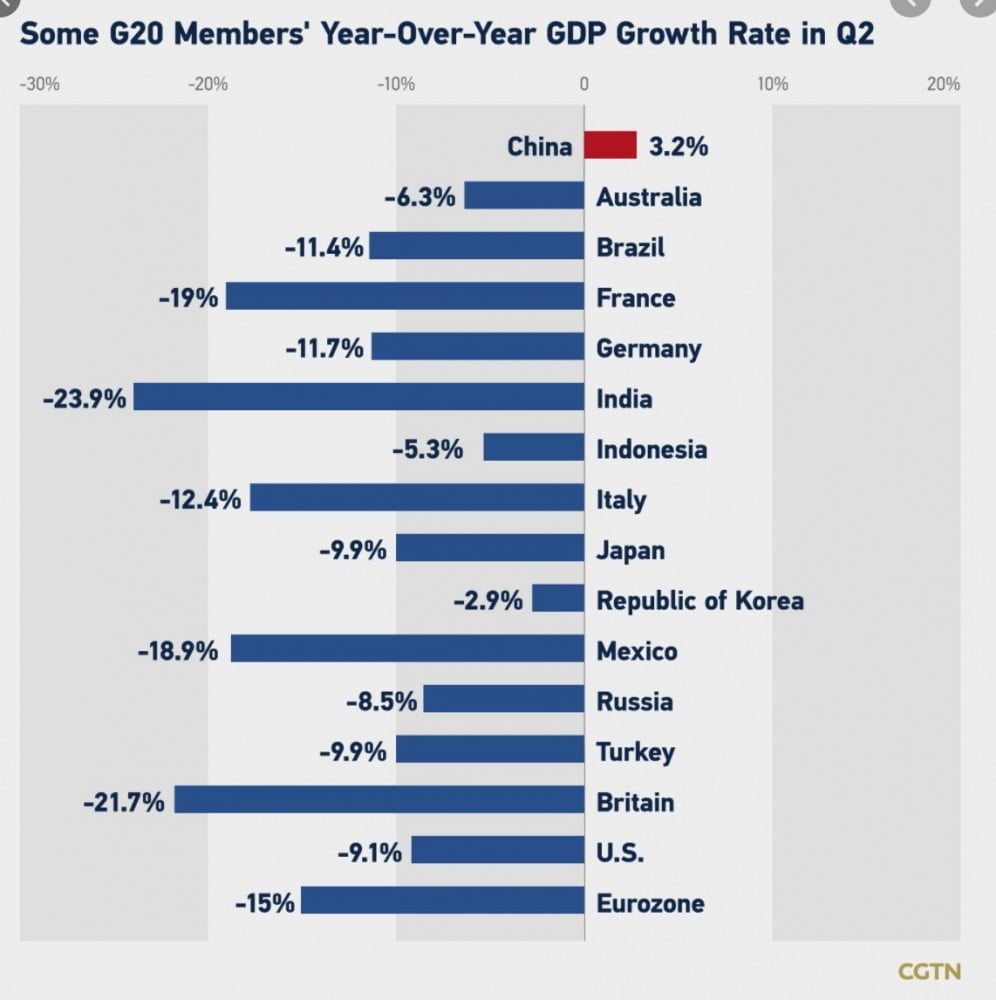

Poniższy wykres pokazuje jakie wyniki w drugim kwartale wypracowały poszczególne gospodarki grupy G20. Chiny są jedynym państwem „na plusie”, co wynika w dużej mierze z faktu, że oberwały znacznie mocniej w pierwszym kwartale.

Pojawia się coraz więcej analiz, które sugerują, że nawet biorąc pod uwagę cały 2020 rok, Chiny zanotują jeden z najlepszych wyników, jeśli chodzi o PKB. Naszym zdaniem dane płynące z Państwa Środka trzeba brać z dystansem, ale jedno nie ulega wątpliwości: Chiny naprawdę mogą okazać się największym wygranym tego trudnego roku. Wskazuje na to chociażby kolejna grafika pokazująca udział Chin w globalnym eksporcie.

Jak widać, w ostatnich miesiącach udział ten znacząco wzrósł i biorąc pod uwagę obecne informacje dotyczące zachorowań i obostrzeń, sytuacja wciąż wygląda świetnie z perspektywy Pekinu.

Spory rajd miedzi

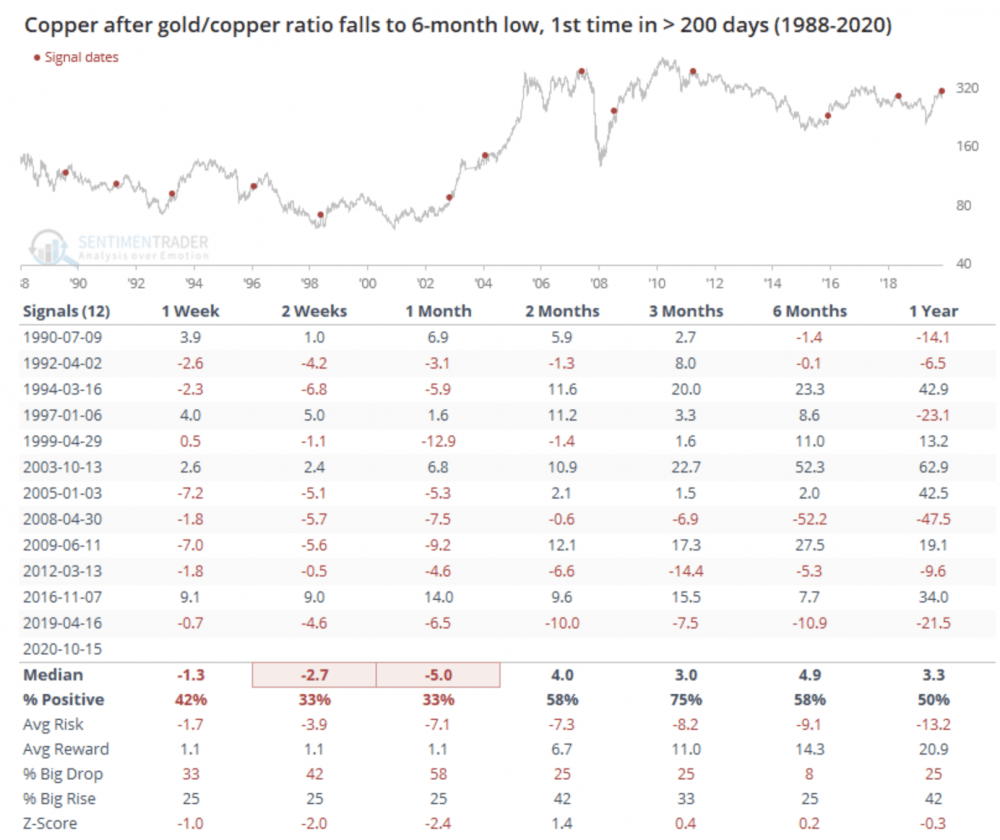

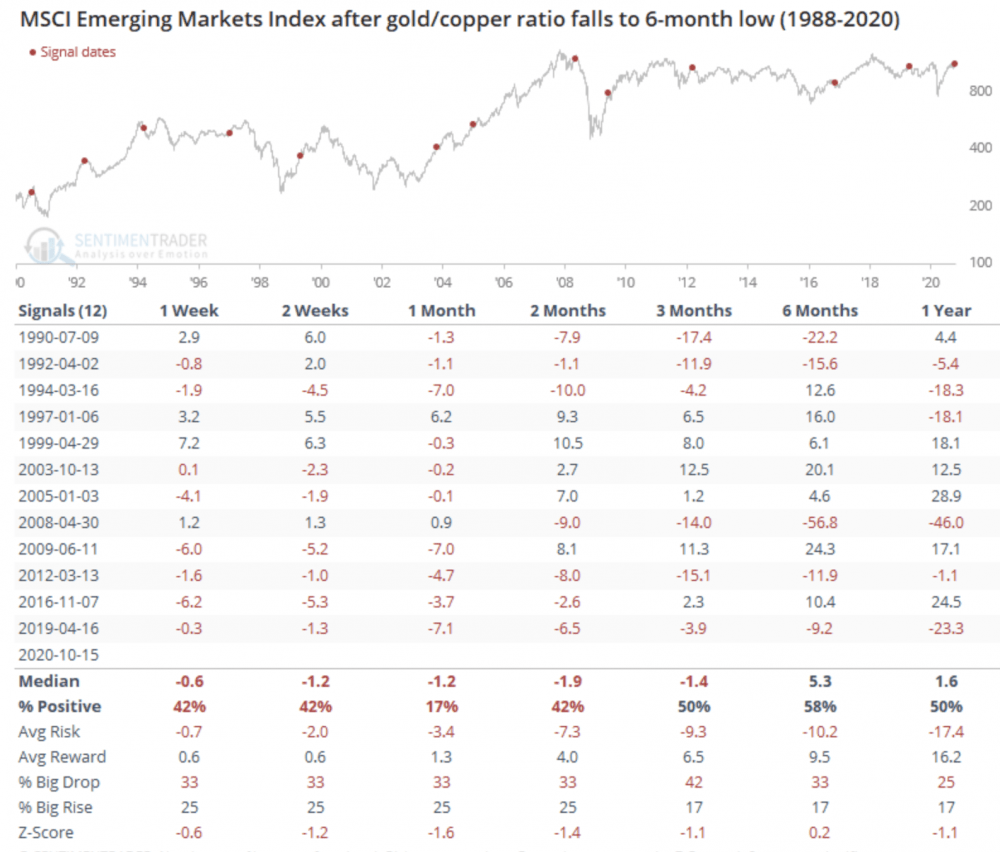

Ostatnie tygodnie przyniosły bardzo silne wzrosty cen miedzi. W tym samym czasie złoto generalnie krążyło w okolicach 1900 USD za uncję. W efekcie miedź znalazła się na najwyższym poziomie względem złota od 6 miesięcy. W przeszłości taka sytuacja nie była najlepszym prognostykiem dla cen tego surowca.

Wraz ze spadkami miedzi w takich momentach mocno traciły również rynki wschodzące, które są w znacznym stopniu powiązane z surowcami.

Naszym zdaniem odreagowanie na cenach miedzi jest jak najbardziej prawdopodobne, choć zapewne będzie dużo łagodniejsze, jeśli wybory w USA wygra Donald Trump. Jego ewentualna druga kadencja przyniesie zakrojone na szeroką skalę programy infrastrukturalne, które będą zwiększać popyt zarówno na miedź, jak i pozostałe metale przemysłowe.

Uwaga: ten fragment został napisany w chwili, kiedy miedź kosztowała 3,15 USD.

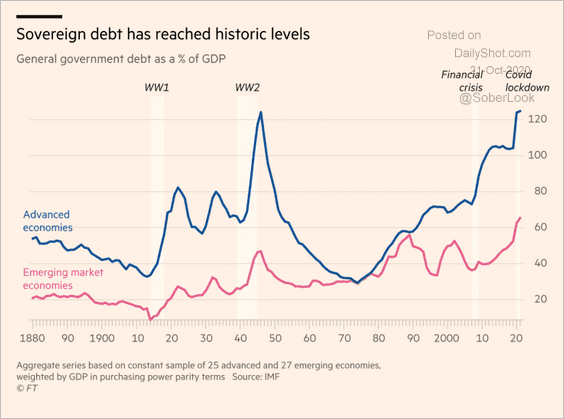

Globalny dług puchnie z miesiąca na miesiąc

W niedawnym artykule „Koronawirus, czyli zielone światło dla niszczenia gospodarki” pokazywaliśmy na przykładzie Grecji, że wysoki poziom długu może przynieść dekadę bez jakiegokolwiek wzrostu gospodarczego. Z kolei w tekście „Czym jest Dollar Milkshake Theory?” zwróciliśmy uwagę na gigantyczny dług krajów zarówno rozwiniętych, jak i rozwijających się, zaciągnięty w dolarze.

Pewne uzupełnienie tych dwóch tematów stanowi poniższa grafika, która pokazuje zadłużenie krajów rozwiniętych i rozwijających się w odniesieniu do PKB.

Jak widać, w przypadku obu grup notujemy dziś rekordowe poziomy zadłużenia. Gigantyczny dług będzie coraz silniej ograniczał rozwój gospodarczy. Obligacje zadłużonych krajów staną się jeszcze bardziej ryzykowne. Dlatego też spodziewamy się, że coraz więcej banków centralnych będzie zmuszonych do skupowania rządowego długu. Przypomnijmy, że w Polsce tego typu praktyki wprowadzono w marcu tego roku, kiedy wszyscy zajęci byli koronawirusem.

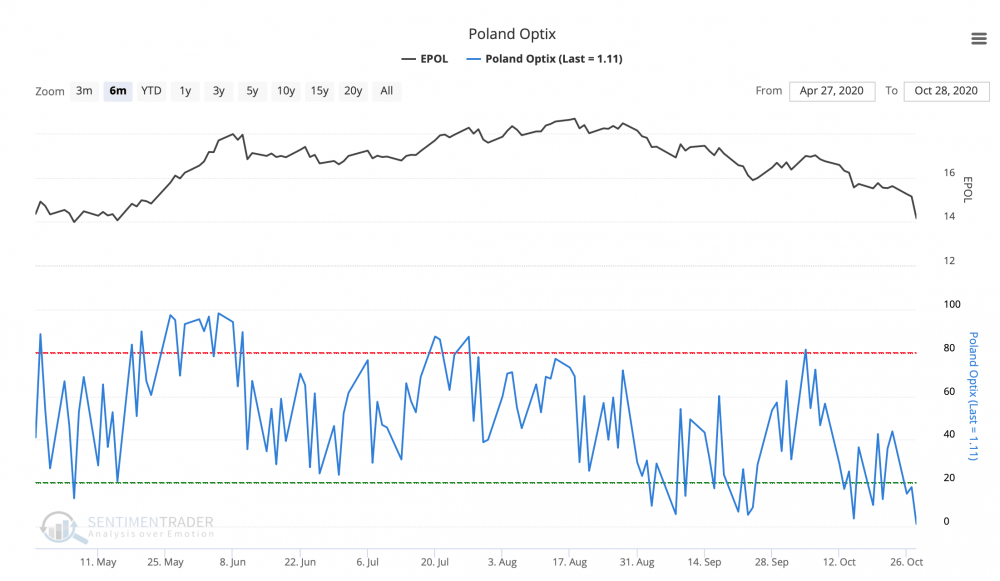

Pesymizm wokół polskich akcji

Zamykanie kolejnych branż oraz wprowadzane obostrzenia odbiły się na GPW. Apogeum nastąpiło podczas środowej sesji, kiedy główne indeksy warszawskiej giełdy straciły po ponad 5%. W efekcie indeks optix (indeks optymizmu) dla ETFu dedykowanego polskiej giełdzie spadł do poziomu 1, w skali 0-100.

Równie złe nastroje towarzyszą obecnie jedynie niemieckiej giełdzie.

Dlaczego zerkamy akurat na ETF EPOL, a nie po prostu na indeks WIG? Dlatego, że EPOL pokazuje polską giełdę w taki sposób w jaki widzą ją zagraniczni inwestorzy (wielu z nich inwestuje w Polsce poprzez ten ETF). Jego notowania są zależne od tego jak zachowują się polskie spółki oraz od tego jak radzi sobie złoty względem dolara. Jeśli akcje są tanie, a złoty słaby, to jest to niezły moment dla zagranicznych inwestorów by inwestować na GPW.

W chwili obecnej, z perspektywy międzynarodowego inwestora, polskie akcje są atrakcyjnie wycenione. Problemem jest jednak waluta. Na fali kolejnych obostrzeń złoty może jeszcze stracić do dolara. Przypominamy, że wiosną świat rzucił się na polskie akcje gdy szorowały po dnie, a kurs USDPLN wynosił ponad 4,20. Dziś jest to 3,95. Z pewnością jest tu potencjał do dalszego spadku złotego, zwłaszcza jeśli sytuacja wokół koronawirusa nie ulegnie poprawie.

Co do ETFu EPOL, to daje on ekspozycję na WIG20, czyli w dużej mierze na spółki państwowe, które nie przestają rozczarowywać. Naszym zdaniem, jeśli już rozważamy zakupy na GPW, to najlepiej wybierać spośród małych i średnich spółek, które są ciekawie wycenione. Dlatego też działamy nad funduszem, który umożliwia inwestycję właśnie w te mniejsze spółki i będzie odpowiednikiem sWIG80.

Nadchodzą zmiany w branży finansowej

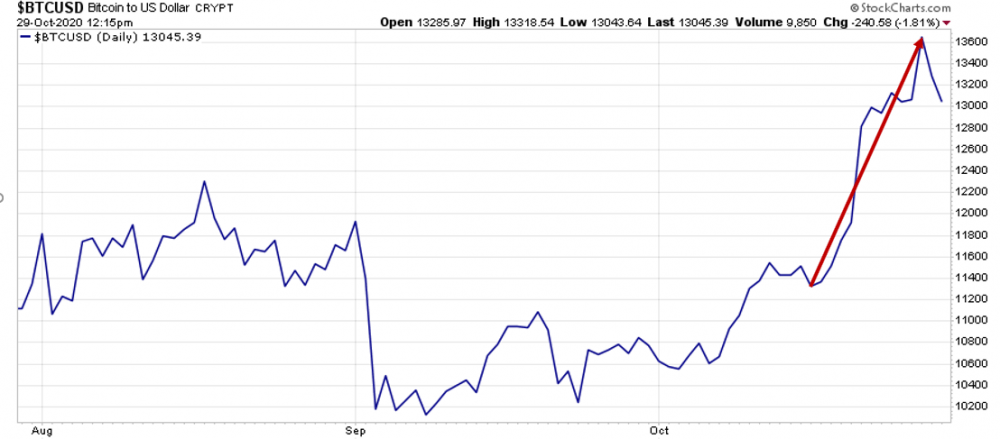

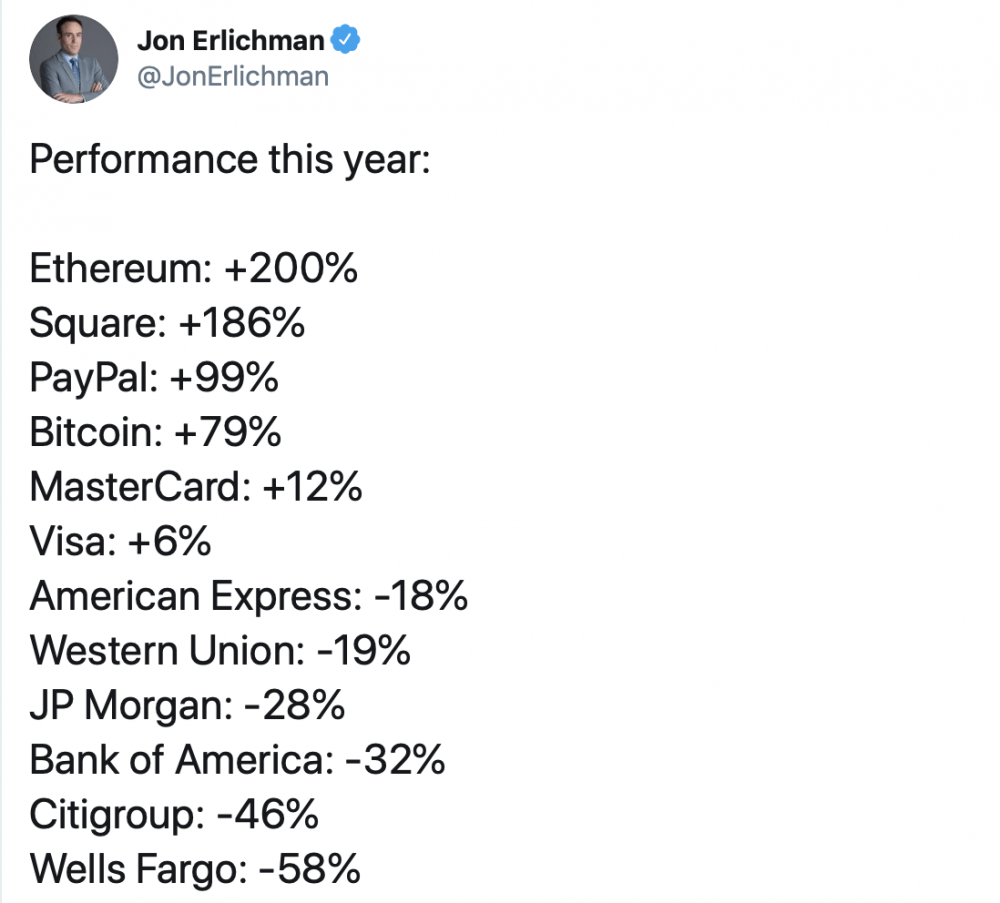

Kilka dni temu świat finansów obiegła informacja o tym, że PayPal umożliwi klientom zakup i sprzedaż kryptowalut. Na początek będą to Bitcoin, Ethereum, Bitcoin Cash i Litecoin. W najbliższym czasie usługa będzie dostępna tylko w USA. Docelowo jednak PayPal chce umożliwić klientom płacenie kryptowalutami w 26 mln sklepów na całym świecie. Komunikat firmy bardzo pozytywnie wpłynął na notowania Bitcoina (czerwona strzałka).

Generalnie decyzja PayPal to kolejny krok w kierunku popularyzacji cyfrowych walut. Nic dziwnego, że najpopularniejsze kryptowaluty, a także powiązane z nimi projekty, notują w tym roku bardzo dobre wyniki na giełdzie.

Na drugim biegunie znajdują się tradycyjne banki, których zyski zostały znacząco ograniczone przy okazji obniżania stóp procentowych w USA. Co gorsza, nic nie zapowiada, aby FED miał w najbliższym czasie zdecydować się na podwyżki.

Naszym zdaniem zestawienie widoczne na grafice pokazuje zmianę warty w branży finansowej. Za kilka lat banki komercyjne będą odgrywać marginalną rolę bądź też całkowicie znikną. Z kolei waluty cyfrowe będą zdobywać kolejne rynki.

Biden zapowiada gigantyczne podatki

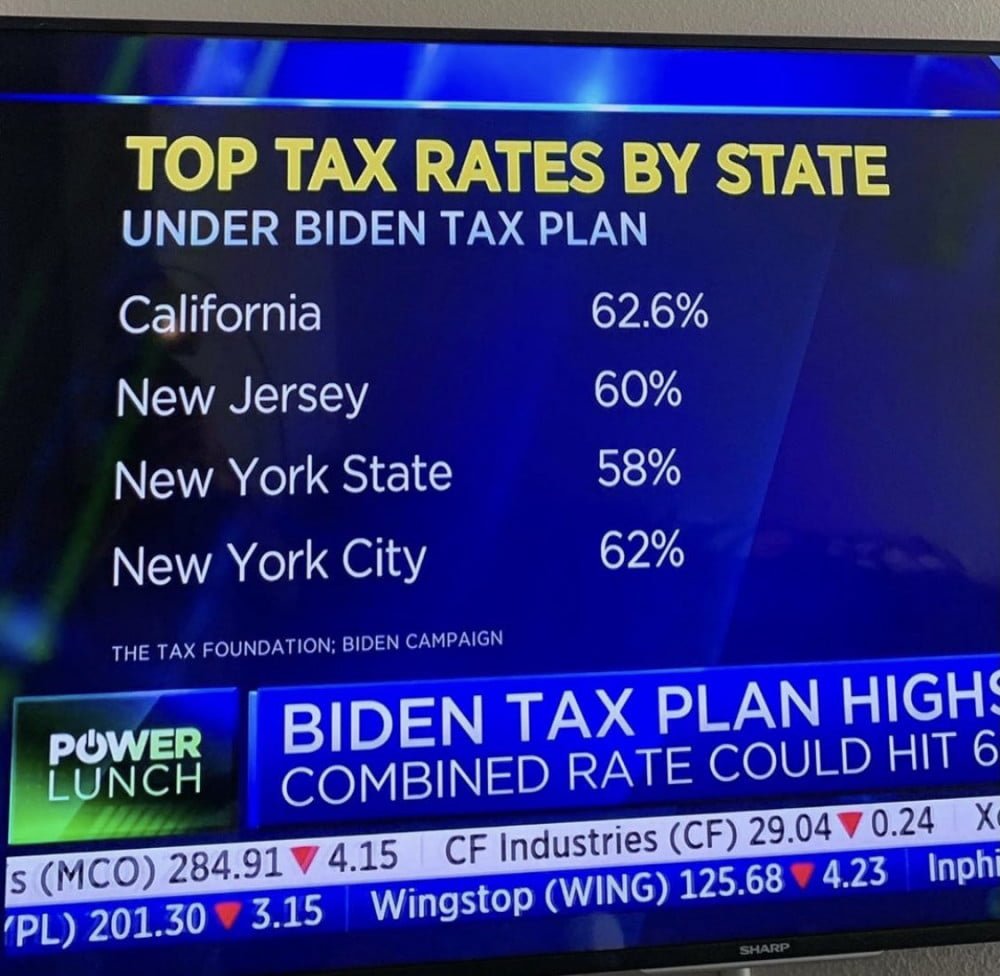

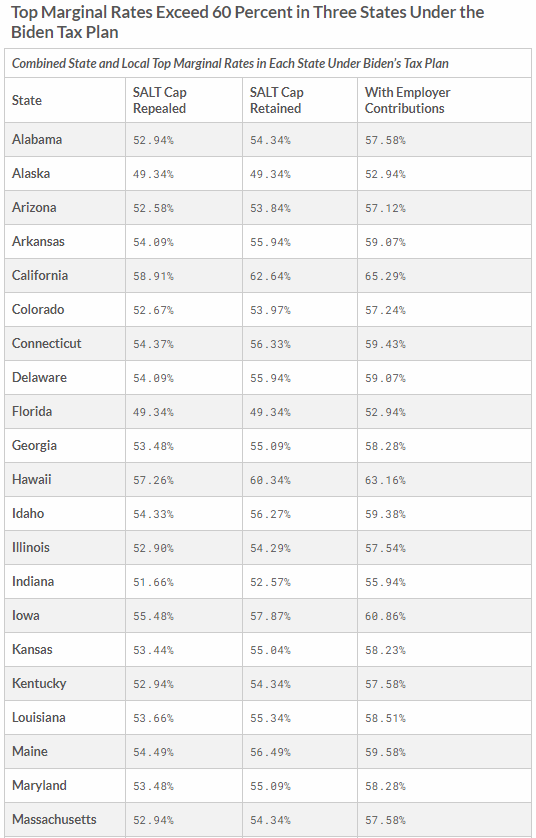

W ostatnich dniach w mediach pojawiły się informacje dotyczące podatków dla najbogatszych, które zaproponował Joe Biden. Po szczegółowych wyliczeniach okazało się, że w niektórych stanach osoby zarabiające powyżej 400 tys. USD rocznie, zapłacą dochodowy w wysokości ponad 60%!

Jeśli uważacie, że to skrajne przypadki, to publikujemy wyliczenia dla większej liczby stanów. Gołym okiem widać, że w przypadku wygranej Bidena, podatki rzędu 50% będą normą.

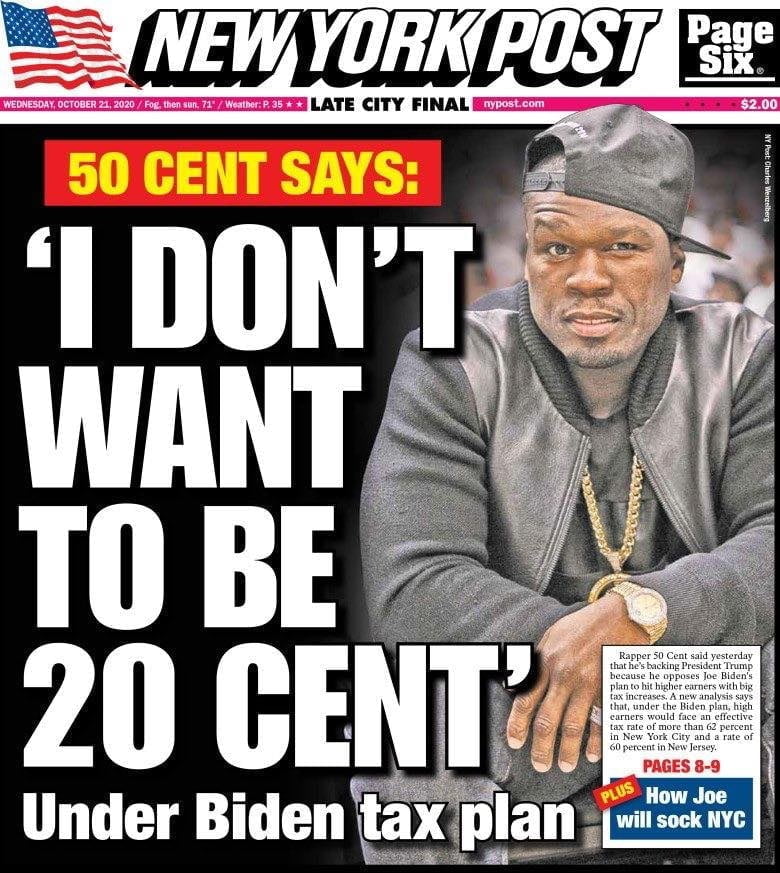

Z tymi propozycjami wiąże się też dość zabawna sytuacja. Otóż raper 50 Cent stwierdził, że poprze Trumpa, niezależnie od tego w jaki sposób obecny prezydent podchodzi do czarnych. Powód? Raper nie zamierza płacić gigantycznych podatków proponowanych przez Bidena.

Independent Trader Team