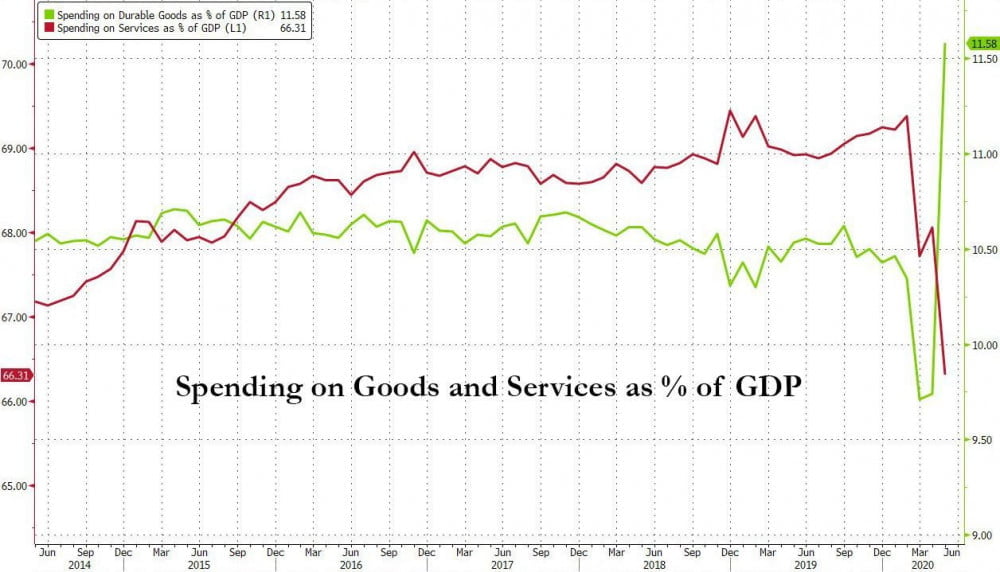

Na co Amerykanie wolą wydawać swoje pieniądze?

Pandemia koronawirusa w Stanach Zjednoczonych spowodowała mniejsze zainteresowanie usługami, natomiast zwiększyła wydatki amerykanów na produkty codziennego użytku.

Jest to typowy objaw dla kryzysu i recesji gospodarczej, w której ludzie nie czują się zbyt pewnie i często rezygnują ze zlecania usług i wiele prac takich jak gotowanie, pranie czy sprzątanie wykonują samodzielnie. Restrykcje związane z rozwojem pandemii w wielu przypadkach uniemożliwiły podróżowanie. W związku z czym środki, które mogły być przeznaczone na wypoczynek lub inne wygody zostały wydane na podstawowe sprzęty domowe.

W krajach, w których społeczeństwo jest mniej zamożne lub tych dotkniętych recesją, ludzie są skłonni wydawać więcej pieniędzy na podstawowe dobra, rezygnując z tych bardziej wyszukanych. Naszym zdaniem obecne spowolnienie gospodarcze jest kontynuacją tego co zaczęło się około 30 lat temu, czyli obniżania standardu życia przeciętnego Amerykanina.

Źródło: Zerohedge.com

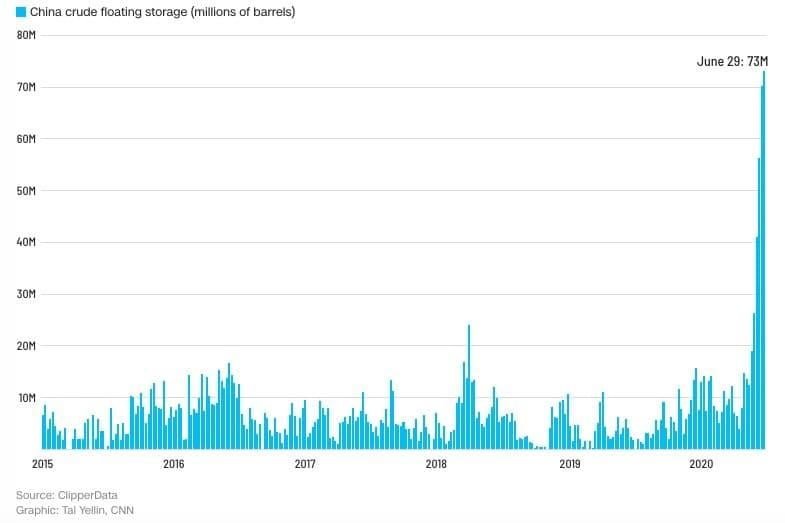

Co czeka ropę, gdy Chinom braknie miejsca na jej składowanie?

Wstrzymanie ruchu powietrznego, ograniczenie transportu oraz przerwy w łańcuchach dostaw spowodowały, że cena ropy naftowej w ostatnich miesiącach znalazła się na rekordowo niskich poziomach.

Z przeceny surowca chętnie skorzystały Chiny, które zwiększyły zapasy ropy do 73 mln baryłek. Zgodnie z poniższym wykresem niewiele brakuje, aby Państwu Środka brakło miejsca w tankowcach. Mogą one bowiem pomieścić maksymalnie 80 mln baryłek.

Chiny są jednym z największych importerów ropy na świecie, więc ta informacja ma ogromny wpływ na cenę surowca. Zwiększając zapasy ropy z 10 milionów do 70 milionów baryłek w zaledwie kilka miesięcy, Państwo Środka pokazało, że ma potencjał do powiększenia zapasów o kolejne 10%, wykorzystując tym samym w pełni swoją zdolność do składowania ropy.

Istnieje zatem ryzyko, że gdy Chińczycy wyczerpią możliwości magazynowe, popyt na ropę naftową ze strony Chin zostanie ograniczony, co odbije się na jej cenie.

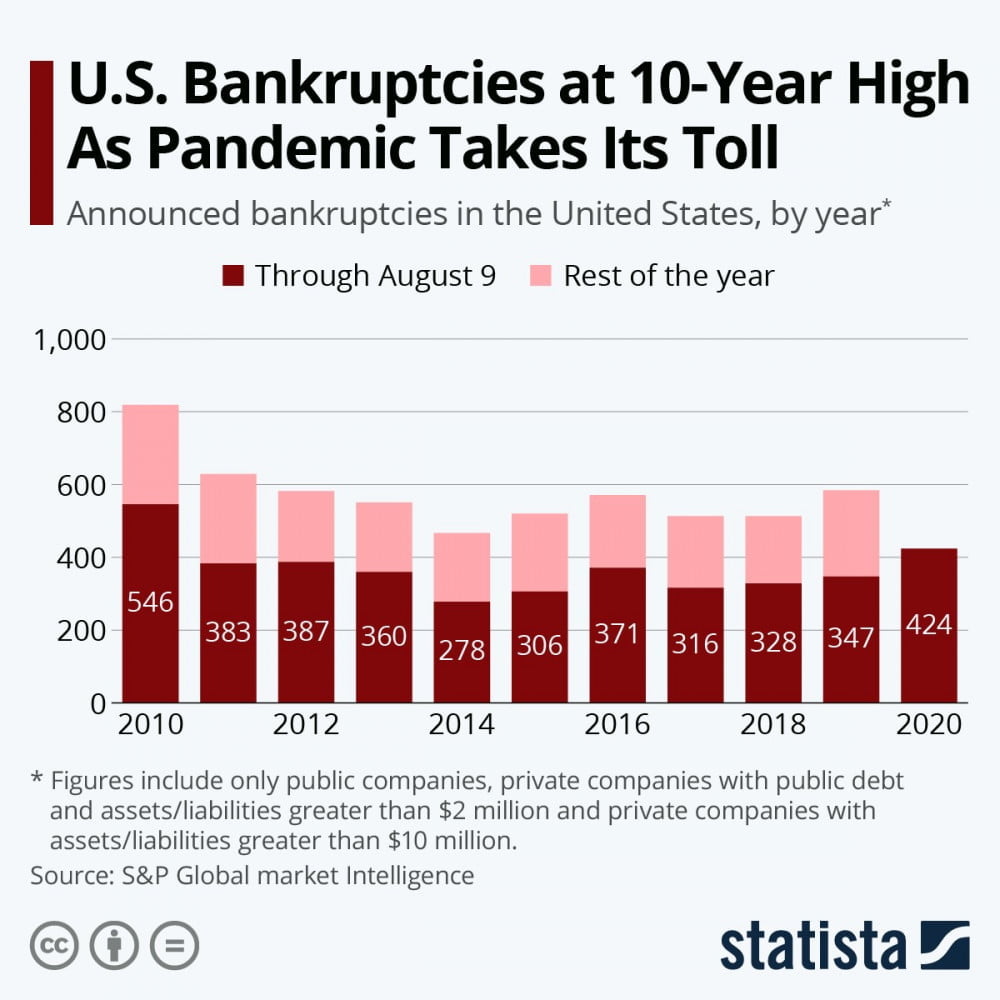

Bankructwa firm w USA na rekordowych poziomach

W ostatnim czasie liczba bankructw zgłaszanych przez spółki ze Stanów Zjednoczonych zbliża się do najwyższego poziomu od 10-ciu lat.

Poniższy wykres nie dotyczy małych spółek i start up-ów, lecz wyłącznie dużych firm o ugruntowanej pozycji na rynku. Znajduje się wśród nich m.in. J.C. Penney – firma, której kapitalizacja sięga około 105 mln dolarów.

Pandemia wpłynęła niekorzystnie na firmy w każdym sektorze gospodarki. Najwięcej bankructw odnotowano kolejno w sektorze usługowym, przemysłowym oraz energetycznym.

Mainstreamowe media błędnie wpajają przekonanie, że dzięki pomocy banków centralnych i nowopowstałym szczepionkom przeciwko koronawirusowi, sytuacja niebawem się poprawi. Problem polega na tym, że zakończenie pandemii nie uzdrowi gospodarki. Wszystkie pakiety stymulacyjne na dłuższą metę tak naprawdę nie działają, a jedynie odwlekają to co nieuniknione.

Większość firm przyzwyczajona do taniego kredytu funkcjonuje, pomimo że jest źle zarządzana i nierentowna. Prawdziwe otrzeźwienie przyjdzie z czasem, gdy nie będzie dało się już bardziej obniżyć stóp procentowych, a inflacja niebezpiecznie wzrośnie. Będziemy mogli spodziewać się wtedy informacji o kolejnych falach bankructw.

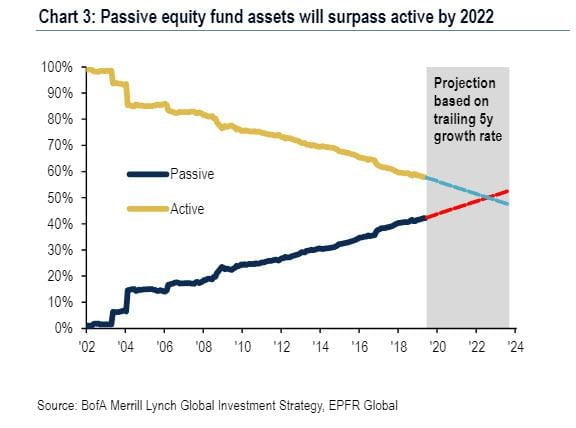

Aktywa ETF-ów wkrótce przebiją fundusze aktywnie zarządzane

O tym, że pasywnie zarządzane fundusze (ETF-y) są jedną z najtańszych i najlepszych form inwestowania pisaliśmy wielokrotnie, m.in. w artykule „Czy da się pokonać rynek?”.

Przewaga ETF-ów nad aktywnie zarządzanymi funduszami wynika z tego, że koszt ich utrzymania w ciągu roku jest bardzo niski. Zazwyczaj jest to poniżej 0,5%. Dla odmiany fundusze aktywnie zarządzane inkasują z naszych portfeli nawet do kilka procent rocznie, do tego trzeba doliczyć ogromną ilość transakcji, które wiążą się z dodatkowymi kosztami transakcyjnymi oraz nietrafione inwestycje.

Nic dziwnego, że ETF-y stały się na tyle popularne, że prawdopodobnie do 2022 roku wartość aktywów będących w ich posiadaniu (granatowa linia) przekroczy tą, którą dysponują fundusze aktywne (żółta linia).

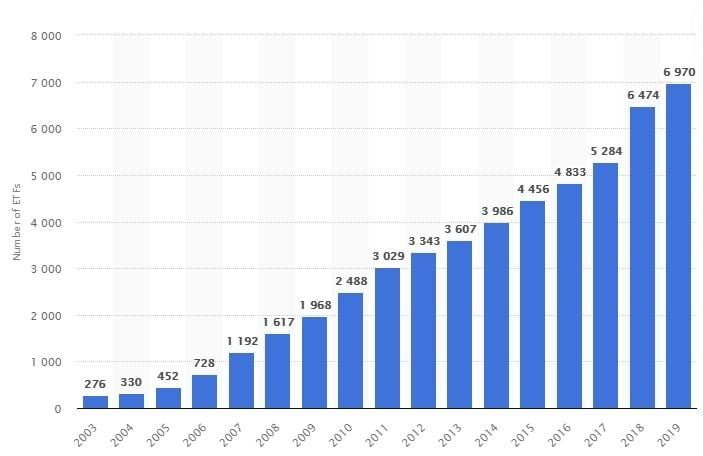

Rozwój ETF-ów przekłada się również na ich ilość i różnorodność. Obecnie na giełdzie w USA jest zarejestrowanych niemal 3 tysiące ETF-ów, a globalnie blisko 7 tysięcy.

Źródło: Statista.com

Możliwość taniego inwestowania jest bardzo nie na rękę „czerwonym krawatom”, czyli menadżerom aktywnie zarządzanych funduszy. To między innymi oni stoją za regulacjami MIFID II, ograniczającymi możliwość kupowania ETF-ów notowanych w USA przez indywidualnych inwestorów z Unii Europejskiej. Więcej informacji na ten temat znajdziecie w artykule „Czym fundusze ETF podpadły finansowej elicie?”.

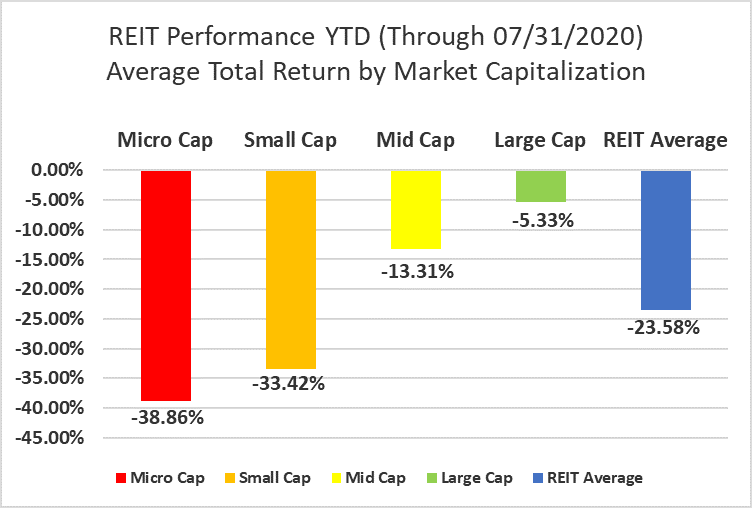

Gorszy okres dla REIT-ów

Bardzo silne tąpnięcie na światowych giełdach przełożyło się na spadek notowań REIT-ów (funduszy inwestujących w nieruchomości). Zamknięte centra handlowe, ograniczenie pracy w biurowcach, ograniczenie wakacji oraz załamanie gospodarcze, czyli spadek czynszów w apartamentowcach przyczyniły się do tej paniki, ponieważ REIT-y żyją głównie z czynszów najemnych.

Źródło: Seekingalpha.com

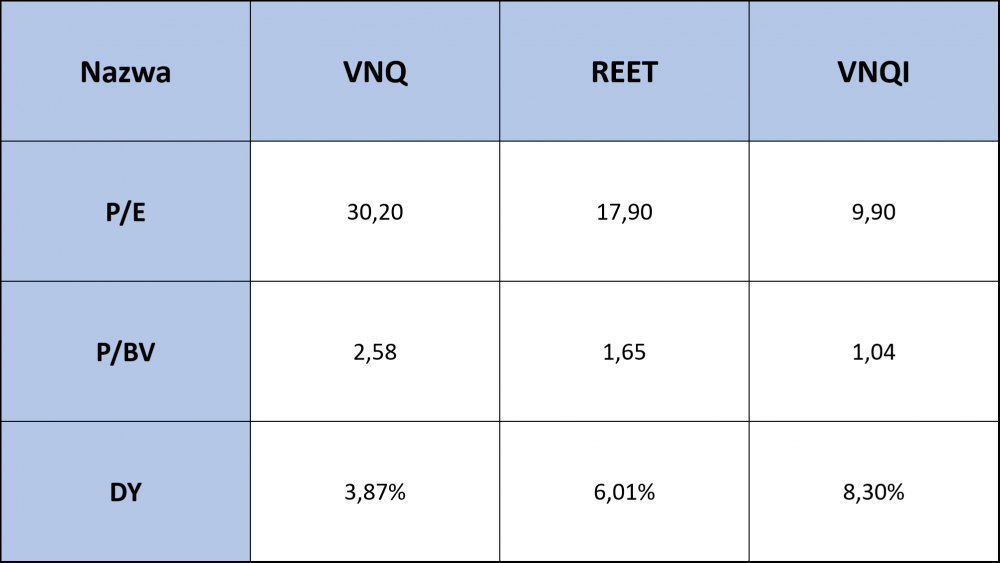

Pandemia sprawiła także, że REIT-y w niektórych częściach świata stały się atrakcyjne, co widać na poniższej grafice. O ile ETF-y na REIT-y amerykańskie (VNQ) charakteryzuje się wskaźnikiem cena / zysk na poziomie 30, to w przypadku REIT-ów spoza USA (VNQI) wskaźnik ten wynosi zaledwie 10. Różnice dobitnie pokazuje także stopa dywidendy.

Źródło: Opracowanie własnie

Warto pamiętać, że REIT-y kupujemy niczym nieruchomość na wynajem. Nie możemy więc liczyć na trafienie w dołek, zwłaszcza gdy przed nami kolejna panika. W kolejnych miesiącach część REIT-ów zawiesi lub ograniczy wypłacanie dywidendy. Tego typu aktywa kupujemy na lata oraz dla dywidendy wysokości 6-10%, a nie oczekując na szybkie odbicie.

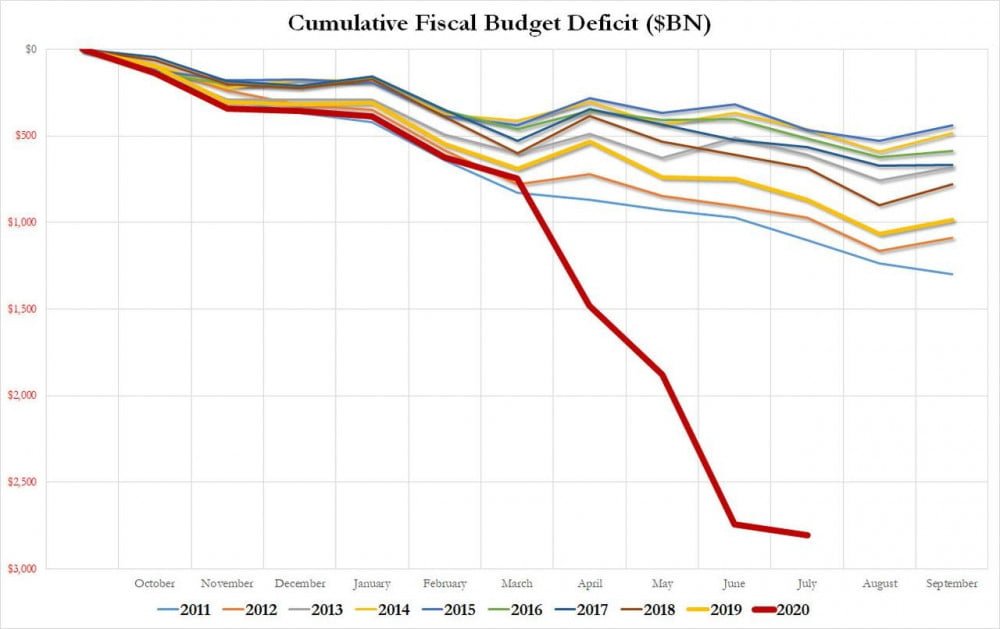

Deficyt budżetowy USA osiąga rekordowy poziom

Wydatki rządu Stanów Zjednoczonych w lipcu wyniosły 626,5 miliardów dolarów, co oznacza wzrost o ponad 68% w porównaniu do 371 miliardów wydanych w tym samym okresie ubiegłego roku.

W lipcu bieżącego roku Stany Zjednoczone naliczyły tylko 63 mld USD deficytu. Spodziewano się natomiast kwoty niemalże 200 miliardów dolarów, ale rząd sprawnie „zmniejszył” lukę w budżecie za sprawą przesunięcia terminu zapłat podatku dochodowego, co z kolei zwiększyło wpływy budżetowe USA.

Od początku roku deficyt budżetowy USA sięgnął już 2,81 bilionów dolarów. W tym samym okresie w ubiegłym roku niedobór w kasie państwa wynosił dopiero 867 miliardów dolarów. Aktualna kwota jest już dwukrotnie większa niż w rekordowym pod tym względem 2009 roku, kiedy to deficyt osiągnął 1,4 bilionów dolarów.

Jeśli deficyt dalej będzie rósł w tym tempie, to pod koniec roku możemy spodziewać się kwoty blisko 4 bilionów dolarów.

Źródło: Zerohedge.com

28 bilionów USD w bilansach Banków Centralnych

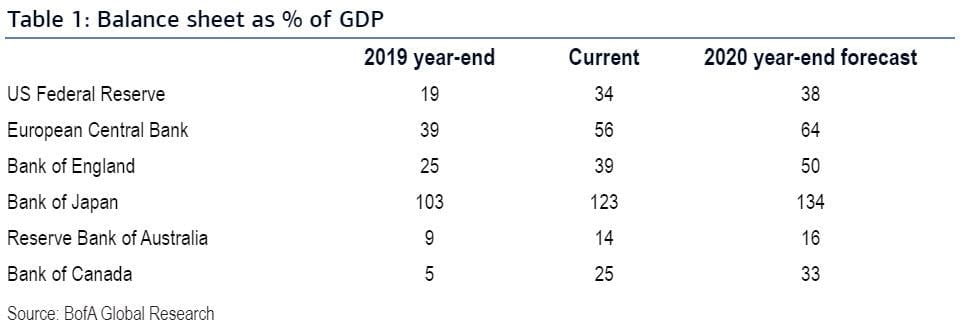

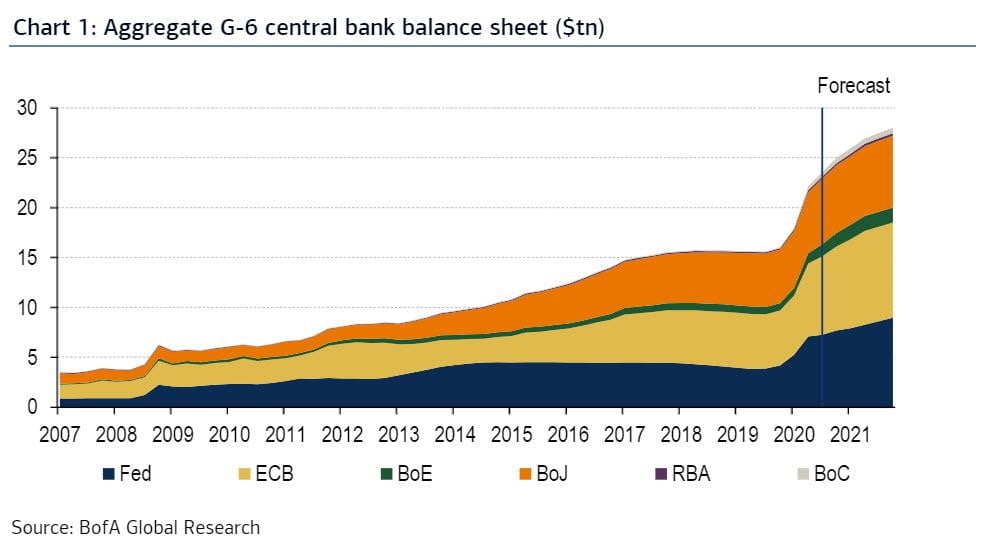

Bilans banków centralnych do tej pory nigdy nie był na tak wysokich poziomach jak dzisiaj. Fed ma aktywa będące ekwiwalentem 34% amerykańskiego PKB i oczekuje się, że ta liczba może wzrosnąć do 38%. W przypadku Banku Japonii poziom ten jest rekordowo wysoki i wynosi 123%.

Od początku tego roku banki centralne skupiły aktywa o łącznej wartości 24 bilionów dolarów, czyli około 25% globalnego PKB. Prognozuje się, że w tym tempie do końca przyszłego roku banki wydrukują do 28 bilionów dolarów.

Jak widzimy na poniższej grafice do najbardziej „efektywnie” drukujących należy FED, Europejski Bank Centralny oraz Bank Japonii.

Dodruk jeszcze nigdy nie prowadził do wzrostu gospodarczego. Prowadzi jedynie do przejmowania długu niby suwerennych krajów przez bank centralny, sztucznego obniżenia stóp procentowych i niszczenia oszczędności klasy średniej. Jednocześnie te „suwerenne” kraje stają się totalnymi zakładnikami banków centralnych.

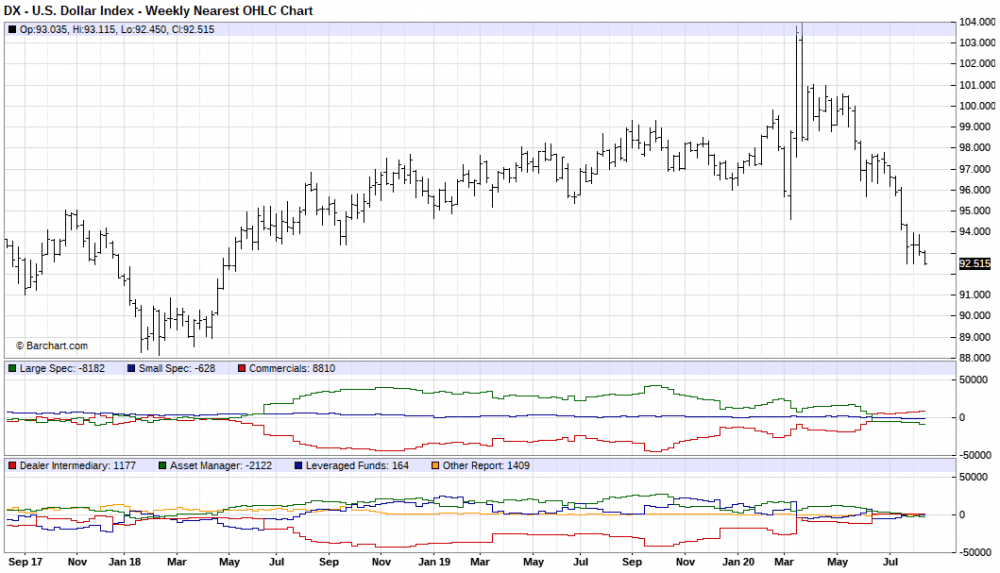

Pozycja Commercials na amerykańskim dolarze

Źródło: Barchart.com

Największa od 8 lat pozycja Commercials sugeruje, że w kolejnych tygodniach powinniśmy spodziewać się „mini trzęsienia ziemi” na rynkach finansowych. Wyjaśnienie dla początkujących – za każdym razem, gdy dochodzi do paniki na rynkach, kapitał przenosi się do dolara i amerykańskich obligacji. Najprawdopodobniej dojdzie do tego jeszcze przed wyborami w Stanach Zjednoczonych, które są zaplanowane na początek listopada.

Independent Trader Team