Giełda oderwana od realiów

Bieżący rok przyniósł trudne chwile dla globalnej gospodarki. Lockdown wprowadzony w wielu krajach w marcu oraz kwietniu sprawił, że miliony firm nie mogły normalnie funkcjonować. Odbiło się to na ich zyskach, a wiele przedsiębiorstw wręcz zbankrutowało.

W przypadku rynku akcji nie było tak źle. Co prawda główne indeksy straciły najpierw 30, 40 a czasem nawet 50 procent, ale ostatecznie doszło do naprawdę solidnego odbicia (zwłaszcza w USA i Chinach). Wzrosty zawdzięczaliśmy w pierwszej kolejności interwencji banków centralnych, a następnie euforii wśród inwestorów indywidualnych.

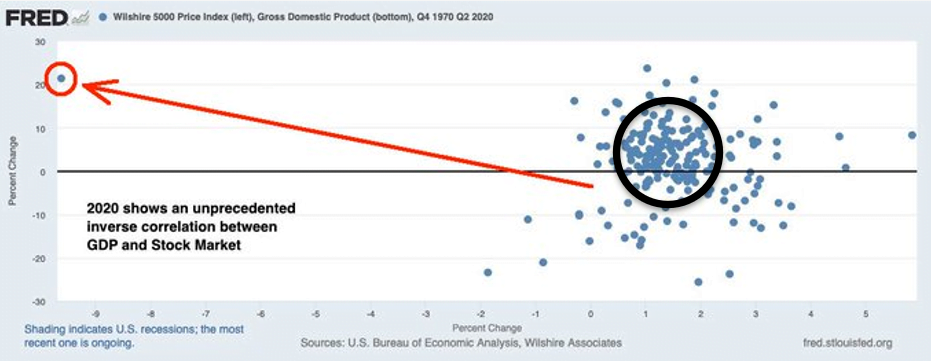

Efekt jest taki, że wiele giełd (z USA na czele) straciło kontakt z rzeczywistością. Świetnie obrazuje to poniższy wykres dotyczący Stanów Zjednoczonych. Na pierwszy rzut oka może się on wydawać skomplikowany, ale szybko zobaczycie, że tak nie jest.

Pamiętajcie, że każda kropka to jeden rok. Na osi poziomej oznaczono roczną zmianę PKB USA, z kolei na osi pionowej roczną zmianę indeksu Wilshire 5000 (pięć tysięcy największych spółek). W przeszłości najczęściej było tak, że kiedy PKB rósł o 1-2%, to rynek akcji zyskiwał kilka procent (większość takich przypadków oznaczyliśmy czarnym kołem).

Gdzie w tym wszystkim jest rok 2020? Spójrzcie na czerwoną strzałkę. Pokazuje ona, gdzie Stany Zjednoczone są dzisiaj. Gigantyczny spadek PKB oraz duży wzrost wycen akcji. Całkowite oderwanie giełdy od realiów, które symbolizuje właśnie ta czerwona strzałka. W tym miejscu każdy może odpowiedzieć sobie na pytanie: czy ten rok będzie wyjątkiem czy nagle wchodzimy w nową rzeczywistość, w której gospodarka się kurczy a akcje rosną w nieskończoność?

Młodzi w USA zostają z rodzicami

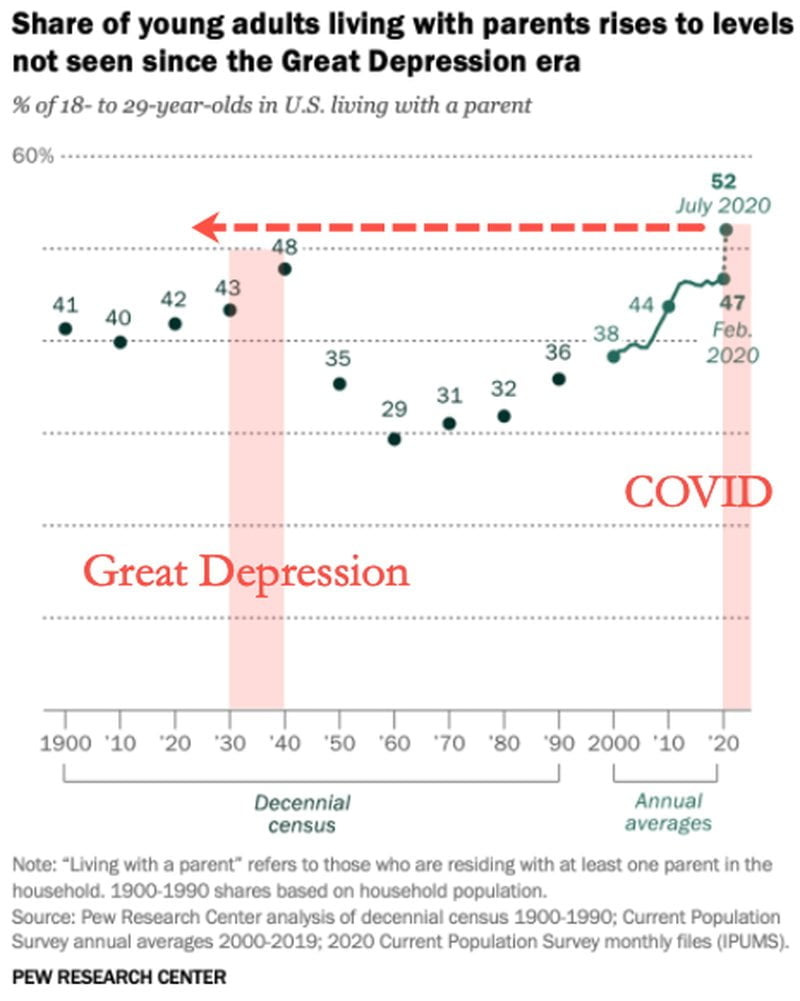

Poniższy wykres pokazuje jaki odsetek młodych ludzi w USA (18-29 lat) mieszka z rodzicami.

Jak widać, obecnie ten odsetek jest wyższy niż w najgorszym okresie Wielkiego Kryzysu w USA. Oczywiście takie a nie inne wyniki można częściowo tłumaczyć faktem, że młodzież jest mniej zaradna, później zakłada rodziny itd. Naszym zdaniem to wciąż nie zmienia faktu, że te dane są po prostu porażające. I warto przyjrzeć się pozostałym przyczynom takiej a nie innej sytuacji.

Przede wszystkim Amerykanie są niesamowicie zadłużeni i ten dług bardzo często uniemożliwia „wyjście na swoje”. Koszty edukacji są bardzo wysokie, więc wiele osób zaciąga kredyt studencki a potem oszczędza jak może, aby go spłacić. Sytuacja tych, którzy od razu idą do pracy wcale nie jest lepsza – w ujęciu realnym wynagrodzenia zwykłych pracowników nie wzrosły od kilku dekad. A skoro jednocześnie doszło do znacznego wzrostu cen nieruchomości, to większości po prostu nie stać na wyprowadzkę z domu.

Dochodzimy więc do konkluzji, że mamy łatwo dostępny i najtańszy w historii kredyt, a jednak to wcale nie ułatwia sytuacji milionów Amerykanów. Co więcej, spójrzcie ponownie na wykres i sprawdźcie, kiedy odsetek mieszkających z rodzicami był najniższy. W latach 1960-1980, kiedy stopy procentowe były stopniowo podnoszone aż do 20%! A zatem i kredyt drożał z roku na rok.

Naszym zdaniem to kolejny przykład pokazujący, że zerowe stopy procentowe i ciągły dodruk nie mogą stworzyć dobrobytu.

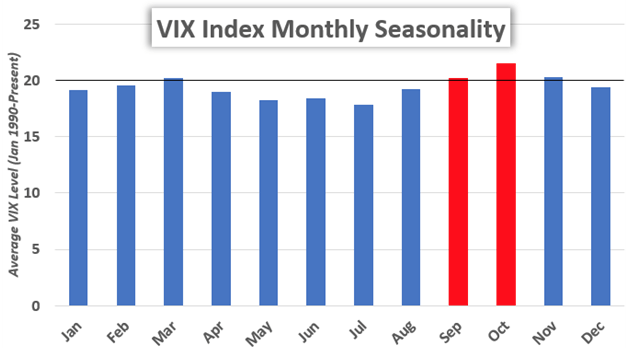

Wrzesień i Październik trzęsą rynkami

Sierpień był dla inwestorów wspaniałym okresem. W górę wędrowały wyceny akcji w USA, Chinach czy wielu krajach europejskich. Następnie przyszedł wrzesień, minęło kilka dni i rynkami wstrząsnęły spadki. W trakcie niektórych sesji popularne spółki technologiczne traciły ponad 5%, a ropa potrafiła spaść o 8% w ciągu jednego dnia.

Dla osób, które wnikliwie analizują sezonowość na rynkach zapewne nie było to zaskoczenie. Wrzesień jest miesiącem w którym zmienność jest zazwyczaj dość wysoka. Najwięcej dzieje się jednak w październiku. Pokazuje to indeks zmienności VIX. Na poniższym wykresie możecie zobaczyć średni poziom tego indeksu w poszczególnych miesiącach.

Źródło: dailyfx.com

Jak widać, to co stało się w ostatnich dniach, może być dopiero wstępem. Niewykluczone, że w tym roku intensywny będzie także listopad – wtedy odbędą się wybory prezydenckie w USA.

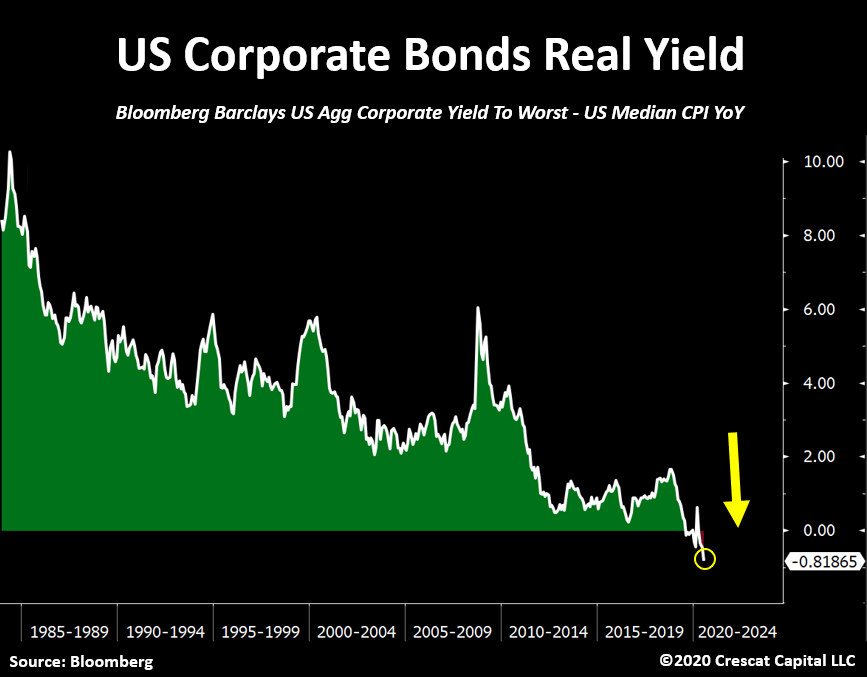

Ryzykowne obligacje korporacyjne w USA… gwarantują stratę

Generalnie na rynku obligacji obowiązuje następująca logika: obligacje rządowe są uważane za bezpieczniejsze i oferują niskie odsetki. Z kolei obligacje korporacyjne (dług emitowany przez przedsiębiorstwa) są bardziej ryzykowne, ale jednocześnie mają wyższą rentowność.

Od 2008 roku banki centralne na gigantyczną skalę skupują obligacje rządowe, obniżając w ten sposób ich rentowność (cena obligacji w górę = rentowność w dół, doczytaj w Słowniczku Independent Trader). W efekcie już kilka lat temu normą stało się, że rentowność obligacji Japonii, krajów strefy euro czy Szwajcarii jest niższa niż inflacja, czyli realnie te papiery gwarantują nam stratę. Później to samo stało się z długiem USA. W międzyczasie Europejski Bank Centralny zaczął skupować obligacje wybranych europejskich przedsiębiorstw, sztucznie zaniżając ich rentowność.

Doszło do takich absurdów, że rentowność niemieckich obligacji 10-letnich wynosiła np. -0,5%, z kolei dług europejskich firm gwarantował takie odsetki jak dług Stanów Zjednoczonych. Innymi słowy, obligacje większej spółki z Francji czy Niemiec były wyceniane tak jak obligacje największego mocarstwa.

Nie zmienia to faktu, że w odwodzie były jeszcze obligacje korporacyjne z USA, które oferowały rentowność wyższą niż inflacja (np. płaciły 4% przy oficjalnej inflacji wynoszącej 2,5%). Niestety w 2020 roku amerykański bank centralny zwiększył swój wpływ na ten rynek (FED zaczął inwestować w dług przedsiębiorstw). Ostatecznie rentowność indeksu obligacji korporacyjnych Bloomberga spadła poniżej inflacji CPI w USA.

Warto w tym miejscu zwrócić uwagę na 2 kwestie. Po pierwsze, rynek obligacji korporacyjnych w USA jest kolejnym, który został napompowany przez bankierów centralnych (bańka wszechczasów wciąż rośnie). Po drugie obserwując to, co się dzieje, można powiedzieć, że różnica pomiędzy obligacjami rządowymi i korporacyjnymi zaczyna się w niektórych miejscach zacierać. Ostatnie miesiące pokazały, że największe spółki technologiczne z USA mogą liczyć na przywileje, politycy dbają o nie cały czas. Dlatego też dług gigantów takich jak Apple czy Amazon nie wydaje się już inwestorom bardziej ryzykowny niż dług np. Hiszpanii. Czas pokaże czy takie podejście jest uzasadnione.

Szwedzi przeszli koronawirusa bez zamykania gospodarki

Pewnie większość z Was pamięta, że w trakcie wiosennej paniki Szwecja pozostała jednym z niewielu krajów, które nie zamknęły gospodarki. Nie wprowadzano absurdalnych obostrzeń, nie ograniczano wolności obywateli. W efekcie tysiące firm mogły przejść przez ten okres bez większych problemów, choć pewnie zdarzyli się eksporterzy którzy ucierpieli w skutek globalnej paranoi.

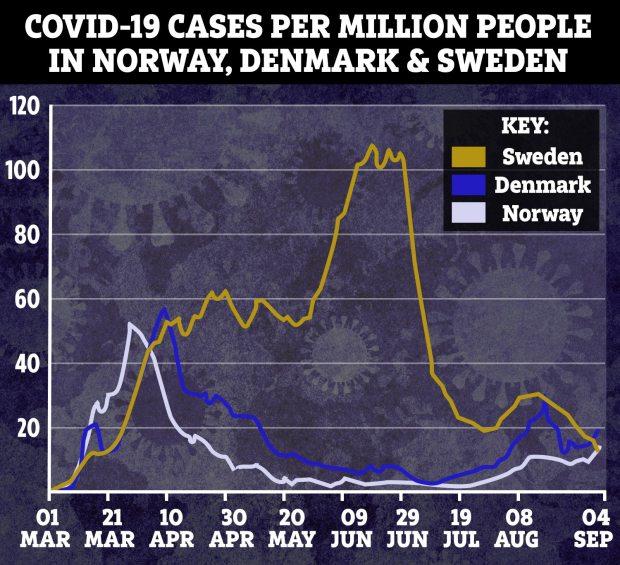

Brak obostrzeń sprawił oczywiście, że Szwecja miała stosunkowo dużą liczbę zakażonych (w przeliczeniu na milion osób) na tle pobliskich krajów.

Źródło: thesun.co.uk

Ostatnie dane pokazują jednak, że liczba chorych na koronawirusa spadła do podobnych poziomów co w Danii i Norwegii.

Ostatecznie w Szwecji jako zmarłych na koronawirusa zakwalifikowano 5,8 tys. osób. To jakieś 0,057% populacji. Nie zapominajmy, że wśród zmarłych byli głównie tacy, którzy cierpieli na różne inne choroby, często znacznie poważniejsze. Charakteryzował ich też podeszły wiek. Dążymy do tego, że koronawirus wpłynie na ogólną liczbę zmarłych w mniejszym stopniu niż mogłoby się wydawać.

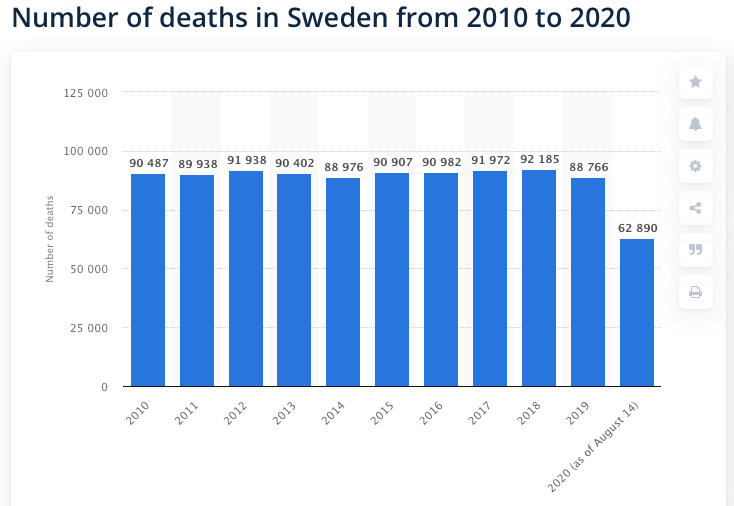

Potwierdza to poniższy wykres. Pokazuje on liczbę tegorocznych zgonów do 14 sierpnia, a także statystyki za poprzednie lata.

Źródło: statista.com

Za nami niemal 2/3 roku, zmarło 62 tys. osób. Bazując na proporcjach, można powiedzieć, że w tym roku zgonów będzie minimalnie więcej niż średnia za ostatnie lata. Jednocześni Szwedzi nie zniszczyli gospodarki, nie doprowadzili do dramatu tysięcy przedsiębiorców i jeszcze większej liczby pracowników.

Europa: Akcje atrakcyjne na tle obligacji

Porównując atrakcyjność akcji i obligacji warto sprawdzić różnice pomiędzy dywidendą wypłacaną przez spółki, a rentownością długu poszczególnych państw. W Stanach Zjednoczonych na ten moment relacja ta wygląda dość zwyczajnie. Dziesięcioletnie obligacje USA wypłacają 0,7%, a dywidenda z indeksu akcji S&P 500 wynosi 1,8%. Akcje są bardziej ryzykowne niż obligacje, więc oferują wyższe odsetki. Logiczne.

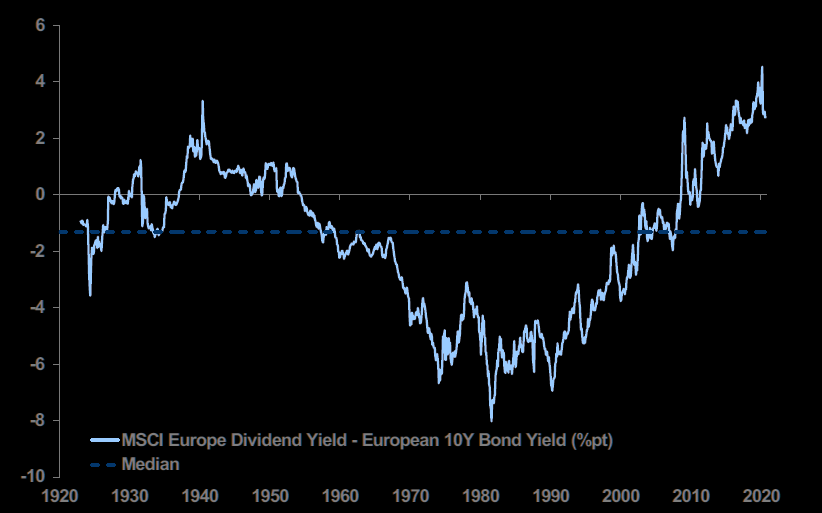

W Europie jednak doszliśmy w tej kwestii do skrajnej sytuacji. Lata pompowania europejskich obligacji przez EBC oraz słabość akcji sprawiły, że dywidenda spółek jest dziś wyjątkowo wysoka na tle rentowności obligacji. Prawdę powiedziawszy, ta różnica nigdy nie była wyższa niż w tym roku.

Źródło: themarketear.com

Na ten moment dywidenda z indeksu MSCI Europe wynosi ok. 3,5% więcej niż rentowność 10-letnich obligacji krajów Europy Zachodniej. Naszym zdaniem pod względem dywidendy akcje europejskie wyglądają dziś bardzo ciekawie. Pozostaje tylko jedno, trudne zadanie: wybrać do portfela takie spółki, które poradzą sobie z ewentualnym kryzysem gospodarczym.

Modne spółki – duża szansa i jeszcze większe ryzyko

Mania na rynku akcji stanowi teoretycznie okazję, aby podpiąć się pod dużą grupę i szybko zarobić sporo pieniędzy. Kiedy zwykły człowiek słyszy o zarobku rzędu kilkudziesięciu procent w kilka miesięcy (przykłady Apple, Amazon, Tesla itd.), to trudno mu przejść obok tego obojętnie. Właśnie dlatego w ostatnich tygodniach na giełdzie pojawiło się mnóstwo niedoświadczonych osób.

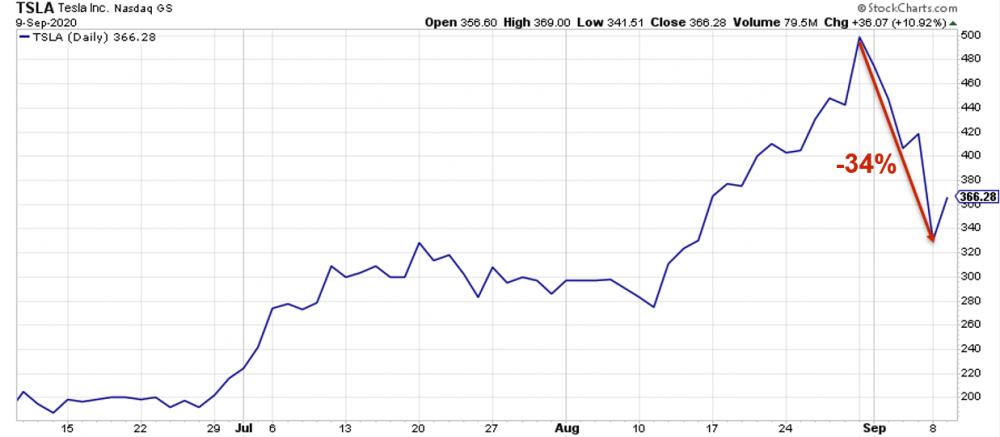

Ta grupa tzw. ulicznych inwestorów nie wie, lub woli zapomnieć o tym, że wszystko co idzie w mocno w górę może też czasem spaść. Co więcej, te spadki często są bardziej dynamiczne niż wzrosty. Przykład mieliśmy ostatnio na akcjach Tesli.

Ktokolwiek zakupił te akcje pod koniec sierpnia, w ciągu kilku sesji zobaczył spadek notowań o 34% (jedna trzecia zainwestowanego kapitału).

Źródło: stockcharts.com

Ze swojej strony możemy jedynie pogratulować wszystkim, którzy umiejętnie zarabiają na spółkach technologicznych. Wiemy jednak, że ta bańka w którymś momencie pęknie. Część osób po prostu straci większość pieniędzy – jakoś to przeżyją. Problem polega na tym, że latem znacznie wzrosła liczba akcji kupowanych na kredyt (tzw. margin debt). A to oznacza, że coraz więcej osób inwestuje za pożyczone środki. To gotowa recepta na problemy.

Uwaga na surowce rolne

Surowce rolne mają za sobą naprawdę niezły okres. Jako całość wzrosły o kilkanaście procent w ciągu 3 miesięcy. Jak na tą grupę to dość spora zmiana.

Patrząc długoterminowo uważamy surowce rolne za całkiem atrakcyjne aktywo. Jakby nie patrzeć, ich ceny są na bardzo niskich poziomach (także w porównaniu do innych grup surowców). Jeśli jednak spojrzymy na bieżącą sytuację, można dojść do wniosku, że nie jest to idealna chwila na inwestycję.

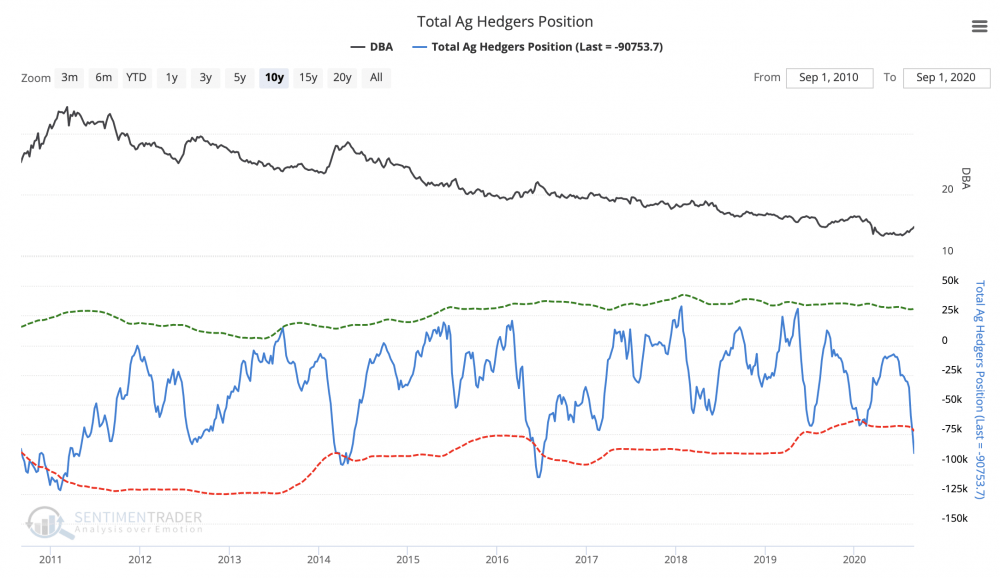

Wzrost cen sam w sobie doprowadził do optymizmu na tym rynku. Jak wiadomo, im większy optymizm, tym mniejszy krótkoterminowy potencjał do wzrostu. Jest jednak coś co niepokoi nas bardziej. Chodzi o pozycje jakie na surowcach rolnych zajmują smart money (najlepiej zorientowana grupa, na wykresie określona jako „hedgers”). Ta grupa shortuje surowce rolne najsilniej od 4 lat (niebieska linia). Dodajmy, że czarna linia oznacza notowania DBA (fundusz z ekspozycją na surowce rolne).

Jak widać, kiedy w przeszłości smart money grali tak silnie na spadki surowców rolnych, zazwyczaj mieli rację.

Podsumowując, długoterminowo widzimy potencjał do wzrostu surowców rolnych, ale krótkoterminowo trzeba liczyć się ze spadkami.

Independent Trader Team