„Inflacja znowu w górę”, „Mamy najwyższą inflację w UE”, „Złoty traci na wartości” – tego typu nagłówki już od dłuższego czasu pojawiają się na polskich portalach finansowych. Co w takim razie zrobić z oszczędnościami? Zainwestować w akcje lub metale? Skarb Państwa proponuje nam inwestycje w specjalne obligacje indeksowane inflacją. W skrócie: jeśli inflacja rośnie, to otrzymamy odpowiednie wyższe odsetki. Czy takie rozwiązanie faktycznie ochroni nasze oszczędności? Postanowiliśmy to sprawdzić.

Problem inflacji w Polsce

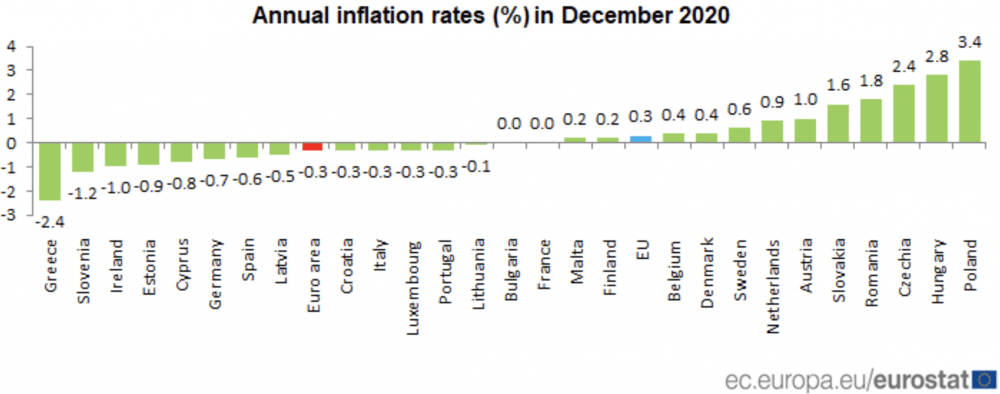

Zacząć należy od tego, że w przypadku Polski temat inflacji jest wyjątkowo istotny. To właśnie nasz kraj od wielu miesięcy jest unijnym liderem pod względem inflacji. W przypadku większości państw UE oficjalne wskaźniki CPI oscylują w okolicach zera. Tymczasem Polska regularnie notuje inflację na poziomie 3-4%. Ostatni dowód to dane z grudnia, kiedy to wskaźnik wyniósł dokładnie 3,4%.

Jak widać, po raz kolejny nie mieliśmy sobie równych. Pamiętajcie, że cały czas mówimy o oficjalnej inflacji. Ta realna jest wyższa. Odczuwają to zwłaszcza biedniejsze gospodarstwa domowe, których budżety są mocno powiązane z cenami żywności. Ta z kolei mocno drożeje.

Problemem jest nie tylko wysoka inflacja, ale też fakt, że coraz trudniej się przed nią ukryć. W normalnych okolicznościach bank centralny powinien podnieść stopy procentowe, dzięki czemu lokaty oferowałyby nam 3-4%. Oszczędzający mogliby wówczas spokojnie trzymać środki na kontach. Niestety, Rada Polityki Pieniężnej poszła w odwrotnym kierunku i obniżyła stopy procentowe do zera. Pretekst? Oczywiście covid i trudne otoczenie dla gospodarki.

W takiej sytuacji realne stopy procentowe (czyli stopy procentowe minus inflacja) wynoszą -3,4%. Tyle tracimy trzymając środki na koncie – przynajmniej oficjalnie. Jeśli ktoś myśli, że cały świat ma ten sam problem to jest w błędzie. Kiedy analitycy Bloomberga sprawdzili jak wyglądają poszczególne państwa pod względem realnych stóp procentowych okazało się, że Polska jest na ostatnim miejscu. Nie w samej UE, ale na całym świecie.

Jeśli ktoś uważa, że jest to chwilowy problem, to warto jeszcze przypomnieć wypowiedź prezesa NBP Adama Glapińskiego, który w styczniu powiedział, że „dopuszcza obniżenie stóp procentowych poniżej zera”.

Naszym zdaniem wszystkie te informacje jasno pokazują, że na koncie bankowym warto trzymać tylko te środki, których możemy potrzebować na przestrzeni kolejnych miesięcy. Pozostałą część oszczędności warto podzielić pomiędzy różne grupy aktywów.

Obligacje indeksowane inflacją – jak to działa?

Generalnie w otoczeniu rosnącej inflacji zainteresowanie obligacjami spada. Powód jest jasny. Skoro rynek oferuje nam obligacje np. 10-letnie ze stałymi odsetkami rzędu 2%, a inflacja nagle rośnie do 4% i ma rosnąć dalej, to trudno by taka inwestycja wydawała się ciekawa. Między innymi z tego powodu Skarb Państwa oferuje obligacje indeksowane inflacją. Jak one działają?

Założenie jest proste. Po pierwszym roku otrzymujemy określone odsetki. Na potrzeby przykładu przyjmijmy, że wynoszą one 1,5%. Z kolei po każdym kolejnym roku odsetki wynoszą tyle, co stała marża (przyjmijmy 1%) plus inflacja CPI.

Załóżmy, że chodzi o obligacje 4 letnie. W pierwszym roku inflacja wyniosła 3%. W drugim 4%, w trzecim 5%, a w ostatnim 6%. Jakie odsetki otrzymamy?

Po pierwszym roku otrzymamy ustalone 1,5%. W kolejnych latach będziemy otrzymywać zawsze 1% więcej niż oficjalna inflacja, czyli odpowiednio: 5%, 6% i 7%.

Wydaje się więc, że tracimy tylko w pierwszym roku, ale już w kolejnych latach wszystko wygląda korzystnie.

Problem w tym, że należy uwzględnić jeszcze 2 kwestie:

– niektóre obligacje wypłacają nam odsetki co rok, a niektóre zakładają kumulowanie kapitału – wówczas całe odsetki zostają wypłacone za jednym razem na końcu,

– w każdym z tych przypadków należy uwzględnić podatek Belki, czyli 19% od wypłaconych odsetek.

Co nam to mówi? Że diabeł tkwi w szczegółach. Należy zajrzeć do oferty Skarbu Państwa i przeanalizować konkretne przykłady.

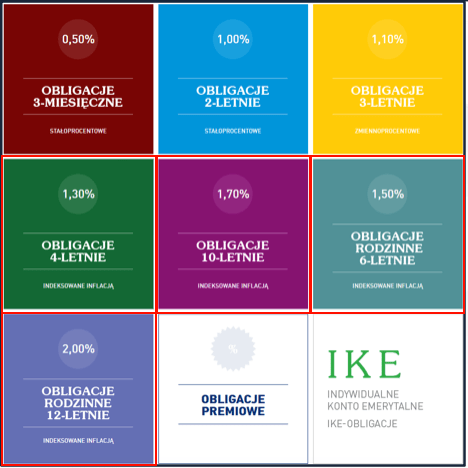

Oto grafika z dostępnymi obligacjami:

Na samej górze widzimy obligacje krótkoterminowe, które nie są indeksowane o inflacje. Zostają nam zatem 4, 6, 10 i 12- letnie obligacje. W przypadku 6-letnich i 12-letnich mowa o obligacjach „rodzinnych”, czyli takich w które możemy zainwestować środki z 500+ (o ile ktoś je dostaje).

Koniec końców zostają nam zatem 4-letnie i 10-letnie obligacje indeksowane inflacją.

Przyjrzyjmy się szczegółom. Na początek obligacje 4-letnie.

Jak wynika z opisu, po pierwszym roku otrzymamy 1,3%. W kolejnych latach odsetki będą wynosić: 0,75% powyżej inflacji CPI. Zauważcie, że odsetki są każdorazowo wypłacane na nasze konto, a zatem jest pobierany podatek Belki.

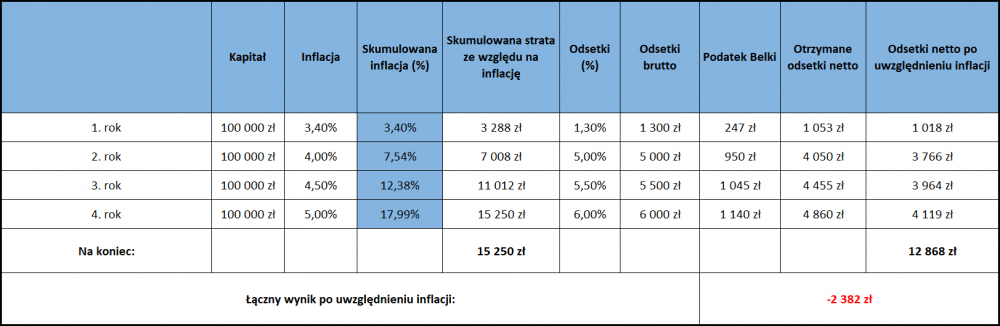

Czy ta oferta jest korzystna? Zróbmy małą symulację polegająca na zakupie 4-letnich obligacji za kwotę 100 tys. złotych. Załóżmy, że w pierwszym roku inflacja będzie wynosić tyle, co na koniec 2020 czyli 3,4%. W kolejnych latach inflacja będzie stopniowo rosła a wskaźnik CPI uczciwie to odzwierciedli (ryzykowne założenie).

Jak widać, nasza realna strata po 4 latach wyniesie niemal 2400 złotych, czyli w ujęciu procentowym -2,4%. Głównym powodem tak słabego wyniku jest fakt, że po każdym roku nasze odsetki oberwą podatkiem Belki.

Tego problemu nie będzie w przypadku obligacji 10-letnich, gdzie następuje kumulowanie odsetek i są one nam wypłacane za jednym razem po dekadzie.

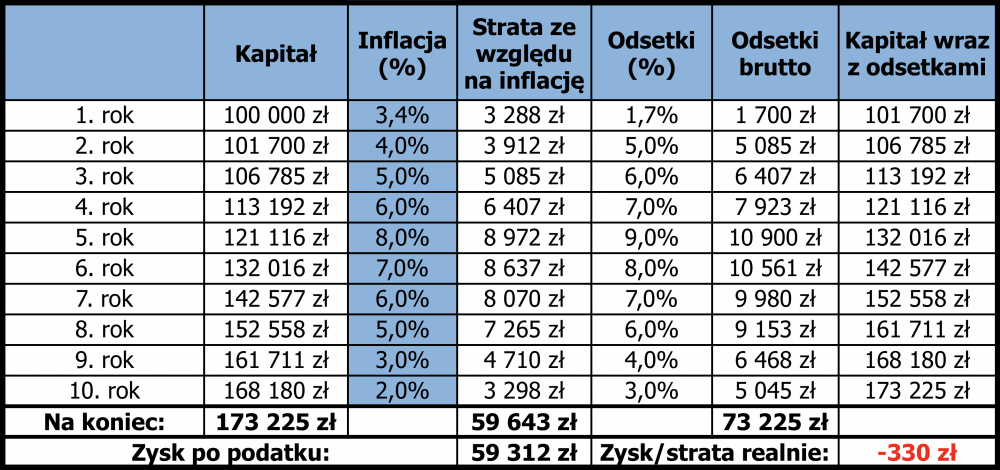

Jak widać, tym razem po pierwszym roku otrzymamy odsetki rzędu 1,7%, natomiast w kolejnych latach będzie to 1% powyżej inflacji CPI. Czy w takim przypadku możemy liczyć na realny zysk? Przeanalizujmy dwa scenariusze. Pierwszy z nich zakłada, że inflacja przez jakiś czas będzie rosła, a następnie spadnie w okolice 2%.

W tym przypadku kumulowanie odsetek sprawiło, że po 10 latach ich wartość wyniosła 73 225 zł. Od tej kwoty należy odjąć podatek Belki. Zostaje nam zatem 59 312 zł. Niestety, w tym samym czasie strata na skutek inflacji wyniosła 59 643 zł. A to oznacza, że realnie ponieśliśmy stratę rzędu 330 złotych.

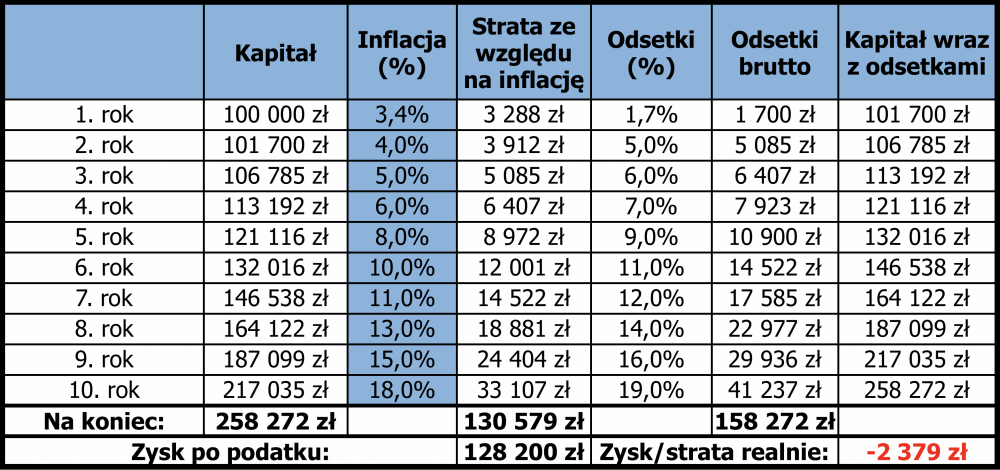

Na potrzeby artykułu wykonaliśmy jeszcze jedną symulację, która zakłada, że inflacja wymknie się bankom centralnym spod kontroli i wzrośnie do blisko 20%. Niektórym może się to wydawać nierealne, a przecież z takim poziomem inflacji mieliśmy do czynienia chociażby 20 lat temu.

W tym przypadku nasza strata po uwzględnieniu inflacji wzrasta do 2379 zł. Generalnie w przypadku obligacji o których mowa, z zyskiem możemy mieć do czynienia jedynie kiedy inflacja pozostanie na umiarkowanych poziomach rzędu 2-3%.

Jest też i taka możliwość, że będziemy mieć do czynienia z deflacją i wskaźnik CPI wyniesie np. -1,5%. Co w takiej sytuacji? Załóżmy, że mamy otrzymywać stałą marżę 1% + CPI. Założenia obligacji indeksowanych inflacji są takie, że inwestor nigdy nie otrzyma mniej niż ten 1%. Nawet w przypadku deflacji. Brzmi nieźle, tylko zastanówmy się nad okolicznościami. Okresy deflacyjne mają miejsce w chwilach drastycznego spadku popytu w gospodarce (np. Kryzysów gospodarczych). W takich momentach złoty zawsze traci względem głównych walut. A zatem to, co potencjalnie zyskamy na obligacjach, stracimy w związku ze spadkiem siły waluty.

W tym miejscu jeszcze jedna ważna uwaga. Być może komuś przyszło do głowy, że opłaca się kupić wspomniane obligacje, bo odsetki pozwolą wyjść +/- na zero, a ceny tych papierów wzrosną w skutek działań banków centralnych. To tak nie działa! Obligacjami indeksowanymi inflacją nie handluje się tak jak większością obligacji rządowych. W ich przypadku mamy tylko dwa wyjścia. Możemy trzymać je przez cały planowany okres albo odsprzedać wcześniej do Skarbu Państwa ponosząc przy tym karę 2% od kwoty zakupu.

IKE, czyli brak podatku Belki

Domyślamy się, że w przypadku powyższych symulacji, wiele osób zaprotestuje mówiąc, że podatku Belki wcale nie trzeba płacić. Owszem, korzystając z Indywidualnych Kont Emerytalnych (IKE) nie zapłacimy podatku. Są jednak pewne wymogi i ograniczenia.

Po pierwsze inwestycja w obligacje indeksowane inflacją w ramach IKE ma limit. Rocznie możemy wpłacić 3-krotność średniej krajowej, czyli ok. 15 tys złotych.

Po drugie, ominięcie podatku dotyczy tylko osób, które będą to środki trzymały na koncie emerytalnym aż do samej emerytury. W przypadku osób, które dziś mają 30 lat, takie rozwiązanie nie ma najmniejszego sensu i bardzo ograniczy ich dalszy dysponowanie kapitałem (IKE daje ograniczone możliwości inwestycyjne).

Podsumowanie

Wbrew swojej nazwie, obligacje indeksowane inflacją w większości przypadków nie chronią siły nabywczej naszych oszczędności. Wskazują na to przeprowadzone przez nas symulacje. Warto pamiętać, że nasze obliczenia uwzględniają: inflacje, odsetki i podatek Belki. Nie uwzględniają natomiast tego, co będzie działo się z walutą. Tymczasem NBP w ostatnich miesiącach kilkukrotnie specjalnie osłabiał złotego i niewykluczone, że w przyszłości będzie podobnie.

Obligacje indeksowane inflacją mogą mieć sens co najwyżej w przypadku tych osób, które są w stanie uniknąć podatku Belki. Mówimy więc o osobach po „pięćdziesiątce”, które na koncie IKE zakupią obligacje 10-letnie, a po tym okresie wypłacą skumulowane odsetki bez konieczności płacenia podatku. Z drugiej strony nawet w tym przypadku nie można być pewnym sukcesu. Jeśli Polska pójdzie śladem USA i „koszyk inflacji” będzie stale zmieniany pod dyktando rządzących, to inflacja CPI będzie miała coraz mniej wspólnego z prawdziwą inflacją.

Jeśli ktoś naprawdę chce ochronić się przed inflacją, to nie powinien pokładać nadziei w papierkach emitowanych przez rząd. Takie rozwiązanie regularnie zawodzi. Lepszym sposobem jest wybranie ochrony, która działa od tysięcy lat. Mówimy tutaj o złocie, które ostatnio wyraźnie potaniało i ponownie jest w ciekawej cenie. Na zakończenie dodajemy wykres, który pokazuje jak poszczególne aktywa radzą sobie w zależności od tego czy inflacja spada, jest stabilna czy też rośnie.

Jak widać, w otoczeniu rosnącej inflacji, metale szlachetne zyskują ok. 24% rocznie. Dodajmy, że w 2020 roku, złoto w ujęciu dolarowym podrożało o 24,6%, natomiast srebro o 50%.

Independent Trader Team