Jeszcze w 2019 roku Trader21 doszedł do wniosku, że publikowanie precyzyjnych prognoz mija się z celem. Powód jest prosty: banki centralne mają zbyt duży wpływ na notowania aktywów. Nie ma co próbować określić jaka będzie cena złota na koniec roku, skoro jedna decyzja FEDu może zmienić wszystko.

Nie zmienia to jednak faktu, że możemy starać się określić w którą stronę podąża rynek na dany moment i jakie wydarzenia mogą mieć miejsce. Dlatego też zamiast prognoz postanowiliśmy opisywać trendy.

W przypadku 2022 roku mamy naprawdę sporo przemyśleń. Nie zmieściłyby się one w jednym artykule, dlatego też postanowiliśmy podzielić całość na 3 części. Pierwsze dotyczy aktualnej koniunktury gospodarczej, planów banków centralnych oraz tego jak mogą one wpłynąć na akcje, obligacje, metale szlachetne czy surowce. W drugiej odsłonię trendów skupimy się na nieruchomościach i geopolityce. Z kolei trzecia część poświęcona będzie znacznie szerszym trendom, często wykraczającym poza najbliższe 12 miesięcy.

Nie ma na co czekać. Zaczynamy!

Dwa lata z wirusem

Rozpoczynający się 2022 rok nie będzie zwykłą kontynuacją. Będzie znacząco różnił się od tego co widzieliśmy w latach 2020-2021. Co mamy na myśli?

Na początku 2020 roku doszło do gigantycznych spadków na rynkach finansowych, które zostały wywołane zamknięciem 1/3 światowej gospodarki. Banki centralne, z Rezerwą Federalną na czele, bardzo szybko zareagowały uruchomieniem dodruku na niespotykaną skalę. Był to silny impuls do wzrostu cen akcji i obligacji. Tym razem aktywnością wykazywali się jednak nie tylko bankierzy, ale także rządy, dla których lockdown był wspaniałym pretekstem by zwiększyć wydatki. Do gospodarki trafiło sporo świeżo wykreowanej waluty, która przełożyła się na wyższe ceny metali szlachetnych i surowców.

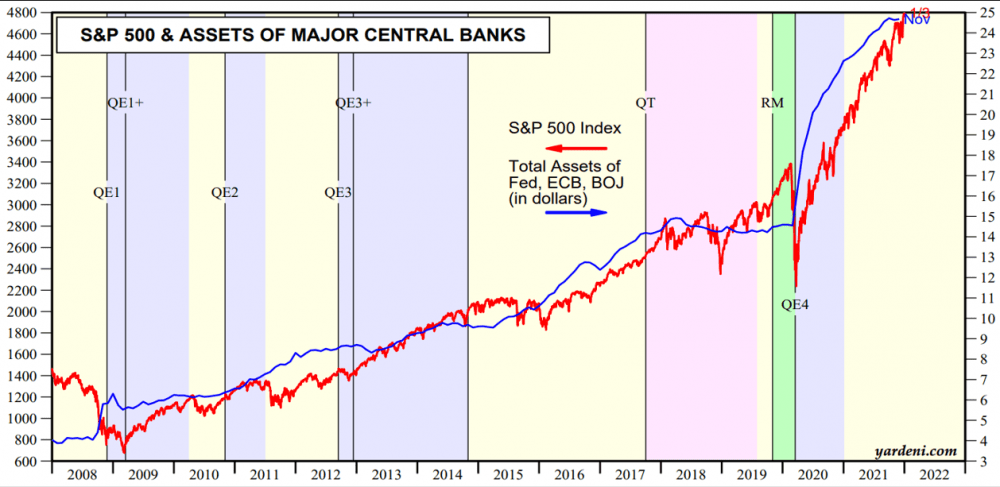

I tak naprawdę wszystkie te działania były prowadzone na potężną skalę mniej więcej do końca 2021 roku. W najbardziej wyraźny sposób przełożyły się na wzrosty cen akcji w USA. Dlaczego? Dodruk banków centralnych jest ściśle skorelowany z notowaniami indeksów giełdowych w Stanach Zjednoczonych. Możecie to zobaczyć poniżej. Na wykresie przedstawiono łączny bilans 4 największych banków centralnych świata, a także indeks S&P 500.

Dla jasności – dodruk nie był jedynym czynnikiem przemawiającym za rosnącymi akcjami. Dla wielu popularnych spółek technologicznych lockdown był wymarzoną sytuacją. Dodatkowo Amerykanie otrzymywali dodatkowe zasiłki, które chętnie inwestowali w akcje. Wszystko to napędzało wzrosty. Ostatecznie napływ kapitału na rynek akcji w 2021 roku był potężny, nie do porównania z żadnym innym momentem.

Dlaczego zatem teraz cokolwiek miałoby się zmienić?

Plany bankierów

Jeśli przyjrzymy się zapowiedziom banków centralnych, to czeka nas drastyczna zmiana polityki. I nie będzie ona rozłożona na cały najbliższy rok. Dojdzie do niej już za moment. Żeby lepiej Wam to zobrazować, dokonamy prostego porównania.

W listopadzie 2021 roku:

– FED drukował w tempie 120 mld USD miesięcznie,

– EBC drukował w tempie ok. 110 mld EUR miesięcznie,

I to właśnie te banki centralne przodowały pod względem dodruku. Tymczasem od marca 2022 roku:

– FED przestanie drukować całkowicie (właśnie trwa redukowanie dodruku),

– EBC będzie drukował w tempie ok. 40 mld EUR miesięcznie.

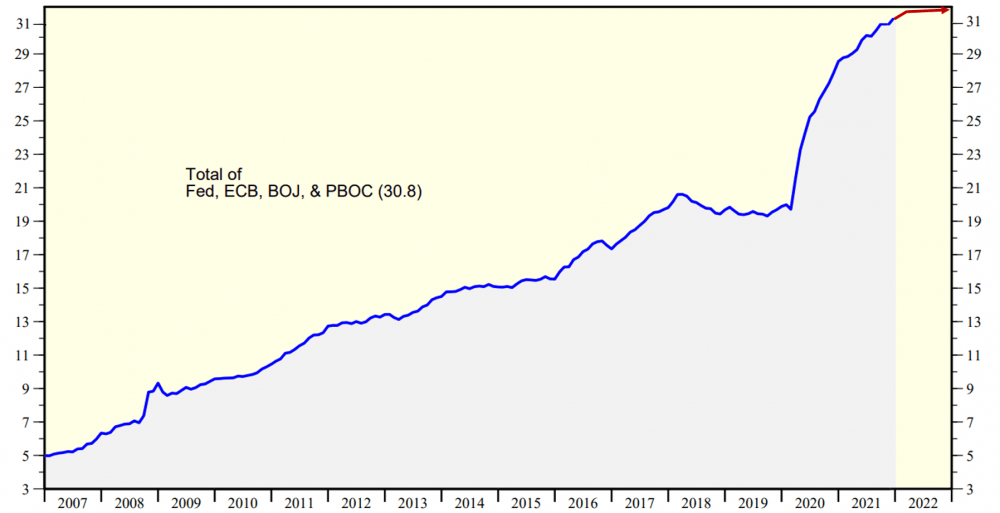

Różnica gigantyczna. Gdybyśmy więc mieli nakreślić wzrost bilansów największych banków centralnych w 2022 roku, to wyglądałoby to mniej więcej tak:

Jeśli indeks S&P 500 miałby nadal naśladować skalę dodruku, to w trakcie kolejnych 12 miesięcy akcje w USA będą stać w miejscu. Nominalnie. Jeśli zaś uwzględniamy inflację, to zaliczą stratę.

I tutaj doszliśmy do kolejnej ważnej kwestii, a mianowicie inflacji, która w przypadku krajów rozwiniętych jest na najwyższych poziomach od dekad.

Stany Zjednoczone – 6,8%,

Wielka Brytania – 5,8%,

Niemcy – 5,2%.

Do tego świeżutki news – inflacja w Polsce wynosi 8,6%.

Są to poziomy, których większość banków centralnych nie zamierza już ignorować (wyjątkiem jest EBC). W Polsce podwyżki stóp procentowych trwają, ostatnio ich poziom wzrósł z 1,75% do 2,25% i na tym prawdopodobnie nie koniec. Jeśli chodzi o Stany Zjednoczone, to rynek przewiduje, że w tym roku dojdzie do 3 podwyżek stóp procentowych.

Przypomnijmy, że wzrost stóp procentowych oznacza wyższe koszty długu. A to z kolei, w dużym uproszczeniu, przekłada się na niższe zyski przedsiębiorstw. W przypadku najważniejszego rynku (USA) ma to wyjątkowo duże znaczenie. Dlaczego? W zeszłym roku wyniki amerykańskich spółek były bardzo dobre. W wielu przypadkach firmy nadrabiały zwariowany 2020 rok. Tymczasem teraz tego pozytywnego „kopa” już nie będzie, a do tego gospodarka będzie hamowana wzrostem stóp procentowych. Co więcej, konsumpcję dodatkowo ogranicza fakt, że rząd USA przestał już rozsyłać czeki (zasiłki wróciły do poziomów sprzed wybuchu pandemii). Może się zatem okazać, że wiele firm zanotuje w 2022 roku spadek zysków. Niczego tu nie przesądzamy, natomiast zapowiada się, że otoczenie będzie mniej sprzyjające.

To jednak nie koniec jeśli chodzi o plany bankierów. W ostatnich dniach z FEDu popłynęły sugestie, że tuż po pierwszej podwyżce stóp procentowych miałoby rozpocząć się redukowanie bilansu. Oznacza to, że Rezerwa Federalna działałaby odwrotnie niż w trakcie ostatnich dwóch lat – zamiast skupu aktywów (napędzającego akcje i obligacje), doszłoby do wyprzedaży. Są to jednak bardzo świeże informacje, dlatego też póki co podchodzimy do nich z dystansem.

Podsumowując, w latach 2020-2021 banki centralne robiły naprawdę wiele, żeby nasze portfele przynosiły wspaniałe zyski. Na 2022 rok zaplanowały jednak normalizację swojej polityki (wygaszanie dodruku, podwyżki stóp), co może sprawić, że zyski inwestorów nie będą powalające.

Ktoś mógłby zapytać: czy to naprawdę ma takie duże znaczenie? Aby odpowiedzieć na to pytanie, możemy użyć bardzo świeżego przykładu.

Analogia do lat 2016-2018

Pamięć inwestora jest zazwyczaj stosunkowo krótka, więc nie każdy kojarzy dziś co działo się w latach 2016-2018. Przedstawimy to w dużym skrócie. W latach 2016-2017 mieliśmy do czynienia z:

– poprawą koniunktury gospodarczej

– wzrostem cen większości surowców,

– wzrostem cen metali szlachetnych,

– dużym tempem dodruku, który napędzał rynek akcji.

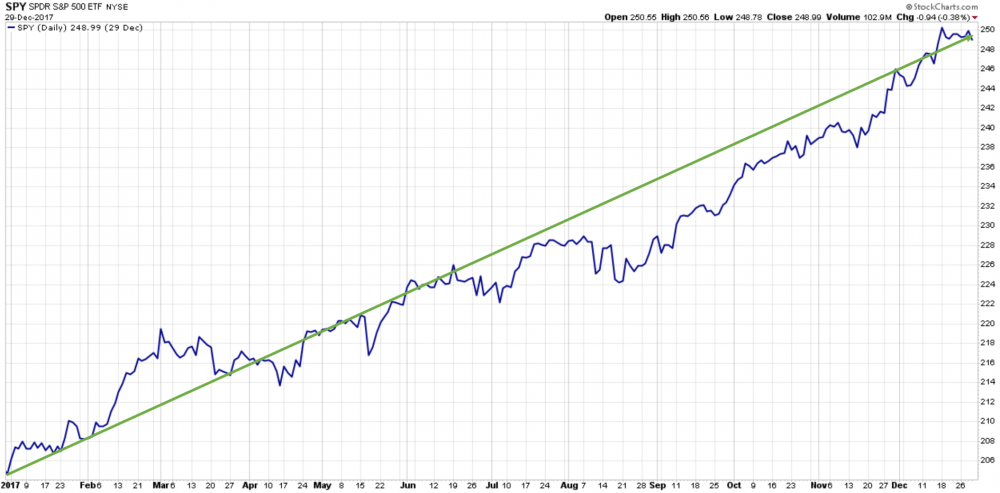

Tutaj należy podkreślić, że w 2017 roku akcje rosły w szybkim tempie i bez żadnych istotnych korekt (mamy na myśli spadki o 5% lub więcej). Jak widać, notowania szły niemal jak od linijki.

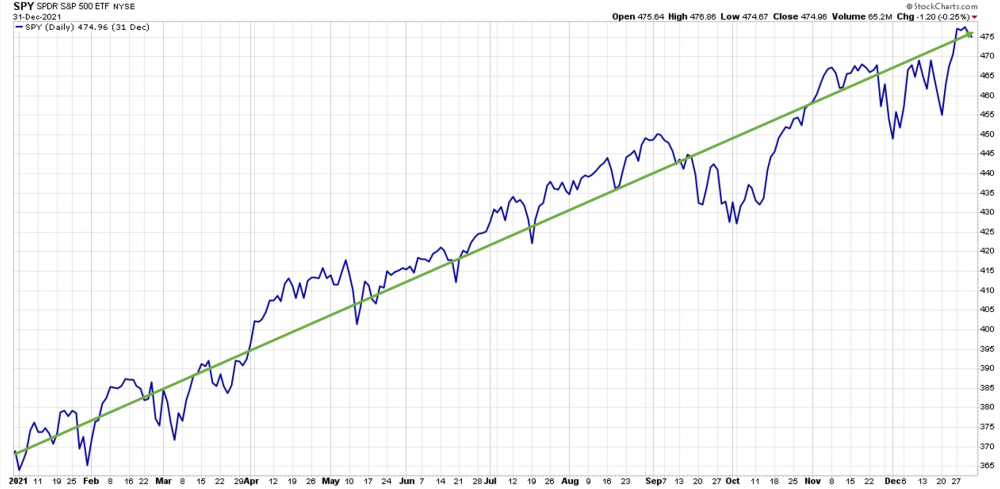

Teraz porównajcie to sobie z 2021 rokiem, kiedy dodruk ponownie napędzał wzrost S&P 500, notowania rosły w szybkim tempie, bez żadnych korekt.

W obu przypadkach roczny zwrot wyraźnie przekroczył 20%.

Ten wspaniały czas dla akcji (lata 2016-2017), sprawił, że na początku 2018 roku:

– optymizm wokół akcji był bardzo wysoki (tak jak dziś),

– poziom gotówki w portfelach inwestorów był bardzo niski (tak jak dziś),

– czujność wśród inwestorów była całkowicie uśpiona (tak jak dziś),

– poziom kredytu zaciągniętego pod zakup akcji (margin debt) był na wysokich poziomach (tak jak dziś),

– FED zapowiedział redukowanie bilansu (dziś póki co dopiero zaczyna się o tym mówić).

Co wydarzyło się w 2018 roku?

1. Niemal na samym początku roku doszło do korekty rzędu 10% (dziś na rynku są osoby, które nie doświadczyły takich spadków, bo inwestują od 1,5 roku).

2. Kiedy FED zaczął redukować bilans, bardzo szybko doszło do spadków rzędu 20% na głównych indeksach (jesień 2018 roku).

3. FED i EBC skapitulowały i przyznały, że bez dodruku rynki nie mogą rosnąć. Zdecydowano o powrocie do dodruku oraz zrezygnowano z dalszych podwyżek stóp procentowych. Tymczasem jeszcze kilka miesięcy wcześniej prezes FED zarzekał się, że dla niego liczy się tylko gospodarka, a notowania na giełdzie nie mają znaczenia.

4. Kapitulacja banków centralnych oznaczała, że nie da się ograniczyć dodruku, a stopy procentowe przez dłuższy czas będą znajdować się poniżej inflacji. To rozpoczęło rajd cen złota i srebra.

5. Ogółem w 2018 roku stratę zaliczyło mniej więcej 90% aktywów na rynkach finansowych. Był to dla inwestorów najgorszy czas od kryzysu z 2008 roku.

Źródło: visualcapitalist.com

Oczywiście nie ma możliwości, aby 2022 rok był identyczny jak 2018, ale wiele wskazuje, że mogą mieć miejsce podobne wydarzenia. Jeśli chodzi o różnice, to widzimy następujące:

1. FED zaczął częściej podnosić stopy procentowe już w 2017 roku. Tymczasem w 2021 roku nie było żadnych podwyżek, mają one zacząć się dopiero teraz.

2. FED w 2016 i 2017 roku nie prowadził dodruku, robiły to na dużą skalę inne banki (EBC, BOJ). Kapitał jednak i tak trafiał w dużej mierze na amerykański rynek.

3. Inflacja była na dużo niższych poziomach niż dziś, więc banki centralne nie miały na sobie tak dużej presji jak obecnie.

Jak wówczas wyglądała sytuacja od strony gospodarczej? Z perspektywy czasu wiemy, że dokładnie na początku 2018 roku wypadł lokalny szczyt koniunktury gospodarczej. Od tego momentu większość danych gospodarczych wyglądała coraz gorzej. W połączeniu ze wzrostem stóp procentowych i brakiem dodruku przyniosło to bardzo negatywne efekty na rynkach finansowych.

Jak wygląda to dziś? Cały ten dodruk oraz dodatkowe wydatki rządowe, dały krótkotrwały impuls dla gospodarki. Trwał on około roku. Mniej więcej od wiosny 2021 roku różnego rodzaju dane makroekonomiczne wskazują, że globalna gospodarka zwalnia. Już kilka miesięcy temu takie spowolnienie sugerowały wskaźniki wyprzedzające od Economic Cycle Research Institute, a dziś potwierdzają to wskaźniki PMI dla największych gospodarek. W wielu krajach szybko rosną koszty energii. Firmy będą musiały po raz kolejny podnieść ceny. Nie byłoby dramatu, gdyby wynagrodzenia rosły tak szybko jak koszty życia. Niestety, w wielu krajach jest dokładnie na odwrót i wynagrodzenia większości obywateli rosną dużo wolniej niż inflacja.

Podsumowując sytuacja gospodarcza nie wygląda jeszcze dramatycznie, ale stopniowo się pogarsza.

Inwestorzy muszą pamiętać, że w dzisiejszych realiach dla giełdy ważniejszy od danych gospodarczych jest dodruk. A ten za moment zostanie ograniczony niemal do zera. W tym miejscu chcemy podkreślić jeszcze jedną rzecz. Naszym zdaniem całe to normalizowanie polityki (podwyżki stóp, ograniczanie dodruku) ponownie potrwa bardzo krótko. W którymś momencie główne indeksy akcji zaczną notować spadki i banki centralne będą musiały się wycofać z części swoich planów. Kluczowe pytanie: czy stanie się to już w 2022 roku? Dużo zależy od tego jak szybko FED zacznie podnosić stopy procentowe.

Widząc krajobraz na 2022 rok, zastanówmy się jak mogą spisywać się poszczególne grupy aktywów.

Akcje

Ten temat częściowo został już wyczerpany. Mamy za sobą dwa lata potężnych wzrostów na kluczowym rynku, czyli w USA. Inwestorzy są „załadowani” w akcje na całego. Dodruk jest odcinany. Nie zapowiada to szczególnie udanego roku. Mamy duże wątpliwości czy główne indeksy w USA zdołają pokonać inflację. A jeśli amerykański rynek będzie słaby to nie ma cudów – pozostałe giełdy także nie wypracują wspaniałych wyników.

Jeśli jednak mielibyśmy wskazać ciekawe kierunki, które dają nieco większe nadzieje, to byłyby to:

1. Spółki typu value płacące regularną, wysoką dywidendę. Tego typu przedsiębiorstwa można znaleźć w Europie czy Azji. Pamiętajcie, że wysoka inflacja sprawia, iż obligacje wyglądają dziś wyjątkowo żałośnie ze swoimi niskimi odsetkami (więcej o tym za chwilę). Kapitał szuka więc innych aktywów, które przynoszą zadowalające odsetki i często godzi się na wyższe ryzyko (akcje zamiast obligacji).

2. Solidne spółki technologiczne, umiarkowanie drogie, które skorzystają na globalnych zmianach (więcej o nich w cz. 3 artykułu).

3. Małe i średnie spółki z Polski (bardzo atrakcyjne wyceny, wiele z nich oferuje dywidendę powyżej 5%).

4. Chińskie spółki będące po silnych przecenach.

Póki rynek w USA nie zaliczy porządnej korekty, nie widzimy sensu by rzucać się na akcje. Z drugiej strony nie uważamy też, aby należało wycinać akcje z portfela do zera. Ostatecznie może się okazać, że naprawdę duża przecena przyjdzie dopiero za kilkanaście miesięcy.

Obligacje

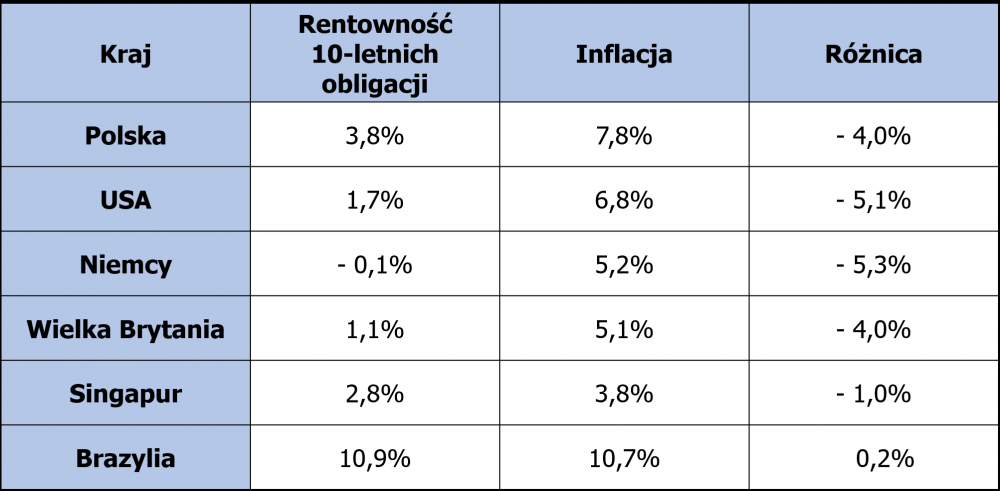

Spełnia się to, co zapowiadaliśmy od kilku lat. Obligacje stają się gwarantem straty. Wystarczy zerknąć na poniższą tabelę i porównać odsetki jakie płacą obligacje rządowe z inflacją w danym kraju.

W tej sytuacji jedyne obligacje, jakie naszym zdaniem mają sens, to te amerykańskie. Mamy tu na myśli chociażby ETF TLT, dające ekspozycję na długoterminowe obligacje USA. Nie chodzi nam w tym wypadku o odsetki, które są bardzo niskie na tle inflacji. Chodzi o to, że kapitał popłynie do TLT, jeśli:

– na rynku akcji zaczną się spadki (jak w 2018 roku),

– banki centralne skapitulują i będą musiały zrezygnować z podwyżek stóp (jak w 2018 roku).

Z drugiej strony należy pamiętać, że przez co najmniej kilka najbliższych miesięcy może utrzymywać się najgorsze otoczenie dla obligacji:

– banki centralne rezygnują ze skupowania obligacji,

– na rynku akcji jest w miarę spokojnie,

– utrzymuje się wysoka inflacja,

– bank centralny podnosi stopy procentowe.

Wszystkie te elementy są negatywne dla obligacji. Dlatego też przez kilka miesięcy TLT może tracić. Kiedy jednak pojawią się spadki cen akcji, TLT będzie dla nas pewnym zabezpieczeniem.

Surowce

Zeszły rok był fenomenalny w wykonaniu surowców. Czy 2022 może przynieść podobne zwroty? Naszym zdaniem nie można wrzucać wszystkich surowców do jednego worka. Zamiast tego lepiej podzielić je na kilka grup.

Największe wątpliwości dotyczą metali przemysłowych. Jest to grupa surowców, których ceny są bardzo mocno uzależnione od koniunktury gospodarczej. Jak już wiecie, w tej chwili dane stopniowo się pogarszają. Co ważne, największym globalnym konsumentem metali przemysłowych są Chiny. Do tej pory w dużej mierze wynikało to z ogromnego zapotrzebowania chińskiego rynku nieruchomości. Teraz jego przyszłość stanęła pod znakiem zapytania (więcej o tym w cz. 2). Dlatego też uznajemy, że metale przemysłowe mają najgorsze perspektywy na 2022 rok spośród wszystkich grup surowców.

Inaczej wygląda sytuacja wokół surowców energetycznych. Tutaj naszym faworytem pozostaje uran. Narracja wokół atomu uległa całkowitej zmianie, mnóstwo państw pozytywnie wypowiada się na ten temat (wyjątkiem są Niemcy, głównie propagatorzy gazu).

Jeśli chodzi o ropę i gaz, to oba te surowce mają za sobą znaczące wzrosty, w związku z czym trudno spodziewać się fajerwerków z ich strony w 2022 roku. Z drugiej strony, sytuacja polityczna, zwłaszcza wokół gazu, może powodować sporą zmienność notowań tego surowca. W tym wypadku określanie trendów jest wyjątkowo trudne.

Nie można zapominać, że największy wzrost jeśli chodzi o surowce energetyczne w 2021 roku zanotował węgiel. Jesteśmy przekonani, że w 2022 roku pojawią się kolejne pomysły, które będą miały na celu odejście od tego surowca. Z drugiej strony wiele krajów rozwijających się napotka na problemy związane z wysokimi cenami energii, co sprawi, że… jeszcze bardziej będą trzymać się węgla.

Uważamy, że bardzo ważnym elementem portfela w 2022 roku powinny być spółki zajmujące się produkcją surowców rolnych. Ceny żywności będą nadal rosły, w dużej mierze będzie to efekt wzrostu cen surowców energetycznych (głównie chodzi o gaz, który przekłada się na ceny nawozów). Z czasem jednak swoje dołożą politycy – kiedy tylko okaże się, że gospodarka zwalnia, wydatki rządowe ponownie mocno wzrosną. W gospodarce pojawi się sporo świeżo wykreowanej waluty, która przyczyni się do wzrostu cen. Być może ludzie zrezygnują z niektórych dóbr i usług, ale surowców rolnych to nie dotyczy. Ostatecznie coś jeść trzeba.

Zupełnie osobno należy naszym zdaniem potraktować metale ziem rzadkich. Jeszcze kilka lat temu ich produkcja oraz przetwarzanie były niemal wyłącznie domeną Chin. Teraz krajobraz nieco się zmienia, pojawiają się spółki z Europy, USA czy Australii, które mają silną pozycję branży i w następnych latach będą przynosić coraz wyższe zyski.

Metale szlachetne

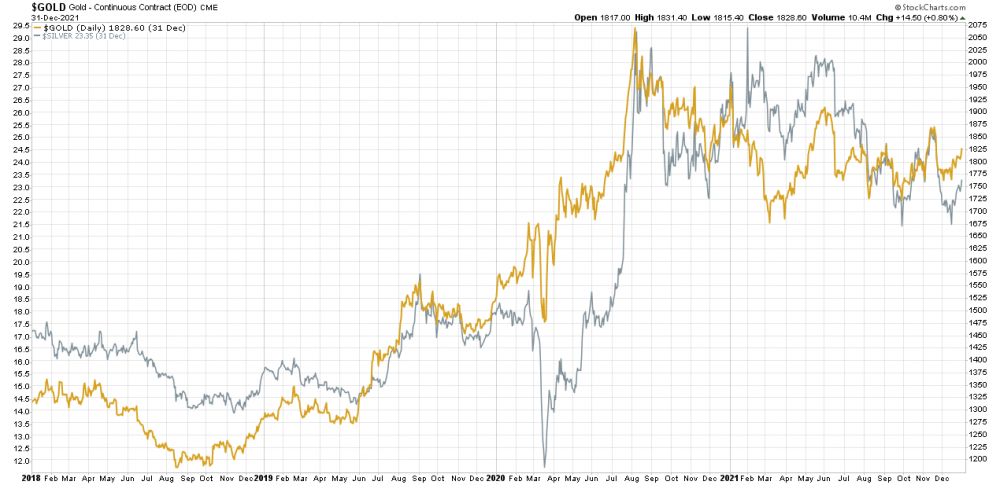

Biorąc pod uwagę ceny w dolarach, ostatni rok był dla złota i srebra bardzo słaby. Metale odreagowały wcześniejszy dwuletni rajd (jesień 2018 – jesień 2020).

Analizując notowania złota i srebra warto pamiętać o tym, że najlepszym otoczeniem dla nich są negatywne realne stopy procentowe (inflacja wyższa niż stopy procentowe). Dziś mamy do czynienia z takim otoczeniem, jednak banki centralne szumnie zapowiadają kolejne podwyżki stóp procentowych, co działa negatywnie na notowania metali. Sytuacja wygląda mniej więcej tak, jak w 2017 roku oraz w pierwszej połowie 2018 roku.

Póki banki centralne faktycznie będą prowadziły konkretne działania w kierunku normalizacji polityki, nie spodziewamy się żadnych nadzwyczajnych ruchów ze strony złota i srebra. Kiedy jednak rynek uzna, że dalsze podwyżki stóp procentowych stoją pod znakiem zapytania (czytaj: banki centralne poddają się), notowania metali szlachetnych wystartują. I to mocno.

Nie sposób określić kiedy dokładnie do tego dojdzie, sytuacja podobna jak z TLT. Jedno jest jednak pewne: jeśli ktoś dziś nie trzyma w portfelu złota i srebra, bo czeka na dołek, to może się na tym ostro przejechać. Spójrzcie na 2018 rok. Do jesieni ceny złota kręciły się w okolicach 1250 USD za uncję (prawa skala), a srebra – ok. 15 USD za uncję (lewa skala). Kiedy jednak rynek zrozumiał, że banki centralne nie mogą dalej normalizować polityki, rozpoczął się bardzo silny rajd.

Trwał on 2 lata. Ceny złota oraz srebra nie wróciły już do dawnych poziomów. Nie było możliwości, aby przewidzieć kiedy rozpocznie się rajd. Po prostu albo ktoś kupił złoto/srebro przed sierpniem 2018 albo potem miał już nóż na gardle. Dlatego dziś trzymamy sporo złota i srebra, zdając sobie sprawę, że ceny obu metali mogą jeszcze przez pewien czas utrzymywać się na obecnych poziomach, a nawet spadać. Chcemy jednak mieć pewność, że nie spóźnimy się na mocne wzrosty. Podobnie sytuacja wygląda ze spółkami wydobywającymi złoto i srebro. ETF GDXJ kręci się w okolicach 40 USD, tymczasem producenci metali od strony fundamentalnej wyglądają dziś zdecydowanie lepiej niż w poprzednich latach. Także w ich przypadku wzrosty są kwestią czasu.

Skupiliśmy się na giełdzie i jej bezpośrednim otoczeniu. Pamiętajcie jednak, że na podstawie ostatnich kilku tysięcy lat historii można stwierdzić, że złoto jest najlepszym zabezpieczeniem przed szaleństwami polityków i bankierów. To również istotny element budowania portfela. O tych szaleństwach wspomnimy jeszcze w kolejnych częściach artykułu.

Ciąg dalszy nastąpi…

Independent Trader Team