Pod koniec lipca na blogu ukazał się artykuł „Globaliści planują Wielki Reset”. Zebraliśmy w nim wnioski wynikające z wypowiedzi głównych graczy, przez których rozumiemy kluczowych uczestników konferencji Agenda 2030, Światowego Forum Ekonomicznego, przedstawicieli Międzynarodowego Funduszu Walutowego, Fundacji Rockefellera czy wielu banków centralnych.

Wnioski były następujące:

– Pandemia stworzyła sposobność aby przebudować / zresetować obecny system

– Reset będzie wymagał znacznego wzrostu znaczenia rządu

– Gałęzie przemysłu, które należy szczególnie rozbudować to: wielkie bazy danych, przechowanie informacji w chmurze, uczenie maszynowe oraz sztuczną inteligencja (patrz system zarządzania ludźmi eliminujący resztki prywatności)

– Należy odejść od zużycia paliw kopalnych (ropa ma ponad 18 tys zastosowań, wzrost jej ceny przekłada się bezpośrednio na drastyczny wzrost cen)

– Poprawę międzynarodowej współpracy w dziedzinie ujednolicenia podatków, prawa oraz polityki fiskalnej (wzrost zamordyzmu na każdym poziomie oraz marnotrawienia środków publicznych poprzez agencje rządowe redukując w ten sposób standard życia)

– Zmiany podejścia do polityki własności intelektualnej (zapewne chodzi o ograniczenie konkurencji dla największych korporacji posiadających już patenty)

– W wyniku drastycznego spadku wpływów podatkowych oraz wzrostu wydatków publicznych należy rozważyć wprowadzenie nowych obciążeń w szczególności podatku od majątku

Tyle tytułem wstępu. Teraz przyjrzyjmy się jak zmieniała się sytuacja na gruncie finansowym.

a) Drastyczny spadek wpływów do budżetu

W wyniku zamknięcia globalnej gospodarki drastycznie spadły wpływy podatkowe. Poza nielicznymi wyjątkami spadły zyski większości firm. Wiele z nich obniżyło wynagrodzenia lub zwolniło pracowników. Tym samym skurczyła się baza podatkowa. Wszystko pod pozorem walki z wirusem, na który umiera 50 razy mniej osób niż na raka czy choroby układu krążenia. Przypadek? Zmierzam do tego, że spadek wpływów podatkowych był dopiero początkiem tego co czeka nas przy kolejnym lockdownie (moim zdaniem zaplanowanym na wrzesień).

b) Skokowy wzrost wydatków

Politycy albo nie rozumieją albo nie chcą rozumieć, że przyszedł czas na oszczędności. Tymczasem niemalże bez ograniczeń szastają pieniędzmi, których nie mają. Straciłeś pracę, nie ma problemu. Damy Ci zasiłek na dłuższy okres, a do tego wyższy niż dotychczas. Niektóre kraje właśnie testują gwarantowany dochód podstawowy mimo, iż doświadczenia Finów jasno pokazały, że nie spełnia on swojej funkcji chyba że mówimy o totalnym uzależnieniu tępej populacji od rządzących.

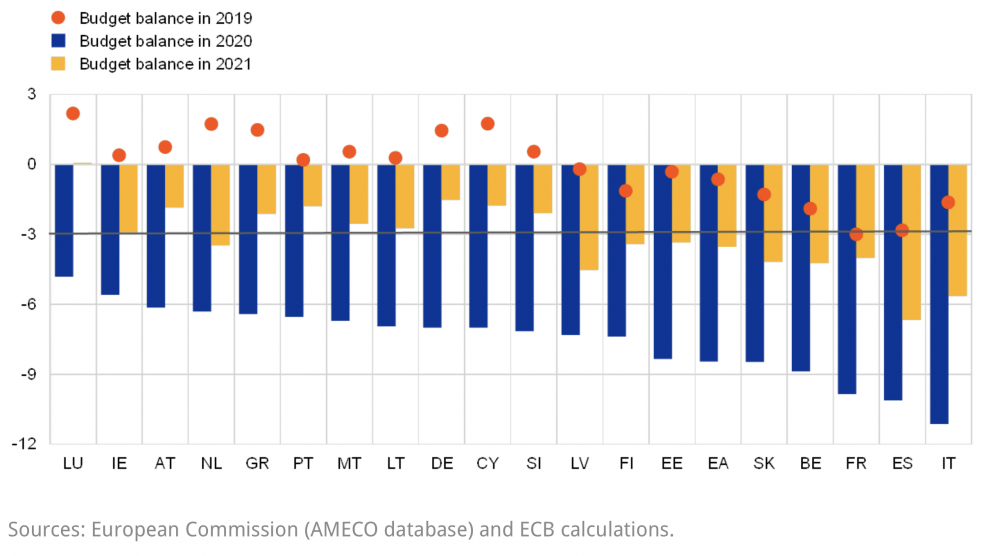

Poniżej załączam projekcję deficytu budżetowego dla UE na 2020 rok. W tym momencie warto zauważyć, że po pierwsze każda tego typu projekcja jest niedoszacowana z natury.

Wg zapowiedzi polityków z końca zeszłego roku w 2020 Polska miała nie mieć deficytu. Na chwilę obecną przewiduje się 110 mld zł lub 5% PKB co i tak jest niezłym wynikiem na tle starej Europy. Po drugie to co widzicie to zaledwie projekcje z lipca więc nie ujmuje skutków ponownego wprowadzenia ograniczeń. W mojej ocenie na koniec roku okaże się, że deficyt wzrósł znacznie silniej niż wynika to z projekcji EBC. Podobnie jest zresztą na całym świecie.

c) Skąd wziąć brakujące środki?

Z dodruki tylko i wyłącznie! W otoczeniu negatywnie oprocentowanych obligacji europejskich, zero kuponowych obligacji Japonii, polskich dziesięciolatek płacących 1,34% przy inflacji CPI rzędu 3% i realnej bliżej 6% nie ma chętnych na finansowanie deficytu. Wyjątkiem są fundusze emerytalne zmuszone przepisami prawa do zakupu „bezpiecznych obligacji rządowych” ale środki w nich zgromadzone absolutnie nie wystarczą na finansowanie tak gigantycznej dziury w budżecie. Zmierzam do tego, że jedyną realną możliwością pokrycia deficytów jest zmasowany dodruk na skalę globalną.

d) Dalszy wzrost długu

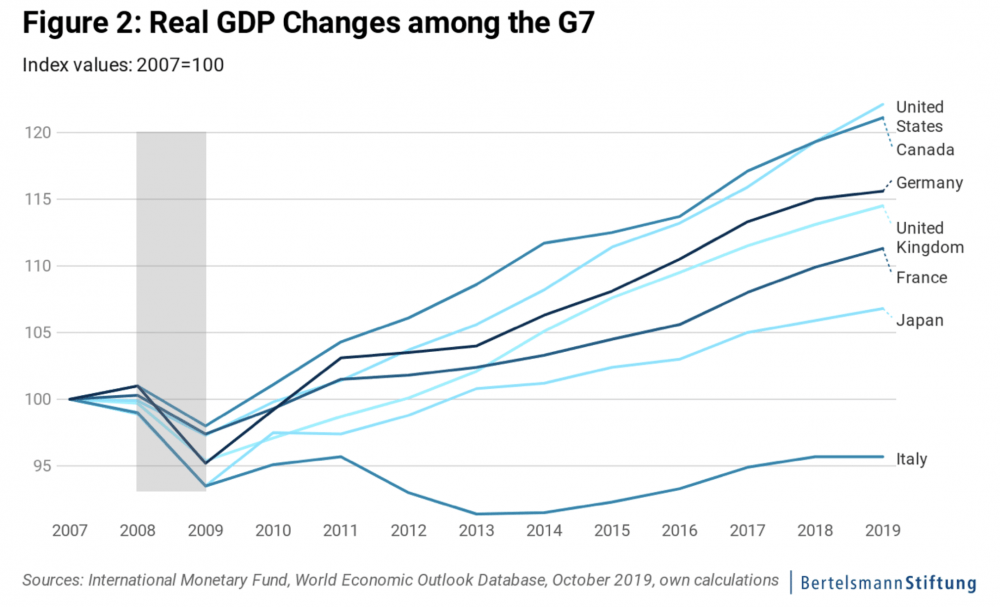

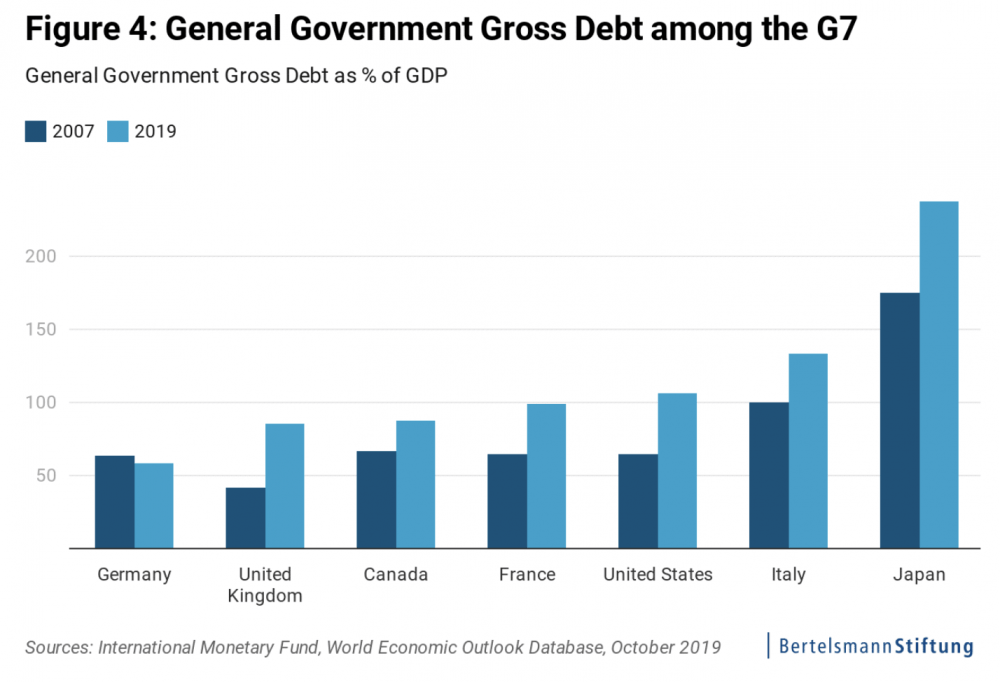

Dług, z którym bankierzy centralni nie mogli sobie poradzić przez lata będzie nadal rósł. W najbliższych miesiącach wzrośnie skokowo ze względu na duży przyrost długu oraz skurczenie się gospodarki tak jak miało to miejsce po Lehmanie.

W ciągu kolejnego roku czy dwóch lat dług w relacji do PKB będzie nadal rósł tak jak miało to miejsce podczas minionej dekady:

e) Czemu mimo dodruku, dług się nie zdewaluował?

W latach 2008 – 2016 aby pobudzić inflację i tym samym zdewaluować zadłużenie, obniżono stopy procentowe niemalże na całym świecie. Łącznie w ciągu 9 lat dokonano ponad 650 obniżek. Jednocześnie banki centralne wykreowały z powietrza blisko 12 bln USD doprowadzając do sytuacji, w której wartość negatywnie oprocentowanych obligacji przekroczyła 10 bln USD. Celowo podałem dane do roku 2016, gdyż mimo wysiłków banków centralnych inflacja spadała właśnie do tego roku.

Innymi słowy, dług rządowy rósł gdyż tempo przyrostu długu było wyższe niż inflacja. Inflacja z kolei nie rosła gdyż większość środków z dodruku trafiała nie tyle do realnej gospodarki lecz na rynki finansowe. Jednocześnie gospodarka stała w miejscu co przełożyło się na spadek tempa cyrkulacji waluty. W tym miejscu warto przypomnieć, że inflacja zależy nie tylko od ilości waluty w obiegu ale i od tempa w jakiej zmienia ona właściciela.

f) Jak zatem wywołać wysoką inflację?

Po pierwsze drastycznie zwiększyć tempo dodruku. W ciągu analizowanych 9 lat w otoczeniu zwalniającej inflacji wydrukowano 12 bln USD. Dla porównania w ciagu ostatnich 6 miesięcy wykorzystując zamieszanie Covidowe banki centralne wykreowały z powietrza 7 bln USD i zapewne podczas jesiennej paniki kwota ta ulegnie podwojeniu.

Po drugie środki kreowane przez banki centralne nie trafiają jak dawniej na rynki finansowe lecz do realnej gospodarki. Ulgi podatkowe, dopłaty do wszystkiego od oczka wodnego po wakacje, dotacje dla firm, zasiłki dla bezrobotnych, czy gwarantowany dochód podstawowy jak i liczne inwestycje w infrastrukturę. Finansując tego typu wydatki rządowe dodrukiem w otoczeniu realnego spadku produkcji bankierzy sprawią, że inflacja zacznie rosnąć dużo szybciej niż w latach 2016 – 2019.

Aby jeszcze raz uzmysłowić Wam skalę dodruku posłużę się następującym porównaniem. PKB Stanów Zjednoczonych to około 22 bln USD. Obecny pakiet stymulacyjny opiewa na 4,6 bln USD. Ma on być rozszerzony do 5,6 bln USD, co jest ekwiwalentem 25% PKB USA. Nie 2 – 3% PKB lecz 25%!!! Podobna choć nie tak skrajna sytuacja jest na całym świecie. Dodajcie do tego realny spadek inwestycji, produkcji oraz usług i mamy prawie gotowy przepis na wysoką inflację. Prawie.

g) Tempo cyrkulacji waluty – klucz do wywołania inflacji.

Moim zdaniem bankierzy odrobili lekcję z przeszłości i tym razem postawią nacisk na wzrost tempa w jakim waluta zmienia właściciela. Aby zmusić ludzi do szybkiego pozbywania się gotówki kolejne zasiłki zapewne przybiorą formę „waluty o określonym terminie ważności”. Proszę, oto twój zasiłek ale masz 30 dni na jego wydatkowanie. Po tym czasie środki przepadają. W tym momencie nie wiem jeszcze jaką technicznie formę wybiorą bankierzy oraz politycy, ale w tym kierunku moim zdaniem pójdziemy. Chodzi o to aby jednocześnie zwiększyć ilość waluty w obiegu oraz tempo cyrkulacji.

Jeżeli im się uda zapoczątkować proces, inflacja wzrośnie skokowo do 8% – 10%. Ludzie zdadzą sobie sprawę, że trzymanie oszczędności nie ma sensu i zaczną pozbywać się waluty nim stanie się mniej warta. Proces ten, gdy już się zacznie jest bardzo ciężko kontrolować. Ludzie widząc wzrost cen, kupują produkty dziś zamiast czekać aż ich cena wzrośnie, tempo cyrkulacji rośnie przekładając się na jeszcze szybszy wzrost cen. Taka samo-napędzająca się spirala, której z czasem nie da się kontrolować i o to chodzi.

Co dalej?

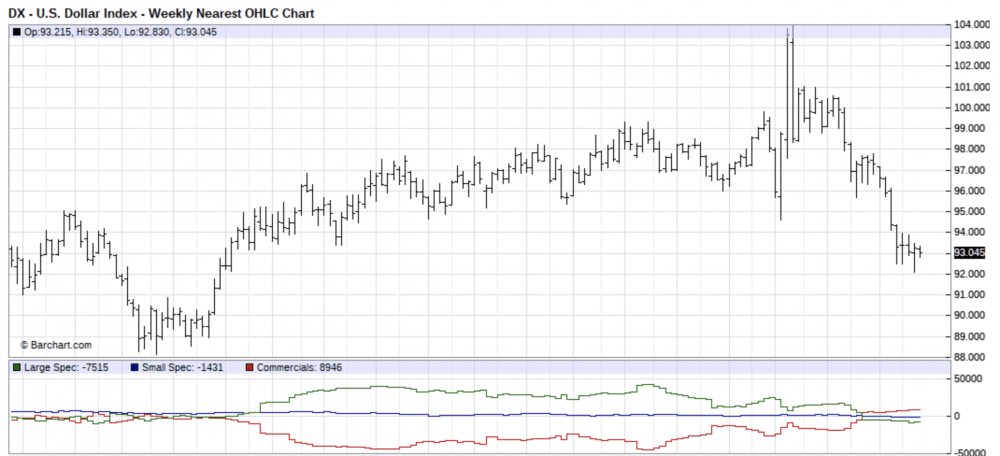

Najbliższe miesiące raczej nie przyniosą jeszcze drastycznego wzrostu inflacji. Moim zdaniem czeka nas jeszcze krótki okres, w którym ceny się ustabilizują. Na moment! Wiele wskazuje na to, że ludzie czy instytucje, które kontrolują polityków, planują ponowny lockdown. Jego stopień będzie zależał wyłącznie od siły oporu społecznego. Zamknięcie gospodarki sprawi, że ponownie pogorszą się nastroje wśród zwykłych ludzi i spadnie tempo cyrkulacji waluty. Dojdzie też do silnego wzrostu dolara pod co wyjątkowo silnie ustawiają się największe banki inwestycyjne. Poniżej COT za ostatnie 3 lata.

Po okresie paniki usłyszymy, że Covid został ponownie opanowany jednakże waluta będzie drukowana na całego. Jednocześnie wszelkie zasiłki będą miały „datę ważności” aby przyśpieszyć tempo cyrkulacji waluty. Moim zdaniem będzie to ostatni moment drogiego dolara, który wejdzie ponownie w okres kilku lat spadków.

Teraz myślicie. Rosnąca inflacja, spadający dolar, nic nie płacące lokaty, co zrobić z oszczędnościami w sytuacji gdy podaż waluty M3 w Polsce rośnie o ponad 16% rok do roku?

Generalnie to już jest tamat na oddzielny artykuł. Aby Was jednak nie zostawiać powiem krótko: metale szlachetne, surowce, tanie rynki akcji ale z uwzględnieniem cykli Kondratiewa. Ja zapewne pójdę jeszcze dalej gdyż w Hiszpanii mogę zaciągnąć kredyt o bardzo niskim i co najważniejsze stałym oprocentowaniu, którego wartość się zdewaluuje.

Ciąg dalszy przygotuję w wolnej chwili w formie nagrania dla wszystkich, który kupili dotychczas książkę Inteligentny Inwestor XXI wieku.

Trader21