Udany rok spółek wydobywających złoto i srebro

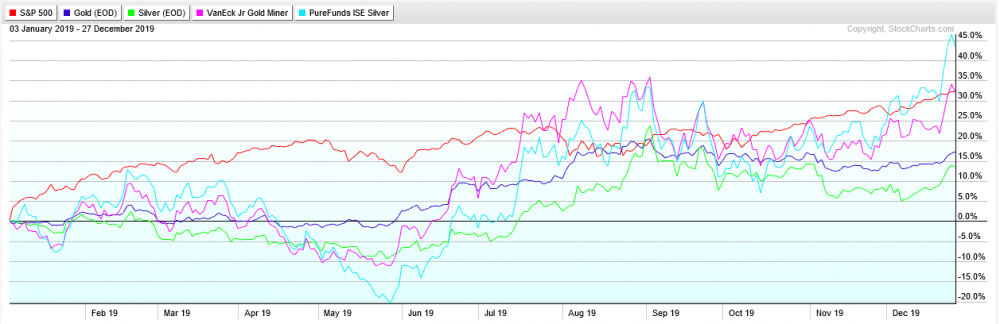

W 2019 roku rynek akcji w Stanach Zjednoczonych zachwycił inwestorów. Po korekcie z końca 2018 roku, S&P 500 wybił i rósł niemalże nieprzerwanie przez resztę roku, dając zarobić ponad 30%. Warto jednak zauważyć, że taki sam zwrot inwestorzy mogli osiągnąć inwestując w ETF GDXJ, czyli małe spółki wydobywające złoto (kolor różowy). Jeszcze więcej dały zarobić małe spółki wydobywające srebro (ponad 40%), wchodzące w skład ETF-u SILJ (kolor błękitny).

Naszym zdaniem można zakładać odreagowanie na spółkach wydobywczych w najbliższym czasie, ale generalnie spodziewamy się wzrostów w nadchodzącym roku. Zakładamy dalsze pogorszenie koniunktury gospodarczej, w związku z czym nie tylko banki centralne, ale także rządy będą stymulować gospodarkę. Efektem tego będzie dalszy dodruk i psucie waluty, a to sprzyja metalom szlachetnym.

Kilka firm wyniosło indeks akcji w USA na nowe szczyty

S&P 500 zaliczył świetny rok, ale w bardzo dużej mierze odpowiada za to wąska grupa najpopularniejszych spółek. Łączna kapitalizacja firm, o których mowa (Facebook, Amazon, Netflix, Alphabet, Microsoft, Apple i Nvidia) wzrosła od początku roku z ok. 3,5 bln USD do prawie 5,3 bln USD. W rzeczywistości dużo spółek z indeksu S&P 500 zaliczyło przeciętny rok, lub spadki, ale indeks był podtrzymywany wzrostami tych najmodniejszych.

Zmienne nastroje na rynku akcji

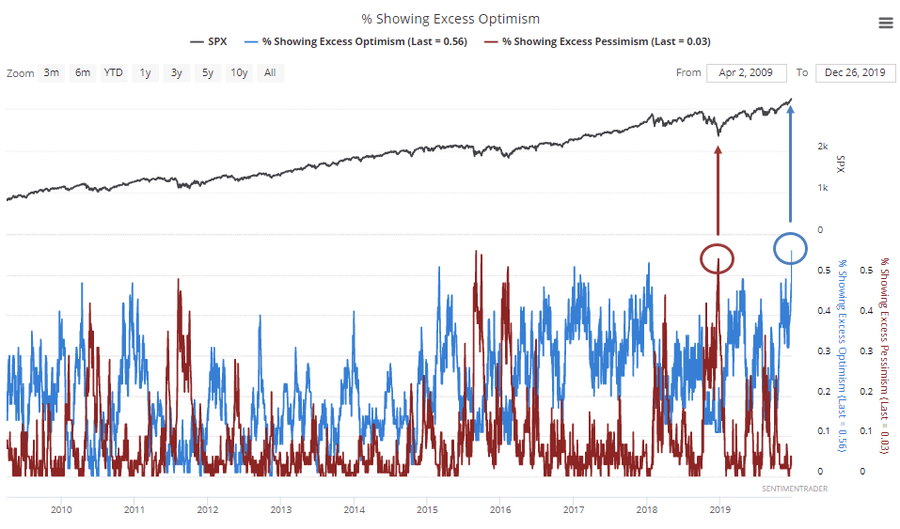

Poniższy wykres świetnie pokazuje, jak bardzo mogą się zmienić nastroje inwestorów w ciągu jednego roku. Dokładnie 12 miesięcy temu mieliśmy niemalże rekordową ilość wskaźników pokazujących skrajny pesymizm (czerwone kółko na wykresie). W 2019 roku FED powrócił do dodruku, co automatycznie przełożyło się na wzrost akcji.

W kolejnym roku bardzo mało prawdopodobne jest, żeby wynik akcji w USA chociażby zbliżył się do wyniku z 2019 roku, ale zapewne dzięki dodrukowi z FED nie doczekamy się krachu tak długo aż nie pojawi się recesja.

Bogaci jeszcze bogatsi w 2019 roku

Poniższy wykres przedstawia łączną wartość netto majątków 500 najbogatszych osób na świecie. Widzimy, że wzrósł on w 2019 roku o 1,2 bln, czyli o 25%.

Dużą rolę odegrały tutaj banki centralne, które skupują aktywa na giełdach pompując tym samym ich wyceny. To właśnie dlatego działania banków centralnych określa się mianem „polityki monetarnej dla bogatych”, ponieważ aktywa takie jak akcje czy obligacje znajdują się najczęściej w posiadaniu średnio zamożnych i zamożnych osób.

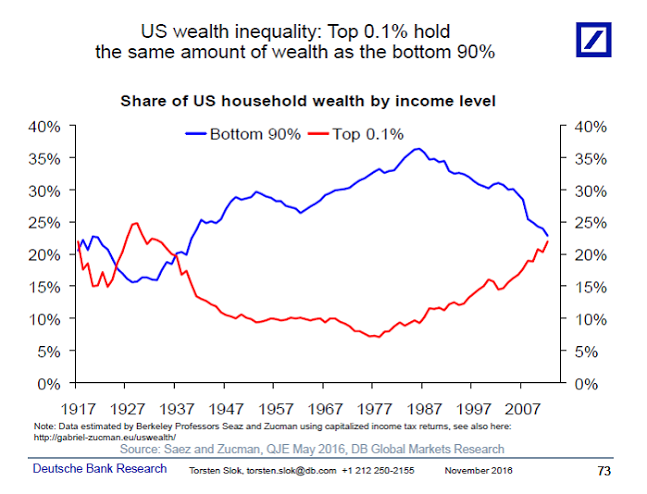

Powoduje to rozjazd pomiędzy wysokością dochodów najbogatszych oraz biednych. Wystarczy spojrzeć na poniższy wykres, który pokazuje, że najbogatsze 0,1% społeczeństwa posiada niemalże taki sam majątek, co najbiedniejsze 90% osób.

Z kolei na następnej grafice możecie zauważyć, że wzrost majątku najbogatszych (czerwona linia) przyspieszył zwłaszcza w mijającej dekadzie.

Fatalna demografia Japonii

Według szacunków Ministerstwa Opieki Społecznej Japonii, w 2019 roku populacja tego kraju zmniejszy się o 512 000 osób w porównaniu do roku 2018. Wystarczy zerknąć na poniższy wykres, na którym widać, że ilość urodzeń najpewniej znajdzie się poniżej 900 000 – najniższy poziom od 1874 roku.

Niezależnie od wysiłków rządu Japonii nie będzie żadnego większego odwrócenia tej tendencji i nagłego wzrostu wskaźnika dzietności wśród samych Japończyków. Należy się jednak spodziewać, że coraz bardziej łagodzona będzie polityka względem imigrantów. Japonia jest krajem, który jeszcze do niedawna był bardzo konserwatywny pod tym względem, jednak od około 2 lat zaczęło się to zmieniać, gdyż społeczeństwo się starzeje i zwyczajnie zaczyna brakować rąk do pracy.

Starzejące się społeczeństwa problemem dla gospodarki

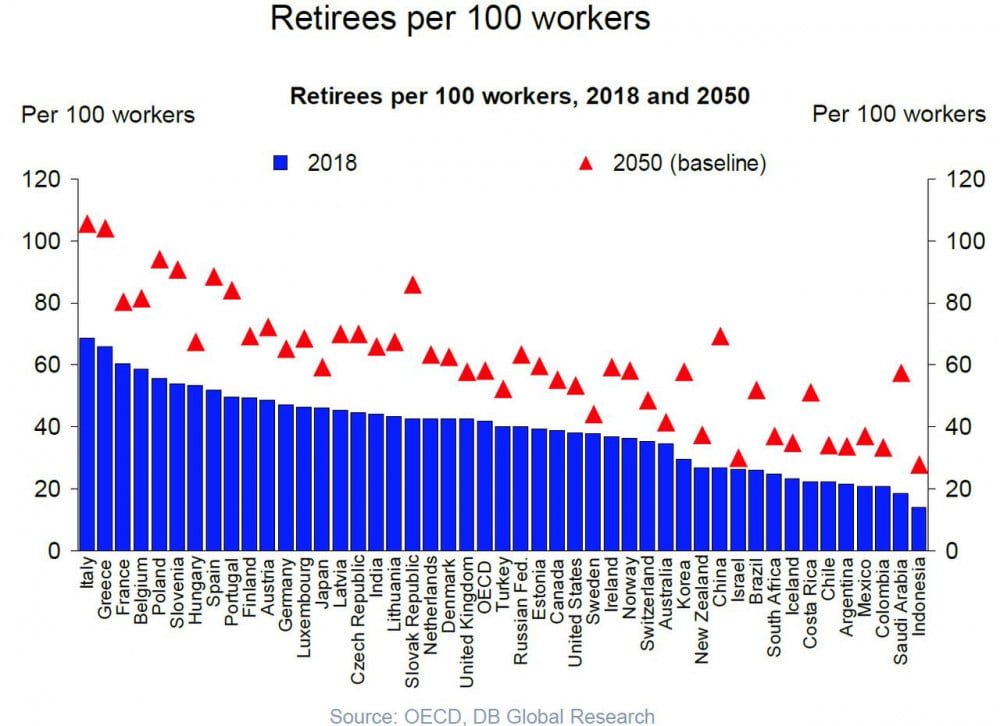

Poniższy wykres pokazuje, ilu emerytów przypada na 100 pracujących w danym kraju. Najgorzej sytuacja wygląda we Włoszech, gdzie setka pracujących musi złożyć się na emerytury dla 70 osób. Jeszcze gorzej wyglądają szacunki (czerwony trójkąt), które pokazują, że w 2050 roku 100 Włochów będzie musiało zrzucić się na emerytury dla 103 emerytów.

Mówiąc wprost, będzie więcej emerytów niż osób pracujących. Zdecydowanie najgorzej sytuacja wygląda względem krajów z Europy (nie tylko zachodniej) w tym w Polsce. Generalnie im większy jest ten problem, tym więcej Państwo pobiera w formie podatków, co hamuje gospodarkę. Efekt słabnącej gospodarki może być w pewnym stopniu zniwelowany za pomocą imigrantów, czego przykładem może być Polska i napływ imigrantów ze wschodu.

Tanie ETF-y pokonały fundusze aktywnie zarządzane

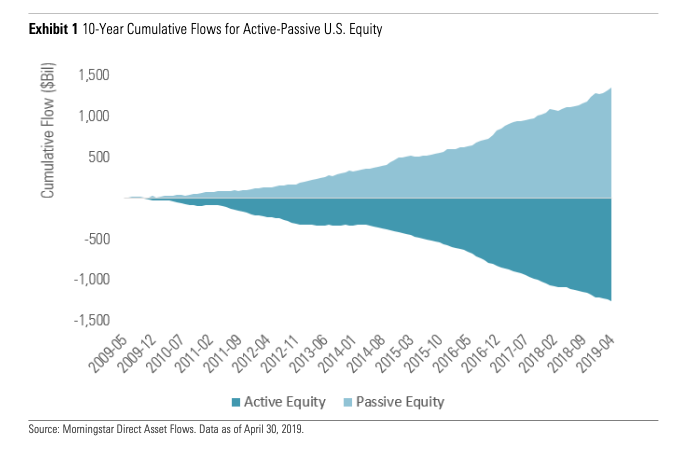

Poniższy wykres przedstawia napływ kapitału do funduszy aktywnie zarządzanych oraz pasywnie zarządzanych (ETF-y) na przestrzeni ostatniej dekady. Jak widać inwestorzy dużo chętniej lokowali swoje środki w ETF-ach (jasny niebieski), które są przede wszystkim tańsze w utrzymaniu.

Podczas gdy za zarządzenie emitent ETF-u potrąci nam ułamek procenta w skali roku, inwestycja w fundusz aktywnie zarządzany może kosztować nas kilka procent. Ponadto fundusze aktywnie zarządzane z założenia próbują wygrać z rynkiem, czyli ich zarządzający starają się dobierać aktywa tak, żeby dały wynik lepszy od średniej. Wiąże się to z częstym zawieraniem transakcji, a to generuje dodatkowe koszty. Oprócz tego, część funduszy jest w stanie pobrać od nas tzw. success fee w wysokości 15-20% od wypracowanego zysku. Nic dziwnego zatem, że inwestorzy coraz bardziej skłaniają się w kierunku tanich ETF-ów. Więcej o zaletach inwestowania w ETF-y pisaliśmy w artykule: „Czy da się pokonać rynek?”.

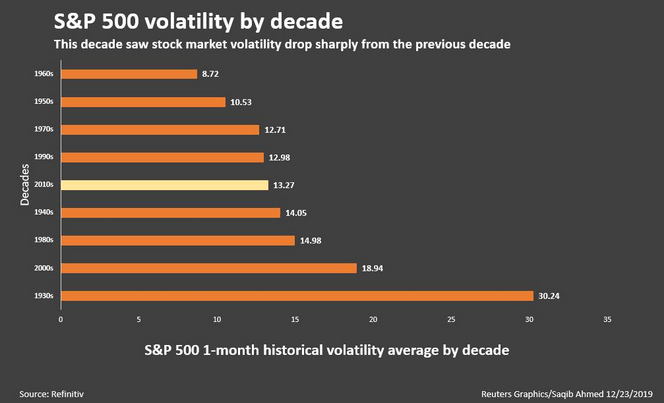

Mijająca dekada była przeciętna pod względem zmienności na rynku akcji

Spadki na rynkach akcji zazwyczaj mają dużo bardziej gwałtowny przebieg w porównaniu do wzrostów. W trakcie ostatnich 10 lat nie mieliśmy jednak ani jednego krachu na giełdach w Stanach Zjednoczonych, w związku z czym trwająca hossa nie wyróżnia się pod względem zmienności (patrz poniższy wykres).

Spory wpływ miały na to banki centralne, które przez wszystkie te lata pompowały wyceny na rynkach akcji, obligacji i obligacji korporacyjnych nie dopuszczając do głębszych spadków. Dobrym przykładem tego, jak krach wpływa na zmienność jest pierwsza dekada XXI wieku, podczas której doszło do pęknięcia bańki dotcomów. Na koniec skupmy się jeszcze na dekadzie lat 70-tych. Mieliśmy wówczas do czynienia z wysoką inflacją. Nominalnie akcje czasem rosły, czasem spadały, ale po uwzględnieniu inflacji okazało się, że giełda zaliczyła spadek o ponad siedemdziesiąt procent w latach 68-82. Dlatego, że w wartościach nominalnych spadki nie były zauważalne, nie wywoływało to paniki, a spadki rozłożyły się na kilkanaście lat.

Independent Trader Team

PS. W imieniu Tradera21 oraz całego Zespołu, życzymy Wam szczęśliwego Nowego Roku oraz żeby nadchodzący rok był jeszcze lepszy niż poprzedni.