Pod koniec zeszłego tygodnia producenci ropy naftowej działający jako OPEC nie zdołalii porozumieć się z Rosją w kwestii ograniczenia wydobycia ropy naftowej. W odpowiedzi władze Arabii Saudyjskiej ogłosiły zwiększenie produkcji, co natychmiast przełożyło się na załamanie notowań surowca. Cena ropy naftowej spadła o ok. 30%. Był to największy jednodniowy spadek od 30 lat.

W poniedziałek rano notowania ropy nieco odbiły, natomiast skala przeceny i tak jest gigantyczna. Jednym z jej efektów będą gigantyczne spadki na rynku akcji. Zapewne już w trakcie poniedziałkowych sesji usłyszymy o pierwszych reakcjach banków centralnych i rządów. Zapraszamy na relację live.

9:00 – ropa Crude kosztuje w tym momencie dokładnie 30 USD, co oznacza spadek o 27%. Inwestorzy w panice przenoszą swój kapitał do obligacji, podbijając ich ceny. W efekcie rentowność amerykańskich 10-latek wynosi już tylko 0,43%. Przypominamy, że w przypadku rynku obligacji działa zasada: im niższa rentowność, tym wyższa cena, co dokładnie wyjaśniliśmy w słowniczku Independent Trader.

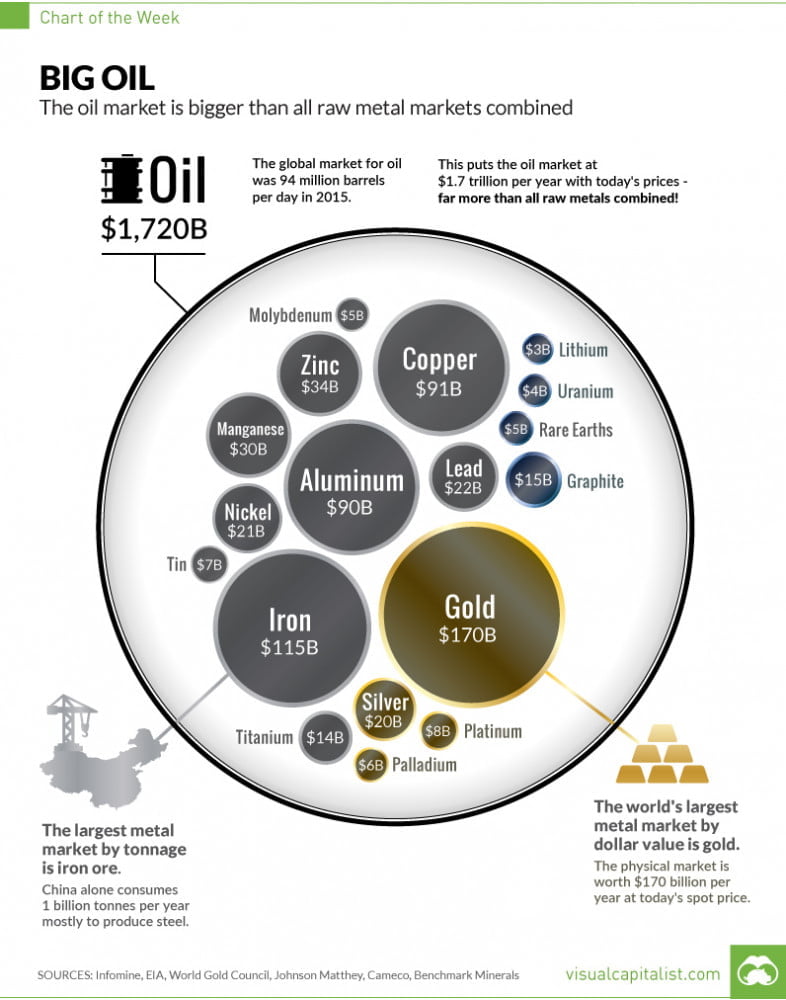

9:20 – małe przypomnienie dlaczego ropa jest tak ważna. Nie ma surowca, który byłby ważniejszy niż czarne złoto. Całkowita wartość tego rynku jest większa od pozostałych rynków surowców razem wziętych (grafika poniżej). Dodatkowo, popyt na dolary utrzymywany jest właśnie dlatego, że rozliczenia za ropę odbywają się z wykorzystaniem amerykańskiej waluty. Dzięki temu USD nadal może się pochwalić statusem globalnej waluty rezerwowej.

9:27 – potężne spadki na otwarciu notowań w Europie. Niemiecki DAX traci 8%, brytyjski FTSE 100 spada o 8,5%. Pozostałe najważniejsze indeksy radzą sobie niewiele lepiej. W Polsce WIG20 spada o 6,6%, z kolei cały WIG traci 3,6%.

9:55 – załamanie cen ropy naftowej ma oczywiście swoje przełożenie na rynek walut. To bolesny moment dla gospodarek opartych na surowcach. Rosyjski rubel traci obecnie 8% w stosunku do dolara.

10:00 – w przypadku amerykańskiej giełdy, obrót kontraktami futures jest wstrzymany. Wszystko z powodu odgórnych zasad – zakładają one zawieszenie handlu kiedy spadki dojdą do 5%. Podobnie po otwarciu rynku, obrót papierami zostanie zawieszony na 15 minut jeśli spadki dojdą do 7%. Kolejna 15-minutowa przerwa nastąpi jeśli indeksy będą spadać o 13%. Z kolei jeśli skala spadków wyniesie 20%, będzie to oznaczać koniec sesji w danym dniu.

10:10 – zamieszanie wokół ropy to nie jedyne ważne wydarzenie weekendu. Dużo działo się też we Włoszech. Rząd ogłosił zamknięcie niektórych prowincji (brak możliwości wjazdu/wyjazdu), jednak nie uzgodnił wszystkiego dokładnie z władzami lokalnymi, a zatem zakaz nie został zastosowany od razu. Tysiące osób natychmiast udały się na dworce i przepełnionymi pociągami wyjechali do innych regionów Włoch. Można zatem zakładać, że kolejne dane z Włoch nt. koronawirusa będą jeszcze gorsze. Na ten moment włoska giełda traci niemal 11%.

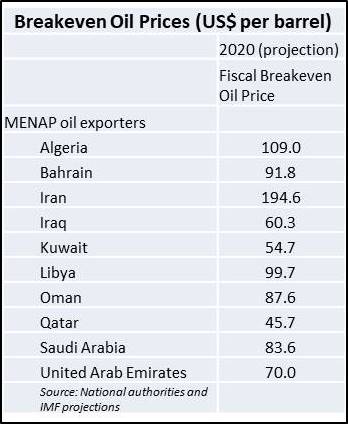

10:45 – pora przypomnieć sobie parę kluczowych kwestii związanych z rynkiem ropy. Cena 30-35 dolarów za baryłkę to w przypadku niektórych krajów poziom poniżej kosztu produkcji. Co więcej, wielu producentów właśnie na sprzedaży ropy opiera swoje budżety. Poniższa grafika pokazuje jaka musiałaby być cena ropy, aby dany kraj mógł pokryć wszystkie wydatki i nie zwiększać zadłużenia.

W ostatnich latach największym producentem ropy naftowej stały się Stany Zjednoczone, które na dużą skalę pozyskiwały ropę z łupków. Problem polega na tym, że koszty wydobycia tą metodą są dużo wyższe niż np. w Rosji. A zatem niska cena ropy jest zagrożeniem dla amerykańskiego sektora łupkowego. Z drugiej strony należy pamiętać, że firmy mają zakontraktowane dostawy po starych cenach (50-60 USD) na kilka miesięcy w przód. W takim razie aktualne załamanie nie oznacza, że sektor łupkowy w USA upadnie w ciągu kilku dni. Problem pojawi się dopiero jeśli ropa pozostanie na poziomie 30 USD za baryłkę przez dłuższy czas.

Naszym zdaniem ten pesymistyczny scenariusz nie zrealizuje się. Stany Zjednoczone prędzej wywołają kolejną wojnę niż pozwolą na bankructwo sektora łupkowego.

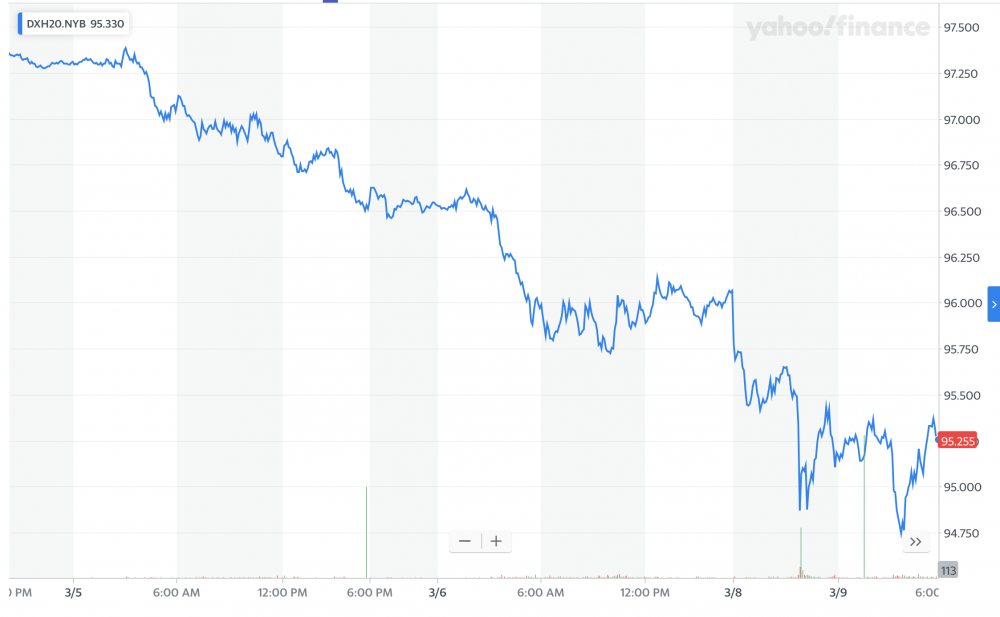

11:20 – zastanawiające w obecnej sytuacji jest zachowanie dolara. Jego spadki w poprzednim tygodniu były uzasadnione – FED w panice obciął stopy procentowe o 0,5%, a rynek zaczął się spodziewać kolejnych cięć.

Teraz doczekaliśmy się załamania ceny ropy, co powinno z kolei doprowadzić do wzrostu indeksu dolara (amerykańska waluta jest odwrotnie skorelowana z surowcami). Tak się jednak nie stało, dolar nadal słabnie.

11:30 – w komentarzach pojawiły się pytania: „jak inwestować w ropę?”. Zgadzamy się, że przy tak dużej skali przeceny, w kolejnych dniach może dojść do sporego odbicia. Problem polega na tym, że inwestowanie w surowce energetyczne to trudny temat, nawet jeśli cena jest atrakcyjna. Warto w tym momencie skorzystać z doświadczeń Tradera21 i przeczytać dwa jego artykuły o inwestowaniu w ropę oraz problemach z tym związanych. Znajdziecie je tutaj i tutaj.

12:02 – jeśli chodzi o banki centralne, to w ich wykonaniu możemy spodziewać się dwóch rzeczy: obniżek stóp procentowych (tam, gdzie to możliwe czyli np. w USA) oraz zwiększonego skupu aktywów. Generalnie – żadna nowość. Różnica będzie polegać jedynie na tym, że banki centralne, które do tej pory skupiały się na skupowaniu obligacji (np. FED czy EBC) mogą już niebawem poszerzyć listę nabywanych aktywów i np. zacząć kupować akcje.

Tak czy inaczej banki centralne nie dźwigną globalnej gospodarki, która z pewnością padnie na deski po tym co działo się w ostatnich miesiącach. Kluczowa reakcja będzie musiała nadejść ze strony rządów. Czyli tak naprawdę czekamy na informacje czy czeka nas typowo deflacyjna zapaść (jeśli rządy nie zrobią zbyt wiele) czy może okres stagflacji (wysoka inflacja + stagnacja gospodarcza), jeśli rządy wpompują do gospodarki potężną ilość waluty.

Na ten moment wydaje się, że po okresie deflacyjnym (związanym m.in. właśnie z niskimi cenami ropy) dojdzie do inflacyjnego wystrzału. Politycy już teraz zapowiadają powiększanie dziur budżetowych. Dotyczy to chociażby Włoch, które pierwotnie miały wesprzeć gospodarkę kwotą 3,5 mld euro, następnie mówiono o 7,5 mld euro, a dziś już wiemy, że wydatki będą znacznie większe. Co ważne, również w Stanach Zjednoczonych mówi się o specjalnym dotowaniu branż najmocniej dotkniętych koronawirusem.

12:10 – zaglądamy na chwilę na polską giełdę.

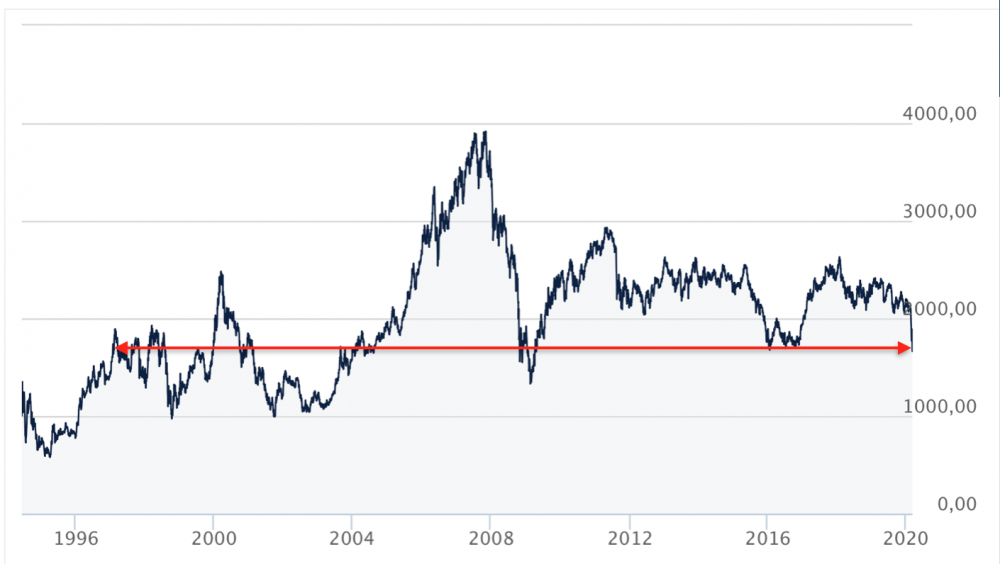

23 stycznia 1997 – WIG20 na poziomie 1686

9 marca 2020 – WIG20 na poziomie 1660

Źródło: Bankier.pl

Oczywiście w tym czasie WIG20 wypłacił sporo w dywidendach. Z drugiej strony jednak złotówka uległa sporej dewaluacji. Obie te wartości z grubsza się równoważą, więc można powiedzieć, że WIG20 jest w podobnym miejscu, co 23 lata temu. Mimo wszystko naszym zdaniem nie jest to najciekawszy indeks na polskiej giełdzie. Atrakcyjniej wygląda sWIG80, dla którego wskaźnik cena/zysk wynosi 10,4 (dla WIG20 jest to 12,4). Dodatkowo w przypadku WIG20 musimy doliczyć ogromne ryzyko polityczne.

13:10 – wspominaliśmy już o obligacjach USA, które cieszą się obecnie sporą popularnością. Warto jednak dodać, że w całej tej nerwowej atmosferze bardzo dobrze spisuje się także złoto, które w nocy z niedzieli na poniedziałek przebiło nawet na moment 1700 USD. W ujęciu dolarowym był to najwyższy poziom od 2013 roku. Z kolei w wielu innych walutach złoto ustanawia historyczne maksima.

Gorzej radzi sobie srebro. Spodziewamy się, że jeszcze przez jakiś czas sytuacja może wyglądac podobnie – na fali paniki złoto będzie drożeć, a srebro nie wykona większych ruchów. Kiedy jednak banki centralne i rządy zdecydują się na nielimitowany dodruk, srebro będzie w szybkim tempie nadrabiać straty.

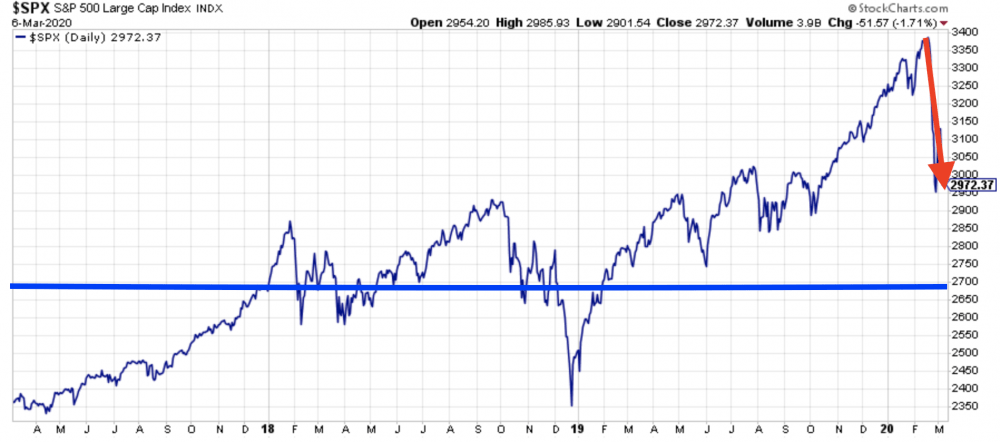

14:00 – mimo, że ropa naftowa nieco odbiła, na europejskich indeksach utrzymują się gigantyczne przeceny. Czego spodziewać się po rynku w USA? Piątkową sesję indeksy zakończyły 12% poniżej szczytów (czerwona strzałka na wykresie).

Kluczowe pytanie brzmi: czy rynek straci ponad 20% (niebieska linia)? Według najczęściej przyjmowanych założeń właśnie spadek o ponad 20% pozwala nam stwierdzić, że zaczyna się bessa. Wówczas w przypadku wielu funduszy podjęta zostanie decyzja o wyprzedaży, co tylko pogłebi spadki. Dlatego też naszym zdaniem ten poziom w okolicach 2700 (ok. 20% poniżej szczytów) będzie broniony ze wszystkich sił. Zapewne w pierwszych godzinach sesji znajdziemy się poniżej niebieskiej kreski. Najważniejsze jest jednak w którym miejscu zakończy się sesja.

14:25 – przy okazji opisywania interwencji banków centralnych powinniśmy byli wspomnieć również o udzielaniu krótkoterminowych pożyczek. W połowie września FED musiał pojawić się na rynku pieniężnym, gdyż duże banki komercyjne doszły do wniosku, że nie chcą udzielać pożyczek na tak dużą skalę jak do tej pory. Rezerwa Federalna pożyczała więc środki zarówno na okres jednego dnia, jak i dwóch tygodni. Skala? W ostatnim czasie było to 100 mld dolarów w przypadku jedniodniowych i 20 mld dolarów w przypadku dwutygodniowych. Dziś FED zdecydowała o zwiększeniu tej puli (odpowiednio ze 100 do 150 mld dolarów oraz z 20 do 45 mld dolarów).

Być może te paniczne reakcje i puchnący bilans banku centralnego stanowią jeden z powodów dla których dolar słabnie, mimo że cena ropy doznała załamania.

14:40 – rynek w Stanach Zjednoczonych został wstrzymany niemal natychmiast po otwarciu. Indeksy natychmiast spadły o 7% i mamy 15-minutową przerwę (zgodnie z zasadami, które opisaliśmy nieco wcześniej).

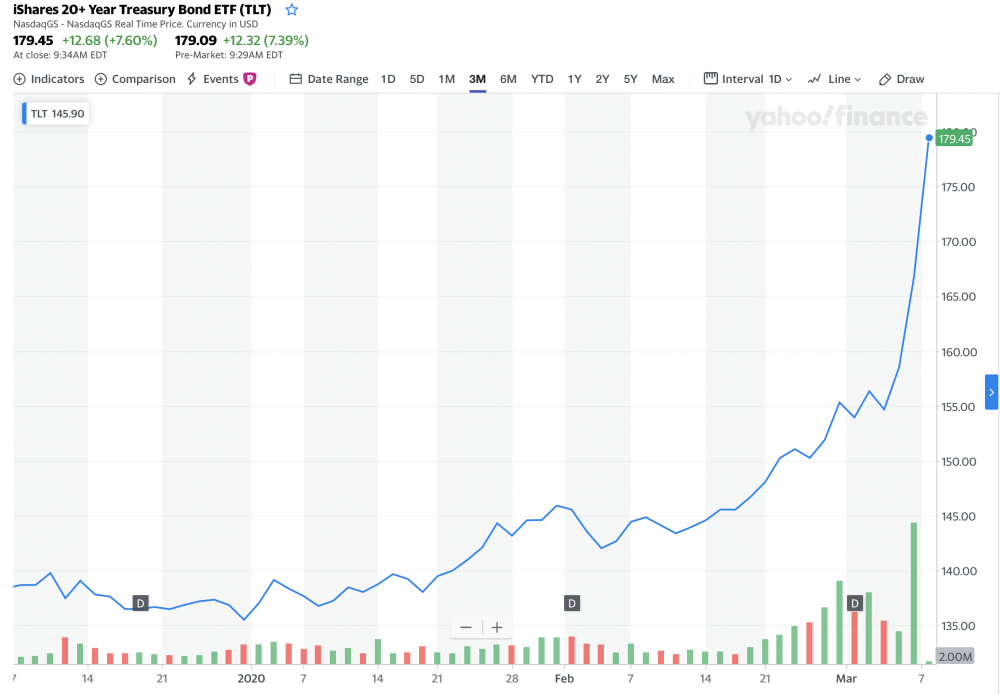

14:50 – obrazek, który najlepiej oddaje skalę paniki. Notowania funduszu TLT dającego ekspozycję na długoterminowe obligacje USA. Z jednej strony amerykański dług uznawany jest za bardzo bezpieczne aktywo. Z drugiej zaś akurat długoterminowe obligacje mają największą zmienność. W praktyce wygląda to tak, że zmiana wspomnianego funduszu o 1% w ciągu dnia to bardzo dużo. Tymczasem dziś notujemy wzrost o 7,6%, a ogółem w ciągu ostatnich 3 miesięcy obligacje długoterminowe USA zdrożały o 29%!

14:59 – notowania w USA wznowione, indeksy wciąż spadają mniej więcej o 7%. Pogłębiły się za to spadki w Europie.

15:03 – skoro zaczęliśmy od ropy, to warto sprawdzić jak radzą sobie spółki energetyczne. Na ten moment ETF XLE dający ekspozycję na cały sektor traci ponad 17%.

15:12 – dzisiejsza 15-minutowa przerwa (po spadkach rzędu 7%) była pierwszą tego typu sytuacją od grudnia 2008 roku, czyli od ostatniego kryzysu finansowego. W tej chwili notowania na rynku w USA utrzymują się ok. 5,5% poniżej piątkowego zamknięcia. Odbija również ropa – baryłka Brent kosztuje 36 USD, a Crude – 33 USD.

15:20 – takie dni jak ten to dobra okazja, by obserwować rynki oraz ich otoczenie pod kątem psychologii. Rano ropa Crude kosztowała 28 USD, a na portalu MarketWatch.com u samej góry widniał nagłówek głoszący „jeden z ekspertów twierdzi, że cena może spaść poniżej 20 USD”. Najczęściej właśnie tak to wygląda – dziennikarze potęgują skrajne emocje (nieważne czy to euforia czy strach).

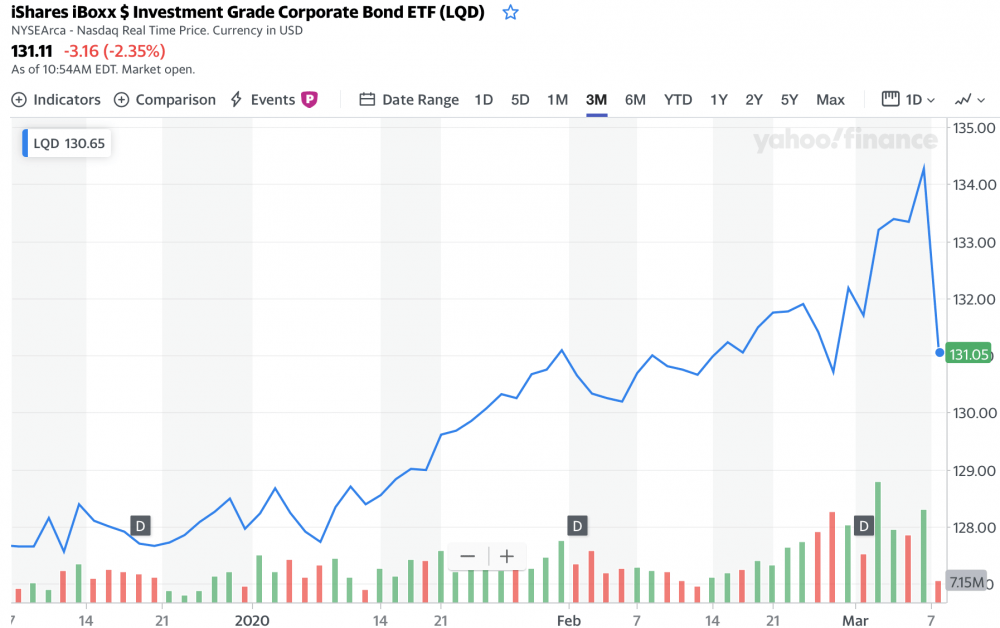

15:59 – pewnym wyznacznikiem tego na ile poważna jest sytuacja, są również notowania na rynku obligacji korporacyjnych. Fundusz LQD dający ekspozycję na dług korporacyjny o wysokim ratingu traci 2,3%.

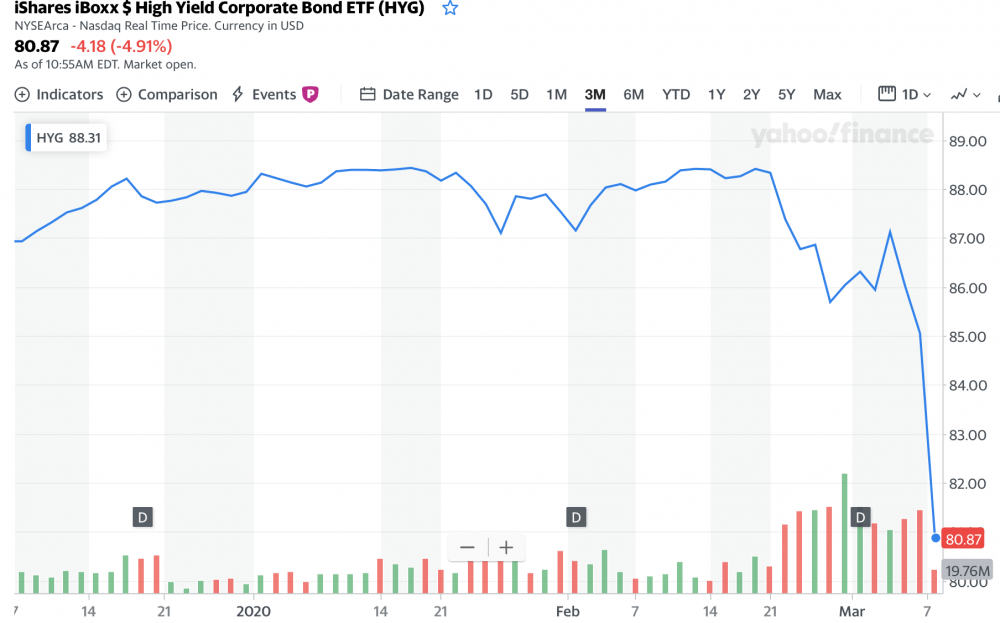

Z kolei ETF na bardziej ryzykowne obligacje korporacyjne traci niemal 5%. Spadek na taką skalę to rzadkość.

16:05 – nie zapominajmy, że gdzieś w tle tych spadków trwa już zażarta walka o prezydenturę w USA. Donald Trump potrzebował kilkadziesiąt minut po zjedzeniu śniadania, aby znaleźć winnych obecnych spadków. Są to: Rosja, Arabia Saudyjska oraz fake newsy związane z wirusem.

Obecny prezydent USA zdaje sobie sprawę, że problemy gospodarcze oraz spadki na rynku akcji znacznie obniżają jego szanse na reelekcję. Tym bardziej, że Trump dotychczas przedstawiał rynek w USA jako najlepszy dowód na to, że jego prezydentura jest wspaniała.

16:40 – część osób może się zastanawiać: „O co tyle hałasu? Niższa cena ropy to tańsze tankowanie i tyle.”. Faktycznie, dla zwykłego człowieka niskie ceny ropy oznaczają więcej pieniędzy w kieszeni i mniejsze zagrożenie ze strony inflacji. Zupełnie inaczej odbierają obecną sytuację rynki. Dlaczego? W latach 2011-2017 doszło do powstania gigantycznej bańki w sektorze łupkowym w USA. Stopy procentowe zostały sprowadzone do niskich poziomów, ropa była tania, a koncerny z sektora łupkowego oferowały wysokie odsetki od swojego długu. Znalazło się wielu inwestorów indywidualnych oraz sporo funduszy, które te obligacje zakupiły.

Gdyby dzisiejsza cena ropy miała utrzymać się na takim poziomie przez dłuższy czas, to część firm wydobywczych czeka bankructwo. Oznacza to, że niektóre obligacje łupkowe nie zostaną spłacone. Fundusze oraz indywidualni inwestorzy poniosą kolosalne straty, możliwy będzie upadek długiej listy banków. Na swój sposób potwórzą się wydarzenia z 2008 roku, chociaż skala może być jeszcze większa. Dlatego właśnie dzisiejsza przecena na rynku ropy ma tak duże znaczenie, a indeksy świecą na czerwono.

17:20 – koniec sesji na europejskich parkietach. WIG20 stracił 7,9%, z kolei WIG 7,3%. To wynik gorszy od Niemiec czy Wielkiej Brytanii, gdzie giełdy traciły 6,8%. W przypadku Stanów Zjednoczonych mamy do czynienia z powolnym uspokajaniem sytuacji. Główne indeksy tracą już „tylko” 4,5 – 5%. Kapitał odpływa z obligacji, rentowność 10-latek USA wynosi 0,6% (rano było to 0,4%, duża zmienność). Jeśli nic wyjątkowego nie wydarzy się w kolejnych godzinach, to wieczorem podsumujemy dzień jednym tekstem, około godziny 21:00.

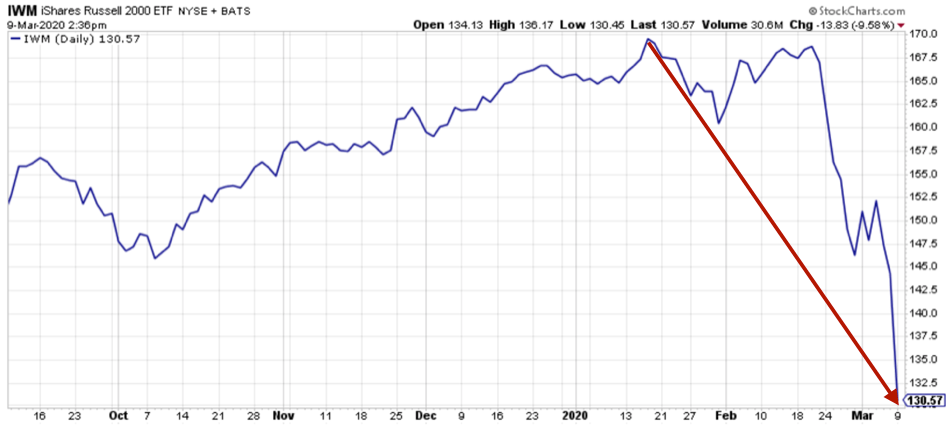

19:40 – spadki w USA ponownie przybierają na sile, indeks Dow Jones traci w tym momencie 8%. Warto zauważyć, że jeszcze gorzej spisuje się indeks małych spółek Russell 2000. W jego przypadku szczyt zaliczony został jeszcze w styczniu i do tego momentu spadki przekroczyły psychologiczną barierę 20%.

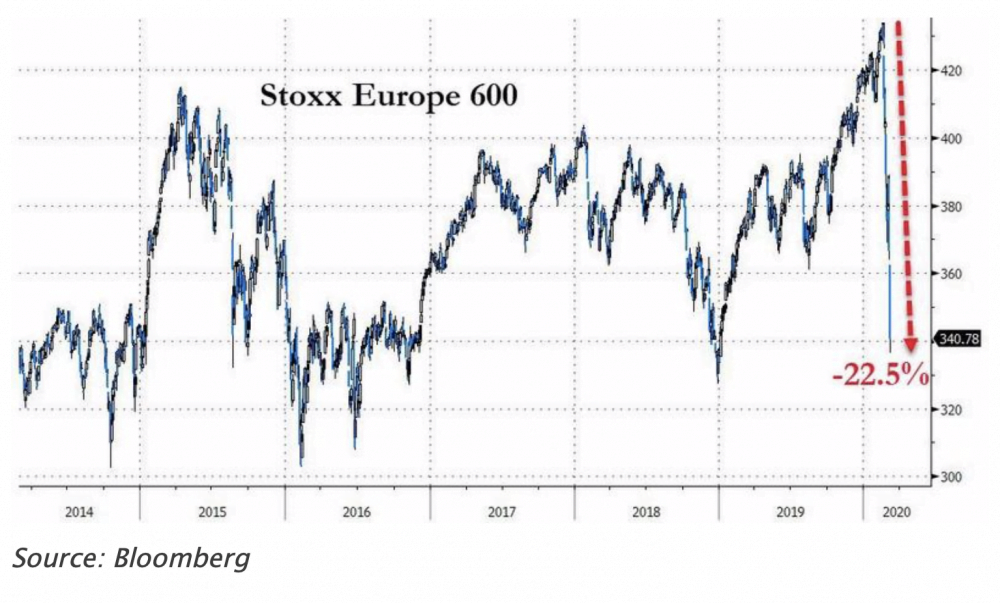

Podobna sytuacja dotyczy europejskiego indeksu Stoxx Europe 600.

20:45 – zgodnie z naszymi przewidywaniami sesja na Wall Street kończy się dużymi spadkami, ale jednocześnie główne indeksy wciąż nie spadają o więcej niż 20% od szczytów z lutego. Zapewne te poziomy będą bronione podczas wtorkowej sesji, tak aby w mediach nie pojawiły się doniesienia o początku bessy, co mogłoby zwiększyć nerwowość na rynkach.

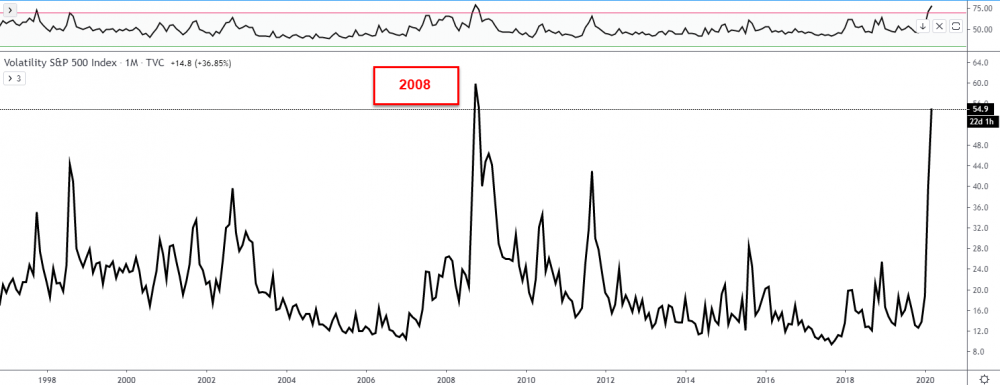

21:10 – dzisiejsza sesja to nie tylko spadki głównych indeksów, ale również najwyższy poziom Indeksu VIX od 2008 roku. Indeks zmienności VIX – zwany również „indeksem strachu” – jest traktowany jako jeden z instrumentów oceny nastrojów na Wall Street.

Przy okazji warto wspomnieć, że za nami kolejna sesja w trakcie której świetnie radziły sobie obligacje oraz frank szwajcarski, a solidnie zaprezentowało się złoto.

Independent Trader Team