Końcówka grudnia to dobry czas na podsumowania. Tym razem postanowiliśmy zebrać wszystkie istotne wydarzenia 2020 roku i przedstawić je w trzyczęściowym artykule. Z racji tematyki bloga, w podsumowaniu dominować będą kwestie finansowe, geopolityczne i społeczne.

Skąd to „Czarne Lustro” w tytule? Dla osób, które nie wiedzą – „Czarne Lustro” to tytuł serialu na Netflixie. Każdy jego odcinek stanowi odrębną historię. Niektóre epizody pokazują rzeczywistość bardzo zbliżoną do obecnej, inne zaś wyciągają nas o kilkanaście lat naprzód. Co łączy wszystkie odcinki? W każdym z nich bohaterowie stosują nowinki technologiczne (nowe usługi czy urządzenia), które wpływają na ich życie i często niosą za sobą określone skutki uboczne.

Naszym zdaniem „Czarne Lustro” ma wiele wspólnego z rokiem 2020. Czy tego chcemy czy nie, nagle znaleźliśmy się w nieco innej rzeczywistości, życie przebiega w inny sposób. Korzystamy z nowych rozwiązań i technologii, a także zmagamy się z różnego rodzaju ograniczeniami. Ta nowa sytuacja (częściowo sztucznie wykreowana) sprawia, że część osób cierpi fizycznie (choroby, brak opieki), część cierpi psychicznie (wpływ histerii), a część finansowo (zamknięte firmy czy utrata pracy). Są i tacy, którzy będą twierdzić, że w ich życiu niewiele się zmieniło, ale to wyjątki. Zresztą część takich osób dopiero zauważy jak wiele zmieniły w ich życiu wydarzenia zapoczątkowane w 2020 roku.

Wprowadzenie do podsumowania

Na wstępie musimy podkreślić kilka kwestii. Podsumowanie zawiera kilkanaście wydarzeń, które będziemy przedstawiać w kolejności od tych uważanych przez nas za mniej istotne aż do tych kluczowych. Uprzedzamy jednak, że pandemia koronawirusa jest zbyt szerokim tematem, aby potraktować ją jako jedno wydarzenie. W podsumowaniu wspominamy za to o wielu różnych wydarzeniach, które zostały sprowokowane obecnością wirusa.

Oczywiście w podsumowaniu pojawiają się też polskie wątki. Być może nie są one kluczowe dla całego świata, ale dla osób czytających ten tekst – jak najbardziej.

Szerzej opiszemy 15 wydarzeń, natomiast w tym miejscu dodamy, że tuż za TOP15 znalazły się:

– rekordy bite przez Bitcoina,

– szaleństwo wokół spółek technologicznych,

– bunt lekarzy, którzy starali się walczyć z głupotą polityków, ryzykując swoje kariery (przykład: deklaracja z Great Barrington),

– i oczywiście… sukces książki Inteligentny Inwestor XXI wieku, która stała się hitem, a sprzedaż przekroczyła 25 000 zestawów. 🙂

Podsumowanie roku 2020 – miejsca 11-15

Medialna histeria i jej efekty

Niespełna 100 lat temu, ojciec współczesnej propagandy Edward Bernays napisał znamienne słowa:

Świadome i inteligentne manipulowanie masowymi nawykami i opiniami mas, jest ważnym elementem demokratycznego społeczeństwa. Ci, którzy manipulują tym niewidocznym, społecznym mechanizmem, stanowią niewidzialny rząd, który jest prawdziwą siłą rządzącą w naszym kraju. Jesteśmy rządzeni, nasze umysły kształtowane, nasze gusta formowane, nasze idee sugerowane, w dużej mierze przez ludzi o których nikt nigdy nie słyszał. Jest to logiczny efekt tego, w jaki sposób społeczeństwa demokratyczne są zorganizowane.

Część osób nie zdaje sobie z tego sprawy, część ciągle o tym zapomina, więc przypomnijmy: media są w stanie kształtować poglądy znacznej części społeczeństwa. Oczywiście pod warunkiem, że większość największych stacji telewizyjnych i radiowych mówi jednym językiem, a z taką sytuacja mamy do czynienia obecnie. Najłatwiej zaś przychodzi mediom straszenie tłumu. Było to widać już po atakach na WTC, kiedy czołowi politycy kłamali ws. posiadania przez Irak broni atomowej, a media dzielnie przekazywały dalej ich wypowiedzi. W efekcie „urobiono” miliony osób, które domagały się by walczyć z „terrorystami”. Potem sytuacja powtórzyła się w 2008 roku, kiedy to rozpoczął się kryzys a media chętnie trąbiły o końcu świata, tak aby nikt nie miał wątpliwości, że trzeba wyratować największe banki na koszt podatników. O kryzysie imigracyjnym z 2015 roku nie ma co wspominać, większość z nas ma jeszcze w pamięci słynne „kobiety i dzieci” zmierzające do Europy w poszukiwaniu lepszego życia.

W 2020 roku media także stanęły na wysokości zadania. Powiemy więcej: wiele stacji telewizyjnych i radiowych ustanowiło nowe rekordy w ogłupianiu i straszeniu społeczeństwa. Wyobrażacie sobie aby pół roku po WTC albo pół roku po upadku Lehmana każde wydanie wiadomości zaczynało się od tego samego tematu? No właśnie, a w 2020 roku tak się stało. Nawet kiedy latem liczba zakażeń i zgonów mocno spadła, wiadomości w radiu zaczynały się od podawania statystyk dotyczących koronawirusa. Niektóre portale wygospodarowały dla „covida” stałe miejsce na stronie głównej. Podobnie w okresie letnim media zaczęły informować o rosnącej liczbie zakażonych. Oczywiście wiadomości były oznaczone jako „breaking news”. Dopiero po przeczytaniu artykułu rozsądna osoba dochodziła do wniosku, że z miesiąca na miesiąc przeprowadzano więcej testów, więc rosła liczba zakażonych (nie mylić z chorymi). Z kolei statystyki zgonów stały w miejscu lub spadały.

Ktoś teraz powie: „no dobra, ale przecież w końcu nadeszła druga fala covida!”. To prawda, statystyki dotyczące wirusa pogorszyły się jesienią. Ciekawe jednak, że mało kto zastanawia się nad szkodami jakie wywołała medialna histeria w okresie letnim. U mniej odpornych psychicznie osób wirus zaczął jawić się jako najgorszy dramat.

Efekt? Pojawiły się badania wskazujące na częste problemy psychiczne występujące po przechorowaniu wirusa. My ze swoich obserwacji możemy dodać przypadki osób, które w ogóle nie chorowały na covid, ale pojawiły się u nich zaburzenia psychiczne (bądź też był to nawrót dawnych problemów). Oczywiście takich przypadków byłoby znacznie mniej, gdyby nie medialna propaganda. Rok 2020 udowodnił, że życie bez telewizji i radia może znacząco poprawić stan zdrowia.

FED wchodzi na rynek obligacji korporacyjnych

O niewiarygodnej skali dodruku jeszcze wspomnimy, natomiast jest jedna konkretna interwencja banku centralnego, którą chcemy opisać osobno. Chodzi o działania Rezerwy Federalnej, która wiosną tego roku zaczęła skupować obligacje korporacyjne, czyli dług przedsiębiorstw.

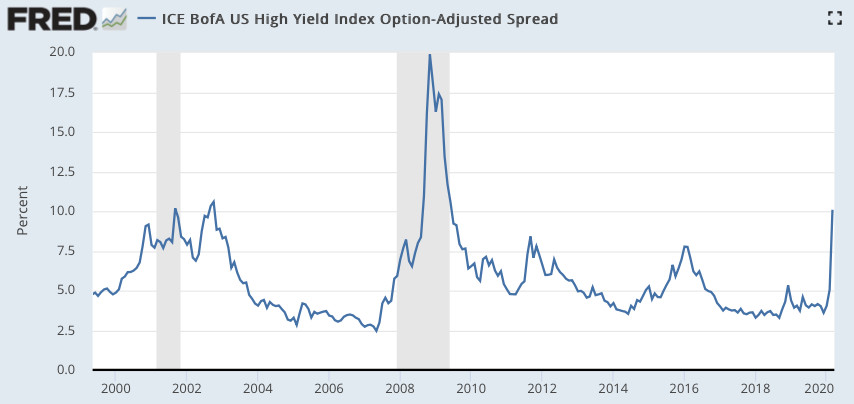

Jak do tego doszło? W efekcie marcowego zamknięcia gospodarki, kapitał zaczął odpływać z rynku obligacji korporacyjnych, a napływał do obligacji rządowych uważanych za dużo bezpieczniejsze. Efekt był taki, że różnica w rentowności obligacji przedsiębiorstw oraz rządu USA (tzw. Spread) zaczęła szybko rosnąć.

Jak widać, wszystko zapowiadało powtórkę z 2008 roku.

Pod koniec marca FED zdecydował się interweniować. Bank centralny USA nie mógł tak po prostu skupować długu przedsiębiorstw, więc posłużył się sztuczką. Całą sytuację opisywaliśmy wówczas następująco:

Nowy hit na rynku! FED stworzy specjalne wehikuły inwestycyjne (SPV – special purpose vehicle). Pierwszy z nich (PMCCF) będzie nabywał nowe obligacje korporacyjne, tak jak robi to Europejski Bank Centralny. Z kolei drugi z nich (SMCCF) będzie inwestował także w ten dług korpo, który od jakiegoś czasu jest już notowany.

Pamiętajcie – FED do tej pory nie interweniował na rynku obligacji korporacyjnych. Skupowano tylko dług rządowy. Skąd ta zmiana? FED zwyczajnie nie miał wyjścia, bo bańka na rynku obligacji korporacyjnych zaczęła pękać.

(…)

Na koniec jeszcze istotna informacja – FED będzie kupował nie tylko obligacje pojedynczych przedsiębiorstw, ale również jednostki ETFów inwestujących w dług korpo, czyli np. ETF LQD.

Bardzo istotne jest, byście zrozumieli co tak naprawdę zrobił FED. Poprzez skupowanie długu wybranych przedsiębiorstw, bank centralny USA sprawił, że wybrane firmy zadłużają się po niższym koszcie. To pomoc na którą nie mogą liczyć tysiące małych biznesów z całych Stanów Zjednoczonych.

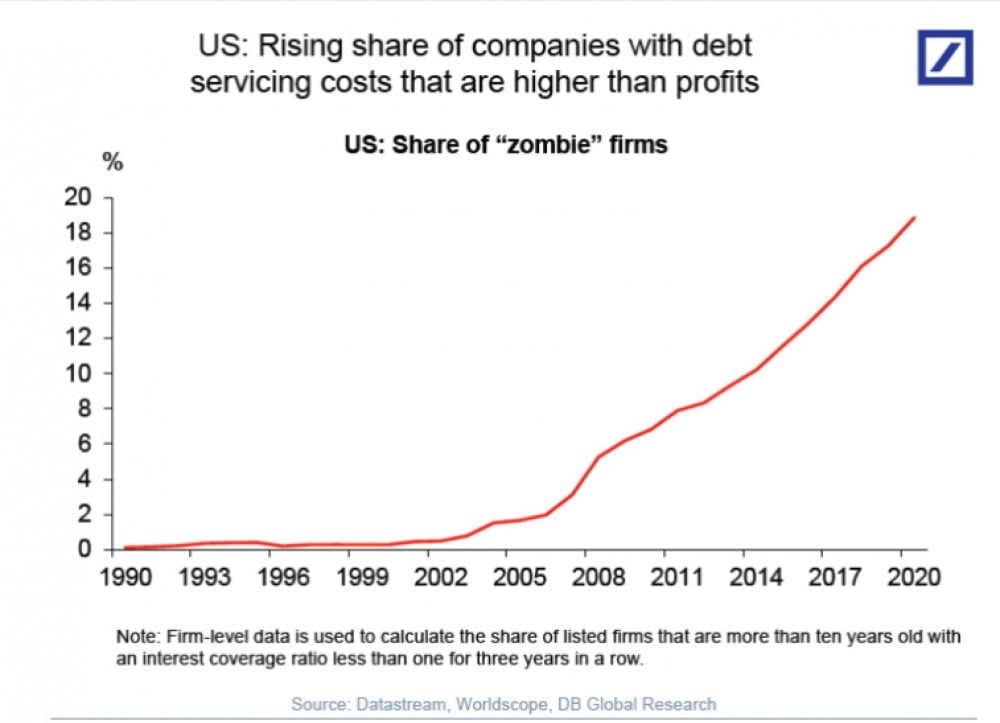

W efekcie skupowania obligacji korporacyjnych, na rynku pozostanie wiele przedsiębiorstw, które w normalnych warunkach musiałyby ogłosić upadłość. Mowa o tzw. zombie companies, czyli spółkach, które nie są w stanie wypracować zysków, a istnieją jedynie dzięki rolowaniu długu. Poniższy wykres pokazuje udział tego typu spółek w amerykańskiej gospodarce.

Problem polega na tym, że istnienie tego typu spółek, blokuje możliwość wejścia na rynek nowych, bardziej innowacyjnych przedsiębiorstw. To z kolei niesie za sobą wolniejszy wzrost produktywności.

Oczywiście skupowanie obligacji korporacyjnych przez FED oraz EBC stanowi też idealne pole do rozrostu korupcji. Ostatecznie banki centralne nie pomagają jednakowo wszystkim przedsiębiorstwom. Niektóre firmy zyskają bardziej.

Co ciekawe, środki przeznaczane na skupowanie obligacji korporacyjnych w USA pochodzą z Exchange Stabilization Fund. To bardzo ciekawy fundusz o którym przeczytacie w naszym dwuczęściowym artykule (część 1 oraz część 2).

Na zakończenie dodamy, że w listopadzie obecny Sekretarz Skarbu Steven Mnuchin stwierdził, że programy PMCCF oraz SMCCF nie będą kontynuowane po 31 grudnia 2020 roku. Naszym zdaniem nawet jeśli tak się stanie, to nowa administracja dość szybko do tych programów wróci. Bez skupowania obligacji korporacyjnych przez FED, koszty kredytu dla wielu przedsiębiorstw mogą szybko pójść w górę. A to może powodować problemy, których nie chcą ani politycy, ani bankierzy.

Świat przechodzi na pracę zdalną

Obostrzenia wprowadzane na całym świecie w związku z wirusem sprawiły, że miliony osób zaczęły pracować zdalnie, najczęściej była to praca „z domu”.

Przechodzenie na pracę zdalną trwa już jakiś czas, ale tym razem trend ten, z oczywistych przyczyn, mocno przyspieszył. Wpłynęło to na sposób działania wielu branż, na relacje między pracownikami i ich szefami, a nawet na zachowania konsumenckie.

Kto zyskał na przejściu na pracę zdalną? Na pewno wszystkie osoby, które marzyły o takim trybie pracy, a do tej pory nie mogły z niego korzystać. Zachwyceni byli zapewne także Ci, którym dojazdy do pracy zabierały bardzo dużo czasu. Wielkimi wygranymi takiej sytuacji okazali się również producenci programów wykorzystywanych do konferencji online, webinarów itp.

Czy komuś się to podoba, czy nie, przy pracy zdalnej znacznie rzadziej mamy okazję zajrzeć do różnego rodzaju sklepów (markety, galerie handlowe). Dlatego też praca zdalna była kolejnym powodem dla którego e-handel zyskał przewagę nad handlem tradycyjnym.

Kto stracił na forsowaniu pracy zdalnej? Z pewnością wszystkie osoby, które w swoim domu nie mają odpowiednich warunków do pracy. Mogą to być zarówno młode osoby mieszkające w ciasnych mieszkaniach z rodzicami, jak i nieco starsze osoby, którym dzieci uniemożliwiają normalne wykonywanie obowiązków.

Na zmianach stracili również właściciele powierzchni biurowych (także niektóre REITy). Ze względu na sporą liczbę osób pracujących zdalnie, firmy przestały potrzebować wielkich powierzchni biurowych.

Jak widać, można wymieniać wygranych i przegranych, ale naszym zdaniem przejście w kierunku pracy zdalnej jest pozytywnym trendem. W zdecydowanej większości przypadków pracownicy cieszą się z nowego trybu pracy. Oznacza on dla nich mniej czasu w korkach, mniej stresu i więcej czasu z bliskimi.

Naszym zdaniem po zniesieniu obostrzeń wielu pracowników „awaryjnie” przeniesionych do pracy zdalnej, pozostanie w takim trybie pracy. Będzie też wielu pracowników „wahadłowych”, czyli takich którzy np. 2 dni pracują w biurze, a 3 dni działają „z domu”. W efekcie obniży się nieco popyt na powierzchnie biurowe. Część takich budynków zostanie wykorzystana jako powierzchnie magazynowe.

Praca zdalna sprawi, że w przypadku niektórych rodzin znikną powody, by mieszkać w dużym mieście. Takie osoby przeniosą się na obrzeża lub do mniejszych miast, w których do sklepu czy do szkoły da się dojechać w 5-10 minut.

Rajd metali szlachetnych

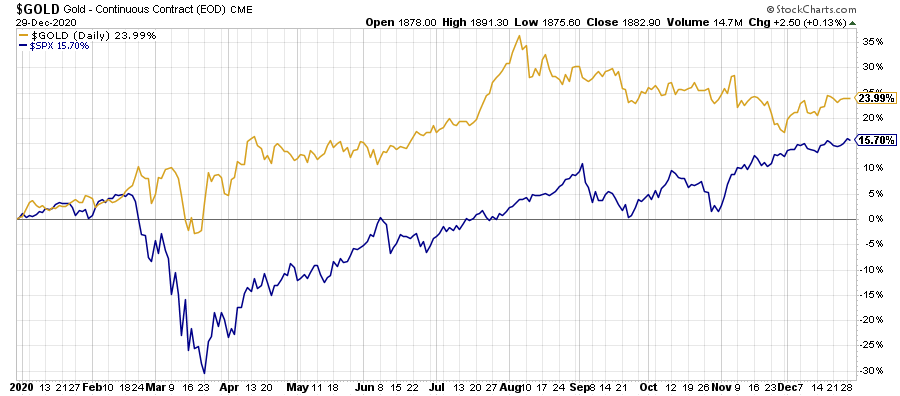

W drugiej połowie roku wiele osób zachwycało się wzrostami na rynkach akcji, ale jeśli weźmiemy pod uwagę cały 2020 rok to wygranym są metale szlachetne. Poniższy wykres pokazuje, że w trakcie tych 12 miesięcy złoto przyniosło 24% zysku, z kolei indeks S&P500 niecałe 16%.

Źródło: stockcharts.com

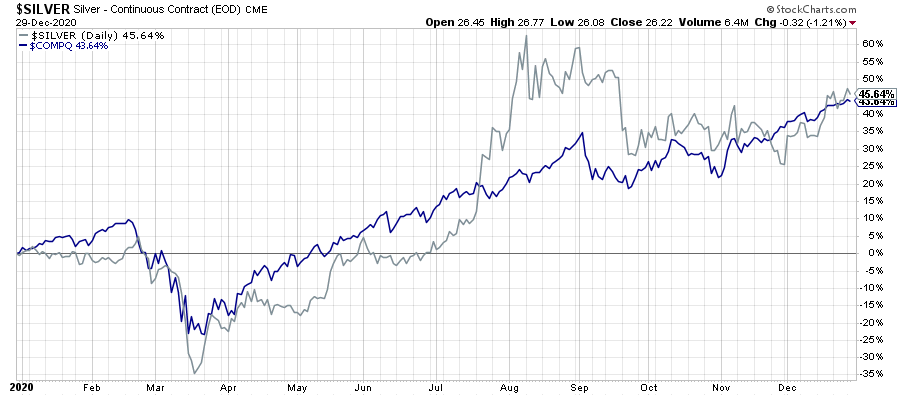

Oczywiście zarówno na rynku metali szlachetnych, jak i akcji można wyodrębnić takie aktywa, które charakteryzują się dużo większą zmiennością. Będą to odpowiednio srebro i spółki technologiczne z indeksu Nasdaq.

Źródło: stockcharts.com

Także i w tym przypadku wygranym są metale, choć różnica nie była zbyt wielka (45,6% vs. 43,6%).

Nie ma zatem większych wątpliwości, że ten rok należał do złota, srebra, a przy okazji także do spółek, które je wydobywają. Co do tego doprowadziło? Już w poprzednich latach bankierzy centralni stworzyli dobre otoczenie do rajdu metali, ponieważ w większości rozwiniętych gospodarek stopy procentowe obniżono w okolice zera. Przy kilkuprocentowej inflacji oznaczało to negatywne realne stopy procentowe (inflacja wyższa niż odsetki od lokat). Właśnie w takim otoczeniu metale szlachetne radzą sobie najlepiej.

Wyniki złota czy srebra nie byłyby jednak tak dobre, gdyby nie gigantyczne deficyty rządów na całym świecie. Poszczególne kraje podniosły wydatki, co oznaczało więcej waluty w obiegu (czyli spadek jej wartości np. względem złota).

Ostatecznie złoto pobiło historyczny rekord w ujęciu dolarowym i dobrnęło w okolice 2100 USD, by następnie spaść do 1900 USD. Srebro z kolei znalazło się na poziomach najwyższych od 8 lat.

Czy to oznacza, że po takich wzrostach złoto i srebro wyczerpały swój potencjał? Naszym zdaniem nie. Po pierwsze dlatego, że 2021 rok ponownie przyniesie gigantyczne deficyty budżetowe. Papierowych walut w obiegu będzie szybko przybywać, a ludzie będą to coraz częściej zauważać. Uwaga: nie mówimy tylko o inwestorach, ale także o zwykłych obywatelach którzy do tej pory trzymali środki w banku. Takie osoby będą starały się chronić przed inflacją poprzez inwestycje w akcje, nieruchomości, kryptowaluty ale także metale szlachetne.

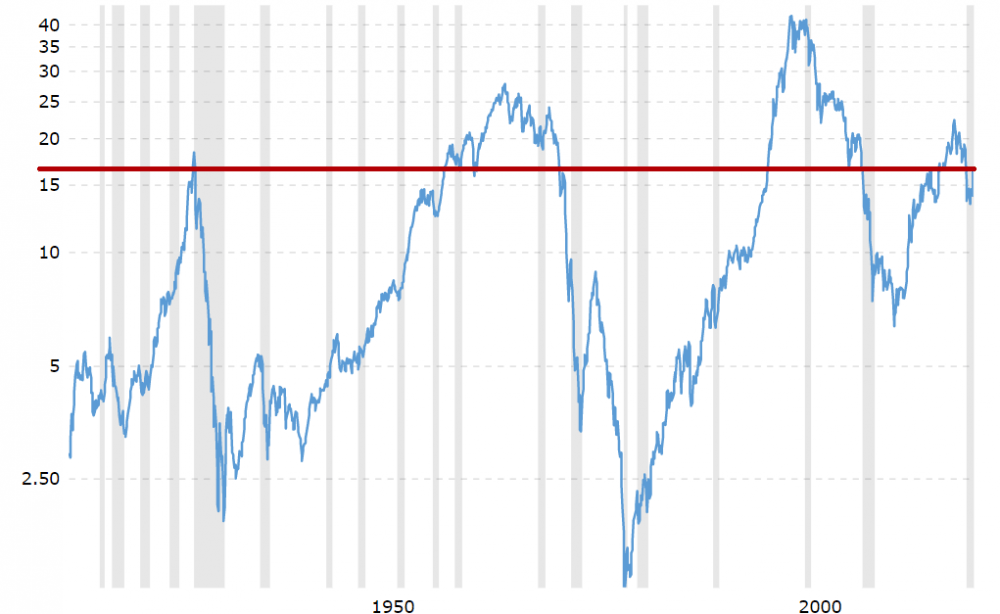

Po drugie, jeśli zestawimy metale z innymi aktywami, to złoto i srebro wciąż wydają się atrakcyjnie wycenione. Poniżej grafika prezentująca ile uncji złota można kupić za jednostkę indeksu akcji Dow Jones (im wyżej, tym tańsze złoto względem akcji).

Źródło: macrotrends.net

Jak widać, jednostka Dow Jones jest warta 17 uncji złota, co jest stosunkowo wysokim poziomem. Akcje wciąż są drogie względem kruszcu.

Możemy też porównać złoto do Bitcoina. Najbardziej znana kryptowaluta jest rekordowo droga względem złota.

Źródło: buybitcoinworldwide.com

W przypadku nieruchomości sprawa generalnie wygląda podobnie, choć tutaj trudniej o precyzyjne wykresy.

Podsumowując, zakładamy, że dobry rok 2020 w wykonaniu metali to dopiero początek.

Polacy okradani najmocniej na świecie

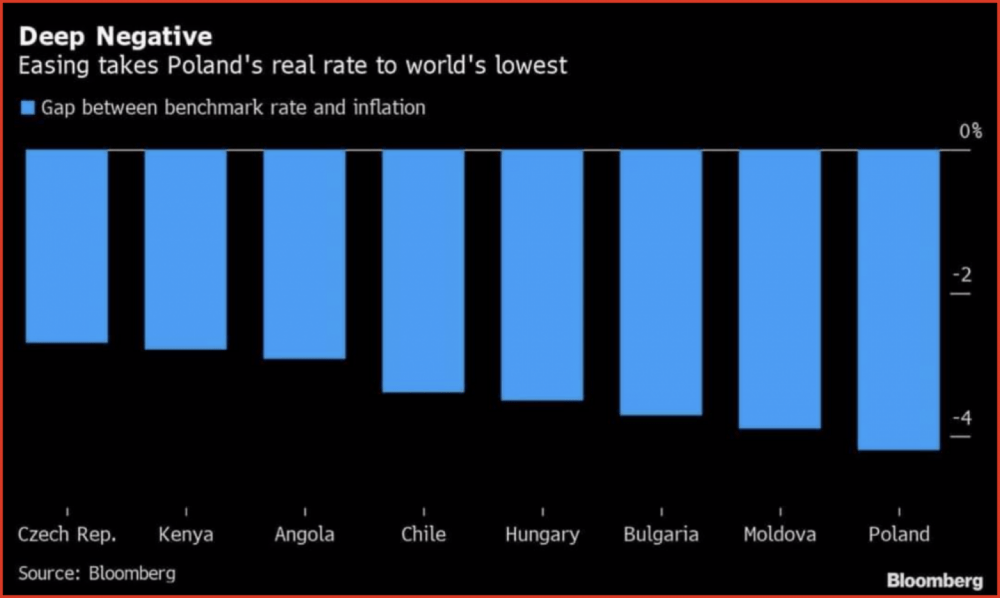

W związku z marcowym lockdownem i potencjalnymi problemami gospodarczymi, Rada Polityki Pieniężnej obniżyła stopy procentowe do poziomu 1%. Minęło kilka tygodni i pod koniec maja RPP postanowiła pójść jeszcze dalej – główna stopa procentowa została obniżona do zaledwie 0,1%, czyli najniższego poziomu w historii!

Ktoś mógłby powiedzieć, że przecież to nic niezwykłego, bo obniżki stóp procentowych w okolice zera miały miejsce niemal na całym świecie. To prawda, ale akurat w Polsce mamy do czynienia ze stosunkowo wysoką inflacją, która oficjalnie wahała się w okolicach 3-4% (najwyższy poziom w UE). Jeśli więc wziąć pod uwagę osobę, która trzyma środki w banku, to nie dostaje ona żadnych odsetek z lokaty, a dodatkowo jej środki tracą siłę nabywczą w tempie 4% rocznie!

Taki stan rzeczy utrzymywał się przez większość 2020 roku, po czym ostatecznie okazało się, że żaden kraj na świecie nie wygląda pod tym względem tak źle jak my.

A zatem uzasadnione jest stwierdzenie, że Polacy są okradani ukrytym podatkiem (tak określa się inflację) najmocniej na świecie.

Oczywiście te negatywne realne stopy procentowe rzędu 4% są oparte na oficjalnych danych. Co jeśli wejdziemy do sklepu i zaczniemy przyglądać się cenom? Okaże się, że ceny produktów żywnościowych rosną średnio o 6-8% rocznie, by tylko wspomnieć nasz wpis z czerwca:

Dla przykładu ceny produktów żywnościowych w trakcie ostatniego roku wzrosły o 6,5%, a to przecież spora część budżetu gospodarstw domowych.

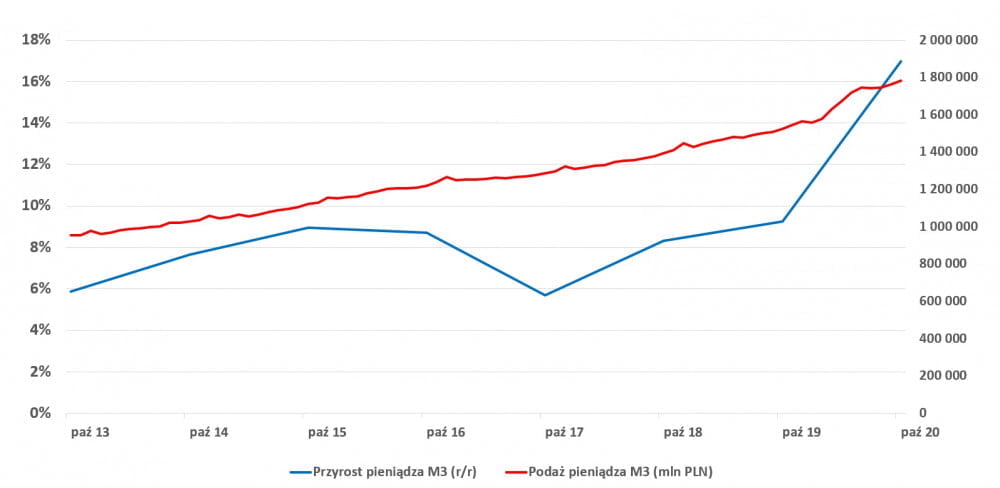

A jeśli poszlibyśmy krok dalej i sprawdzili o ile przybyło waluty w obiegu, to okazałoby się że wskaźnik ten dotarł do astronomicznych 16%! Oczywiście część z tego stanowiły świeżo wykreowane środki, które NBP wydał na skup obligacji rządowych, co nie przekłada się od razu na wzrost cen w sklepach.

Źródło: opracowanie własne na podstawie danych NBP

Generalnie w takiej sytuacji można byłoby się spodziewać, że bank centralny będzie chciał przeciwdziałać wysokiej inflacji. Przynajmniej w teorii taka powinna być reakcja.

A praktyka? Prezes NBP Adam Glapiński udzielił wywiadu w którym stwierdził, że możliwa jest kolejna obniżka stóp procentowych w pierwszym kwartale 2021 roku. W połączeniu z wysokim deficytem oznacza to „rzeź oszczędzających”, czyli głównie starszych osób, które nie chcą ryzykować środków na rynku akcji czy nieruchomości.

Independent Trader Team