Marzec przyniósł prawdziwe trzęsienie ziemi na rynkach finansowych. Patrząc pobieżnie na notowania metali, moglibyśmy stwierdzić, że złoto poradziło sobie całkiem dobrze na tle innych aktywów, z kolei srebro zawiodło oczekiwania. Kiedy jednak przyjrzymy się całej sytuacji bliżej, dotrze do nas, że oficjalne ceny po prostu wprowadzają w błąd.

Papierowa cena złota i srebra

Nowym Czytelnikom proponujemy, aby przed lekturą zajrzeli do artykułu w którym Trader21 opisał różnicę między cenami papierowego i fizycznego metalu.

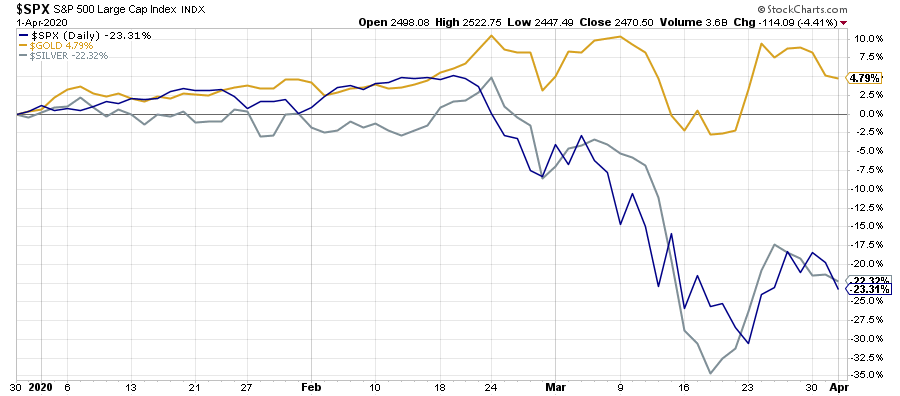

A teraz do rzeczy. Pod koniec lutego akcje w USA zaczęły spadać. Wszystko trwało około miesiąca. W tym czasie złoto generalnie zdołało utrzymać swoje notowania (w odniesieniu do dolara, który umocnił się niemal do wszystkich walut), ale po drodze zaliczyło dwa wyraźne spadki – w dużej mierze za sprawą inwestorów poszukujących płynności. Za każdym razem jednak metal zdołał się podnieść.

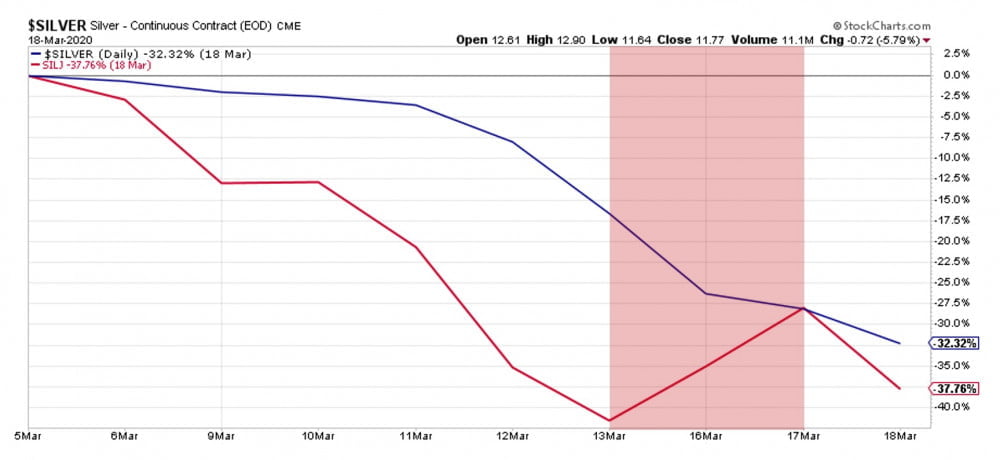

W tym czasie srebro (kolor szary) zachowywało się identycznie jak rynek akcji, co mogłoby potwierdzać teorię, że nie jest to już metal inwestycyjny, a raczej typowo przemysłowy. Już w tym miejscu możemy napisać, że nie jest to prawda, ponieważ spadek srebra do poziomu 12 USD za uncję był wyłącznie wypadkową paniki. Skąd to wiemy? Podczas gdy srebro wciąż szukało dna, spółki wydobywające ten metal zaczęły już odbijać.

Zatem rynek jednoznacznie stwierdził, że srebro po 12 USD to zwykła ściema, która nie ma nic wspólnego z rzeczywistością. Tak znaczny spadek ceny był możliwy tylko dlatego, że mówimy tutaj o cenie papierowych certyfikatów na srebro, a nie cenie fizycznego metalu. W dalszej części artykułu wrócimy jeszcze do tego wątku.

Co działo się za kulisami?

W rzeczywistości marzec przyniósł wyjątkowo ciekawe wydarzenia na rynku papierowego złota. Uwagę zwraca przede wszystkim sytuacja z 24 marca, kiedy to cena kontraktów na złoto na najbliższy miesiąc (kwiecień) rozjechała się z ceną spot metalu.

Jak widać, spread (różnica) osiągnął poziom kilkudziesięciu dolarów, podczas gdy standardowo wynosi on ok. 0,20 USD.

W tamtym dniu Roy Sebag napisał na Twitterze, że niektóre banki nie dały rady dostarczyć fizycznego złota w związku z czym poniosły gigantyczne straty. Te banki zdecydowały się również opuścić rynek. Jego słowa potwierdził Ole Hansen, analityk Saxo Banku, który stwierdził, że „jeśli musisz pożyczyć złoto w tym momencie, zapłacisz okup jak za króla”.

Które konkretnie banki poległy? Z pewnością jednym z nich był ABN Amro, który tuż po tej sytuacji ogłosił, iż wycofuje się z rynku złota, srebra i platyny. Bank ogłosił, że klienci mogą zamknąć pozycje sami w najbliższych dniach (ostatni tydzień marca) bądź też sprzedaż zostanie wykonana za nich automatycznie 1 kwietnia. Mniej więcej w tym samym czasie Credit Suisse, produkujący monety od 1856 roku, polecił swoim klientom by nawet nie zgłaszali się z zapytaniami o metal.

Jednocześnie londyńska giełda (London Bullion Market Association – LBMA) poinformowała, że „handel odbywa się niezmiennie, natomiast pojawiły się pewne problemy na Comexie (giełda w USA). Dlatego też podjęto decyzje, że LBMA pomoże Comexowi w rozliczeniach.”

Jak to wszystko rozumieć? Najprościej mówiąc na Comexie zabrakło złota dostępnego do rozliczeń, a przy tej okazji niektóre banki poniosły gigantyczne straty próbując metal pozyskać. Ogłoszono, że do rozliczeń niektórych kontraktów na amerykańskim Comexie zostanie użyte złoto z Londynu. Wszystko to tak czy inaczej można potraktować jako teatrzyk dla publiczności – w Londynie złota nie brakuje, ale zdecydowana większość należy do banków centralnych lub ETFów i nie może być użyta do rozliczeń.

Dodatkowy problem polega na tym, że kontrakty na Comexie opiewają na 100 uncji, natomiast w Londynie operuje się sztabami o wielkości 400 uncji. Z ostatnich oświadczeń wynika, że pojawił się nowy pomysł, aby wprowadzić certyfikaty na 1/4 sztabki z Londynu. Zatem każdy posiadacz czterech takich certyfikatów byłby jednocześnie „właścicielem” sztabki 400 uncjowej. Dochodzimy więc do wniosku, że kiedy Stany Zjednoczone i Wielka Brytania zmagają się z epidemią, to spanikowani bankierzy postanowili po prostu stworzyć jeszcze więcej papierowych certyfikatów, aby tylko uspokoić sytuację na rynku.

Ktoś mógłby w tym momencie zapytać: czy całe to zamieszanie nie ma po prostu związku z problemami logistycznymi w efekcie koronawirusa?

Oczywiście epidemia sprawiła, że część kopalń zawiesiła wydobycie, a trzy duże mennice ze Szwajcarii zostały odgórnie zamknięte przez władze kantonu. Stało się to jednak dopiero w marcu, a mimo to problemy pojawiły się natychmiast. Oznacza to, że cały ten rynek papierowego złota balansuje na cienkiej linii i dodatkowo jest na bieżąco drenowany z metalu, który trafia przede wszystkim z Zachodu na Wschód. W poprzednich dwóch latach mieliśmy rekordowe zakupy banków centralnych, wśród których prym wiodły Rosja, Chiny czy Turcja.

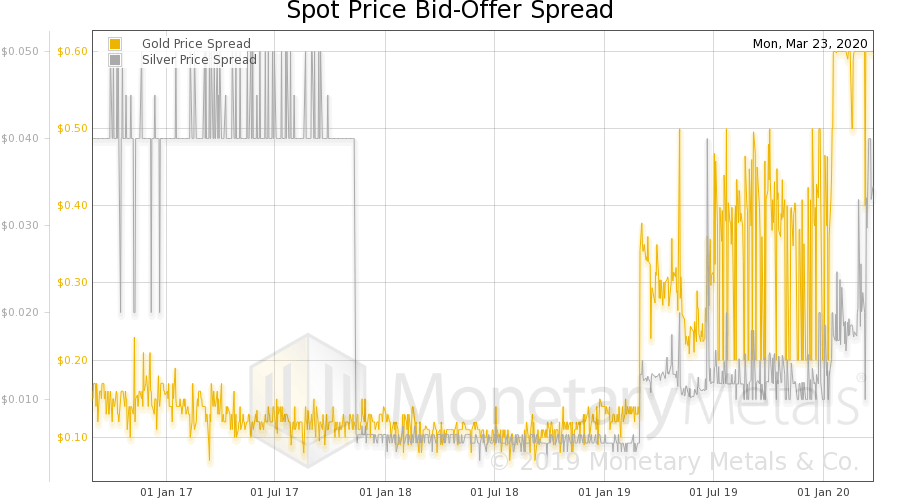

Warto też zauważyć, że spread na rynku złota, który silnie wystrzelił w marcu, wzrastał już od pewnego czasu (żółta linia).

W latach 2017-2018 spread wynosił zazwyczaj ok 0,15 USD, podczas gdy w 2019 roku wzrósł do 0,3-0,4 USD, a na początku 2020 roku przebił poziom pół dolara.

Na koniec trzeba dodać, że zapotrzebowanie na metal ze strony największych giełd jeszcze bardziej okroiło ilość metalu dostępnego na rynku detalicznym. Niektóre mennice przestały działać, inne zmuszone były do produkcji metalu na potrzeby Londynu (sztabki 400 uncjowe). Efekt? W bardzo szybkim tempie zaczęło brakować np. monet jednouncjowych. Oferty dealerów zubożały, marże poszły w górę i wzrósł czas oczekiwania.

Fizyczny rynek złota i srebra

O skali popytu na metale inwestycyjne, i to jeszcze w czasie gdy niektórzy politycy wciąż ignorowali wirusa, świadczą statystyki mennic oraz dużych dealerów.

Dla przykładu BullionStar poinformował, że w okresie 14 luty – 14 marzec jego przychody ze sprzedaży metali były niemal 5-krotnie wyższe niż w tym samym okresie w poprzednim roku. Jeszcze większe wrażenie robią statystyki z US Mint, która poinformowała, że w pierwszych trzech tygodnia marca sprzedała niemal 5 mln uncji amerykańskiego srebrnego orła. Dla porównania, w lutym sprzedaż wyniosła 650 tys. uncji.

Jakby tego było mało, w trakcie trzech tygodni w marcu US Mint sprzedało 120 tys. złotych orłów, podczas gdy sprzedaż w całym poprzednim roku wyniosła 150 tys. uncji.

Nas, pod kątem inwestycji, interesować powinna jednak nie tylko skala sprzedaży, ale również faktyczna cena. Mowa o tym ile za fizyczny metal są w stanie zapłacić klienci. Z danych APMEX (duży amerykański dealer) wynika, że w ostatnim czasie:

– za pojedyncze srebrne monety płacono 75% więcej niż cena spot,

– za większe ilości srebrnych monet płacono o 60% więcej niż cena spot.

Dla porównania, tuż przed całym zamieszaniem, premia dealerów wynosiła ok. 20% powyżej ceny spot.

Przenosząc się już na polski rynek można powiedzieć, że tutaj sporą różnicę robi czy mamy do czynienia z natychmiastowym wysłaniem metalu przez kuriera czy też czasem oczekiwania rzędu 45 dni. W tym przypadku za srebro często trzeba zapłacić 80% powyżej ceny spot (czyli sytuacja podobna jak w USA). Jeśli chodzi o dostawy długoterminowe, to premia spada w okolice 50%, ale takich zakupów nie polecamy – chyba że ktoś ma podstawy by w pełni ufać dealerowi.

Tym bardziej interesująca może się wydawać oferta srebra składowanego w Zurychu w postaci 1000-uncjowych sztabek, dostępnego w cenie znacznie bliższej ceny spot. Jeśli ktoś jest zainteresowany i ma zamiar wydać pow. 400 tys. złotych, to zapraszamy do kontaktu mailowego.

Z kolei w przypadku rynku złota w tej chwili podaż również wygląda bardzo krucho. Zostało trochę dealerów którzy oferują metal z szybka dostawą po cenie spot + 20% lub + 25%. Jeśli zaś zdarzają się oferty z niższą ceną, to w zdecydowanej większości przypadków dostawa zajmuje 45 dni.

Podsumowanie

Skończył się okres wyśmiewania osób, które skupowały metale szlachetne, kiedy akcje osiągały nowe szczyty. Dziś to posiadacze metali śmieją się z tych, którzy w obliczu gigantycznego dodruku rzucili się po prawdziwy pieniądz – czyli złoto i srebro.

Jest oczywiście możliwe, że po epidemii podaż metali wróci do normalnych poziomów, a marże dealerów znacząco spadną. Nasuwa się jednak kilka pytań: ile do tego czasu zdołają wydrukować bankierzy, skoro chociażby bilans FED idzie pionowo w górę? Jaka ilość waluty trafi wprost do rąk obywateli? Czy ten popyt nie zostanie automatycznie zagospodarowany przez największych graczy? Czy zainteresowanie metalami spadnie do niskich poziomów sprzed kilku miesięcy?

Dodatkowo, istnieje realne zagrożenie, że zanim sytuacja w globalnej gospodarce ulegnie poprawie, na Comexie dojdzie do kolejnego rozjazdu cen. Wówczas być może znajdzie się ktoś duży, kto kupi metal po cenie papierowej, po to by sprzedać go na rynku i zarobić. Tym samym zażąda dostawy i być może wydrenuje zapasy giełdy. A wówczas Comex przestanie mieć jakiekolwiek zabezpieczenie i większa część rynku zobaczy, że to wszystko był tylko teatrzyk.

Zgadzamy się, że w ostatnim czasie nie brakowało czynników, które sprzyjały wzrostom popytu na metale. Mieliśmy zamykanie kopalń, zawieszone mennice, problem logistyczne i strach związany z bessą na rynku akcji. Uważamy jednak, że kolejne miesiące przyniosą jeszcze więcej argumentów za wzrostami. Wystarczy tylko przypomnieć, że niektóre kraje zaczynają „tymczasowe” rozdawanie waluty obywatelom, a jak wiadomo – nie ma nic tak długotrwałego, jak „tymczasowe” rozwiązania rządzących.

Zakup metali w formie fizycznej przy tak wysokich marżach naszym zdaniem nie ma sensu. Chyba, że w czyimś portfelu udział złota i srebra wynosi 0%. W każdym razie warto jednak w okresie tego szaleństwa rozważyć zakup ETF-ów Sprotta, które są w pełni zabezpieczone metalem a jednocześnie dają nam możliwość zakupienia metali po cenie rynkowej.

Dla inwestorów dopuszczających większą zmienność wciąż dostępne są spółki wydobywcze. Tutaj oczywiście duże spadki są możliwe, ale patrząc na tle danych historycznych, ta branża jest mocno niedowartościowana. Co więcej w przeszłości akcje spółek wydobywczych rosły zarówno podczas kryzysu deflacyjnego (1929-1935), jak i podczas stagflacji w latach 70-tych. To o tyle istotne, że globalna gospodarka nie wyjdzie sobie tak po prostu z obecnego chaosu. Najprawdopodobniej najpierw ceka nad deflacja, która nastepnie przerodzi się w wielką inflację.

Swoją drogą, popyt na srebro w ostatnich tygodniach wydaje się jednoznacznie wskazywać, że wciąż jest to metal inwestycyjny.

Independent Trader Team

PS. Uprzedzając pytania chcieliśmy Was poinformować, że w połowie kwietnia uruchamiamy testy zapowiadanej wczesniej platformy, która umożliwi Wam bezpieczne kupno i sprzedaż metali szlachetnych.