W ostatnich miesiącach kilkukrotnie podkreślaliśmy, że polska giełda wygląda stosunkowo atrakcyjnie na tle innych krajów. Nasze pozytywne podejście do GPW nie wynika jednak wyłącznie z atrakcyjnych wycen samych spółek (głównie małych i średnich). Argumentów przemawiających za inwestycją jest znacznie więcej.

Najważniejszym z nich są silnie negatywne realne stopy procentowe. W chwili obecnej oficjalna inflacja jest już w okolicach 5%, a Rada Polityki Pieniężnej uparcie utrzymuje stopy procentowe w pobliżu zera. Oznacza to, że trzymając środki na lokacie tracimy ok. 5% rocznie. Z tego powodu Polacy wyciągają pieniądze z banków i szukają możliwości inwestycyjnych. Ten proces trwa już jakiś czas i będzie kontynuowany w kolejnych miesiącach. Dokąd popłynie kapitał? Spora część z pewnością trafi na rynek nieruchomości. Najostrożniejsi zainwestują w obligacje, co w długim terminie przyniesie im stratę. Trzecim rozwiązaniem są akcje, także te notowane na GPW. Dostrzegamy sporą grupę perspektywicznych spółek. Wiele z nich płaci dziś dywidendę rzędu 5, 7 czy 10%! To przecież więcej niż realna rentowność z wynajmowania mieszkań. Ten fakt z czasem dotrze do świadomości setek tysięcy Polaków i na GPW pojawi się dużo większy kapitał niż do tej pory.

Z naszej strony konkretne działania dotyczące GPW pojawiły się na początku bieżącego roku. Wtedy też (dokładnie 2 lutego) abonenci Kopiowania Ruchów Tradera otrzymali raport z listą 15 spółek, które naszym zdaniem mają świetne perspektywy. Kolejność nie była przypadkowa – zaczęliśmy od tych z którymi wiążemy największe nadzieje.

Wspomniany raport publikujemy dziś w okrojonej formie. Poniżej znajdziecie obszerne wprowadzenie zawierające argumenty za inwestowaniem na GPW, jak również początek rankingu, czyli 3 najciekawsze naszym zdaniem spółki.

Uwaga: Raport został wysłany 2 lutego, a więc wykresy spółek nie są aktualne.

Nowa dekada

Co inwestorzy zapamiętają z zakończonej niedawno dekady? Przede wszystkim absolutną dominację Stanów Zjednoczonych. Zarówno duże, jak i małe spółki z USA radziły sobie znakomicie, solidne zyski przyniosła także inwestycja w amerykańskie REIT-y (fundusze inwestujące w nieruchomości komercyjne).

Nieprzypadkowo wspominamy o zakończonej dekadzie. Inwestorzy regularnie wpadają w pewną pułapkę myślową tzn. analizują ostatnie 5-10 lat i zakładają, że kolejna dekada przyniesie dokładnie to samo. Efekt? Mylą się niemal w każdym przypadku!

Zobaczcie:

Lata 60-te minęły pod znakiem świetnych wyników spółek z USA. Ich dominacja skończyła się wraz z nadejściem lat 70-tych, kiedy to najlepiej radziły sobie aktywa materialne (złoto i surowce). Kiedy wchodziliśmy w lata 80-te inwestorzy byli zniechęceni do akcji, tymczasem od 1982 roku rozpoczęły się wspaniałe wzrosty na rynkach w USA i Japonii. Pod koniec lat 80-tych wydawało się, że akcje i nieruchomości w Japonii mogą tylko rosnąć. Tymczasem doszło do otwarcia wielu rynków m.in. w Europie Środkowo-Wschodniej i to właśnie one przez kilka kolejnych lat przynosiły najlepsze zwroty.

Potem zaczęła się hossa na rynku w USA i kiedy kończył się XX wiek wielu inwestorów uważało, że spółki technologiczne mogą tylko rosnąć. Mało kogo interesowały wówczas rynki inne niż USA, niewiele osób patrzyło na złoto czy surowce. Co się stało w kolejnej dekadzie? Najlepiej radziły sobie właśnie złoto, surowce oraz rynki wschodzące.

Efekt był taki, że w 2010 roku wielu inwestorów spodziewało się dalszych wzrostów metali szlachetnych i surowców. Błąd! Od 2011 roku zaczęła się bessa zarówno na rynku surowców, a metale także nie radziły sobie najlepiej. Przeciętnie wypadły także rynki wschodzące, a dominację przejęły akcje w USA. Tak minęła cała dekada.

Opisaliśmy tu wydarzenia od 1960 do 2020 roku. Wniosek jest prosty: jeśli coś dominowało w trakcie ostatniej dekady, to zapewne w kolejnych latach będzie radziło sobie słabiej.

Nie chcemy skreślać żadnego aktywa tylko dlatego, że mocno podrożało, ale w portfelu dominować powinno to, co tanie. Jak jest dziś? Tanie są metale szlachetne i surowce. Z kolei na rynku akcji atrakcyjnie wyglądają rynki wschodzące, w tym Polska.

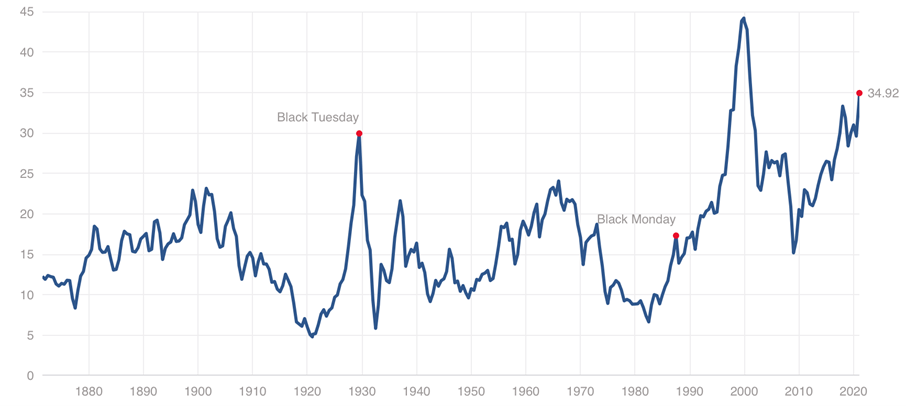

Pokażemy to na przykładzie jednego z podstawowych i najbardziej sprawdzonych wskaźników, czyli CAPE (cena/zysk za ostatnie 10 lat). W jego przypadku zasada jest prosta – im niższy wskaźnik, tym tańsze są akcje i tym bardziej opłacalna jest inwestycja. Na początek rzut oka na poziom CAPE dla USA przedstawiony w dłuższej perspektywie historycznej:

Źródło: multpl.com

Wskaźnik CAPE wynosi dziś 34 i jest na jeszcze wyższym poziomie niż w 1929 roku, kiedy zaczynał się Wielki Kryzys. Na drugim biegunie pod względem wycen znajduje się Europa Środkowo-Wschodnia. Niestety w przypadku takich krajów historia wskaźnika CAPE sięga zaledwie kilkanaście lat wstecz. Poniższy wykres porównuje CAPE dla USA i Polski (ciemniejszy kolor dotyczy naszej giełdy).

Źródło: indices.barclays

Jak widać, podczas bańki w 2008 roku polska giełda była przez pewien czas droższa niż amerykańska. Dziś sytuacja wygląda kompletnie inaczej. Wskaźnik CAPE dla USA wynosi 34, a dla Polski – niecałe 11!

Bazując na danych za ostatnie 140 lat można powiedzieć, że przy tak niskim CAPE kolejna dekada powinna przynieść średnioroczne wzrosty polskich spółek rzędu 10-11%.

Czy to możliwe? Tak, i są ku temu mocne argumenty.

Przepływ kapitału na rynki wschodzące

To proces o którym wspominaliśmy już wielokrotnie. Kapitał najpierw przez kilka lat trzyma się USA, a potem przepływa na pozostałe rynki. Obecnie jesteśmy w sytuacji w której poszczególne kraje (zwłaszcza USA) muszą zadłużać się na potężną skalę, co oczywiście przełoży się na wzrost inflacji. Wyższa inflacja oznacza duże wzrosty na rynkach metali i surowców. To z kolei zawsze napędza rynki wschodzące, które są naturalnie powiązane z surowcami. Zarówno polski rynek, jak i polska waluta zyskują wraz z gospodarkami surowcowymi. Tak było chociażby w latach 2002-2008 i podobnie naszym zdaniem będzie teraz.

W tym miejscu warto zaznaczyć jeszcze jedną kwestię. Ostatnio wiele mówiło się o tym jak napływ środków z Pracowniczych Planów Kapitałowych może podnieść ceny aktywów na polskiej giełdzie. My ten temat omawialiśmy już pod koniec 2018 roku w artykule „Nadchodzi złota dekada na GPW”. Rozpatrywaliśmy tam 3 scenariusze: pozytywny (duże zainteresowanie PPK), umiarkowany i negatywny. Dziś wiemy już, że wszystko zmierza w kierunku tego ostatniego. A zatem za sprawą PPK, na polską giełdę napływać będzie średnio 5-6 mld zł rocznie.

Teraz porównajmy to z potencjalnym napływem kapitału zza granicy. Najlepszym przykładem będzie 2017 rok. W styczniu tamtego roku polskie akcje były bardzo tanie, a polska waluta była na dnie. Z perspektywy międzynarodowych inwestorów był to idealny moment na wejście na GPW – i tak też się stało. Łącznie w tamtym roku kapitalizacja GPW wzrosła o 265 mld zł i za większość tego przyrostu odpowiadali zagraniczni inwestorzy. Nie da się tego porównać z 5 mld zł z PPK. Zupełnie inna skala.

Negatywne realne stopy procentowe

Stopy procentowe zostały w ostatnim czasie obniżone we wszystkich krajach rozwiniętych i sporej części krajów rozwijających się. Polska również poszła w tym kierunku. Rada Polityki Pieniężnej zdecydowała się ostatecznie obniżyć stopy procentowe do zera. Jednocześnie inflacja CPI w Polsce jest na najwyższym poziomie w całej Unii Europejskiej i waha się między 3 a 4%.

Trzymając dziś środki w banku w polskiej walucie mamy gwarantowaną stratę rzędu kilku procent rocznie. Nic zatem dziwnego, że Polacy zaczynają kombinować jak nie tracić oszczędności. Zaczęło się już 4 lata temu od dużego napływu kapitału na rynek nieruchomości. Najpierw mocno w górę poszły mieszkania, potem także działki. Powróciło zainteresowanie złotem. Teraz trend zaczyna się rozszerzać i sporo kapitału napływa zarówno do obligacji rządowych indeksowanych o inflację, jak i na GPW. Naszym zdaniem jest to dopiero początek. Mimo wysokiej inflacji RPP nie zdecyduje się podnieść stóp procentowych z przyczyn politycznych. A zatem coraz więcej osób będzie miało motywację by przenieść środki gdzie indziej – również na GPW.

Jeśli ktoś sądzi, że RPP może lada chwila zmienić swoją politykę, to polecamy uwadze jedną z ostatnich wypowiedzi Adama Glapińskiego. Prezes NBP stwierdził na początku stycznia, że możliwe jest obniżenie stóp procentowych poniżej zera. Dodał też, że inflacja wcale nie jest wysoka i dziwi się, iż tak wiele osób obawia się jej wzrostu.

Dodruk NBP

Od lat wspominamy o dodruku ze strony największych banków centralnych. W tym miejscu warto krótko przypomnieć o czym dokładnie mowa. Otóż banki centralne (np. FED, EBC czy BOJ) skupują różne aktywa z rynku. Najczęściej są to po prostu obligacje rządowe, ale zdarza się także nabywanie obligacji korporacyjnych (FED, EBC), jak i akcji (BOJ, SNB). Zostańmy na chwilę przy tym głównym przykładzie, czyli długu rządowym.

Jeśli bank centralny zaczyna skupować obligacje rządowe to odkupuje je chociażby od inwestorów indywidualnych. Co taki inwestor robi z tymi pieniędzmi? Bardzo często przenosi się na rynek akcji, szukając ciekawych spółek bądź ETF-ów. Wniosek? Bank centralny oficjalnie podbija wyceny obligacji rządowych, ale po cichu pomaga także akcjom (kapitał inwestorów przepływa z obligacji do akcji).

Na dowód dołączamy wykres, który pokazuje jak dodruk głównych banków centralnych wpływał na wzrost indeksu S&P500.

Dobrze, ale co to wszystko ma wspólnego z GPW?

Od 2020 roku dodruk przestał opierać się wyłącznie na największych bankach centralnych. Do akcji wkroczyli ich odpowiednicy z rynków wschodzących, w tym Narodowy Bank Polski. Oczywiście pretekstem był koronawirus i nadzwyczajne wydatki państwa.

Począwszy od wiosny NBP przez kilka miesięcy skupował obligacje rządowe, co pomogło doprowadzić do gigantycznego odbicia na GPW. Również i w tym przypadku część inwestorów po prostu pozbywała się obligacji i przenosiła na rynek akcji.

W tym momencie NBP nie prowadzi dodruku, ale po kilku latach obserwowania podobnych działań za granicą wiemy jedno: jeśli raz weźmiesz się za dodruk, to już się z nim nie rozstaniesz. Nie znamy ani jednego banku centralnego, który przeprowadziłby tylko jedną rundę dodruku i potem nigdy nie wrócił do tego narzędzia.

To oznacza, że kiedy będziemy mieć kolejny trudny moment, wywołany jakimś lockdownem czy innym zaskakującym zdarzeniem, NBP wróci do dodruku. I w ten sposób ponownie wesprze indeksy na GPW.

Udział insiderów

Oprócz wymienionych wyżej argumentów, widzimy jeszcze co najmniej jedną przesłankę przemawiającą za inwestycją na GPW. Na krajowej giełdzie da się znaleźć sporo spółek, w których znaczący udział mają ich założyciele czy też członkowie zarządu. W zdecydowanej większości przypadków taka sytuacja to dobra wiadomość.

Jeśli członkowie zarządu posiadają łącznie 30-50% akcji, to z dużym prawdopodobieństwem uważają, że w nadchodzących latach dana firma będzie warta dużo więcej. Ze względu na swój duży udział w akcjonariacie, takie osoby również dużo sumienniej wykonują swoje obowiązki.

Co więcej, na GPW zdarzają się też spółki rodzinne. Mamy tutaj na myśli przypadki, kiedy kilkoro członków rodziny doprowadziło do rozbudowy firmy, następnie wprowadziło ją na giełdę i wciąż trzyma w swoich rękach kilkadziesiąt procent akcji. Minus? Najczęściej takie spółki mają dość niską kapitalizację i słabą płynność.

Jakie spółki – małe czy duże?

Być może komuś z Was zdarzyło się samodzielnie sprawdzić wyceny dla poszczególnych indeksów z polskiej giełdy. Można to zrobić chociażby na portalu stooq.pl. Dwa kliknięcia i okazuje się, że wskaźnik cena/zysk dla WIG20 wynosi aż 25. Innymi słowy, największe polskie spółki są wycenione na 25-krotność swoich rocznych zysków! Nie brzmi to najlepiej.

I tu dochodzimy do jednego z kluczowych fragmentów analizy polskiej giełdy. Otóż największe spółki z GPW wcale nie wyglądają zachęcająco. Po pierwsze są dość drogie, o czym już zdążyliśmy wspomnieć. Po drugie spora część z nich to spółki państwowe, a więc pojawia się ryzyko polityczne. Niestety, ale w Polsce to ryzyko stosunkowo często daje o sobie znać. W poprzednich latach politycy korzystali ze spółek państwowych jako dodatkowego źródła pieniędzy. W tym celu stworzono m.in. specjalny podatek, który dotyczył tylko spółki KGHM.

Następnie dobrze radzące sobie państwowe przedsiębiorstwa zaczęły być zmuszane do przejmowania spółek będących w słabej kondycji. W końcu w 2020 roku duże państwowe spółki brały na siebie koszt tworzenia specjalnych szpitali. Lepiej nie wchodzić w szczegóły funkcjonowania chociażby szpitalu na Stadionie Narodowym, żeby się nie denerwować.

Wszystkie te pomysły polityków regularnie wpływają na obniżanie notowań spółek typu PKO BP, KGHM, PGNiG i tym podobnych. Dlatego kiedy ktoś pyta „dlaczego nie kupujemy tanich państwowych spółek?”, odpowiadamy, że z jednej strony mogą one wystrzelić, a z drugiej – politycy są w stanie sprowadzić je na dno.

Na ten moment na giełdzie mamy drogie spółki z WIG20, neutralnie wycenione spółki z mWIG40 oraz atrakcyjnie wycenione spółki z sWIG80 oraz mniejsze. Dlatego też w poniższym raporcie znajdziecie głównie spółki małe i średnie (znalazło się też miejsce dla kilku perełek z mWIG40).

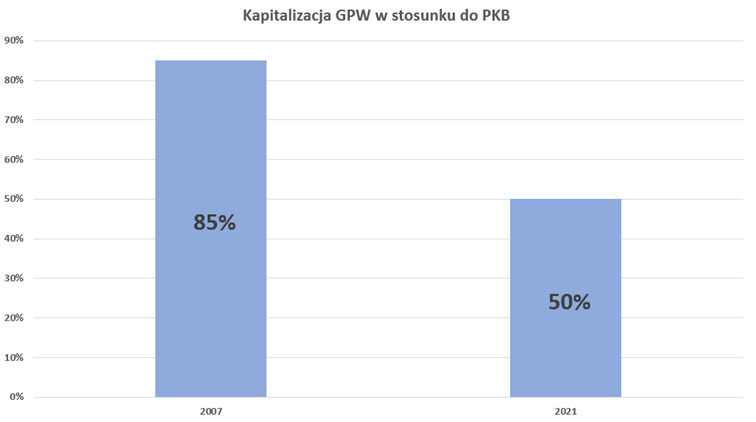

Kapitalizacja giełdy w stosunku do PKB

Oprócz wskaźników sugerujących nam czy giełda jest droga czy tania (cena/zysk, cena/sprzedaż itd.), możemy też sprawdzić kapitalizację giełdy w stosunku do PKB danego kraju. Uwaga: nigdy nie możemy pod tym względem porównywać różnych państw. Rynek w USA jest mocno rozwinięty, więc jego kapitalizacja będzie stosunkowo wysoka na tle PKB Stanów Zjednoczonych. Na drugim biegunie znajdzie się np. rynek nigeryjski.

Możemy za to zerknąć na aktualne dane dla polskiej giełdy i porównać je z danymi historycznymi np. z okresem manii, czyli 2007 rokiem. Wówczas PKB Polski na koniec roku wynosiło niecałe 1,2 bln złotych. Jak to wygląda obecnie? Nie mamy jeszcze precyzyjnych danych za 2020 rok, ale możemy przyjąć, że PKB wyniosło 2,2 bln złotych (jest to kilka procent mniej niż wynik za 2019 rok).

Teraz możemy sprawdzić, jak wyglądała kapitalizacja giełdy w 2007 roku, a jak wygląda dzisiaj.

Na koniec 2007 roku na giełdzie było 351 spółek, których łączna wartość przekroczyła 1 bln złotych. Z kolei na początku 2021 roku na GPW notowano 434 spółki, których łączna kapitalizacja wynosiła 1,1 bln złotych.

Na wykresie wygląda to tak:

Źródło: Opracowanie własne

Jak widać, kapitalizacja spółek z GPW w stosunku do PKB jest dziś dużo niższa niż w 2007 roku. I to pomimo, że dziś na krajowej giełdzie notowanych jest więcej spółek. To kolejny argument za tym, że polskie spółki mają spory potencjał do wzrostu.

Metodologia wyboru spółek

Na potrzeby naszego portfela postanowiliśmy szukać zarówno spółek, które mają stabilną historię dywidendy, jak i takich, które po prostu mają świetne perspektywy. Następnie spółki te zostały uszeregowane, zaczynając od najbardziej atrakcyjnych (jeśli dwie spółki mają podobny potencjał, to w naszym rankingu wyżej znajdzie się ta z lepszą historią dywidendy).

W skrócie wymienimy także elementy, które miały największy wpływ na naszą ocenę:

- bieżąca wycena spółki oraz jej porównanie do reszty sektora oraz danych historycznych,

- branża w której działa spółka,

- pozycja spółki na rynku,

- dywersyfikacja geograficzna (czy spółka działa tylko w Polsce?),

- wskaźniki rentowności,

- wysokość i struktura zadłużenia,

- kapitalizacja,

- płynność spółki na giełdzie,

- odsetek akcji w rękach zarządu,

- transakcje kupna i sprzedaży ze strony insiderów (pracowników spółki),

- przewidywane zyski w kolejnych latach,

- wysokość i regularność dywidendy,

- obecne notowania na tle danych historycznych.

W poszczególnych przypadkach dochodziły też dodatkowe kryteria.

Wskaźniki – legenda:

Poniżej znajdziecie wyjaśnienie wskaźników o których wspomnieliśmy w raporcie:

Cena/Zysk (P/E) – czyli rynkowa cena danej spółki podzielona przez zysk jaki ta spółka wypracowała w ostatnim roku. Im niższy wskaźnik, tym lepiej.

CAPE (P/E Shillera) – wskaźnik liczony dokładnie tak samo jak Cena/Zysk, ale uwzględniający ostatnie 10 lat w wykonaniu spółki. Z tego względu CAPE jest bardziej miarodajny niż P/E.

Cena/Wartość Księgowa (P/BV) – czyli rynkowa cena spółki podzielona przez jej wartość księgową (wartość księgowa = aktywa – zobowiązania). Im niższy wskaźnik, tym lepiej. Ze względu na specyfikę poszczególnych branż, wskaźnik ten będzie niższy dla spółek przemysłowych (zazwyczaj między 0,4 a 2) i dużo wyższy dla spółek technologicznych (między 4 a 20).

Cena/Sprzedaż (P/S) – czyli cena rynkowa spółki podzielona przez całkowitą wartość sprzedanych produktów i usług w ostatnim roku. Im niższy wskaźnik, tym lepiej.

Stopa dywidendy (DY) – czyli zysk który spółka przekazała akcjonariuszom podzielony przez całkowitą wartość spółki. Generalnie im wyższa dywidenda, tym lepiej, jednak ważna jest również regularność dywidendy oraz to, by współczynnik wypłaty dywidendy nie przekraczał 100%.

Współczynnik wypłaty dywidendy (Dividend Payout Ratio – DPR) – określa jaka część zysku spółki jest przekazywana akcjonariuszom w formie dywidendy. Możemy mieć w portfelu spółkę ze stopą dywidendy równą 10%, co brzmi świetnie. Jednocześnie może się okazać, że współczynnik wypłaty dywidendy wynosi 120%. A to oznacza, że spółka przekazuje na dywidendę o 20% więcej niż zarobiła przez cały rok (czyli zadłuża się, żeby zrobić dobre wrażenie i/lub podtrzymać status spółki dywidendowej). Podsumowując, wskaźnik nie powinien przekraczać 100% lub 1 (jest on podawany w różnych postaciach).

F-Score – wskaźnik Josepha Piotroskiego, który ocenia spółkę pod kątem 9 kryteriów (spełnienie każdego z nich to jeden punkt). Jak pokazuje historia, spółki z F-Score na poziomie 8-9 punktów bardzo dobrze radzą sobie podczas kryzysów. Szczegółowy opis wskaźnika znajduje się tutaj.

Rentowność na kapitale własnym (ROE) – wskaźnik ten pokazuje jaki zysk wygenerowała spółka w stosunku do jej kapitału własnego. Im wyższy poziom, tym lepiej. Specyfika wskaźnika sprawia jednak, że spółka może mieć jednocześnie wysokie ROE, jak i wysokie zadłużenie (zawsze należy szczegółowo sprawdzać obie te kwestie). Więcej na temat tego wskaźnika pisaliśmy tutaj.

Price to Free Cash Flow (P/FCF) – cena akcji w stosunku do wolnej gotówki jaka zostaje w spółce. Jak liczymy free cash flow? Bierzemy pod uwagę całą gotówkę jaka wpłynęła na konto spółki, a następnie odejmujemy od niej wydatki poniesione na działalność oraz podatki. To, co zostaje to właśnie wolna gotówka. Wskaźnik jest zatem stosunkowo podobny do P/E. Tutaj również obowiązuje zasada im niższy wskaźnik, tym lepiej.

Wpływ globalnego lockdownu na wskaźniki

Warto pamiętać, że rok 2020 pogorszył wyniki jednych branż i poprawił wyniki innych. Dla przykładu wiele firm sprzedających sprzęt gospodarstwa domowego czy też materiały budowlane, zaliczyło naprawdę niezły rok. Dominowały jednak takie spółki, które zanotowały wyniki gorsze niż w poprzednich latach.

Weźmy przykładową spółkę XYZ, która jest firmą logistyczną. Na koniec 2019 roku jej wartość wynosiła 1 mld złotych, a zysk 100 mln zł. To oznacza, że wskaźnik cena/zysk wynosił wówczas 10. Następnie nadszedł feralny 2020 rok. W jego trakcie cena akcji spółki XYZ spadła o 10%, ale zyski spadły aż o 40%. To oznacza, że wskaźnik cena zysk (900 mln zł / 60 mln) wynosi już 15. Czy to oznacza, że spółka jest mniej atrakcyjna niż rok wcześniej? Niekoniecznie. Wiele zależy m.in. od tego czy poradziła sobie z kryzysem bez wzrostu zadłużenia oraz czy rok 2021 przyniesie otwarcie rynków.

Piszemy o tym, abyście mieli świadomość, że w niektórych przypadkach wskaźniki typu cena/zysk schodzą na dalszy plan i nie są tak istotne przy ocenie firmy.

TOP15 – Ranking Polskich Spółek

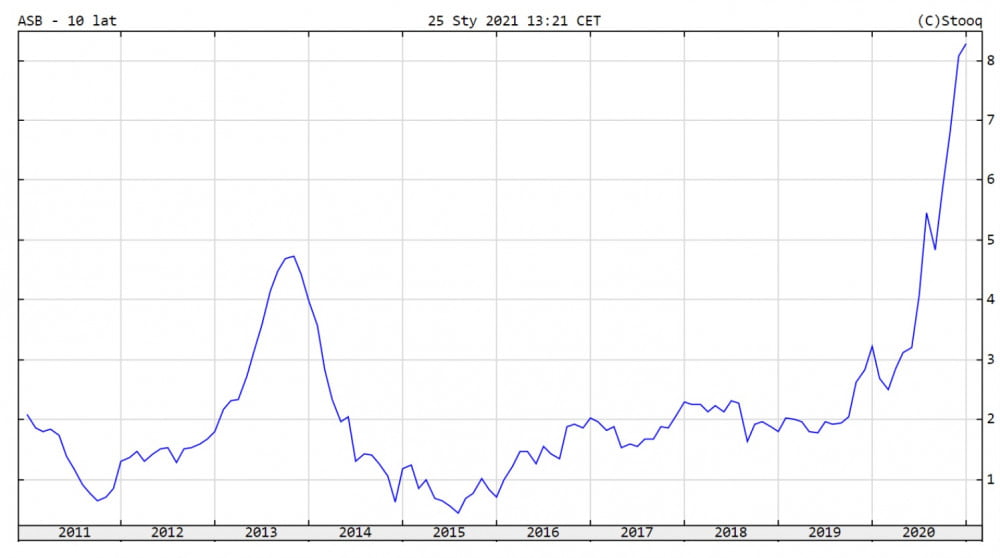

Asbis

Spółka zajmująca się dystrybucją sprzętu IT. Głównie tablety, smartfony, laptopy, serwery, sprzęt sieciowy. W ofercie posiada m.in. produkty Apple, Acer, Dell, Lenovo, Microsoft, Samsung. Działalność jest prowadzona na terenie Europy Środkowo-Wschodniej, Bliskim Wschodzie i krajach afrykańskich.

Lockdown z pewnością wpłynął na zwiększenie sprzedaży. Wymóg pracy oraz nauki zdalnej w niejednym przypadku wymusił zakup lub zmianę sprzętu komputerowego. Z drugiej strony spółka także w poprzednich latach sprawnie powiększała skalę działalności i regularnie wchodziła na nowe rynki.

Warto zauważyć, że blisko 40% akcji nadal należy do założyciela spółki.

Zalety:

- spółka działa w perspektywicznej branży,

- spółka działa na perspektywicznych rynkach,

- niski poziom wskaźnika cena/zysk,

- spółka regularnie raportuje wyniki wyższe od zapowiadanych,

- silny trend wzrostowy,

- spółka typu „growth”, ale od niedawna wypłaca też sporą dywidendę,

- około 40% akcji spółki pozostaje w rękach założyciela,

- F-Score równy 8.

Wady:

- spółka jest po sporych wzrostach.

Atende

Firma informatyczna specjalizująca się w działaniach związanych z integracją systemów teleinformatycznych oraz infrastruktury technicznej, outsourcingiem IT oraz usługach cloud computing. Dostarcza systemy IT do takich sektorów jak energetyka, administracja publiczna, media, finanse czy służba zdrowia.

Na uwagę zasługuje postać prezesa Romana Szweda i jego wcześniejsze osiągnięcia (przed wydzieleniem spółki Atende). Mianowicie spółka ATM, której również był prezesem jako pierwsza firma w Polsce została podłączona do internetu i jako pierwsza oferowała dostęp do internetu na terenie naszego kraju. Roman Szwed nadal posiada ponad 30% udziałów w Atende.

Zalety:

- spółka działa w perspektywicznej branży,

- rzadki przypadek połączenia branży IT oraz regularnie wypłacanej, stabilnej dywidendy,

- niska wycena na tle branży (c/z = 9, cape = 14),

- ponad 30% akcji w rękach prezesa,

- wysoki wskaźnik ROE (blisko 22%),

- poziom gotówki równy zadłużeniu.

Wady:

- niezbyt wysoka kapitalizacja rzędu 150 mln złotych,

- słaba płynność.

Toya

Producent i dystrybutor narzędzi ręcznych i elektronarzędzi. Bardzo szeroka oferta od prostych narzędzi przez myjki ciśnieniowe, uchwyty prysznicowe czy wagi łazienkowe aż po pompy głębinowe. Produkty trafiają do ponad 100 krajów.

Co prawda obecna stopa dywidendy jest bardzo wysoka, jednak spółka nie może się pochwalić regularnością w tej kwestii. Dywidenda została wypłacona 5 razy w trakcie ostatniej dekady.

Około 65% akcji jest w rękach osób powiązanych ze spółką, w tym 37,5% należy do współzałożyciela firmy Jana Szmidta.

Zalety:

- bardzo wysokie wskaźniki rentowności na tle branży przy jednoczesnym niskim zadłużeniu,

- regularnie rosnący poziom przychodów i zysków,

- stabilna sytuacja finansowa,

- atrakcyjna wycena (w tym wskaźnik cena/zysk = 8),

- notowania spółki znajdują się ok. 60% poniżej historycznych szczytów,

- spora ilość akcji w rękach zarządu,

- zarówno skaner Gurufocus jak i Simply Wall Street (bazy danych dla inwestorów) wskazują na znaczące niedowartościowanie spółki.

Wady:

- poza brakiem regularnej dywidendy, trudno znaleźć jakieś większe minusy.

————————————————————————————————————————————————————————————–

W oryginalnej wersji raport zawiera 15 spółek. Uwagę zwracają ich wyniki od momentu publikacji. Aż 14 spółek zanotowało do tej pory zysk, natomiast jedna kosztuje dziś dokładnie tyle samo (wciąż jest bardzo tania, jej wskaźnik cena/zysk wynosi ok. 3,5).

Średni wzrost ceny spółek z raportu od momentu publikacji aż do dziś wynosi 33%. Dla porównania WIG w tym samym czasie zanotował wzrost rzędu 11%.

To tylko jeden z raportów jakie otrzymali w ostatnim roku abonenci Kopiowania Ruchów Tradera. Pojawiły się też chociażby opracowania dotyczące spółek rolnych czy ogólnie spółek surowcowych. Ogółem każda osoba, która w ostatnim roku zakupiła Kopiowanie Ruchów Tradera, otrzymała tradycyjnie więcej niż zapowiadaliśmy.

Obecnie przygotowujemy się do rozpoczęcia nowej edycji Kopiowania Ruchów Tradera. Szczegóły będą dostępne już w czerwcu. Wtedy też na stronie portfeltradera.pl podsumujemy dotychczasowe wyniki, opublikujemy fragmenty kolejnych raportów oraz pokażemy jak będą wyglądać nasze działania w trakcie kolejnego roku.

Aby rozwiać wątpliwości, dodamy, że przyszli abonenci Kopiowania Ruchów Tradera będą mieć pełny dostęp do wszystkich archiwalnych raportów.

Independent Trader Team